Навигация

Оценка финансового положения

1.2 Оценка финансового положения

- величина собственных средств (стр. 490 ф. № 1)

На н.г.: 201024

На к.г.: 273799

- доля собственных средств в общей сумме источников (стр. 490/стр. 700 ф. № 1)

На н.г.: 201024/256964=0,782

На к.г.: 273799/331930=0,852

- коэффициент текущей ликвидности (стр. 290/стр.690 ф. № 1)

На н.г.: 65857/54894=1,2

На к.г.: 80401/55227=1,456

- доля собственных оборотных средств в общей их сумме {(стр. 490 – стр. 190)/стр. 290} ф. № 1

На н.г.: (201024-191107)/65857=0,151

На к.г.: (273799-251529)/80401=0,277

- доля долгосрочных заемных средств в общей сумме источников (стр. 590/стр. 700 ф. № 1)

На н.г.: 1046/256964=0,004

На к.г.: 2904/331930=0,009

- коэффициент покрытия запасов {(стр. 490 + стр. 590 – стр. 190 – стр. 230 + стр. 610 + стр. 621 + стр. 627)/стр. 210} ф. № 1

На н.г.: (201024+1046-191107+22136+13321)/21514=2,158

На к.г.: (273799+2904-251529+27627+6584)/32759=1,811

Вывод: Величина собственных средств на конец года увеличилась. Доля собственных средств в общей сумме источников увеличилась на 8,95%. Доля собственных оборотных средств в общей их сумме увеличилась на 83,44%. Доля долгосрочных заемных средств в общей сумме источников увеличилась на 125%. Коэффициент покрытия запасов снизился на 16%

1.3 Наличие «больных» статей в отчетности

- убытки (стр. 190 ф. № 2)

10695

- ссуды и займы, не погашенные в срок

нет

- просроченная дебиторская и кредиторская задолженность

нет

- векселя выданные (полученные) просроченные

нет

2. Оценка результативности финансово-хозяйственной деятельности

2.1 Оценка прибыльности

- прибыль (стр. 190 ф. № 2)

10659

- рентабельность инвестиций {стр. 140 ф. № 2/(стр. 490 + стр. 590) ф. № 1}*100%

На н.г.: 15779/(201024+1046)*100%=7,809

На к.г.: 15779/(273799+2904)*100%=5,703

- рентабельность продаж (стр. 050/стр. 010 ф. № 2)*100%

35345/366632*100%9,64

Вывод: Рентабельность инвестиций на конец года снизилась на 27% по сравнения с рентабельность инвестиций на начало года.

2.2 Оценка динамичности

- сравнительные темпы роста выручки, прибыли и авансированного капитала*

- оборачиваемость активов (ресурсоотдача) (стр. 010 ф. № 2/ стр. 300 ф. № 1)

На н.г.: 366632/256964=1,427

На к.г.: 366632/331930=1,105

- продолжительность операционного и финансового цикла**

- коэффициент погашаемости дебиторской задолженности (стр.240 ф. № 1/ стр. 010 ф. № 2)

На н.г.: 40968/366632=0,112

На к.г.: 45805/366632=0,125

Вывод: Оборачиваемость активов (ресурсоотдача) на конец гола снизилась на 22,56% по сравнению с началом года. Коэффициент погашаемости дебиторской задолженности увеличился на 11,6%

2.3 Оценка эффективности использования экономического потенциала

- рентабельность авансированного капитала (стр. 190 ф. № 2/ стр. 300 ф. № 1)*100%

На н.г.: 10695/331930*100%=4,162

На к.г.: 10695/331930*100%=3,222

- рентабельность собственного капитала (стр. 190 ф. № 2/ стр. 490 ф. № 1)*100%

На н.г.: 10695/201024*100%=5,32

На к.г.: 10695/273799*100%=3,906

Вывод: На конец года снизились рентабельность авансированного капитала на 22,59% и рентабельность собственного капитала на 26,59% по сравнению с началом года.

Результаты экспресс-анализа должны быть представлены в следующем виде:

| Наименование показателя | На начало периода | На конец периода | Изменение (∆) |

| Оценка экономического потенциала субъекта хозяйствования 1.1 Оценка имущественного положения | |||

| Общая сумма хозяйственных средств, находящихся в распоряжении коммерческой организации | 256964 | 331930 | 12,91 |

| Величина основных средств | 183632 | 230719 | 12,56 |

| Доля основных средств в общей сумме активов | 0,715 | 0,695 | 9,72 |

| Коэффициент износа основных средств | 0,485 | 0,454 | 9,36 |

| 1.2 Оценка финансового положения | |||

| Величина собственных средств | 201024 | 273799 | 13,72 |

| Доля собственных средств в общей сумме источников | 0,782 | 0,825 | 10,55 |

| Коэффициент текущей ликвидности | 1,2 | 1,456 | 12,13 |

| Доля собственных оборотных средств в общей их сумме | 0,151 | 0,277 | 18,34 |

| Доля долгосрочных заемных средств в общей сумме источников | 0,004 | 0,009 | 22,5 |

| Коэффициент покрытия запасов | 2,158 | 1,811 | 8,39 |

| 1.3 Наличие больных статей в отчетности | |||

| Непокрытый убыток | 10695 | 10695 | 100 |

| Кредиты и займы, не погашенные в срок | |||

| Просроченная дебиторская и кредиторская задолженность | |||

| Векселя выданные (полученные) просроченные | |||

| Оценка результативности финансово-хозяйственной деятельности 2.1 Оценка прибыльности | |||

| Чистая прибыль | 10695 | 10695 | 100 |

| Рентабельность инвестиций | 7,809 | 5,703 | 7,3 |

| Рентабельность продаж | 9,64 | 100 | |

| 2.2 Оценка динамичности | |||

| Сравнительные темпы роста выручки, прибыли и инвестированного в компанию капитала | |||

| Оборачиваемость активов (ресурсоотдача) | 1,427 | 1,105 | 7,74 |

| Продолжительность операционного цикла | 32,543 | 53,582 | 16,45 |

| Продолжительность финансового цикла | |||

| Коэффициент погашаемости дебиторской задолженности | 0,112 | 0,125 | 11,16 |

| 2.3 Оценка эффективности использования экономического потенциала | |||

| Доходность авансированного капитала | 4,162 | 3,222 | 7,74 |

| Доходность собственного капитала | 5,32 | 3,905 | 7,34 |

* Темп роста и прироста

Тр= конец года/начало года * 100%

Тпр = (конец года – начало года)/начало года * 100%

**Оборачиваемость средств в расчетах (в оборотах) = стр. 010 ф. № 2/стр. 240 ф. № 1

На н.г.: 366632/40968=8,949

На к.г.: 366632/45805=8,004

Вывод: Оборачиваемость средств в расчетах (в оборотах) на конец года снизилась 10,56%

Оборачиваемость средств в расчетах (в днях) = 360/оборачиваемость средств расчетах (в оборотах)

На н.г.: 360/8,949=40,228

На к.г.: 360/8,004=44,978

Вывод: Оборачиваемость средств в расчетах (днях) на конец года увеличилась на 11,8%

Оборачиваемость запасов (в оборотах) = стр. 020 ф. № 2/стр. 210 ф. №1

На н.г.: 330957/21517=15,381

На к.г.: 330957/32759=10,103

Вывод: Оборачиваемость запасов (в оборотах) на конец года снизилась на 34,31%

Оборачиваемость запасов (в днях) = 360/оборачиваемость запасов (в оборотах)

на н.г.: 360/15,381=24,406

на к.г.: 360/10,103=35,633

Продолжительность операционного цикла = Оборачиваемость средств в расчетах (в днях) + оборачиваемость запасов (в днях)

На н.г.: 40,228+24,406=64,634

На к.г.: 44,978+35,633=80,611

Продолжительность финансового цикла = продолжительность операционного цикла – оборачиваемость кредиторской задолженности (в днях)

на н.г.: 64,634-32,091=32,543

на к.г.: 80,611-27,029=53,582

Оборачиваемость кредиторской задолженности (в оборотах) = стр. 010 ф. № 2/ стр. 620 ф. № 1

На н.г.: 366632/32682=11,218

На к.г.: 366632/27526=13,319

Вывод: Оборачиваемость кредиторской задолженности (в оборотах) на конец года увеличилась на 18,73%

Оборачиваемость кредиторской задолженности (в днях) = 360/оборачиваемость кредиторской задолженности (в оборотах)

на н.г.: 360/11,218=32,091

на к.г.: 360/13,319=27,029

Похожие работы

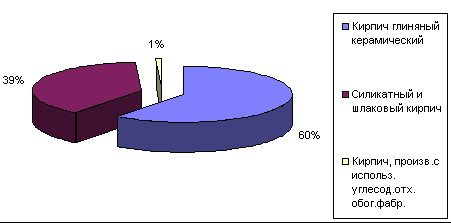

... деятельность на предприятии я предлагаю разработать специальную компьютерную программу для того, чтобы данные от маркетинговых исследований учитывались централизованно, и можно было проследить изменение покупательского предпочтения, спроса, цена на продукцию предприятия ОАО «Алексеевская керамика». Это позволит предприятию с более полной точностью отслеживать изменения на рынке производства ...

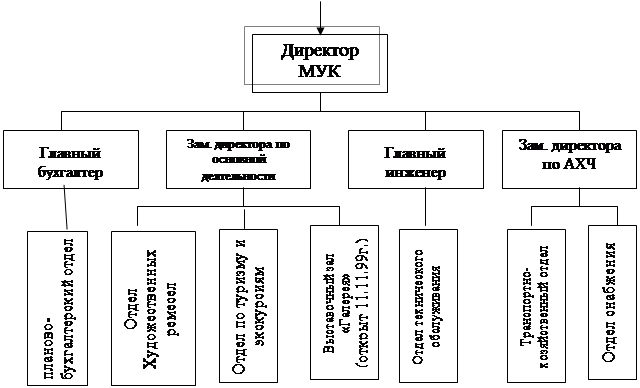

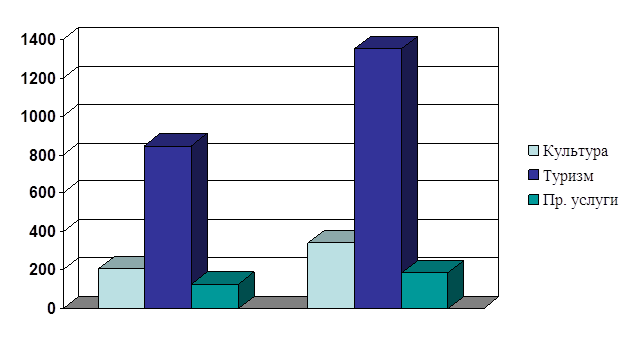

... при этом показатель чистого операционного результата в 2006 году ниже по сравнению с 2005 г на 68877,15 рублей. 2.4 Обоснование предложений по улучшению работы учреждения. Важным этапом аналитической работы является поиск резервов по улучшению деятельности учреждения; разработка организационно-технических мероприятий по реализации этих резервов и непосредственное внедрение этих мероприятий. ...

... региона. 2.1 Особенности формирования доходов бюджета Чукотского АО. Налоговые поступления Формирование доходной базы окружного бюджета осуществляется на основе прогноза социально-экономического развития Чукотского автономного округа, основных направлений налоговой и бюджетной политики и оценки поступлений доходов в окружной бюджет в предыдущем году. Показатели финансового баланса ...

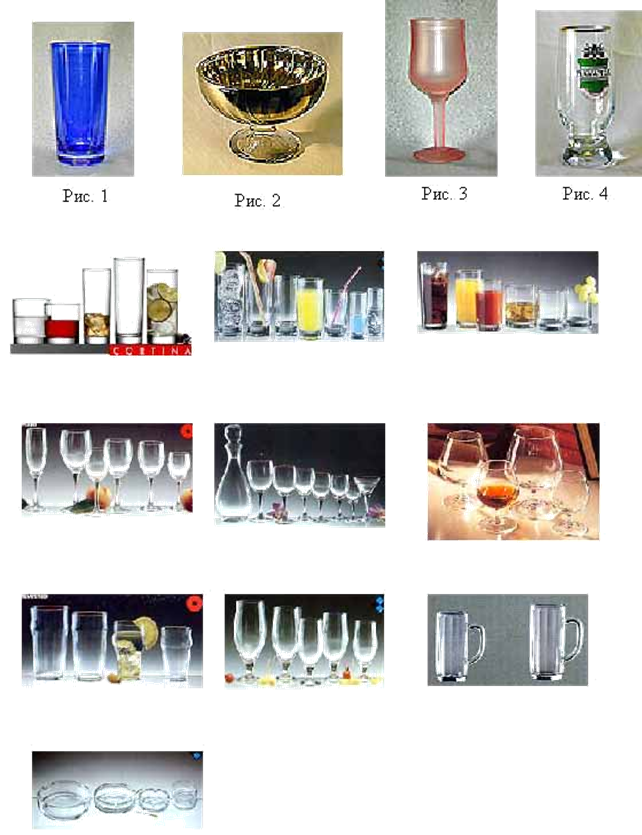

... кастрюль и комплект «Малыш». Посуду из жаростойкого стекла подвергают закалке и не декорируют. Ситалловая посуда белого цвета с гладкой блестящей поверхностью дополнительно украшается рисунками деколи. 1.3. Потребительские свойства стеклянных товаров Потребительские свойства стеклянных изделий обусловливают возможность их использования по назначению, удобство и надежность в эксплуатации, ...

0 комментариев