Навигация

2.2.2 Американская методика

Так ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности. Американские банки используют четыре группы основных показателей:

1.ликвидности фирмы;

2.оборачиваемости капитала;

3.привлечения средств

4.показатели прибыльности.

К первой группе относятся коэффициент ликвидности (Кл) и покрытия (Кпокр).

Коэффициент ликвидности Кл – соотношение наиболее ликвидных средств и долговых обязательств.

Ликвидные средства складываются из денежных средств и дебиторской задолженности краткосрочного характера.

Долговые обязательства состоят из задолженности по ссудам краткосрочного характера, по векселям, неоплаченным требованиям и прочим краткосрочным обязательствам.

Кл прогнозирует способность Заемщика оперативно в срок погасить долг банку в ближайшей перспективе на основе оценки структуры оборотного капитала. Чем выше Кл, тем выше кредитоспособность.

Коэффициент покрытия Кпокр - соотношение оборотного капитала и краткосрочных долговых обязательств.

Кпокр - показывает предел кредитования, достаточность всех видов средств клиента, чтобы погасить долг. Если Кпокр менее 1, то границы кредитования нарушены, заемщику больше нельзя предоставлять кредит: он является некредитоспособным.

Таблица 9 - Коэффициенты первой группы

| Показатели | 31.03.06 | 30.06.06 | 30.09.06 | 31.12.06 | |||

| 1.Денежные средства, т. р. | 11 | 53 | 13 | 165 | |||

| 2.Краткосрочная дебиторская задолженность, т.р. | 79 | 30 | 58 | 84 | |||

| 3.Оборотные активы (т.р.) | 101 | 92 | 105 | 293 | |||

| 4.Краткосрочные обязательства, т. р. | 46 | 34 | 23 | 234 | |||

| 5.Коэффициент ликвидности | 1,96 | 2,44 | 3,09 | 1,06 | |||

| 6.Изменение, % | 100 | 124,77 | 157,78 | 54,39 | |||

| 7.Коэффициент покрытия | 2,20 | 2,71 | 4,57 | 1,25 | |||

| 8.Изменение, % | 100 | 123,24 | 207,92 | 57,03 | |||

Анализ коэффициентов первой группы показывает, что предприятие является кредитоспособным. И даже при снижении обоих коэффициентов в конце года, у фирмы достаточно средств для погашения долга.

Показатели оборачиваемости капитала, относящиеся ко второй группе отражают качество оборотных активов и могут использоваться для оценки роста Кпокр.

Например, при увеличении значения этого коэффициента за счет роста запасов и одновременном замедлении их оборачиваемости нельзя делать вывод о повышении кредитоспособности Заемщика.

Таблица 10 - Коэффициенты второй группы

| Показатели | 31.03.06 | 30.06.06 | 30.09.06 | 31.12.06 |

| 1.Выручка от реализации | 585 | 1189 | 1657 | 1853 |

| 2.Средняя сумма капитала | 106,5 | 117,5 | 129,5 | 116 |

| 3.Коэффициент оборачиваемости капитала | 5,49 | 10,12 | 12,80 | 15,97 |

| 4.Изменение, % | 100 | 184,22 | 232,94 | 290,81 |

Коэффициенты привлечения (Кпривл) образует третью группу оценочных показателей. Они рассчитываются как отношение всех долговых обязательств к общей сумме активов или к основному капиталу; показывают зависимость фирмы от заемных средств. Чем выше коэффициент привлечения, тем хуже кредитоспособность заемщика.

Таблица 11 - Коэффициенты третьей группы

| Показатели | 31.03.06 | 30.06.06 | 30.09.06 | 31.12.06 |

| 1.Краткосрочные обязательства, т. р. | 46 | 34 | 23 | 234 |

| 2.Активы предприятия | 161 | 171 | 184 | 368 |

| 3.Коэффициент привлечения | 0,29 | 0,20 | 0,13 | 0,64 |

| 4.Изменение, % | 100 | 69,59 | 43,75 | 222,55 |

Как видно, предприятие в целом не зависит от привлеченных средств, а резкий скачок до 0,64 объясняется пополнениям запасов.

С третьей группой показателей тесно связаны показатели четвертой группы, характеризующие прибыльность фирмы. К ним относятся: доля прибыли в доходах (отношение чистой прибыли к валовой), норма прибыли на активы (чистая прибыль на сумму активов), норма прибыли на акцию. Если растет зависимость фирмы от заемных средств, то снижение кредитоспособности, оцениваемой на основе Кпривл, может компенсироваться ростом прибыльности.

Таблица 12 - Коэффициенты четвертой группы

| Показатели | 31.03.06 | 30.06.06 | 30.09.06 | 31.12.06 |

| 1.Чистая прибыль, т. р. | 29 | 74 | 59 | 36 |

| 2.Активы предприятия | 161 | 171 | 184 | 368 |

| 3.Валовая прибыль, т. р. | 53 | 128 | 115 | 74 |

| 4.Доля прибыли в доходах | 0,55 | 0,58 | 0,51 | 0,49 |

| 5.Изменение, % | 100 | 105,66 | 93,76 | 88,91 |

| 6.Норма прибыли в активах | 0,18 | 0,43 | 0,32 | 0,10 |

| 7.Изменение, % | 100 | 240,25 | 178,02 | 54,31 |

Анализ показателей показывает, что предприятие в течение периода работало эффективно.

Похожие работы

... В.А. Современная система кредитования в России. - М.: АВС, 2007 29. Миколай М.П. Система оценки кредитоспособности заемщика. - М.: Аскери-асса, 2007. 30. Мурзаев А.П. Курс МВА по финансам. - М.: Альпина, 2008. 31. Нестеренко М.П. Деньги, кредит, банки. - М.: МТ Пресс, 2009. 32. Номоконов И.Т. Финансовый анализ: методы и ошибки. - М.: Финансы и статистика, 2007. 33. Николаев В.Е. Финансы. - ...

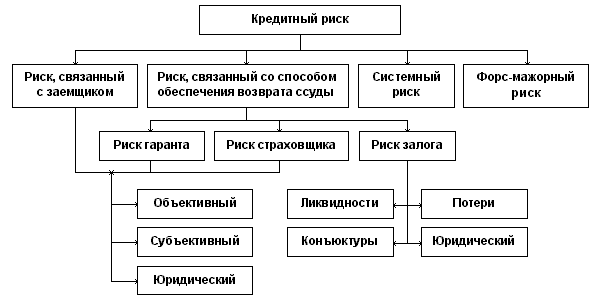

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

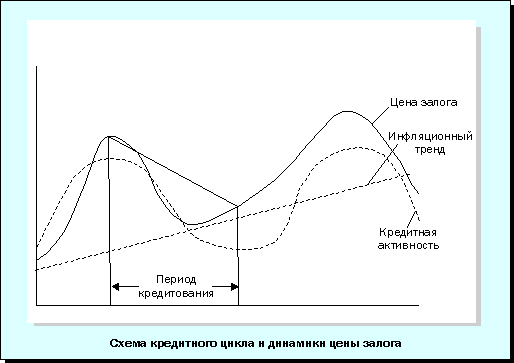

... включает в себя анализ финансовой отчетности заемщика на предмет изменения уровня кредитоспособности, проверку выполнения условий кредитования, проверку залогового обеспечения. Уменьшение рисков потери активов при кредитных операциях достигается путем надлежащим образом оформленного обеспечения и страхования залогов страховыми компаниями с хорошим финансовым положением. Выявление, оценка, ...

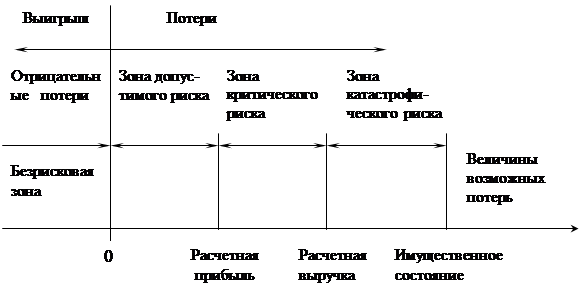

... банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать высокой профессиональной интуицией. 2.1. ПУТИ СНИЖЕНИЯ КРЕДИТНЫХ РИСКОВ В СОВРЕМЕННЫХ УСЛОВИЯХ Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня ...

0 комментариев