Навигация

Грошові кошти;

1. грошові кошти;

2. майнові внески.

За походженням капіталу фінансування поділяється на:

а) те, що здійснюється за рахунок внутрішніх джерел;

б) фінансування за рахунок зовнішніх джерел.

За правовим станом власників капіталу виділяють фінансування за рахунок капіталу:

а) власного;

б) залученого.

Основними задачами аналізу джерел фінансування капіталу підприємства є вивчення та оцінка таких факторів:

- зміни, що відбулися у структурі всіх джерел коштів, і зокрема у структурі власного і позикового капіталу, у наявності власних оборотних коштів і їх частки у сумі власних коштів і у матеріальних оборотних коштах на кінець звітного періоду у порівнянні з початком;

- раціональність формування структури джерел коштів;

- «ціна» джерел коштів;

- показники, що характеризують ринкову і фінансову стійкість підприємства. [23]

Інформація про розмір власних джерел коштів відображається в 1 розділі пасиву балансу, а дані про позикові засоби – короткострокові і довгострокові зобов’язання – відповідно в III і IV розділах форми № 1. Крім того, в аналізі використовуються також форми № 2, 3, 4 та бізнес-план.

1.2 Аналіз динаміки складу та структури джерел формування коштів

Аналіз динаміки складу джерел фінансування проводиться методом порівняння.

Для аналізу зміни структури джерел фінансових ресурсів визначають питому вагу власних і позикових коштів у загальній їх сумі на початок і кінець звітного періоду, отримані результати порівнюємо. Результати аналізу структури джерел фінансових ресурсів повинні показати, на якому переважно капіталі працює підприємство – власному або позиковому, чи мається у сформованій структурі ризик для факторів, або ця структура сприятлива для ефективного використання капіталу.

Оцінка змін, що відбулися в структурі капіталу, може бути різною з позиції інвесторів і з позиції підприємств. Так для інвесторів, зокрема банків, більш надійною є ситуація, коли частка власного капіталу у клієнтів вища, тому що це виключає фінансовий ризик.

Але, як показує практика, ефективність використання позикового капіталу більша, ніж ефективність використання власного. Це пояснюється рядом причин:

а) для того, щоб взяти позикові кошти, позичальник обов’язково повинен змістовно обґрунтувати мету. Таким чином, позикові кошти беруться з визначеною метою і сам момент отримання позикових коштів означає, що позичальник (господарюючий суб’єкт) добре продумав це питання і впевнений у досягненні своєї мети та у поверненні боргу;

б) позикові кошти беруться під певний процент, тому у позичальника ще більше підвищується відповідальність перед кредиторами за повернення боргу;

в) якщо кредитором виступає банк, то він постійно контролює витрачення позикових коштів на визначену мету і хід роботи господарюючого суб’єкта щодо виконання поставленої мети;

г) юридичне оформлення документів про надання позикових коштів означає юридичну відповідальність; надання цих коштів на певний термін означає повернення їх у встановлений строк;

д) у разі недосягнення поставленої мети господарюючий суб’єкт може просто «проїсти» свій власний капітал і нічим не ризикувати, крім того, що стане біднішим. У випадку недосягнення поставленої мети за рахунок «проїдання» позикових коштів власник може стати банкрутом і навіть втратити свої особисті заощадження, квартиру, автомобіль тощо.

Та в окремих конкретних випадках, залежно від ситуації, що склалася, може бути вигідним використовувати більше власний капітал, менше залучати позикові кошти і мати менший фінансовий ризик. А може бути більш ефективним застосування позикового капіталу і отримання більш високих доходів, але з більшим фінансовим ризиком.

Від оптимальності співвідношення власного і позикового капіталу значною мірою залежить фінансовий стан підприємства. Опрацювання правильної фінансової політики допоможе багатьом підприємствам підвищити ефективність своєї діяльності. У зв’язку з цим проводиться оцінювання структури джерел фінансових ресурсів, пасиву балансу, що характеризується наступними показниками:

Коефіцієнт фінансової незалежності (автономії) (Кфн):

![]() , (1.1)

, (1.1)

де ВК – власний капітал;

ВБ – валюта балансу.

Для підприємств, що працюють в умовах розвинутих ринкових відносин, нормальним є коефіцієнт, рівний 60% (ризик кредиторів зводиться до мінімуму).

Коефіцієнт фінансової стійкості. (Кфс):

![]() , (1.2)

, (1.2)

де ДПК- довгострокові позикові кошти;

ВПК – використані позикові кошти

Він показує питому вагу у загальній вартості майна усіх джерел коштів, що підприємство може використовувати без витрат для кредиторів.

Коефіцієнт фінансової залежності (Kфз):

![]() , (1.3)

, (1.3)

де ПК – позиковий капітал;

ЗК – загальний капітал.

Він характеризує залежність діяльності підприємства від позикового капіталу. Оптимальним значенням його є 0,4 (40%).

Плече фінансового важеля, або коефіцієнт фінансового ризику (Кфр):

![]() , (1.4)

, (1.4)

Він свідчить про фінансову незалежність підприємства від залучених позикових коштів і показує, скільки позикових коштів залучає підприємство на 1 грн. власного капіталу. Оптимальне його значення – 0,3 – 0,5. Критичним значенням його вважається 1. Економісти вважають, що при високих показниках оборотності обігових коштів, критичне значення коефіцієнта може перевищувати одиницю без особливих наслідків для ринкової стійкості.

Багато вчених-економістів відносять перераховані вище коефіцієнти до показників фінансової стійкості.

Крім цих показників, при аналізі структури джерел коштів використовуються окремі показники, що відбивають різні тенденції у зміні структури деяких груп джерел.

Коефіцієнт довгострокового залучення позикових коштів (Кдз):

![]() , (1.5)

, (1.5)

де ДЗ – довгострокові зобов’язання.

Коефіцієнт короткострокової заборгованості (Kкз), що характеризує частку короткострокових зобов’язань підприємства у загальній сумі зобов’язань:

![]() , (1.5)

, (1.5)

де ЗСЗ – загальна сума зобов’язань.

Коефіцієнт кредиторської заборгованості й інших поточних зобов’язань (Kкзп):

![]() , (1.6)

, (1.6)

де КЗ – кредиторська заборгованість;

ІПЗ – інші поточні зобов’язання.

Коефіцієнт капітального покриття (ККП) – співвідношення власного капіталу та активів:

![]() , (1.7)

, (1.7)

Власний капітал мас становити не менш ніж 30% вартості активів.

Коефіцієнт участі акціонерного, або пайового, капіталу в загальній сумі джерел фінансування (використовується у закордонній практиці) (Ка):

![]() , (1.8)

, (1.8)

де СК – статутний капітал; ВБ – валюта балансу. Потім даємо оцінку цим коефіцієнтам.[23]

Показники структури капіталу мають призначення показувати ступінь вірогідного ризику банкрутства підприємства у зв’язку з використанням позикових фінансових ресурсів. Дійсно, коли підприємство не використовує позикові фінансові ресурси взагалі, то ризик банкрутства підприємства дорівнює нулю. При збільшенні частини позикового капіталу збільшується ризик банкрутства, тому що зростає об’єм зобов’язань підприємства. Дана група фінансових коефіцієнтів в першу чергу цікавить існуючих і потенціальних кредиторів компанії. Керівництво компанії і власник оцінюють підприємство як неперервно діючий господарський об’єкт. У кредиторів двоякий підхід. Кредитор зацікавлений в тому, щоб фінансувати діяльність успішно діючого підприємства, розвиток якого буде відповідати очікуванням. Наряду з цим вони повинні враховувати можливість негативного розвитку подій і можливість наслідку непогашення заборгованості і ліквідації компанії. Від успішної роботи компанії кредитори не отримують ніяких переваг: просто своєчасно відбувається виплата відсотків і погашення капітальної суми боргу. Тому вони повинні ретельно проаналізувати ризики, що існують для погашення заборгованості у повному обсязі, особливо якщо позика надається на тривалий термін. Частина цього аналізу є в тому аби визначити наскільки вагомим буде вимога про погашення заборгованості якщо компанія буде перебувати у скрутному становищі. [24]

Як правило, заборгованість звичайних кредиторів погашається після виплати податків, погашення заборгованості по заробітній платі і задоволення претензій кредиторів по забезпеченим позиках, які надавались під конкретні активи, наприклад, будівля або обладнання.

Який би коефіцієнт ми не обрали з тих, що характеризують структуру капіталу, аналіз частки позикового капіталу, по суті, зостається статичним і не приймає до уваги динаміку операційної діяльності компанії та зміни її економічної вартості. Аналіз цілком полягає на даних балансу, який є статичною характеристикою фінансового стану компанії на певний момент часу. По цій причині дані показники не дають повного уявлення про платездатність компанії і її здатності виплачувати проценти та основну суму боргу в обумовлені строки, тобто обслуговувати борг.

Показник забезпеченості процентів використовується для характеристик і можливості компанії забезпечувати борг. Для розрахунку використовується відношення чистого прибутку (виручки) до виплати процентів (Р1) і податків до суми процентів по боргу, які підлягають оплаті в даному звітному періоді (Р2). Розрахунок проводиться за формулою:

![]() (1.9)

(1.9)

При розрахунку цього коефіцієнту виходять з допущення, що основним джерелом коштів для обслуговування боргу буде прибуток від операційної діяльності компанії, і будь-яке значне відхилення у цьому співвідношенні може слугувати сигналом можливих ускладнень. Але значне коливання розміру прибутку – це лиш один вид ризику. Не буває чітко вироблених критеріїв, яким повинно бути це співвідношення. За звичай кредитори вимагають включення у договір про надання суди умови, що оговорює у скільки раз прибуток повинен покривати суму підлягаючих сплаті процентів.

Показник забезпеченості процентів і капітальної суми боргу більш в повному обсязі характеризує здатність компанії обслуговувати борг. При розрахунку показника розраховується не тільки сума процентних платежів, але й величина погашення тіла кредиту. Проблема тут полягає у тому, що видатки по сплаті процентів віднімаються з оподаткованого прибутку (тобто частка прибутку, що використовується на ці цілі, не оподатковується), а суми на погашення капітальної суми боргу від податку не звільняється. Тому ми завжди повинні приймати до уваги співставлення показників. Корегування може бути проведене шляхом приведення капітальної суми боргу, що погашається, до розміру до сплати податків. Розрахунок показника проводиться за допомогою наступної формули:

(1.10)

(1.10)

Для більш повної оцінки діяльності можливості компанії погашати маючу у неї заборгованість доцільно проаналізувати структуру прибутку і надходження грошей за достатньо довгий період, щоб виявити операційні та циклічні коливання, що є звичайними для цієї компанії та певної ланки діяльності. [24]

Похожие работы

... кредитів і порівняти швидкість їх обороту зі швидкістю обороту власних оборотних коштів господарства. Отже, визначимо швидкість оборотності за допомогою таблиці 2.6. Табл.2.6. – Показники ефективності використання короткострокових позик для ТОВ "АФ Україна" за період 2003- 2005 роки. Показники 2003р. 2004р. 2005р. +,- % Середня кредиторська заборгованість, тис. грн.. 188,5 352,4 ...

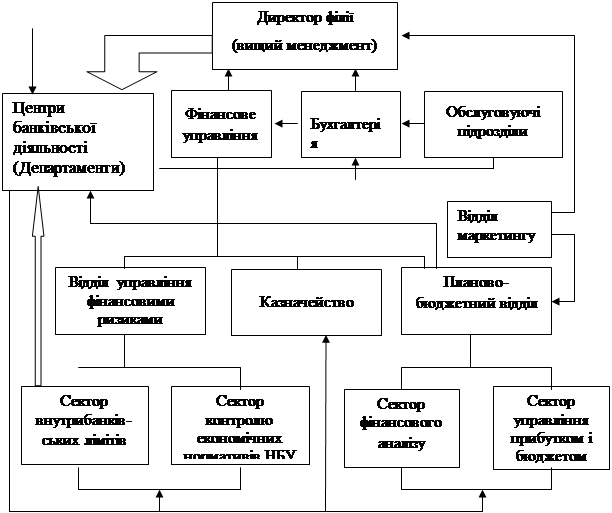

... достовірними звітність і моніторинг їхньої діяльності, скоротити документообіг і збільшити швидкість обміну інформацією між усіма структурними підрозділами комерційного банку. Вивчення теоретичних положень фінансового управління діяльності комерційних банків дозволяє зробити наступні висновки: Комерційний банк виступає суб'єктом комерційної діяльності. Ефективне функціонування комерційного банку ...

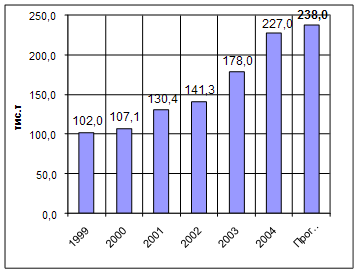

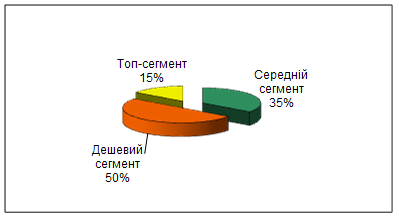

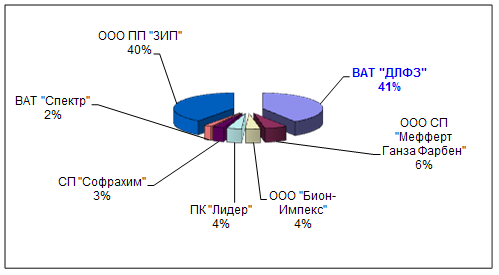

... альної відповідальності відповідно до закону. 5.2 Оцінка умов, в яких проводилася дипломна робота Дипломна робота на тему “Підвищення ефективності інноваційної діяльності в умовах ВАТ “Дніпропетровський лакофарбовий завод ім. Ломоносова”” виконувалася у відділі цін та економічного аналізу ВАТ «ДЛФЗ». Дана робота розроблялась з використанням персональної електроно-обчислювальної машини (ПЕОМ ...

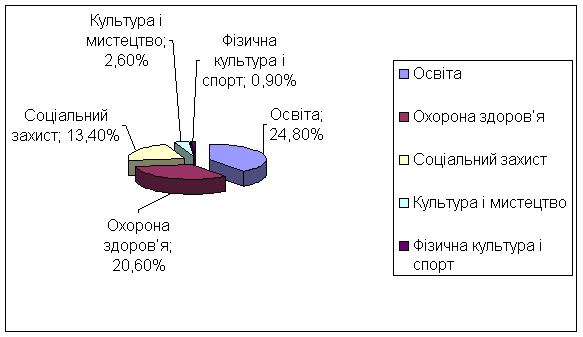

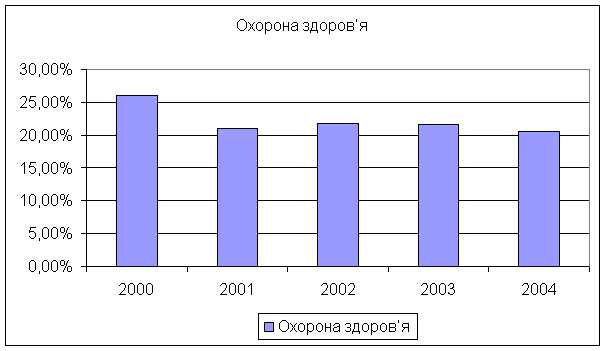

... ланками бюджетної системи, забезпечення реального збалансування кожного бюджету, рівномірного надходження доходів протягом року і своєчасного фінансування передбачених у бюджеті заходів. При цьому створюються відносно рівні умови для соціально-економічного розвитку кожної адміністративно-територіальної одиниці[35]. Слід зазначити, що, крім програмних витрат, які завжди мають конкретизовані цілі, ...

0 комментариев