Навигация

Методы реализации финансовой стратегии в условиях текущих изменений внешней финансовой среды

3.2 Методы реализации финансовой стратегии в условиях текущих изменений внешней финансовой среды

Характер используемых методов и результаты управления реализацией финансовой стратегии в значительной мере определяются степенью нестабильности факторов внешней финансовой среды. Непредвиденные изменения этих факторов на отдельных этапах реализации финансовой стратегии несут в себе как дополнительные возможности, так и дополнительные угрозы финансовому развитию предприятия. Диагностика условий внешней среды, в которых осуществляется реализация финансовой стратегии предприятия на каждом из ее этапов, позволяет предприятию своевременно разработать комплекс необходимых наступательных или оборонительных стратегических управленческих решений, обеспечивающих реализацию целей его финансового развития. Своевременная диагностика таких условий внешней среды на каждом этапе реализации стратегии предприятия и адекватное реагирование на них в процессе достижения стратегических целей его развития и составляет основу современной парадигмы стратегического менеджмента [9, С.627].

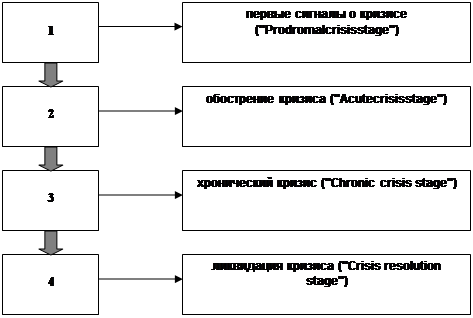

Теория стратегического менеджмента выделяют четыре основных варианта условий внешней среды, в которых осуществляется реализация стратегии предприятия.

1. Относительная стабильность условий внешней среды. Такие условия характеризуются ситуацией, когда основные факторы внешней финансовой среды предприятия носят устойчивый характер, определяемый единой линией тренда на всем протяжении стратегического периода.

2. Предсказанные изменения условий внешней среды. Такие условия характеризуются определенными колебаниями линии тренда предстоящей динамики отдельных факторов внешней среды, зафиксированные в процессе стратегического анализа. При этом фактический размах колебаний линии тренда существенно не отклоняется от прогнозных его значений на соответствующем этапе стратегического периода.

3. Непредсказуемые изменения условий внешней среды, диагностируемые на ранней стадии их возникновения. Такая ситуация характеризуется возникновением новых тенденций факторов внешней среды, оказывающих ощутимое влияние на финансовое развитие предприятия, которые диагностируются на ранней стадии их проявления (по так называемым «слабым сигналам»).

4. Непредсказуемые неожиданные изменения условий внешней среды. Такая ситуация характеризуется возникновением непредвиденных изменений тенденций факторов внешней среды, которые на ранней стадии их возникновения диагностировать не удалось (возникновение таких изменений для предприятия являются неожиданным).

Основным диагностическим инструментом определения характера изменения условий внешней финансовой среды выступает мониторинг финансового рынка, который в наибольшей степени интегрирует влияние отдельных факторов, оказывающих существенное влияние на финансовое развитие предприятия – динамику ставки ссудного процента, валютных курсов, нормы инвестиционной прибыли, уровня страховых тарифов и др. [9, С.628]

С учетом результатов диагностики осуществляется выбор конкретных методов управления реализацией финансовой стратегии предприятия, адекватных характеру текущих изменений условий внешней финансовой среды. В соответствии с принципами стратегического менеджмента выбор методов управления реализацией финансовой стратегии предприятия должен исходить из конкретных условий финансовой среды. Эти условия могут носить относительно стабильный характер или непредсказуемо изменяться с очень высокой скоростью, что предопределяет соответствующую динамику использования конкретных методов управления реализацией стратегии на различных этапах стратегического периода.

В комплекс таких методов входят как традиционные, так и специальные методы управления реализацией финансовой стратегии. Система основных из этих методов представлена в таблице 17.

Таблица 17.

Система основных методов управления реализацией финансовой стратегии предприятия, корреспондирующих с условиями его внешней финансовой среды

| Характер изменений условий внешней финансовой среды предприятия | Характер проблем, требующих решения в процессе реализации финансовой стратегии предприятия | Основные методы управления, используемые в процессе реализации финансовой стратегии предприятия |

| 1 | 2 | 3 |

| 1.Относительная стабильности условий внешней финансовой среды 2.Предсказанные изменения условий внешней финансовой среды 3.Непредсказуемые изменения условий внешней финансовой среды, диагностируемые на ранней стадии их возникновения 4.Непредсказуемые неожиданные изменения условий финансовой среды | Возникновения новых проблем в процессе стратегического финансового развития предприятия не ожидается Появление новых проблем носит ожидаемый характер, а их решение заранее моделируется предприятием Возникновение новых неожиданных проблем выявлено на ранних стадиях их возникновения, что позволяет заранее подготовить необходимые управленческие решения Проблема возникает неожиданно и требует быстрого решения | Методы долгосрочного финансового планирования Методы стратегического финансового планирования Метод управления стратегическими позициями Метод управления по слабым сигналам Метод управления задачами |

Источник: Бланк, И.А. Финансовая стратегия предприятия. – Киев: Эльга, Ника – Центр, 2004.

Первые два метода – методы долгосрочного финансового планирования и методы стратегического финансового планирования характеризуется как «система методов управления стратегическими возможностями предприятия», которые заранее предопределены предприятием и содержат результаты управленческих решений, отраженные в программе его стратегического финансового развития. Эти формы перспективного финансового планирования составляет в переработке прогноза основных показателей финансовой деятельности и финансового состояния предприятия на долгосрочный период [10, С.130].

Исходными предпосылками для разработки перспективного финансового плана по важнейшим направлениям финансовой деятельности предприятия являются:

1. Цели финансовой стратегии предприятия (выраженные конкретными количественными целевыми показателями).

2. Финансовая политика предприятия по отдельным аспектам финансовой деятельности (отражается в системе разработанной финансовой стратегии).

3. Прогнозируемая конъюнктура финансового рынка в разрезе основных его видов – кредитного, фондового, валютного и др.

4. Прогнозируемые изменения других факторов внешней среды и внутреннего развития предприятия.

5. Результаты горизонтального (трендового) анализа важнейших показателей финансовой деятельности предприятия за ряд предшествующих лет.

Поскольку ряд исходных предпосылок перспективного финансового плана по важнейшим направлениям финансовой деятельности предприятия носят вероятностный характер и разброс их параметров в условиях современной экономической нестабильности страны довольно высок, этот план желательно разрабатывать в нескольких вариантах – «оптимистическом», «реалистическом», «пессимистическом» [9, С.630].

Перспективный финансовый план по важнейшим направлениям финансовой деятельности предприятия составляется, как правило, на предстоящие три года с разбивкой по отдельным годам прогнозируемого периода. Форма такого плана носит произвольный характер, но в нем должны получить отражение наиболее важные параметры финансового развития предприятия, определяемые целями его финансовой стратегии. К числу основных из таких параметров относятся:

- прогнозируемая сумма активов предприятия (в целом, в т.ч. оборотных);

- прогнозируемая структура капитала (соотношение собственного и заемного его видов);

- прогнозируемый объем реального инвестирования предприятия;

- прогнозируемые сумма чистой прибыли предприятия и показатель рентабельности собственного капитала;

- прогнозируемая сумма амортизационного потока (в соответствии с избранной амортизационной политикой предприятия);

- прогнозируемое соотношение распределения чистой прибыли предприятия на потребление и накопление (в соответствии с избранной дивидендной политикой предприятия);

- прогнозируемая сумма чистого денежного потока предприятия.

В процессе прогнозирования основных показателей перспективного финансового плана предприятия используются следующие основные методы расчетов:

1. Метод корреляционного моделирования. Сущность этого метода заключается в установлении корреляционной зависимости между двумя рассматриваемыми показателями в динамике и последующем прогнозировании одного из них в зависимости от изменения другого (базового) [9, С.631].

2. Метод оптимизационного моделирования. Его сущность заключается в оптимизации конкретного прогнозируемого показателя в зависимости от ряда условий его формирования. Этот метод используется в стратегическом финансовом менеджменте при прогнозировании структуры капитала, чистой прибыли и некоторых других показателей.

3. Метод многофакторного экономико-математического моделирования. Сущность этого метода состоит в том, что прогнозируемый показатель определяется на основе конкретных математических моделей, отражающих функциональную взаимосвязь его количественного значения от системы определенных факторов, также выраженных количественно.

4. Расчетно-аналитический метод. Его сущность состоит в прямом расчете количественных значений прогнозируемых показателей на основе использования соответствующих норм и нормативов.

5. Экономико-статистический метод. Сущность этого метода состоит в исследовании закономерностей динамики конкретного показателя и распространении темпов этой динамики на прогнозируемый период. Этот метод может применяться в прогнозных расчетах лишь при неизменности условий формирования того или иного финансового показателя, что в наших экономических условиях весьма проблематично.

В процессе прогнозирования основных показателей перспективного финансового плана предприятия могут быть использованы и другие методы (метод экспертных прогнозных оценок, балансовый и т.п.) [9, С.632].

Последние три метода, приведенные в таблице 17 – методы управления стратегическими позициями, метод управления по слабым сигналам и метод управления задачами, характеризуется как «система методов управления реализацией стратегии в условиях реального времени». Они представляют наибольший интерес для финансовых менеджеров, так как служат действенным инструментом отклика управленческих решений на неожиданные изменения факторов внешней финансовой среды.

«Метод управления стратегическими позициями» используется при относительно небольшом уровне непредсказуемых изменений условий внешней финансовой среды, диагностируемых на ранней стадии их возникновения. Сущность этого метода заключается в том, что при возникновении нестабильности формируется реализация финансовой стратегии по тем из первых трех доминантных сфер, для которых по результатам ранней диагностики создаются наилучшие возможности развития [9, С.633].

«Метод управления по слабым сигналам» основан на том, что управленческие реакции на возникающие серьезные изменения внешней финансовой среды, диагностированные на раннем этапе их возникновения, интенсифицируются по мере нарастания этих информационных сигналов. Этот метод позволяет достаточно гибко управлять реализацией финансовой стратегии, своевременно принимать необходимые управленческие решения, но для его использования на предприятии должен функционировать эффективный мониторинг внешней финансовой среды, достаточно чувствительный для улавливания предупреждающей информации («слабых сигналов»).

«Метод управления задачами (или «метод управления на основе ранжирования стратегических задач») используется при возникновении непредсказуемых неожиданных изменений внешней финансовой среды. Скорость их возникновения обычно настолько велика, что предприятие вынуждено использовать чрезвычайные меры по обеспечению реализации своей финансовой стратегии. К таким мерам относятся: создание антикризисных управленческих групп с делегированием им расширенных полномочий по осуществлению финансового управления; установление расширенного наблюдения за происходящими изменениями условий внешней финансовой среды; привлечение необходимых консультантов и т.п. [9, С.634].

Таким образом, использование рассмотренных методов позволяет существенно повышать адаптивность и эффективность управления реализацией финансовой стратегии предприятия.

Выводы и предложения

Анализ финансового состояния является важнейшим источником информации как для руководящего аппарата организации, так и для внешних пользователей.

Главной целью анализа финансового состояния является выявление реального финансового положения предприятия, изучение причин его изменения за период, определение эффективности его деятельности. Неотъемлемой частью анализа, его следствием являются рекомендации по улучшению основных технико-экономических показателей, выявление способов усовершенствования хозяйственной деятельности предприятия.

В целях анализа финансового положения предприятия используются абсолютные и относительные показатели. Одной из наиболее распространенных систем финансового анализа, методами которого являются расчеты соотношения отдельных финансовых показателей, характеризующих различные аспекты финансовой деятельности.

Основным источником информации для целей анализа финансового состояния предприятия служит бухгалтерская отчетность. На основе абсолютных величин, содержащихся в бухгалтерской документации, рассчитываются относительные показатели платежеспособности предприятия, его рентабельности, финансовой устойчивости.

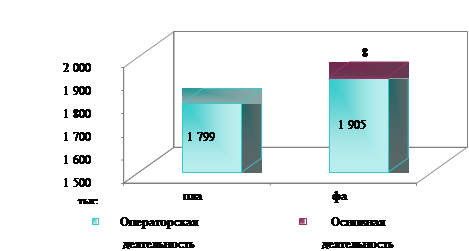

В данной работе анализ финансового состояния проведен на примере открытого акционерного общества «Техснаб». В второй главе первого раздела дана общая характеристика финансово-хозяйственной деятельности предприятия. Во втором разделе был произведен анализ платежеспособности и рентабельности данного предприятия по результатам его деятельности за 2005 – 2007 гг. Было выявлено снижение собственного капитала предприятия, увеличение основных показателей эффективности его деятельности, таких как выручка, прибыль.

В ходе проведенных исследований выяснилось, что за анализируемые периоды предприятие является успешно развивающейся компанией. Предприятие является прибыльным и рентабельным, руководство предприятия постоянно проводит работы, стимулирующие развитие предприятия.

Таким образом, за анализируемый период получены такие финансовые результаты:

Выручка от реализации продукции в 2007 году увеличилась по сравнении с 2005 годом на 87 000 тыс. руб.

Себестоимость на 67 206 тыс. руб.

Валовая прибыль – 19 794 тыс. руб.

Прибыль отчетного периода после уплаты налога на прибыль в 2007 году составила 54 320 тыс. руб., что на 17 120 тыс. руб. больше, чем в 2005 году и на 24 399 тыс. руб. больше, чем в 2006 году.

Анализ платежеспособности предприятия, расчет коэффициентов ликвидности – неотъемлемая часть анализа финансового состояния организации. В ходе исследования выяснилось, что платежеспособность ОАО «Техснаб» за 2007 год увеличилась.

Важнейшим относительным показателем деятельности предприятия выступает рентабельность. В отличие от положительных результатов анализа платежеспособности и финансовой устойчивости ОАО «Техснаб», расчет показателей рентабельности за 2005 – 2007 гг. приводит к благоприятным для предприятия выводам. В целом в течении 2005 – 2007 гг предприятие работало эффективно.

Анализ финансового состояния ОАО «Техснаб» позволяет сделать выводы об эффективности его хозяйственной деятельности. Хотя снижение некоторых абсолютных и относительных показателей финансового состояния должно быть подвергнуто глубокому изучению и анализу для выявления причин их динамики и поиска путей их стабилизации.

В целях улучшения финансового состояния предприятию рекомендуется соблюдать принцип экономичности – достижение заданных результатов при наименьших затратах или достижение наибольших результатов при заданном объеме затрат.

Наиболее приемлемый способ преумножения прибыли и соответственно, улучшения финансового состояния предприятия – увеличение выручки предприятия, для чего необходимо увеличение объема реализации продукции. Расширение ассортимента и повышение качества товара – безотказный способ завоевать доверие покупателя. Результатом станет улучшение финансового положения, что позволит рассчитаться с кредиторами, закупить новое оборудование.

Эффективным инструментом перспективного управления финансовой деятельностью предприятия, подчиненного реализацией целей общего его развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры финансового рынка выступает финансовая стратегия.

В этих условиях отсутствие разработанной финансовой стратегии, адаптированной к возможным изменениям факторов внешней среды, может привести к тому, что финансовые решения отдельных структурных подразделений предприятия будут носить разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности финансовой деятельности в целом.

Из этого можно сделать вывод, что финансовый анализ является основой финансовой стратегии предприятия.

Список использованной литературы

I. Нормативно-правовые материалы

1. Конституция РФ / Федеральный конституционный закон РФ от 14 декабря 2005 г. // Российская газета. – 2005. – 25 декабря;

2. Гражданский кодекс РФ. Часть 3 / Федеральный закон РФ от 21 июля 2005 г. №146-ФЗ (с последними изменениями и дополнениями) // Собрание законодательства Российской Федерации. – 2005. - №31. – Ст.3301.

3. Гражданский кодекс РФ. Часть 4 / Федеральный закон РФ от 18 декабря 2006 г. №230-ФЗ (с последними изменениями и дополнениями) // Собрание законодательства Российской Федерации. – 2006. - №44. – Ст.3532.

II. Специальная литература

4. Абрютина, М.С., Грачев, А.В. Анализ финансово – экономической деятельности предприятия. – М.: Дело и Сервис, 2005. – 216 с.

5. Артеменко, В.Г., Беллиндир, М.В. Финансовый анализ. – М.: Дело и Сервис, 2006. – 169 с.

6. Баканов, И.И. Теория экономического анализа. – М.: Финансы и статистика, 2005. – 240 с.

7. Балабанов, И.Г. Анализ и планирование финансов хозяйственного субъекта. – СПб. – М.: Финансы и статистика, 2004. – 310 с.

8. Белолипецкий, В.Г. Финансы фирмы: Курс лекций / под. ред. И.П.Мерзлякова – М.: ИНФРА – М, 2005. – 509 с.

9. Бланк, И.А. Финансовая стратегия предприятия. – Киев: Эльга, Ника – Центр, 2004. – 720 с.

10. Бланк, И.А. Управление активами и капиталом предприятия. – Киев: Эльга, Ника – Центр, 2003. – 448 с.

11. Бобылева, А.З. Финансовое оздоровление фирмы: теория и практика: Учеб. пособие для вузов. – М.: Дело, 2005 – 218 с.

12. Богдановская, Л.А. Анализ хозяйственной деятельности в промышленности: Курс лекций / под ред. В.И. Стражева – 2 – е изд., – М.: Высш.шк., 2005. – 363 с.

13. Бочаров, В.В. Комплексный финансовый анализ: Учеб. пособие. – 1 – е изд. – СПб., 2005. – 432 с.

14. Гиляровская, Л.Т., Вехорева, А.А. Анализ и оценка финансовой устойчивости коммерческого предприятия. – СПб., 2005. – 358 с.

15. Гинзбург, А.И. Экономический анализ: Учебник для вузов. – СПб., 2005. – 416 с.

16. Грачев, А.В. Оценка платежеспособности предприятия за период // Финансовый менеджмент. – 2006. – №6. – С. 38 – 51.

17. Дворецкий, В.Г. Как организовать экономический анализ на предприятии // Экономический анализ. – 2005. – №9. – с. 29 – 37.

18. Донцова, Л.В., Никифорова, Н.А. Анализ финансовой отчетности. – М.: ДИС, 2006. – 297 с.

19. Ефимова, О.В. Особенности анализа финансовых результатов в условиях новой информационной базы // Консультант. – 2006. – №11. – с. 63 – 72.

20. Игнатова, Е.А. Анализ финансового результата деятельности предприятия. – М.: Финансы и Статистика, 2005. – 130 с.

21. Ковалев, В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2006. – 432 с.

22. Колчина, Н.В., Поляк, Г.Б., Павлова, Л.П. Финансы предприятий: учебник для вузов / под ред. проф. Н.В. Колчиной. – 2 – е изд. – М.: ЮНИТИ, 2004. – 447 с.

23. Кондраков, Н.П. Бухгалтерский учет: Учеб. пособие. – 4 – е изд., перераб. и доп. – М.: ИНФРА – М, 2004. – 640 с. – (Серия «Высшее образование»).

24. Коровин, А.В. Экспресс – анализ финансового состояния предприятия // Аудитор. – 2006. – №3. – с.19 – 25.

25. Круглов, М.И. Стратегическое управление компанией: учеб. пособие для вузов. – 2 – е изд. – М.: Рус. деловая лит –ра, 2005. – 687с.

26. Любушин, Н.П., Лещева, В.Б., Дьякова, В.Г. Анализ финансово – экономической деятельности предприятия. – М.: ЮНИТИ, 2006. – 417 с.

27. Маркарьян, Э.А. Финансовый анализ. – М.: ПРИОР, 2004 – 462 с.

28. Недосекин, А.О. Применение теории нечетких множеств к задачам управления финансами // Аудит и финансовый анализ. – 2006. – №2. – с. 6 – 18.

29. Парушина, Н.В. Анализ финансовых результатов по данным бухгалтерской отчетности // Бух.учет. – 2005. – №5. – с. 68 – 91.

30. Пятов, М.П. Анализ оборачиваемости активов и пассивов / М.П. Пятов. – М.: Бух. 1с, 2004. – №5.

31. Пятов, М.П. Анализ финансовой устойчивости организации / М.П. Пятов. – М.: Бух. 1с, 2004. – №1.

32. Савицкая, Г.В. Экономический анализ: Учеб. пособие для вузов. – 10 – е изд. – М.: ООО «Новое знание», 2004. – 426 с.

33. Селезнева, Н.Н., Ионова, А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2 – е изд., перераб. и доп. – М.: ЮНИТИ – ДАНА, 2005. – 639 с.

34. Тодаро, М.П. Экономическое развитие: Учебник для вузов / пер. с англ. под ред. С.М. Яковлева. – М.: ЮНИТИ, 2004. – 471 с.

35. Томас, Р. Количественные методы анализа хозяйственной деятельности. – М.: Дело и Сервис, 2004. – 240 с.

36. Чечевицына, Л.Н., Чуев, И.Н. Анализ финансово – хозяйственной деятельности: Учеб. пособие для вузов. – 2 – е изд., перераб. и доп. – Ростов н/Д: Феникс, 2005. – 384 с.

37. Чуб, Б.А., Бандурин, А.В. Финансовый анализ как база стратегического планирования // Стратегический менеджмент организации. – 2004. – №9. – с. 24 – 29.

38. Шеремет, А.Д. Теория экономического анализа. – М.: ИНФРА – М, 2004. – 391 с.

39. Шеремет, А.Д., Негашев, Е.В. Методика финансового анализа деятельности коммерческих организаций. – М.: ИНФРА – М, 2005.–415 с.

40. Шишкин, А.К. Учет, анализ, аудит на предприятии: Учеб. пособие для вузов. – М.: Аудит, ЮНИТИ, 2005. – 610 с.

Похожие работы

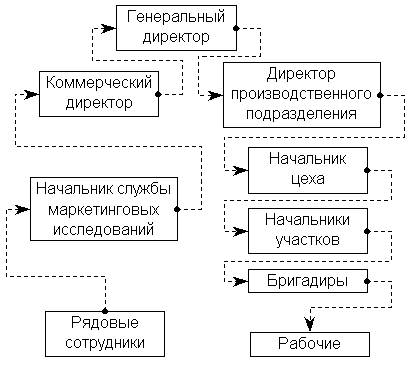

... создание эффективных оценочных систем, позволяющих адекватно оценивать качество выполняемых работ и своевременно выявлять недостатки на основных. 2. Анализ и оценка эффективности управления предприятием ООО «Газпромнефть-Хантос» 2.1. Общая характеристика ООО «Газпромнефть-Хантос» Общество с ограниченной ответственностью «Газпромнефть-Хантос», (именуемое в дальнейшем «Общество») было ...

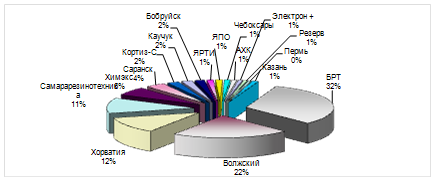

... с наименьшими потерями, но и извлечь из него действительную пользу и укрепить предприятие. 2. Анализ эффективности деятельности по управлению предприятием ОАО "БРТ" в условиях кризиса 2.1 Организационно- экономическая характеристика предприятия История создания предприятия, носящего сейчас название ОАО "Балаковорезинотехника" восходит к середине 60-х годов. В этот период в СССР начала ...

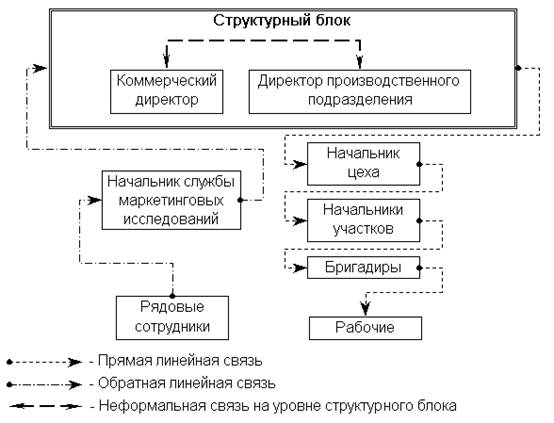

... по области.(см. план антикризисной программы и осуществления реинжиниринга бизнес-процессов и реструктуризации ОАО «КамчатАлко» Приложение табл. 7. Для осуществления антикризисного управления на предприятиях необходимо проводить в соответствие с целями и задачами управленческую структуру,т. е. Проводить реструктуризацию собственно структуры управления. Положительным опытом такой реструктуризации ...

... консервной продукции, имевших собственное жестебаночное производство. В третьей главе диссертации «Предложения по совершенствованию стратегического управления на предприятиях тароупаковочной промышленности» сформулирован комплекс направлений повышения эффективности стратегического управления на предприятиях тароупаковочной отрасли. Он включает конкретные мероприятия в следующих областях: ...

0 комментариев