Навигация

Ранжирование рисков по степени важности для проекта

3. Ранжирование рисков по степени важности для проекта.

Специалисты–аналитики классифицируют риски следующим образом /11, с. 10/:

- динамический – это риск непредвиденных изменений стоимостных оценок проекта вследствие изменения рыночных или политических обстоятельств. Такие изменения могут привести как к потерям, так и дополнительны доходам;

- статический – это риск потерь реальных активов вследствие нанесения ущерба собственности или неудовлетворительной организации. Этот риск может привести только к потерям.

Для того, чтобы предложить методы снижения риска или уменьшить связанные с ним неблагоприятные последствия, в начале нужно выявить соответствующие факторы и оценить их значимость. Эту работу принято называть анализом риска.

Назначение анализа риска – дать инвесторам и потенциальным партнерам необходимые данные для принятия решений о целесообразности участи в проекте и выработки мер по защите от возможных финансовых потерь.

Анализ риска должен выполняться всеми участниками проекта:

1. заказчик использует результаты анализа для планирования всех элементов проекта, пожалуй, это наиболее заинтересованный участник проекта;

2. подрядчик стремится ограничить число и “цену” факторов риска, за которые он должен нести ответственность. Кроме того, результаты анализа помогут ему сформировать более реалистичный – следовательно, потенциально безубыточный план своих действий в рамках проекта;

3. банк использует результаты анализа для определения, в частности, условий кредитного проекта;

4. страховая компания сформирует обоснованные условия имущественного или иного страхования участников проекта.

Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный /6, с. 24/.

Качественный анализ имеет целью определить (идентифицировать) факторы, области и виды рисков.

Количественный анализ риска должен дать возможность численно определить размеры отдельных рисков и риска проектов в целом. К главным методам, с помощью которых можно проводить количественный анализ, относятся /6, с. 24/:

- статистический;

- анализ целесообразности затрат;

- метод использования аналогов;

- аналитические методы.

Предприятие для уменьшения риска может использовать различные аналитические методы, позволяющие повысить надежность результатов: методом математической статистики, экономико–математическое моделирование, анализ чувствительности /6, с. 25/.

Последний метод часто используется экспертами, поскольку позволяет специалистам дать точную оценку того, насколько сильно изменится эффективность проекта при определенном изменении одного из исходных параметров проекта. Целью анализа чувствительности является определение степени влияния критических факторов на финансовые результаты проекта.

В качестве ключевого показателя, относительно которого проводится оценка, выбирается один из интегральных показателей эффективности - срок окупаемости проекта, индекс прибыльности, чистый дисконтированный доход или внутренняя норм рентабельности. Как правило, критическими показателями являются:

- объем сбыта продукции предприятия;

- цена продукции;

- издержки производства;

- время задержки платежей за реализованную продукцию;

- условия формирования запасов (производственных запасов сырья, материалов, комплектующих изделий, а также запасов готовой продукции) – условия формирования капитала;

- показатели инфляции и др.

В процессе анализа чувствительности изменяются значения выбранного критического фактора и, при прочих неизменных параметрах, определяется зависимость значения ключевого показателя эффективности проекта от этих изменений. Чем сильнее эта зависимость, тем выше риск реализации проекта. Иначе говоря, незначительное от первоначального замысла окажет серьезное влияние на успех всего проекта.

В результате проведения расчетов определяются факторы, имеющие наибольшее влияние на ключевой показатель проекта. Значение таких факторов позволит вовремя принять дополнительные меры по уменьшению риска и устанавливается оптимальный вариант реализации инвестиционного проекта. Среди таких мер, которые могут быть предприняты компанией, реализующей проект, могут быть – маркетинг продукции проекта, расширение дилерской сети, поиск надежных партнеров, заключение долгосрочных контрактов и др.

Итак, всякая деловая стратегия содержит риск, который должен быть указан в обосновании и расчетах инвестиционного проекта. В процессе делового планирования обычно встречаются два типа непредвиденных обстоятельств: физические и финансовые. Идентификация рисков позволяет определить, как управлять и минимизировать эти риски. Разработка инвестиционного проекта требует разумного баланса между различными рисками, включая риски, относящиеся к рынку, поставкам, технологии и вопросам политики. Определение баланса риска позволяет значительно уменьшить вероятность наступления инвестиционных рисков, поскольку при этом ресурсы не полностью концентрируются на отдельной стратегии.

В настоящее время предлагается множество полезных моделей и методов, которые помогают оценить риск и использовать при планировании инвестиционных проектов корректировки с учетом риска. Однако, до сих пор не предложено безусловных правил принятия решений, которые позволяют полностью учесть неопределенность при обосновании и осуществлении инвестиционных проектов.

Следует отметить, что на практике чаще всего прибегают к формальному анализу проектов, и в этом случае результаты анализа имеют форму однозначных оценок, а риск учитывается интуитивно. Такой однозначный подход не предполагает реальных попыток количественной оценки связанного с проектом риска каким-либо формальным способом, и это приводит к неэффективному управлению проектами.

Таким образом, аспекты и методы инвестиционного анализа в условиях риска обсуждаются в основном при использовании анализа безубыточности, чувствительности и вероятностном анализе. Безусловно, использование вербальных, математических методов, моделей и приемов, экспертизы и опыта специалистов при анализе инвестиционного риска позволяет анализировать неопределенность, связанную с каждым из элементов проекта.

Анализ и количественные оценки риска можно также давать с помощью непараметрических моделей, учитывающих основные направления разработки бизнес-плана инвестиционного проекта. Спектр непараметрических моделей и методов экономико-математического анализа риска может широко использоваться при принятии инвестиционных решений. Так, методика расчетов при выборе товарного ассортимента в условиях риска уместна при обосновании разделов основной части бизнес-плана, связанных с описанием товаров и рынка их сбыта. В этом случае, в процессе выбора оптимальной товарной группы перспективы сбыта увязываются с возможностями ресурсообеспечения и прибыльностью по товарным группам на основе построения «баланса выживания». Применение графических моделей способствует обоснованности выбора оптимального вида изделия внутри товарной группы. Анализ риска инвестиционных программ помогает при выработке и обосновании стратегии финансирования в зависимости от выбираемой альтернативы в составе многовариантной финансовой стратегии и в системе внутрифирменного планирования. Основным достоинством методов является то, что с их помощью можно выполнять регулятивные функции различных разделов бизнес-плана.

1.4 Риск на рынке ценных бумаг

Риск, существующий на рынке ценных бумаг, можно классифицировать по уровню оценки, причинам возникновения и последствиям. При этом каждый из выделенных видов риска оценивается по-разному.

Риск по уровню оценки подразделяется на /18, c. 143; 22, c.13/:

- общегосударственный;

- отраслевой;

- фирменный;

- связанный с положением отдельного инвестора.

1. Общегосударственный, или общеэкономический, риск связан с политическим и экономическим положением в стране, где осуществляет свою деятельность компания-эмитент. Этот вид риска определяется предпринимательским климатом, созданным в государстве, регионе.

2. Отраслевой риск оценивается в ходе индустриального анализа, состоящего из трех частей:

- определения стадии жизненного цикла отрасли;

- установления позиций отрасли в отношении делового цикла и макроэкономических условий;

- качественного анализа и прогнозирования перспектив развития отрасли.

В качестве исходной информации используются объем продаж, доходы, дивиденды, социологические исследования по инновации на предприятиях данной индустрии.

Существуют следующие стадии жизненного цикла отраслей:

- пионерная стадия, характеризующаяся ростом объема продаж и прибылей с ускорением, высоким уровнем риска и конкуренции, наличием новых участников рынка и относительно низким уровнем капиталовложений;

- стадия расширения, основные черты которой - рост объема продаж без ускорения или с некоторым замедлением, прекращение роста цен или небольшое их снижение, резкий приток инвестиций и высокие затраты на создание, приобретение машин, оборудования, прочие капиталовложения, увеличение выплачиваемых дивидендов;

- стадия стабилизации, во время которой прекращается или существенно замедляется рост продаж и прибылей, заканчивается модернизация продукции, ассортимент стабилизируется, останавливается рост капитальных затрат и наблюдается их снижение;

- стадия затухания, характеризующаяся уменьшением числа компаний, занятых в отрасли, прибылей, продаж и капиталовложений.

Для инвестора наиболее благоприятным является вложение в ценные бумаги корпораций тех отраслей, которые находятся в стадии расширения, во время которой стабильные и высокие дивиденды сочетаются с относительно низким уровнем риска.

Оценка цикличности развития отрасли основана на сравнении ее динамики развития с общеэкономическими тенденциями. По этому признаку различают:

- растущие отрасли, рост которых часто затушевывается общеэкономическим спадом. Поэтому их выявляют путем сопоставления общего роста с отраслевым;

- защищенные отрасли, которые не зависят от изменения состояния экономики в целом (например, к ним относятся производство продуктов питания);

- циклические отрасли, в которых колебания цен и объемов происходят в унисон с общеэкономическими изменениями (пример - производство электроприборов);

- контрциклические отрасли, и в первую очередь добыча минерального сырья, особенно золота и нефти. Развитие этих отраслей часто достигает максимума во время относительно непродолжительных и неглубоких экономических спадов. Глубокая депрессия может привести к падению производства в любой отрасли, в том числе и в золотодобыче;

- чувствительные к изменению доходности. В отраслях этой группы колебания происходят в зависимости от изменения процентных ставок (например, финансовое обслуживание).

Данный анализ позволяет предвидеть дальнейшие события в зависимости от прогнозирования роста процентных ставок и общеэкономической конъюнктуры.

Наконец, качественный анализ, проводимый в заключение отраслевых исследований, проясняет следующие вопросы :

- историческое развитие отрасли в данной стране и мире;

- условия конкуренции - защищенность от проникновения новых конкурентов, отношения между существующими конкурентами, возможность товаров-заменителей;

- производственный потенциал производителей и платежеспособность покупателей;

- структурные изменения;

- законодательные положения, действующие в отрасли.

По указанным материалам делаются выводы о перспективности вложения средств в предприятия данной отрасли и о риске, который несет инвестор, вкладывая свои средства в корпорации, занимающиеся данным видом деятельности.

3. Риск на уровне отдельно взятой фирмы оценивается при экспертном анализе финансового состояния компании - эмитента ценных бумаг, организационных условий и позиции инвестора на рынке и в компании. Последовательность анализа может быть такой:

- оценивается масштаб и характер деятельности фирмы;

- определяется основное направление ее деятельности, в каких направлениях происходит диверсификация, доминируют ли позиции фирмы на рынке и кто ее основные конкуренты, каков объем производства, продаж, затрат и прибыли и каковы тенденции изменения этих показателей во времени;

- анализируется уровень производства и менеджмента в фирме: какова «цена фирмы» (ее репутация), каков уровень технологии производства, имеются ли патенты, изобретения, насколько интегрирована фирма, включая «вертикальную» и «горизонтальную» интеграцию, насколько стабилен оборот фирмы по годам и по месяцам (кварталам). Далее дается оценка менеджмента компании, стабильности окладов служащих, зарплаты рабочих и прочих организационных условий производства;

- рассчитываются основные финансовые коэффициенты и делается вывод о финансовом состоянии организации (компании).

При проведении исследований на уровне отдельных фирм крупнейшие рейтинговые агентства ориентируются на следующие показатели в расчете на одну акцию: продажи (оборот), общий доход, амортизация, уплаченные налоги, зарплата работников, рабочий капитал и капиталовложения (затраты на приобретение). Кроме того, ими учитываются такие показатели, как отношение цены к прибыли, дивиденды в процентах к сумме продаж, прирост дивидендов, прирост прибыли к активам.

4. Риск, связанный с индивидуальным положением инвестора в компании, анализируется в основном по двум позициям:

- права, предоставляемые инвестору, - уровень дивидендов, сколько раз выплачиваются, имеет ли инвестор право голоса при решении важнейших вопросов стратегии, приоритетность его требований по отношению к держателям других ценных бумаг данной компании;

- рыночная позиция данной акции - ее популярность, объем выпуска, дополнительные и последующие выпуски, история обращения на рынке.

По результатам комплексного анализа делаются выводы об инвестиционной привлекательности данного вида вложений в сравнении с альтернативными вариантами вложений с позиции отраслевого, внутрифирменного риска и индивидуального риска инвестора. Поскольку подобный анализ достаточно дорогой и сравнительно длительный, он производится не всегда, а при решении стратегических вопросов инвестирования (например, при приобретении контроля над акционерным обществом, организации подписной кампании, рейтинговой оценке).

Риск по причинам возникновения часто подразделяется на:

- Функциональный;

- Денежный;

- социально-правовой;

- инфляционный;

- риск ликвидности;

- рыночный.

Функциональный риск связан с неправильным предвидением цен и издержек, ошибками в управлении портфелями и т. п.

Денежный риск зависит от колебания процентных ставок и имеет два источника: снижение доходности ценных бумаг и обесценение капитала, вложенного в данную ценную бумагу вследствие появления более привлекательных альтернативных вложений.

Социально-правовой риск означает нестабильность «правил игры», которые действуют на фондовом рынке - налогообложения, политической ситуации, законодательных гарантий и т. п.

Инфляционный риск состоит в возможности того, что инфляция опередит по своим темпам рост доходов по ценным бумагам.

Рыночный риск возникает в результате возможного падения спроса на данный вид ценных бумаг, который является объектом инвестирования.

Оценив каждый из указанных видов риска, можно в целом составить представление о перспективах инвестора на данном рынке.

По своим последствиям риск подразделяется: на риск прекращения деятельности (например, вследствие банкротства, неплатежеспособности, бесперспективности объекта - например, геологического, и др.) и вариационный, обусловленный изменчивостью доходности по ценным бумагам.

Риск банкротства и неплатежеспособности компании связан с рейтингом выпускаемых ею ценных бумаг. Методы его оценки мы обсуждали ранее. Его осуществление приводит к тому, что уровень процентной ставки дисконта при расчете ориентировочной цены увеличивается на величину дополнительной рисковой премии, не зависимой от того, изменяется ли доходность ценной бумаги или остается постоянной.

Риск вариационный состоит в том, что действующая компания может по своим ценным бумагам выплачивать больший или меньший доход и, таким образом, ожидания инвесторов относительно будущих дивидендов и роста курсовой стоимости могут оправдаться в большей или меньшей степени. Поскольку этот риск связан с отклонением фактических значений доходности относительно ожидаемых, то он при статистическом моделировании рассчитывается как дисперсия, коэффициент вариации или среднеквадратическое отклонение возможных значений доходности в будущем относительно наиболее вероятного значения этого показателя.

Вариационный риск подразделяется на систематический и несистематический. Систематический риск связан с общерыночными колебаниями цен и доходности. Несистематический риск отражает изменчивость доходности данной ценной бумаги и обусловлен спецификой спроса и предложения на конкретную акцию или облигацию.

Итак, классификация риска по последствиям на практике используется для того, чтобы оценить, какой должна быть доходность интересующей нас ценной бумаги. Одно из фундаментальных положений инвестиционного анализа состоит в том, что более высокий риск должен компенсироваться более высокой ставкой доходности. Вопрос, таким образом, ставится так: требуется определить, насколько должна быть повышена доходность по акции или иной ценной бумаге, чтобы компенсировать данный уровень риска.

Наиболее популярным методом решения этой проблемы является бета -анализ, позволяющий оценить, какой должна быть доходность рисковой акции R в зависимости от доходности среднерыночной (R m), сложившейся в настоящий момент на фондовом рынке, и доходности, характерной для безрискового вложения R f. Таким образом, R f- минимальная ставка доходности, так как премия за риск в данном случае равна нулю. Например, в качестве R f может быть принята ставка Центрального банка по государственным долговым ценным бумагам.

В классическом варианте бета - анализа учитывается только вариационный систематический риск, и эта зависимость выглядит следующим образом:

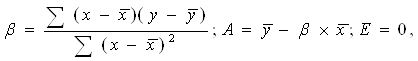

![]() (4)

(4)

где b - коэффициент, отражающий относительную рискованность данной акции по сравнению со среднерыночным уровнем.

Параметр b может быть оценен экспертным или статистическим путем. Если b определяется экспертным путем (в случае отсутствия представительной статистики), его значение для абсолютно безрискового вложения равно нулю, для реальных ценных бумаг его рекомендуют принимать в диапазоне 0,5 + 2, в зависимости от субъективной оценки рискованности. Причем, если рискованность вложения в акции оценивается на уровне среднерыночной для данного вида инвестиций, то b равно 1 (таблица 1).

Таблица 1. Диапазон значений “бета”.

| Степень риска | b |

| Риск отсутствует | 0 |

| Риск ниже рыночного | 0+1 |

| Риск на уровне среднего по рынку для данного вида вложений | 1 |

| Риск выше среднерыночного | 1+2 |

Уравнение бета-анализа в модификации Дженсена выглядит следующим образом:

![]() (5)

(5)

где R - фактическое значение доходности по данной акции;

В х ( R m- R f) - та часть рисковой надбавки, которая связана с общерыночными колебаниями доходности, то есть носит вариационный систематический характер;

Е - несистематическая составляющая рисковой надбавки, не обусловленная общерыночными тенденциями и отражающая вариационный несистематический риск. Считается, что ее среднее значение равно нулю;

а - часть рисковой премии, зависящая от рейтинга, репутации компании и отражающая первый тип риска, носящий невариационный характер, а также квалификацию менеджеров инвестиционного портфеля.

В случае статистического решения задачи, уравнение связи между R и Rmзаписывается в виде:

![]() (6)

(6)

Тогда А и b можно найти по статистическим формулам:

(7)

(7)

где ![]() за каждый отдельно взятый период времени;

за каждый отдельно взятый период времени;

![]() - среднее значение х за все периоды времени, в течение которых производились наблюдения;

- среднее значение х за все периоды времени, в течение которых производились наблюдения;

![]() - соответственно значения показателя R в отдельно взятый период и в среднем. В качестве R mв данном уравнении берут доходность акций, входящих в какой-либо из биржевых индексов.

- соответственно значения показателя R в отдельно взятый период и в среднем. В качестве R mв данном уравнении берут доходность акций, входящих в какой-либо из биржевых индексов.

Необходимо отметить, что смысл деления риска на систематический и несистематический состоит в том, что при формировании инвестиционного портфеля из разнообразных видов акций случайные колебания доходности и курса взаимопогашаются, и несистематический риск снижается или вообще устраняется. Это явление называется диверсификацией несистематического риска. Систематический риск не поддается диверсификации. Он снижается путем добавления в портфель низкодоходных безрисковых ценных бумаг или путем хеджирования.

Похожие работы

... необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность. Экономичность управления рисками. Основу управления финансовыми рисками составляет нейтрализация их негативных финансовых последствий для деятельности предприятия при возможном наступлении ...

... построения кривой вероятностей возникновения определенного уровня потерь не совcем равноценны, но так или иначе позволяют произвести приблизительную оценку общего объема финансового риска. 3.2 Методы управления финансовыми рисками Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и ...

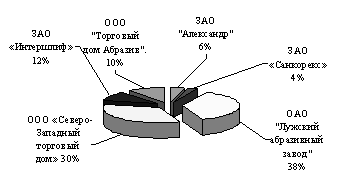

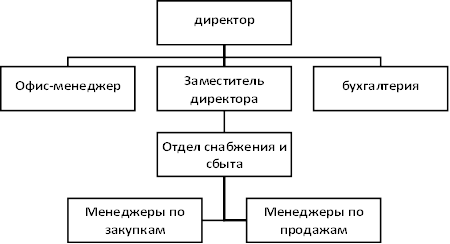

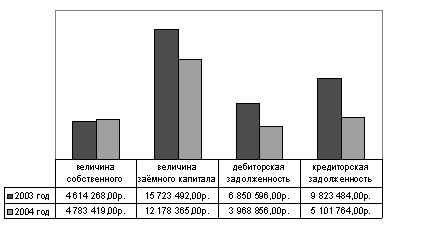

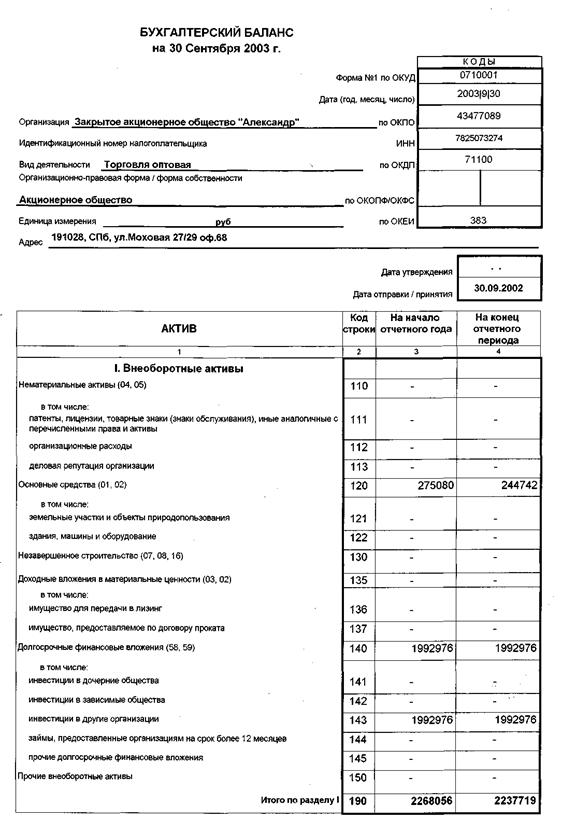

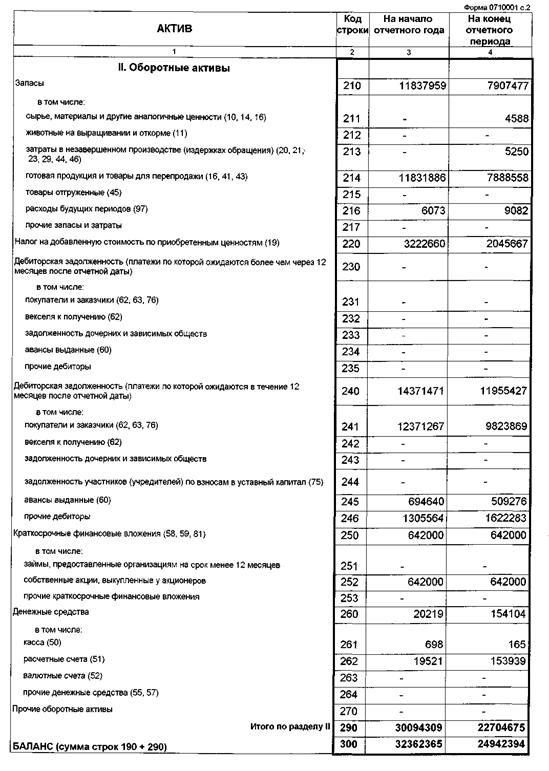

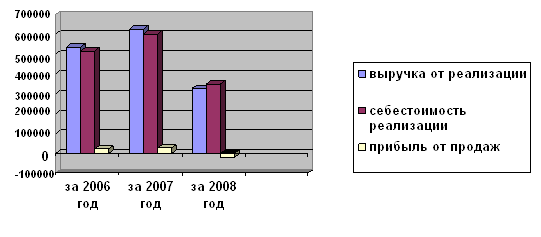

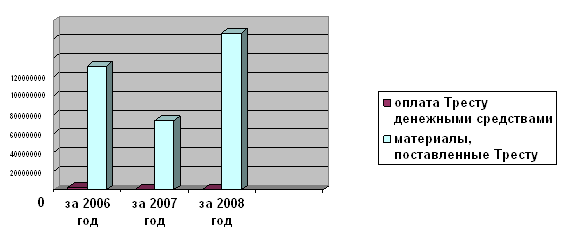

... найти пути решения и способы снижения рисков хозяйственной деятельности ЗАО "Александр". Глава 3. Совершенствование управления рисками в деятельности ЗАО 3.1 Управление рисками в деятельности ЗАО "Александр" Влияние рисков сказывается на всех сторонах работы предприятия, ухудшая его финансовое положение, сбытовые возможности, способность отвечать по своим обязательствам и другие ...

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

0 комментариев