Навигация

Чинники, які впливають на оцінку вартості підприємства та знижують ефективність роботи підприємства

1.4 Чинники, які впливають на оцінку вартості підприємства та знижують ефективність роботи підприємства

До групи принципів, які пов'язані з ринковим середовищем, входять: залежність, відповідність, попит і пропонування, конкуренція, змінювання.

Залежність. Вартість потенціалу підприємства формується під впливом множини різноманітних факторів, серед яких особливу роль відіграє його місцезнаходження. Якість останнього визначається, насамперед, відповідністю фізичних параметрів земельної ділянки підприємства регіональній системі землекористування та його віддаленістю від ринкової інфраструктури. Разом ці дві важливі характеристики становлять статус, чи економічне місцеположення підприємства.

Відповідність. За інших однакових умов потенціал підприємства, яке найвищою мірою відповідає містобудівним, екологічним, ринковим та іншим стандартним нормам і загальнопоширеним тенденціям землекористування, має найвищу вартість.

Попит і пропонування. На вартість потенціалу підприємства великий вплив справляє співвідношення між попитом і пропонуванням. Коли останні збалансовані, а потенціал підприємства використовується якнайліпше і найефективніше, ринкова ціна підприємства, як правило, відображує вартість (витрати) його створення.

Конкуренція. Сутність даного принципу полягає в тому, що ціни на об'єкти оцінювання складаються під впливом постійного суперництва між суб'єктами ринку, які прагнуть отримувати максимальні прибутки. Це вирівнює дохідність інвестицій у різних сегментах конкурентного ринку і дає можливість об'єктивно визначити ринкову вартість підприємств. Принцип конкуренції також застерігає від урахування надприбутків за оцінювання підприємств-монополістів, бо це спотворює їхню ринкову вартість.

Змінювання. Цей принцип передбачає під час оцінювання вартості потенціалу підприємства та його складових урахування можливих змін їх функціонування внаслідок трансформації економічних, соціальних і юридичних умов, а також впливу регіональних і локальних факторів. Принцип найліпшого і найефективнішого використання є синтезуючим принципом оцінки вартості потенціалу підприємства. Як системоутворювальний елемент він інтегрує загальний вплив усіх раніше названих принципів і означає, що з можливих варіантів використання потенціалу підприємства буде вибрано той, за якого найповніше реалізуються функціональні можливості всіх складових потенціалу і забезпечується їх максимальна результативність.

2. АНАЛІЗ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА.

Вартісна оцінка ефективності діяльності підприємств. Подальша реалізація стратегії економічного розвитку України в загальносвітовому глобалізаційному напрямку багатьох економічних процесів, підвищення конкурентноздатності власної економіки – не могла не відбитися і на діяльності українських підприємств харчової промисловості.

Харчова промисловість в останні роки займає одну із лідируючих позицій по темпам промислового розвитку, залученню різноманітних інвестиційних ресурсів. На це є свої як об’єктивні так і суб’єктивні причини. Серед безлічі підгалузей харчової промисловсті в останній час найбільшу увагу, як інвесторів так і управлінців різних рівнів, притягує розвиток пиво-безалкогольної галузі, яка в останній час засвідчує продовження свого динамічного розвитку отриманого в конці 90-х років минулого століття. Цей динамізм проявляється в здатності проведення ефективної господарської діяльності кожним підприємством галузі.

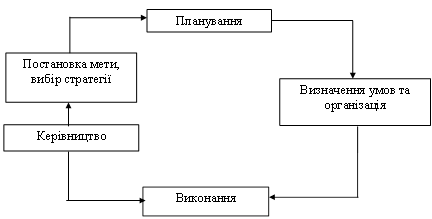

Потенційна здатність підприємства досягати свою місію у зазначеній перспективі найчастіше ототожнюється з його ефективністю або продуктивністю виробництва при тенденції зниження витрат суспільної праці на виробництво продукції. Для виконання цілей забезпечення ефективної діяльності будь-якого суб’єкта підприємництва реалізуються відповідні управлінські рішення. А такі рішення ґрунтуються на системі комплексних показників оцінки ефективності функціонування структурних підрозділів підприємницької структури. В сучасній управлінській дійсності українських підприємств все гостріше постає питання розробки нового механізму управління ефективністю, який би дозволяв оцінювати діяльність підприємства в довгостроковій перспективі з врахуванням вартісно-економічних аспектів бізнесу.

Сучасні підходи до здійснення управління передбачають орієнтування всіх учасників та зацікавлених сторін підприємницької діяльності на максимізацію вартості фірми. Це приносить вигоди як власникам та інвесторам так і його працівникам. Дана наукова проблематика розглядається багатьма авторами серед яких можна виділити праці Ф. Моділь’яні, А. Раппапорта, М. Міллера, Е. Фама, У. Шарпа, Б. Стюарта, Д. Янга, С. Вівера, А. Расказова, М. Осіпова, А. Грязнова, Д. Просянкіна, Ю. Волкова та інші.

Вартість підприємства (бізнесу) поступово стає критерієм оцінки ефективності його функціонування. Динамічне збільшення вартості суб’єкта бізнесової діяльності відбувається під впливом конкретних функцій управління його вартістю на основі комплексного врахування всіх аспектів системи управління ефективністю бізнесу. Тільки зростання вартості підприємства є загальною метою та критерієм ефективності для всіх учасників діяльності бізнесу і співпадає з їх різносторонніми інтересами.

Одним з найвідоміших і перевірених практикою західних компаній підходів є метод управління вартістю, заснований на управлінні економічною доданою вартістю (Economic Value Added, Eva). Саме висвітлення практичного застосування на підприємствах харчової промисловості в українській дійсності осноположних моментів доної теорії і ставилось за мету в цій статті.

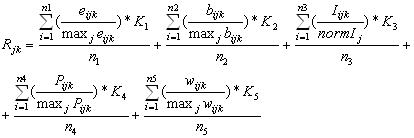

В багатьох випадках традиційний аналіз фінансових коефіцієнтів хоча і оцінює певні сфери діяльності підприємства, але всю цю систему коефіцієнтів важко звести до одного універсального показника ефективності. Ми спробували розрахувати такий універсальний абсолютний показник ефективності – економічна додана вартість (EVA) для деяких підприємств представників пиво-безалкогольної галузі України. Слід зазначити, що безричаговий коефіцієнт β рівня систематичного ризику інвестування в підприємства харчової промисловості було взято для російської економіки станом на 2004 рік з [4]. Передбачається, що він не дуже відрізняється від українських реалій на протязі 2001-2004 років. Це дуже важливий показник, оскільки він характеризує ризик інвестування в певну галузь. В розвинутих країнах цей показник розраховується фондовими біржами централізовано і публікується у відкритих джерелах і оновлюється майже щохвилинно, оскільки для інвесторів він дуже важливий. В ідеальному випадку кожне підприємство має свій коефіцієнт β, оскільки кожне підприємство унікальне і має свій рівень ризиків. Для українських підприємств цей показник досить точно розрахувати неможливо через нерозвиненість фондового ринку. Залишається лише брати його приблизне значення і відкорегувати на фінансовий важіль підприємства. Ця неефективність показує, що у підприємства відсутнє зростання вартості бізнесу; підприємство неефективно використовує наявний капітал; капітал не забезпечує навіть норму повернення на вкладений капітал, яка встановлена власником та не приносить додаткового доходу (доданої вартості). Підприємство було неспроможним створити додану вартість бізнесу, так як дохідність капіталу інвестора (власника), отримана підприємством за період, була менша вимагаємої ним бар’єрної ставки дохідності – підприємство отримало дохідність значно меншу, ніж ту на яку сподівався інвестор (власник). І все це незважаючи на наявність у даного підприємства чистого прибутку за результатами бухгалтерської звітності. Таким чином, за аналізовані роки підприємство ВАТ «А» працювало гірше, ніж інші підприємства з аналогічним рівнем систематичного ризику діяльності. Протягом цих років ВАТ «А» є непривабливим для інвесторів, оскільки для них є алтернатива більш прибуткової можливості вкладення свого капіталу з налогічним рівнем ризику. Основною причиною, що призвела до від’ємного значення показника економічної доданої вартості стала тенденція до збільшення абсолютних витрат на власний капитал (оскільки його обсяг значно збільшився), а через низьку рентабельність активів чистий прибуток підприємства виявився меншим за витрат на капітал. Тобто, наявність чистого прибутку і стандартного розуміння «прибутковість діяльності» не завжди характеризує бізнесову дяльність підприємства як ефективну, спрямовану на збільшення вартості бізнесу. Ефективність будь-якої бізнесової дяльності ширше ніж просте розуміння прибутковості, і саме на нівелювання цього стеріотипу покликано використання більш ширшого ніж ефективність (прибутковість) узагальнюючого показника – економічна додана вартість. Розрахунки і для інших підприємств пиво-безалкогольної галузі підтвердили справедливість використання поряд з традиційними показниками ефективності більш глобального і комплексного – показника економічної доданої вартості. Вартість бізнесу як оціночний критерій дозволяє уникнути помилок при аналізі його діяльності. З ростом вартості фірми збільшується капітал, вкладений у неї акціонерами, що дозволяє одержати доход від перепродажу приналежних їм акцій. Наріжним каменем загальної системи управління ефективністю є механізми виміру та оцінки ефективності діяльності підприємства за критерієм – вартість підприємства (бізнесу) як інтегрованого показника між двома синонімальними поняттями ефективність бізнесу та ефективність управління цим бізнесом. При комплексному підході до управління вартістю фірми виконуються наступні взаємопов’язані сукупності робіт:

• побудова бізнес-моделі підприємства;

• виявлення чинників, що впливають на вартість суб’єкта підприємництва;

• вибір алгоритму розрахунку і оцінки вартості підприємства;

• розробка системи показників оцінки діяльності підрозділів і працівників фірми;

• моніторинг і актуалізація бізнес-моделі підприємства.

Комплексність управління ефективністю направлена на якісне поліпшення всіх стратегічних та оперативних рішень на різних рівнях управління за рахунок концентрації зусиль усіх учасників бізнес-процесів на ключових факторах створення вартості бізнесу та управління ними.

Похожие работы

... мства; 2) в активі він може бути спрямований на фінансування будь-яких майнових об'єктів: оборотних і необоротних; короткострокових і довгострокових. Фінансування підприємства за рахунок тезаврації прибутку має як переваги, так і недоліки. До основних переваг самофінансування слід віднести такі: 1) залучені кошти не потрібно повертати та сплачувати винагороду за користування ними; 2) відсутні ...

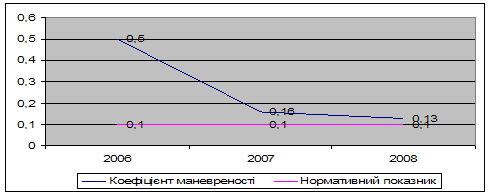

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... поданих на рис. 1.5 методик. Відповідно до цієї методики аналіз інвестиційної привабливості підприємства здійснюється в послідовності, наведеній на рис. 1.6. Аналіз і оцінка інвестиційної привабливості підприємства на основі аналізу фінансових показників передбачають дослідження фінансово-економічних процесів на підприємстві (табл. 1.2). Таблиця 1.2 Цілі аналізу фінансово-економічних процесів ...

... і над плановим. Відомо, що собівартість є одним з головних джерел резервів підвищення ефективності роботи підприємства. Звідси сформуємо мету і задачі даної роботи. Метою даної роботи є підвищення ефективності роботи підприємства ВАТ «Дніпрополімермаш» шляхом управління собівартістю продукції. Відповідно, для досягнення поставленої мети необхідно вирішити наступні задачі: 1. Проаналізувати ...

0 комментариев