Навигация

Оцінка вартості ефективності діяльності підприємства

2.3 Оцінка вартості ефективності діяльності підприємства

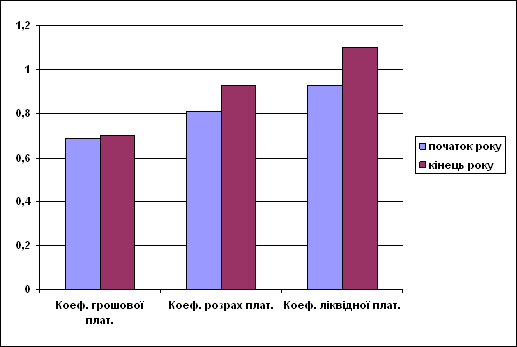

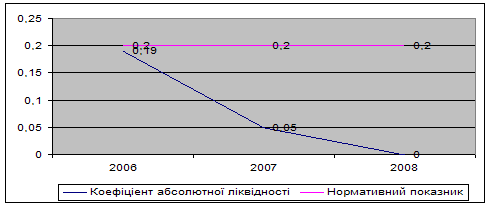

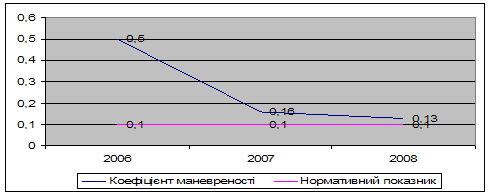

В економічній літературі визначають три рівні платоспроможності підприємства, які оцінюють відповідно за допомогою трьох коефіцієнтів: грошової, розрахункової і ліквідної платоспроможності. Самим узагальнюючим показником платоспроможності підприємства є коефіцієнт ліквідної платоспроможності, в чисельнику якого відображаються всі оборотні кошти, а в знаменнику - позикові і власні джерела їх формування. Значення коефіцієнта ліквідної платоспроможності менше 1 свідчить про те, що підприємство має заборгованість, що перевищує рівень його оборотних коштів. Інакше кажучи, воно є банкротом і може бути ліквідований, а його майно реалізовано. Таким чином, всі три коефіцієнти платоспроможності свідчать про те, що платоспроможність підприємства помітно підвищилася і є реально забезпеченою. Підприємство відповідає параметрам, необхідним для здійснення з ним кредитних і інших фінансових взаємостосунків .Підвищення рівня платоспроможності підприємства залежить перш за все від поліпшення результатів його виробничої і комерційної діяльності. Разом з тим надійний фінансовий стан визначається також раціональною організацією і використовуванням фінансових ресурсів. У зв'язку з цим в умовах ринкової економіки важливе значення мають не тільки оцінка активів і пасивів балансу, але і поглиблений щоденний аналіз стану і використовування господарських засобів. Такий аналіз проводиться за даними управлінського обліку. Коефіцієнт грошової платоспроможності на кінець періоду склав 0,69, що вище в порівнянні з початком цього періоду на 0,25 пункти, тобто платоспроможність збільшилася на 0,25 х 100 / 0,44 = 56,8%. Цей показник свідчить про те, що на звітну дату 69% короткострокових платіжних зобов'язань підприємство може погасити негайно (мал. 3.8.). Відсоток платоспроможності, що склалася на кінець періоду (69%), відображає високий рівень платоспроможності підприємства, якщо врахувати, що терміни погашення заборгованості наступають не одночасно, а рознесли в часі. Про задовільний рівень платоспроможності підприємства свідчать також коефіцієнт розрахункової платоспроможності, який на початок періоду складав 1,13, а на кінець - 0,8, тобто знизився на 0,33 (рис.3.8.). Це свідчить про те, що якщо на покриття платіжних зобов'язань мобілізувати не тільки грошові кошти, але і засоби в розрахунках, готову продукцію, товари відвантажені, дебіторську заборгованість і інші реально реалізовувані активи, то на кінець періоду платіжні засоби на 80% покривали б платіжні зобов'язання. Це свідчить про негативні зміни фінансового стану підприємства. Самим узагальнюючим показником платоспроможності підприємства є коефіцієнт ліквідної платоспроможності, в чисельнику якого відображаються всі оборотні кошти, а в знаменнику - позикові і власні джерела їх формування. Цей показник перевищував одиницю і складав на початок періоду 1,29 тобто ліквідна вартість оборотних коштів була на 0,29 вище за платіжні зобов'язання. На кінець звітного періоду ліквідна платоспроможність склала 0,97 тобто знизилася на 0,32 (рис.3.8.). Це означає, що мобілізувавши всі оборотні кошти на звітну дату, підприємство може покрити платіжні зобов'язання на 97%. Значення коефіцієнта ліквідної платоспроможності менше 1 свідчить про те, що підприємство має заборгованість, що перевищує рівень його оборотних коштів. Таким чином, всі три коефіцієнти платоспроможності свідчать про те, що платоспроможність підприємства знаходиться на належному рівні і є реально забезпеченою. Підприємство відповідає параметрам необхідним для здійснення з ним кредитних і інших фінансових взаємостосунків.

3. УДОСКОНАЛЕННЯ МЕТОДИКИ ОЦІНКИ ВАРТОСТІ ПІДПРИЄМСТВА

З переходом до ринкової економіки проблема оцінки об'єктів обліку набуває все більшого значення для всіх учасників ринку. Це пов'язано з тим, що оцінка дає можливість визначити те, чим володіє власник, а також співвідношення між окремими групами майна підприємства. При створенні нових господарських формувань в процесі приватизації важливе значення має правильна оцінка вартості майна підприємств. На її підставі фізичні та юридичні особи можуть визначити доцільність участі у приватизації того чи іншого підприємства, оцінити власні можливості й вибрати форму участі.

Витратний підхід в оцінці бізнесу розглядає вартість підприємства з погляду понесених витрат. Для здійснення цього заздалегідь проводиться оцінка обгрунтованої ринкової вартості кожного активу окремо, потім визначається поточна вартість зобов'язань і, нарешті, з обгрунтованої ринкової вартості суми активів підприємства віднімається поточна вартість всіх його зобов'язань, результат показує оцінну вартість власного капіталу підприємства. Підхід представлений двома методами: методом вартості чистих активів і методом ліквідаційної вартості. В даному випадку застосовний метод чистих активів. Метод вартості чистих активів застосовують в тому випадку, якщо підприємство володіє значними матеріальними активами і очікується, що буде як і раніше діючим підприємством - ТОВ «Солодкий рай» якраз таке підприємство. Розрізняють метод скоректованих чистих активів і нескоректованих (в нашому випадку) чистих активів. В першому випадку проводиться повне коректування статей балансу і визначається обгрунтована ринкова вартість кожного активу окремо. Результати розрахунків по даному методу більш достовірні, ніж по другому, коли через відсутність достатньої інформації коректування статей балансу не проводиться. Чисті активи - це величина, визначувана шляхом віднімання з суми активів підприємства, що приймаються до розрахунку, суми його зобов'язань, що приймаються до розрахунку.

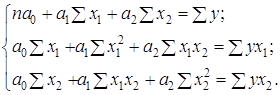

Проведення оцінки за допомогою методики чистих активів грунтується на аналізі фінансової звітності. Вона є індикатором фінансового стану підприємства на дату оцінки, дійсної величини чистого прибутку фінансового ризику і ринкової вартості матеріальних і нематеріальних активів. Основні документи фінансової звітності, аналізовані в процесі оцінки: бухгалтерський баланс, звіт про прибутки і збитки; додатки до них і деякі розшифровки. Процедура оцінки передбачає наступну послідовність кроків: визначення ринкової вартості всіх активів компанії; визначення величини зобов'язань компанії; розрахунок різниці між ринковою вартістю активів і зобов'язань. Таким чином базовою формулою є: Вартість підприємства = Активи - Зобов'язання (1) Щоб визначити власний капітал (вартість підприємства) ТОВ «Солодкий рай» розглянемо активи і зобов'язання підприємства В економічній літературі визначають три рівні платоспроможності підприємства, які оцінюють відповідно за допомогою трьох коефіцієнтів: грошової, розрахункової і ліквідної платоспроможності. Самим узагальнюючим показником платоспроможності підприємства є коефіцієнт ліквідної платоспроможності, в чисельнику якого відображаються всі оборотні кошти, а в знаменнику -позикові і власні джерела їх формування. Значення коефіцієнта ліквідної платоспроможності менше 1 свідчить про те, що підприємство має заборго ваність, що перевищує рівень його оборотних коштів. Інакше кажучи, воно є банкротом і може бути ліквідований, а його майно реалізовано. Таким чином, всі три коефіцієнти платоспроможності свідчать про те, що платоспромо жність підприємства помітно підвищилася і є реально забезпеченою. Підприємство відповідає параметрам, необхідним для здійснення з ним кредитних і інших фінансових взаємостосунків (табл. 3.8.). Підвищення рівня платоспроможності підприємства залежить перш за все від поліпшення результатів його виробничої і комерційної діяльності. Разом з тим надійний фінансовий стан визначається також раціональною організацією і використовуванням фінансових ресурсів. У зв'язку з цим в умовах ринкової економіки важливе значення мають не тільки оцінка активів і пасивів балансу, але і поглиблений щоденний аналіз стану і використовування господарських засобів. Такий аналіз проводиться за даними управлінського обліку. Коефіцієнт грошової платоспроможності на кінець періоду склав 0,70, що вище в порівнянні з початком цього періоду на 0,01 пункти, тобто платоспроможність збільшилася на 0,01 х 100 / 0,44 = 2,23%. Цей показник свідчить про те, що на звітну дату 70% короткострокових платіжних зобов'язань підприємство може погасити негайно (мал. 3.8.). Відсоток платоспроможності, що склалася на кінець періоду (70%), відображає високий рівень платоспроможності підприємства, якщо врахувати, що терміни погашення заборгованості наступають не одночасно, а рознесли в часі. Про задовільний рівень платоспроможності підприємства свідчать також коефіцієнт розрахункової платоспроможності, який на початок періоду складав 0,81, а на кінець - 0,93 тобто збільшився на 0,12 (рис.3.20.). Це свідчить про те, що якщо на покриття платіжних зобов'язань мобілізувати не тільки грошові кошти, але і засоби в розрахунках, готову продукцію, товари відвантажені, дебіторську заборгованість і інші реально реалізовувані активи, то на кінець періоду платіжні засоби на 93% покривали б платіжні зобов'яза ння. Це свідчить про позитивні зміни фінансового стану підприємства. Самим узагальнюючим показником платоспроможності підприємства є коефіцієнт ліквідної платоспроможності, в чисельнику якого відображаються всі оборотні кошти, а в знаменнику - позикові і власні джерела їх формування. Цей показник складав на початок періоду 0,93 тобто ліквідна вартість оборотних коштів була на 0,07 нижче за платіжні зобов'язання. На кінець звітного періоду ліквідна платоспроможність склала 1,1 тобто збільшилася на 0,17 (рис.3.21.). Це означає, що мобілізувавши всі оборотні кошти на звітну дату, підприєм ство може покрити платіжні зобов'язання на 110%. Значення коефіцієнта ліквідної платоспроможності більше 1 свідчить про те, що підприємство має заборгованість, що не перевищує рівень його оборотних коштів. Таким чином, всі три коефіцієнти платоспроможності свідчать про те, що платоспроможність підприємства знаходиться на належному рівні і є реально забезпеченою. Підприємство відповідає параметрам необхідним для здійсне -ння з ним кредитних і інших фінансових взаємостосунків.

Рис. 3.21. Коефіцієнти платіжездатності на посаток та кінець року

Похожие работы

... мства; 2) в активі він може бути спрямований на фінансування будь-яких майнових об'єктів: оборотних і необоротних; короткострокових і довгострокових. Фінансування підприємства за рахунок тезаврації прибутку має як переваги, так і недоліки. До основних переваг самофінансування слід віднести такі: 1) залучені кошти не потрібно повертати та сплачувати винагороду за користування ними; 2) відсутні ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

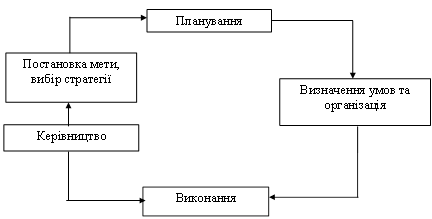

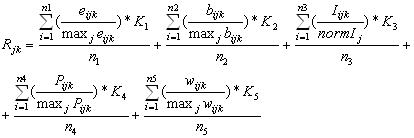

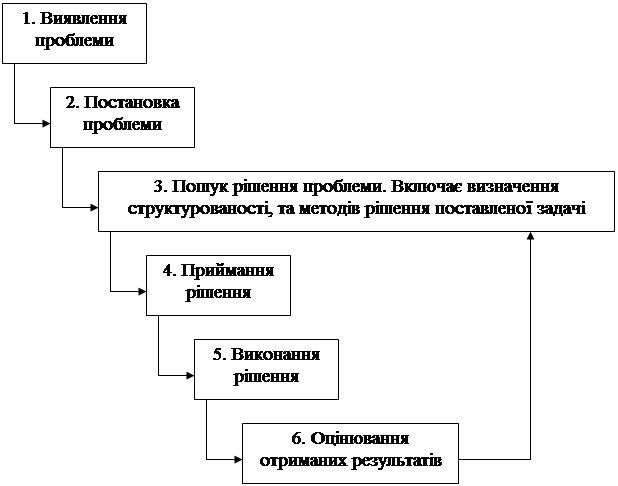

... поданих на рис. 1.5 методик. Відповідно до цієї методики аналіз інвестиційної привабливості підприємства здійснюється в послідовності, наведеній на рис. 1.6. Аналіз і оцінка інвестиційної привабливості підприємства на основі аналізу фінансових показників передбачають дослідження фінансово-економічних процесів на підприємстві (табл. 1.2). Таблиця 1.2 Цілі аналізу фінансово-економічних процесів ...

... і над плановим. Відомо, що собівартість є одним з головних джерел резервів підвищення ефективності роботи підприємства. Звідси сформуємо мету і задачі даної роботи. Метою даної роботи є підвищення ефективності роботи підприємства ВАТ «Дніпрополімермаш» шляхом управління собівартістю продукції. Відповідно, для досягнення поставленої мети необхідно вирішити наступні задачі: 1. Проаналізувати ...

0 комментариев