Навигация

Методики имущественного подхода к оценке предприятий

2.2 Методики имущественного подхода к оценке предприятий

Имущественный подход к оценке предприятия в российских условиях переходного периода получил наибольшее распространение, поскольку возможности доходного и сравнительного подходов к оценке ограничены недостатком информации о текущих и будущих чистых доходах предприятий, а также данных о продажах предприятий, отсутствием рынка слияний и поглощений предприятий, слабостью фондового рынка.

Методика скорректированной балансовой стоимости. Методика чистых активов предприятия предполагает анализ и корректировку всех статей баланса предприятия, суммирование стоимости активов и вычитание из полученной суммы скорректированных статей пассива баланса в части долгосрочной и текущей задолженностей. Эта методика расчета. Стоимости предприятий соответствует Международным принципам бухгалтерского учета и широко используется в настоящее время при нормативной оценке стоимости чистых активов акционерных обществ и в процессе приватизации государственных или муниципальных предприятий. Методика включает следующие процедуры:

- Корректировка статей баланса в целях оценки стоимости предприятия заключается как в нормализации бухгалтерской от четности, о которой будет сказано ниже, так и в пересчете статей актива и пассива баланса в текущие цены. Пересчет статей актива баланса предприятия в текущие цены состоит: 1) в определении остаточной восстановительной стоимости основных средств и нематериальных активов; 2) в определении фактической чеку щей стоимости незавершенного производства; 3) в анализе и оценке долгосрочных финансовых вложений; 4) в анализе и оценке по текущим ценам запасов, затрат и денежных средств; 5) в анализе и определении текущей стоимости имеющихся у предприятия задолженностей. После корректировки статей баланса предприятия рассчитывают чистую стоимость его активов.

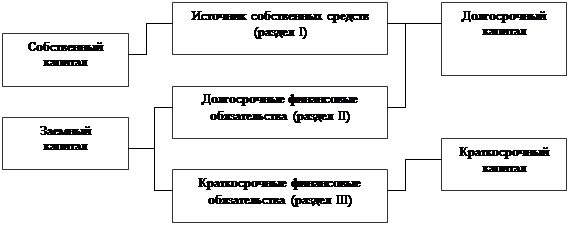

- Расчет чистых активов предприятия ведется следующим образом [12, с.104]:

1. Суммируются следующие статьи баланса предприятия: остаточная стоимость нематериальных активов; остаточная стоимость основных средств; оборудование к установке; незавершенные капитальные вложения; долгосрочные финансовые вложения; прочие внеоборотные активы; производственные запасы; животные; остаточная стоимость малоценных и быстроизнашивающихся предметов; внезавершенное производство; расходы будущих периодов; готовая продукция; товары; прочие запасы и затраты; товары отгруженные; расчеты с дебиторами; авансы, выданные поставщикам и подрядчикам; краткосрочные финансовые вложения; денежные средства; прочие оборотные активы.

2. Суммируются обязательства предприятия по пассиву баланса: целевое финансирование и поступления; арендные обязательства; долгосрочные кредиты банков; долгосрочные займы; краткосрочные кредиты банков; кредиты банков для работников; краткосрочные займы; расчеты с кредиторами; авансы, полученные от покупателей и заказчиков; расчеты с учредителями; резервы предстоящих расходов и платежей; прочие краткосрочные пассивы.

3. Из суммы активов вычитается сумма пассивов.

4. К полученной разности прибавляется рыночная стоимость земли, и получается сумма чистых активов предприятия.

Уровень стоимости предприятия, полученный с использованием данной методики расчета, характеризует низший уровень стоимости оцениваемого предприятия.

Методика замещения. Эта методика заключается в определении расходов в текущих ценах на строительство предприятия, имеющего с оцениваемым аналогичную полезность, но построенного в новом, современном архитектурном стиле, с использованием прогрессивных проектных и технологических нормативов, с применением прогрессивных материалов, конструкций и оборудования.

При реализации методики замещения вносятся поправки на физический, функциональный и экономический износ оцениваемого предприятия. При этом физический износ связан с уменьшением стоимости активов оцениваемого предприятия под влиянием эксплуатационных и климатических факторов. Функциональный износ представляет собой снижение стоимости предприятия, обусловленное снижением его функциональной эффективности. Экономический износ — следствие влияния на стоимость предприятия экономических, других внешних факторов, например неблагоприятное изменение соотношения спроса и предложения предприятий на рынке или негативное влияние на стоимость предприятия окружающей природной среды.

Методика расчета ликвидационной стоимости. На практике часто возникает необходимость оценить стоимость предприятия, подлежащего ликвидации. Различают три вида ликвидационной стоимости предприятий:

- упорядоченная, когда распродажа активов ликвидируемого предприятия осуществляется в течение разумного периода времени, с тем чтобы можно было получить максимально возможные цены продажи активов;

- принудительная, когда активы предприятия распродаются настолько быстро, насколько это возможно, часто одновременно и на одном аукционе;

- ликвидационная стоимость прекращения существования активов предприятия, когда активы предприятия не продаются, а списываются и уничтожаются. Стоимость предприятия в этом случае представляет собой отрицательную величину, так как в этом случае от владельца предприятия требуются определенные затраты на ликвидацию активов.

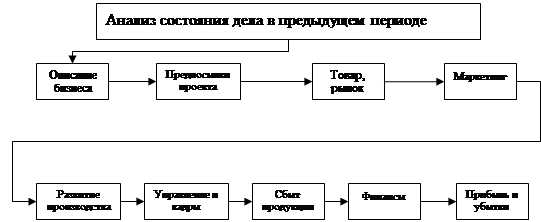

Последовательность оценки упорядоченной ликвидационной стоимости предприятия — стоимости, которую можно получить при упорядоченной ликвидации предприятия, включает:

1) разработку календарного графика ликвидации активов предприятия;

2) расчет восстановительной стоимости активов с учетом затрат на их ликвидацию;

3) корректировку восстановительной стоимости;

4) определение величины обязательств предприятия;

5) вычитание из восстановительной (скорректированной) стоимости активов величины обязательств предприятия;

6) к полученной и п. 5 разнице прибавляется рыночная стоимость земельного участка, на котором располагается предприятие.

При расчете ликвидационной стоимости предприятия необходимо учесть и вычесть из восстановительной стоимости активов затраты на ликвидацию предприятия. Это административные издержки по поддержанию работы предприятия вплоть до завершения его ликвидации, выходные пособия и выплаты, расходы ни перевозку проданных активов. Вырученная от продажи активов денежная сумма, очищенная от сопутствующих затрат, дисконтируется на дату оценки по повышенной ставке дисконта, учитывающей связанный с этой продажей риск.

Описанные методы, как было упомянуто выше, пригодны для оценки различных видов стоимостей предприятий.

Методика скорректированной балансовой стоимости устанавливает либо балансовую, либо восстановительную стоимость предприятия, что зависит от разницы в датах оценки предприятия и переоценки основных фондов данного предприятия; методика замещения позволяет рассчитать стоимость замещения предприятия; методика ликвидационной стоимости — ликвидационную стоимость предприятия; методика накопления активов — рыночную стоимость предприятия.

Трансформация и нормализация бухгалтерской отчетности. Трансформация бухгалтерской отчетности представляет собой процесс внесения поправок в основные активы предприятия на величину износа капитальных и нематериальных активов, размеров доходов, товарно-материальных ценностей и запасов, дебиторской задолженности. Финансовая отчетность в трансформированном виде представляет собой более достоверную и надежную базу для сравнения оцениваемого предприятия с предприятиями-аналогами и среднеотраслевыми параметрами.

Нормализация бухгалтерской отчетности — это внесение нормализующих поправок в статьи баланса и в отчет о финансовых результатах, характерных для нормально действующего предприятия. Поправки касаются:

1) единовременных чистых доходов и расходов — они исключаются из расчетов;

2) чистых доходов и расходов по избыточным или не операционным (непроизводственным или излишним) активам — они исключаются из расчетов;

3) непредвиденных расходов самих владельцев предприятия — они также исключаются из расчетов.

Нормализация бухгалтерской отчетности, в отличие от трансформации, осуществляется при любых оценках. Только после нормализации рассчитываются и анализируются финансовые показатели предприятия и делается вывод о финансово-экономическом состоянии предприятия, на основании которого рекомендуется методика расчета стоимости оцениваемого предприятия. Если финансово-экономическое состояние предприятия близко к банкротству, используют методику ликвидационной стоимости. И наоборот, если финансово-экономическое состояние предприятия благополучно, для оценки его стоимости применяются методики накопления активов либо скорректированной балансовой стоимости [12, с. 105].

Похожие работы

... 315 до 326 человек, фонд заработной платы также увеличился на 35221,5 руб. 6 Анализ экономического потенциала предприятия На основании полученных выше данных рассчитаем экономический потенциал предприятия ООО «Гефест-Ростов» за 2008-2009 гг. ЭПП = ОФ+ОС+ФЗП ЭПП2008 = 106264594+44396755+66636300= 217297649 руб. ЭПП2009 = 138021137+48757620+80445500=267224257 руб. Таблица 4.1 – Анализ ...

... " с конца 2001 г. по конец 2002 г. можно охарактеризовать как предприятие II класса, демонстрирующее некоторую степень риска задолженности, но еще не рассматриваемое как рискованное. 3. Разработка мероприятий по повышению эффективности экономической деятельности ООО "Хозпродторг" Проведенный анализ финансового состояния ООО "Хозпродторг" позволил выявить проблемы в его деятельности. Все ...

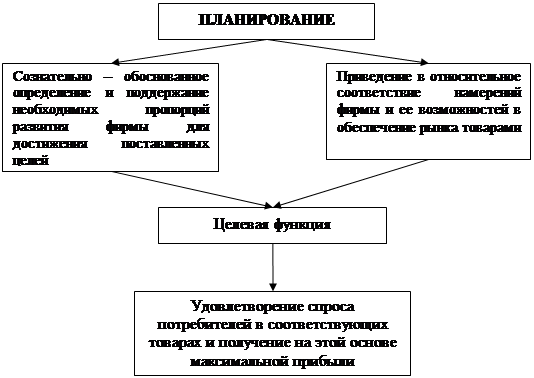

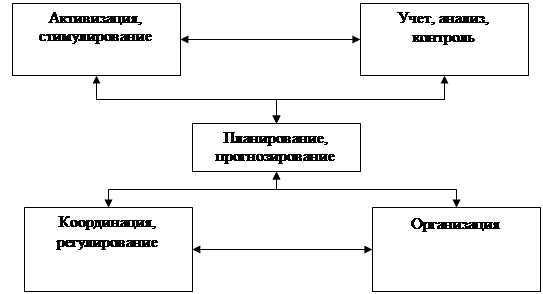

... виде описать состояние их основных параметров, выбрать оптимальные варианты функционирования системы в различное время и наметить наилучшие способы ее развития в будущем. Планирование развития потенциала предприятия производится по следующим главным индикаторам или комплексным факторам: – динамика национальной экономики или экономического показателя; – производственная мощность предприятия или ...

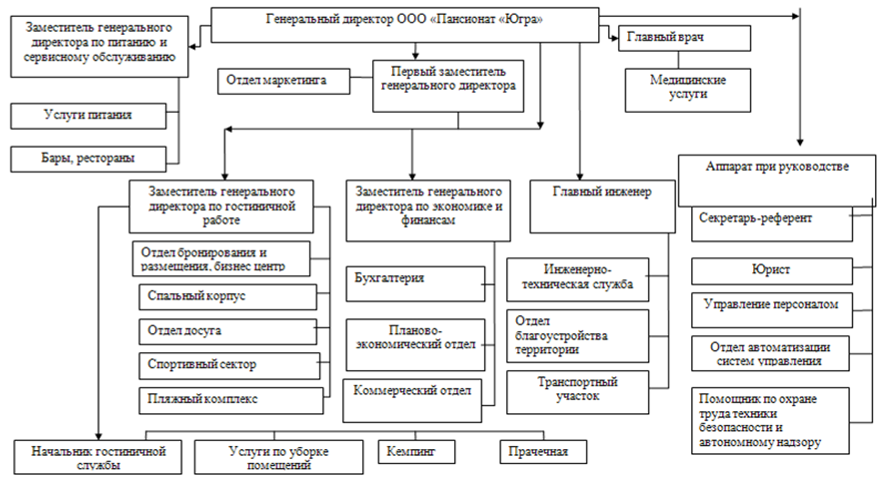

... методов прогнозирования должен быть основан на их сравнительном анализе с точки зрения перечисленных факторов. 2. Разработка годового плана экономического развития предприятия на 2009 г 2.1 Краткая характеристика предприятия и исходные данные для разработки плана экономического и социального развития предприятия История пансионата ведёт своё исчисление с 1991г. В этом году в городе Перми ...

0 комментариев