Навигация

Деятельность коммерческих банков

Введение

Банковские риски как объект исследования известен не только в современному обществу. Их значение в регулировании банковской деятельности исследователи отмечали еще в 18 и 19 веке. Известный русский профессор Н.Х. Бунге, в последствие ставшим министром финансов России, в своем исследовании кредита и банков отмечал «необходимость соизмерять премию за страхование (учетный процент) с величиной риска. Последнее обстоятельство очень редко применяется в расчет, а между тем нет ни чего справедливее, как соизмерять премию за страхование с надежность гарантии, и заставить каждый класс лиц, пользующихся кредитом, нести издержки, соразмерные с величиной тех потерь, которые могут быть причинены их не состоятельностью.

Без сомнения, честность и аккуратность относительно выполнения кредитных обязательств имеют так же большое влияние на уменьшение риска...»[1].

Актуальность выбранной мной темы заключается в том, что в современном обществе в условиях обострения конкурентной борьбы внимание к банковским рискам увеличивается. Банки все чаще занимают агрессивную позицию по отношению друг к другу, проводят все более рискованные операции и сделки. Идеи предупреждения и снижения рисков становятся все более востребованными как банковской наукой, так и практикой. Без понятия «регулирование риска» не обходиться ни одна публикация, относящаяся к управлению банковской деятельности. И это не случайно. Банковская деятельность относиться к категории экономической деятельности, где безусловно, присутствует риск во взаимоотношениях между субъектами. Вместе с тем это нисколько не означает, что риск свойствен исключительно банковской деятельности. Неблагоприятные события могут возникнуть при совершении самых различных экономических операций. Банковский риск это не имманентно присущее банку свойство не столько неизбежность отрицательного хода событий, сколько деятельность, которая может привести к достижению отрицательного результата. При всей важности банковских рисков толкование их сущности до сих пор оказывается дискуссионным. В целом ряде случаев их сущность подменяется причиной их возникновения, т.е. все сводится к различного рода обстоятельствам, факторам, которые приводят к потерям. Так, по мнению И.В. Бернара и Ж.К. Колли, кредитный риск как разновидность банковского риска - это непредвиденные обстоятельства, могущие возникнуть до конца погашения ссуды1. По Онгу, кредитный риск - это риск подверженности потерям, если контрагент по сделке не исполняет своих обязанностей в должный срок2. Довольно часто сущность риска сводиться к неопределенности, которая проявляется в той или иной сделке.

Характеристика риска как риска контрагента - другое распространенное суждение о его сущности. К этому мнению склоняется Базельский комитет по банковскому регулированию и надзору. При характеристике достаточности капитала кредитный риск рассматривается им как «риск неисполнения обязательств контрагентом», как «риск контрагента»3.

Официальная точка зрения Банка России, осмысленная в том числе с учетом зарубежного опыта, в определенной степени повторяет предшествующие характеристики. Тот же кредитный риск, как элемент банковского риска, рассматривается как «риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора».

В отечественной научной литературе можно встретить самые различные определения риска. Под риском обычно понимается возможность опасности, неудачи; действие неудачи в надежде на счастливый исход1.

С чисто терминологической точки зрения «риск» - от итал. risico -угроза; рисковать; буквально - объезжать утес, скалу. По Далю, рисковать -это пускаться наудачу, на неверное дело, отважиться, идти на авось, делать что-то без верного расчета, подвергаться случайности, действовать смело, предприимчиво, надеясь на счастье2.

В финансово - кредитном словаре банковский риск трактуется как «опасность потерь, вытекающих из специфики банковских операций, осуществляемых кредитными учреждениями»3. Профессор А.А. Хандруев говорит о риске как опасности или возможности потерь при наступлении нежелательных событий4. По мнению В. Кузнецова, риск характеризует неопределенность финансовых результатов в будущем, обусловленную неопределенностью самого будущего5. Н.Э. Соколинская видит в риске стоимостное выражение вероятностного события, ведущего к потерям, либо возможность денежных потерь, либо возможность денежных потерь6. Ю.В. Мишальченко и И.О. Кроли рассматривают риск как вероятность потери банком части своих средств, недополучения планируемых расходов или произведения дополнительных расходов в результате осуществления запланированных финансовых операций7. У В.Т.Севрук банковский риск выражает неопределенность исхода банковской деятельности и возможные неблагоприятные последствия в случае неуспеха8.

Как это нетрудно заметить, несмотря на многообразие представленных определений сущности банковского риска, тем не менее просматривается стремление авторов связать его понимание как некоей неопределенности, опасности непредвиденного обстоятельства, возможности получения убытков, недополучения дохода, как вероятность возникновения убытков или недополучения доходов по сравнению с предполагаемыми прогнозами.

Особенность банковского риска, тесно связанного с сущностью банковской деятельности, состоит в том, что он, отображая как процесс производства, так и обращения общественного продукта, проявляется и в сфере обмена, в платежном обороте.

Банк, как известно, связан с деньгами: его продукты и услуги носят денежный характер. По своей сути он является общественным денежно – кредитным институтом, регулирующим платежный оборот в наличной и безналичной форме. Это означает, что банковской деятельности, как рисковой, особое значение приобретает соблюдение субъектами экономических отношений стоимостных пропорций, отношений спроса и предложений.

Банковские риски являются в большей степени социально ответственными процессами. В условиях, когда банки рискуют не только собственными, но, главным образом, заемными ресурсами, последствия становятся более острыми. В случае неудачи теряет не только банк, но и его клиенты - физические и юридические лица, разместившие в нем свои денежные средства. Банковские кризисы оказываются при этом более болезненными, чем кризисы производства, поскольку влекут за собой многочисленные финансовые потери участников, связанных друг с другом цепочкой денежно - кредитных обязательств.

При раскрытии сущности риска важно обратить внимание не столько на борьбу с убытками, которые могут возникнуть в результате совершения тех или иных сделок банков, сколько на деятельность по созданию системы, обеспечивающие реализацию интересов кредиторов и заемщиков. Риск - это не только таинственная неопределенность, не столько опасность того или иного события, сколько действие субъектов в условиях неопределенности, уверенного в преодоление негативных факторов и достижении желаемого результата. Банковский риск - это не предположении о вероятности отрицательного события, его опасности, а деятельность экономического субъекта, уверенного в достижении высоких результатов.

Такое понимание банковского риска несколько не смущает акценты. Можно, конечно, «бороться» и с негативными результатами, полученными от банковской деятельности, добиваться смягчения последствий от неумелого управления банковским капиталом. Но можно действовать и в другом направлении: так построить банковскую деятельность, чтобы предотвратить отрицательный результат, обеспечить эффективное функционирование предлагаемых продуктов, предвосхищая нежелательные последствия в процессе регулирования. Центр управления банковским риском перемещается, таким образом, в начальную стадию взаимоотношений с клиентами. Прежде чем, например, выдавать кредит, банку важно определить, в какой степени это согласуется с его кредитной политикой, с итогами оценки риска (на основании информации, получаемой от клиента в форме анкеты, пакета документов, требуемых для решения вопроса о кредитовании, сведений, имеющихся у банка, получаемых со стороны - от других кредитных учреждений, специальных агентов и служб, из печати). Важную роль здесь призван сыграть анализ кредитоспособности клиента на базе финансовых коэффициентов, денежного потока и делового риска.

Разумеется, в этом случае не снижается значение и последующего анализа.

Уверенность банка в успехе базируется при этом не только на наличии у субъекта соответствующих материальных, денежных, профессиональных и интеллектуальных предпосылок. Риск оправданным оказывается тогда, когда деятельность банка, обладающего соответствующими предпосылками, приносит высокие результаты, превышающие затраты на их достижения.

Риск - это деятельность, рассчитанная на успех, прОпредеи наличии неопределенности, требующая от экономического субъекта умения и знания как преодолевать негативные события.

Цель моей работы – исследовать риски, существующие в сфере банковской деятельности и предложить возможные пути их устранения.

В соответствии с поставленной целью, в процессе исследований я поставила и решала следующие задачи:

- опредилить понятие и сущность рисков;

- охарактеризовать методики управления банковскими рисками;

- проанализировать способы управления банковскими рисками, применяемые в мировой и отечественной практике и выявить проблемы, возникающие при этом;

- определить пути совершенствования управления кредитными рисками.

Объектом моих исследований является деятельность российских коммерческих банков. Предмет исследований – организационно-финансовые отношения, возникающие в процессе управления деятельностью банков по кредитованию.

Похожие работы

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

... насчитывалось 1889 таких банков-корреспондентов. В результате ликвидации СССР и реорганизации кредитной системы кредитно-расчетное обслуживание внешнеэкономической деятельности юридических и физических лиц на территории Российской Федерации стали осуществлять коммерческие банки. Передача этих операций от банка-монополиста, каким являлся Внешэкономбанк СССР, коммерческим банкам позволила ...

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

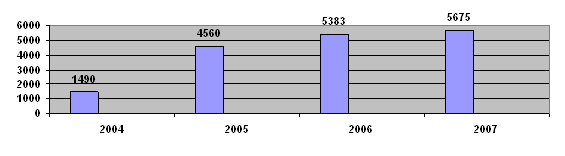

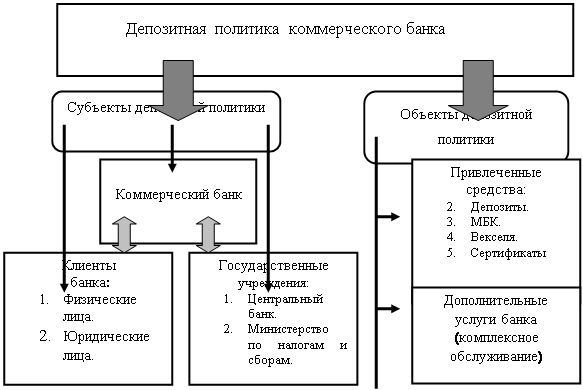

... » из специализированного кредитного учреждения по обслуживанию экспортно-импортных операций корпоративных клиентов в крупный универсальный институт, реализующий все основные виды банковских услуг. 2.3 Эффективность деятельности коммерческих банков и состояние депозитного рынка в Республике Татарстан Развитие банковской системы Республики Татарстан за 2006 и первое полугодие 2007 года не ...

0 комментариев