Навигация

Упорядочить оборот денежных средств в компании и уменьшить за счет этого текущие расходы

2. упорядочить оборот денежных средств в компании и уменьшить за счет этого текущие расходы.

3. Предприятиям ОАО «Газпром», так как позволяет им уменьшить задолженность и ускорить получение денежных средств (им выгодно предоставлять в Клиринговый центр ОАО «Газпром» информацию обо всех платежах, в том числе планируемых, поскольку в системе клиринга они могут пройти даже при отсутствии средств на счете из-за наличия встречных платежей).

4. Банкам, участвующих в клиринговых расчетах, в том числе КБ «Газпромбанк», поскольку они получают возможность:

· ускорить прохождение платежей своих клиентов;

· создать центр межфилиальных расчетов.

Таким образом, для организации проведения указанных выше процедур необходимо, чтобы все предприятия ОАО «Газпром» и предприятия реального сектора, участвующие в поставках продукции предприятиям ОАО «Газпром», стали участниками Клирингового центра ОАО «Газпром», а также у всех предприятий должны быть открыты счета в КБ «Газпромбанк», который выступит в качестве оператора проведения предлагаемых зачетных схем.

Пока очень немногие российские промышленные предприятия умеют обеспечить финансирование своих активов по приемлемым ценам, большинство же финансируют деятельность тем, что попадется под руку, не задумываясь о возможных последствиях. А все в условиях рынка имеет цену и задержка выплаты налогов (самое дорогое финансирование), и кредиты поставщиков (поставки с отсрочкой платежа), и собственный капитал. и. тем более, банковские кредиты. Даже задержка выплаты зарплаты. И это далеко не самое дешевое финансирование, хотя как бы и бесплатное. Ведь задержка зарплаты - это потеря самого квалифицированного персонала. Но, к сожалению. далеко не все руководители российских предприятий согласны с тем. что квалифицированный персонал - это самый ценный и самый дорогой ресурс в предпринимательстве. Незаменимых людей нет (!) - говорят они и быстро теряют производственную и технологическую культуру, а вместе с ней и конкурентоспособность[2].

Вторая особенность российских условий в том, что сегодня большинство руководителей промышленных предприятий воспринимают инвестиции со стороны как бесплатные или дешевые деньги для насущных нужд и немного по целевому назначению. Переход к рыночному распределению ресурсов с использованием для этого, главным образом, нерегулируемых цен при высоко концентрированном производстве привел к закономерной инфляции. Структурные изменения в потреблении сделали ненужными почти 50% производственных мощностей. А борьба с инфляцией исключительно монетарными методами сделала проблему платежей для многих предприятий почти неразрешимой. Просто нет платежных средств. Следствием этого явилась почти полная потеря промышленными предприятиями собственных оборотных средств. Это стало главной проблемой. Практически все руководители пытаются решать эту проблему известными им старыми способами: поиском денег, где угодно и независимо от их цены и условий привлечения. Очень немногие из них рассматривают возможность радикального пересмотра способов ведения бизнеса, целенаправленного снижения затрат и увеличения продаж [9]. Следовательно, инвестиции со стороны воспринимаются как способ профинансировать то, что есть, а по существу, они нужны для содержания огромного излишнего производственного аппарата и крайне неэффективной социальной сферы. Собственные скудные инвестиционные ресурсы почти полностью уже направлены на эти цели. Никто из руководителей серьезно не задумывается над проблемой возврата денег, а следовательно, по поводу эффективности их использования или возможности получения дохода от капиталовложений. Риски инвестирования в этих условиях многократно возрастают, но почти непреодолимыми их делает специфическая структура распределения акционерной собственности на промышленных предприятиях, полученная в наследство от принятых схем приватизации.

1.3. Кризис ликвидностиСтруктурная перестройка экономики четко обозначила еще одну проблему, которая влияет на привлечение промышленными предприятиями финансовых источников на фондовом рынке, а именно, проблему неплатежей российских предприятий. Одним из методов преодоления проблемы взаимных неплатежей стал метод формирования займовых операций, характеризующий документарное оформление неплатежей в виде долговых и корпоративных ценных бумаг [1].

Существует три аспекта негативного воздействия неплатежей на процесс формирования заемного капитала предприятий с резко упавшей рентабельностью:

1. уменьшение «степени свободы» коммерческих организаций из-за прямого сокращения ликвидных финансовых ресурсов;

2. ухудшение финансового состояния коммерческих организаций и — как следствие — уменьшение возможностей привлечения внешних кредитов и инвестиций;

3. уменьшение налогооблагаемой базы и сокращение налоговых поступлений в бюджеты всех уровней и внебюджетные фонды.

В этих условиях увеличение задолженности стало основным средством поддержания падающего уровня добавленной стоимости и заемных средств коммерческих организаций (переуступка долгов). Предприятия увеличивают кредиторскую задолженность быстрее дебиторской [12]; образующееся при этом сальдо можно интерпретировать как дополнительные «доходы», которые компенсируют реальное падение добавленной стоимости.

Проблема взаимных неплатежей предприятий в настоящее время более локализована и структурирована. Она стала носить, скорее, качественный характер и затрагивает отдельные регионы, отрасли промышленности или коммерческие организации[3].

Надо, чтобы вопросы финансовой дисциплины строго соблюдались всеми рыночными участниками, включая государство. Трудно ожидать законопослушного поведения от предприятий и коммерческих организаций, когда государство само имеет просроченную задолженность по заработной плате. Принимая в расчет необходимость борьбы с инфляцией и трудности увеличения налоговых доходов, повышение эффективности использования государственных облигаций могло бы способствовать своевременному выполнению платежных обязательств государства.

Всеобщее оживление деятельности предприятий и коммерческих организаций должно являться результатом реформы предприятий, прошедших этап реструктуризации, включающей переход к новым стандартам бухгалтерского учета при отсутствии основных видов неплатежей и обязательном ведении регистра акционеров независимыми регистрирующими организациями. Экономический подъем будет невозможен без активного участия банковского сектора (и его коммерческого кредита), который отличается все еще низкой стабильностью. Рост производства становится приоритетным для выживания банковской системы, так как оно обеспечит наилучший возврат кредитов, выданных банками.

В сфере неплатежей поставщикам следует содействовать развитию цивилизованных форм вексельного обращения (учета и переучета векселей), применению процедур банкротства, обращению взыскания задолженности на имущество должников и их акционерный капитал. Необходимо реструктурировать накопленную задолженность перед предприятиями и коммерческими организациями - естественными монополистами, предоставив предприятиям отсрочку по платежам со списанием накопленных санкций.

Размер взаимной просроченной задолженности, накопленный предприятиями и коммерческим организациями, делает актуальным рассмотрение возможных вариантов реструктуризации долга. Основная идея предлагаемых мер состоит в установлении новых правил экономического поведения предприятий на длительный срок [10].

На мировом рынке продолжается кризис ликвидности, вызванный ипотечным коллапсом в США. Лихорадит ведущие фондовые рынки, в том числе российский. Отягчающим для нашей экономики обстоятельством являются многомиллиардные корпоративные долги по кредитам, которые крупнейшие российские компании взяли на Западе, - их обслуживание с каждым днем становится дороже. Бизнес-сообщество оценивает вероятность корпоративного дефолта крупных российских предприятий. Существуют различные мнения:

1. Большинство российских компаний, привлекающих заемные средства под процентную ставку, которая привязана к LIBOR, являются крупными игроками в своих секторах. Они обладают достаточным запасом устойчивости. Поэтому повышение процентных ставок не является для них критичным. Удорожание стоимости заимствований затронет компании среднего и малого бизнеса, так как российские банки из-за удорожания собственного фондирования скорее всего прибегнут к ужесточению условий кредитования. Это скажется на российских предприятиях, не имеющих возможности привлекать более дешевые заемные средства за пределами РФ. Наиболее уязвимыми сейчас являются компании третьего эшелона облигационного рынка, которые собирались рефинансировать имеющиеся выпуски за счет новых займов. Однако в целом вероятность дефолтов для большинства компаний невысока - текущая ситуация скорее грозит снижением прибыли, а не банкротством.

2. Кризис ликвидности повлияет на стоимость заимствований для российских компаний, что с временным лагом отрицательно скажется на их показателях и на экономике в целом. Но о многочисленных корпоративных дефолтах говорить абсолютно преждевременно.

3. Вероятность дефолта невысока, наша экономика находится на подъеме. Но скорее всего мы ощутим на себе отзвуки кризиса, особенно это касается ипотеки, так как секьюритизация станет сложнее и, следовательно, ресурсная база банков сократится. Но мы верим в экономику России, иначе не стали бы так активно развивать здесь бизнес.

4. На самом деле наибольшая опасность кроется в цене нефти, ведь крупнейшие заемщики - ресурсные компании. Кризис ликвидности может притормозить мировую экономику, привести к уменьшению потребления нефти и снижению ее цены. Возможно, Россия столкнется с кризисом ликвидности, следствием чего может стать корпоративный дефолт. Но вероятность невелика: иностранные Центробанки скорее всего начнут снижать ставки рефинансирования, чтобы подстегнуть экономику.

5. Наибольшую долговую внешнюю нагрузку имеют госхолдинги и крупные компании. При текущих условиях роста стоимости заемного капитала возрастает стоимость обслуживания займов, но эти компании достаточно устойчивы и имеют значительную господдержку. Внутренние макроэкономические условия в России благоприятны для бизнеса, что не позволяет ставить под сомнение возможность обслуживания долга. Считаю, что вероятность корпоративных дефолтов компаний низка. Наиболее уязвимыми выглядят компании средних размеров, выпускавшие облигационные займы с высокими ставками и офертами, рассчитывая на дальнейшую реструктуризацию или пролонгацию долга. Риск корпоративных дефолтов средних компаний на текущий момент повышен.

6. Ухудшение ситуации с ликвидностью приведет к удорожанию заимствований. Отдельные эмитенты могут столкнуться с проблемами перекредитования, но это вряд ли приведет к их неплатежеспособности. Гораздо более вероятны дефолты по причинам, не связанным с денежной ликвидностью. В частности, в результате проблем с налоговыми и правоохранительными органами.

7. Пик погашений и оферт, которые должны исполнить российские корпоративные эмитенты до конца года, приходится на ноябрь - декабрь. В этот период суммарный объем выплат, по нашим оценкам, может превысить 6 миллиардов долларов. Число эмитентов, которые должны своевременно выполнить свои обязательства, превышает сотню. Предположим, что вероятность нарушения графика платежей одной отдельно взятой компанией всего 0,1 процента. Легко сосчитать, что в этом случае возможность возникновения хотя бы одного корпоративного или технического дефолта будет около 10 процентов. Таким образом, полностью исключить такой исход нельзя, но вряд ли подобное единичное событие окажет значительное влияние на макроэкономическую ситуацию. Если это и произойдет, то будет иметь психологический эффект.

8. Если коррекция на внешних рынках продолжится и от нас уйдут иностранцы, у компаний с большой долговой нагрузкой возникнут проблемы с рефинансированием. Это произойдет из-за того, что у них большие долги в виде облигаций или кредитов. Но серьезных оснований говорить о том, что эта коррекция продлится долгое время, пока нет.

9. Вероятность дефолта большинства российских компаний ничтожно мала. Учитывая, что значительную долю корпоративного внешнего долга составляет долг госкорпораций, в крайнем случае можно ожидать вмешательства государства. Одной из мер может быть регулирование курса национальной валюты. В ситуации, когда источники прибыли компании сосредоточены в России, а кредиты или облигации номинированы в долларах, укрепление курса рубля упростит компании обслуживание долгов. Тем не менее негативным следствием сложившейся ситуации можно считать возросшие ставки и, как результат, высокую стоимость привлечения новых заемных средств, а для некоторых компаний - и невозможность их привлечения.

В условиях, когда вследствие ценовых диспропорций большинство отраслей вновь становятся малорентабельными и сохраняется убыточность половины производственных предприятий, трудно ожидать продолжения роста производства. Едва ли можно рассчитывать на подъем инвестиционной активности в условиях, когда гарантированные Минфином и Центральным банком доходы на рынке финансовых спекуляций превышают прибыльность производственных инвестиций [3]. Крайне сложно продвинуться в создании конкурентной среды и декриминализации рынка в условиях демонетизации экономики, погруженной в тень валом неплатежей и денежных суррогатов. Не стоит надеяться на становление рыночных механизмов трансформации сбережений в инвестиции в ситуации долларизации экономики в отсутствие мер валютного контроля и эффективных ограничений на вывоз капитала [6].

Глава 2. Анализ тенденции просроченной кредиторской задолженности предприятий

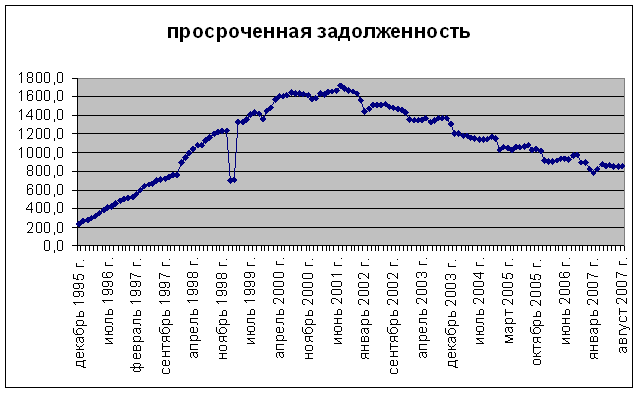

Рассмотрим данные, приведенные в приложении.

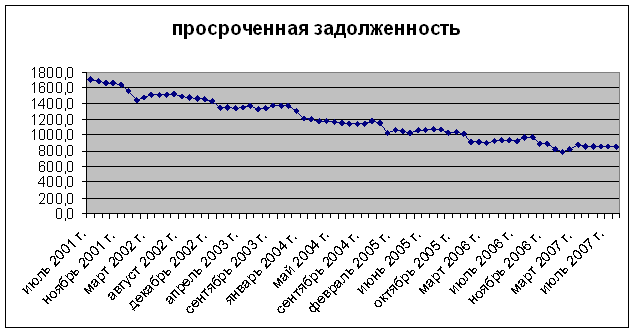

Можно видеть, что до 2001 года задолженность росла, но после преодоления последствий кризиса стала падать. Будем моделировать кредиторскую задолженность, начиная с 2002 года.

Построим регрессионную зависимость для этого показателя. Логика подсказывает, что зависимость должна быть экспоненциальной, т.к. она убывает, но темп должен сокращаться.

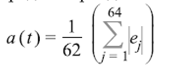

Показательная регрессия ![]()

Приведем массив данных

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Обозначим ln(f)=y, ln(a)=alpha, ln(b)=beta

Получим

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

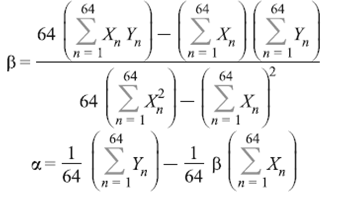

Оценим линейную регрессию

Построение регрессии

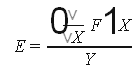

Для регрессии вида

![]()

найдем коэффициенты по формулам

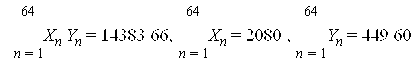

Вычислим

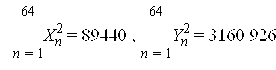

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Тогда

Откуда

![]()

Тогда линейная регрессия будет иметь вид

![]()

Смысл коэффициента beta заключается в том, что при изменении значения X на 1 единицу Y меняется на -0,01 единиц, т.е. каждый месяц задолженность уменьшается на 0,01 млрд.руб. Параметры показательной регрессии

![]()

![]()

![]()

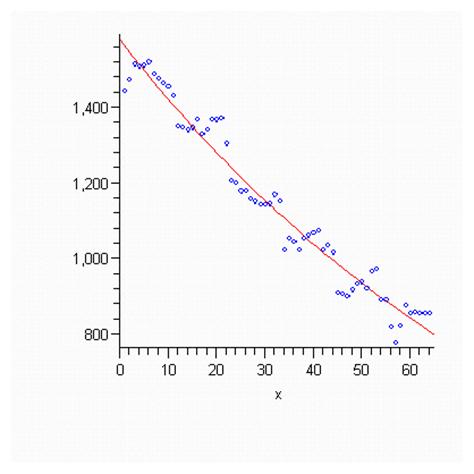

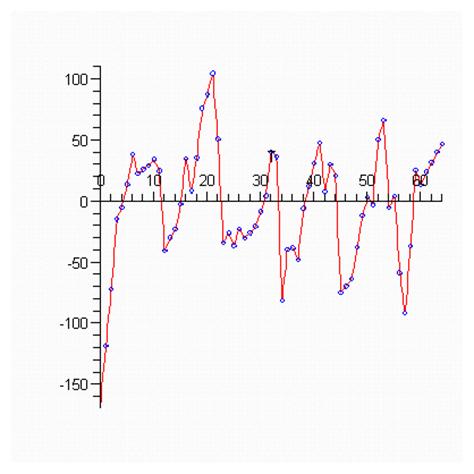

Нарисуем точки и регрессию:

Дисперсионный анализ для линейной регрессии

Среднее Y

![]()

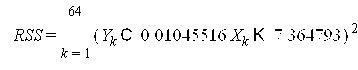

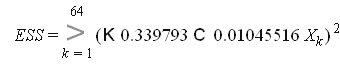

Остаточная вариация (RSS)

![]()

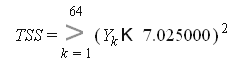

Общая вариация (TSS)

![]()

Объясняемая вариация (ESS)

![]()

![]()

Правило сложения дисперсий выполняется

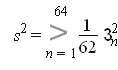

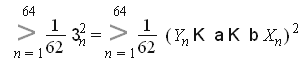

Подсчитаем оценку дисперсии ошибки, т.е. ![]()

![]()

![]()

Среднее X

![]()

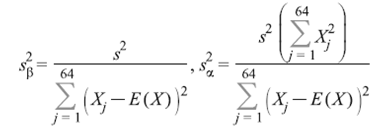

Найдем оценки дисперсий коэффициентов регрессии

![]()

по формулам

Получим

![]()

Эластичность показательной регрессии

Подсчитаем функцию эластичности по формуле

В нашем случае

или

![]()

Значение эластичности в средней точке

![]()

Показывает, что при изменении X на 1% Y меняется на

![]()

процентов.

Изучение качества линейной регрессии

Доверительные интервалы для оцененных параметров

![]()

уровень доверия

![]()

Количество степеней свободы 62

Критическое значение статистики Стьюдента ![]()

![]()

Доверительный интервал для beta

![]()

равен

![]()

Не можем на данном уровне значимости принять гипотезу beta=0 т.к. не попадает в доверительный интервал.

Доверительный интервал для alpha

![]()

равен

![]()

Мы не можем на данном уровне значимости принять гипотезу alpha=0 т.к. не попадает в доверительный интервал.

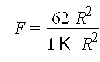

Критерий Фишера значимости всей регрессии

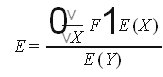

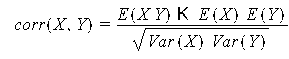

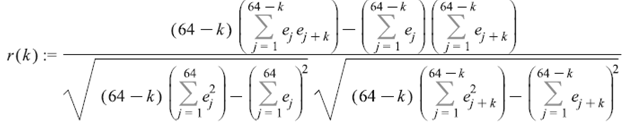

Коэффициент корреляции

где

![]()

показывает, что связь сильна

Коэффициент детерминации ![]()

![]()

![]()

показывает, что регрессия объясняет 96, 03377 процентов вариации признака.

Убедимся в значимости модели с помощью статистики Фишера

![]()

которая больше критического значения

![]()

![]()

![]()

Следовательно, регрессия значима

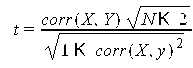

Проверим значимость коэффициента корреляции

![]()

![]()

поэтому выборочный коэффициент корреляции значимо отличается от нуля.

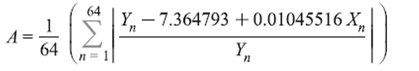

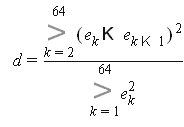

Средняя ошибка аппроксимации

![]()

Колеблемость признака

Колеблемость - это отклонения уровней динамического ряда от тренда, т.е. остатки регрессии. Найдем остатки регрессии (т.е. очищаем признак от тренда)

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Нарисуем график остатков

Среднее линейное отклонение уровней ряда от тренда описывается показателем

т.е. среднее абсолютное отклонение от тренда равно

![]()

Амплитуда колебаний есть разность максимального и минимального отклонения и показывает максимальный разброс отклонений.

![]()

![]()

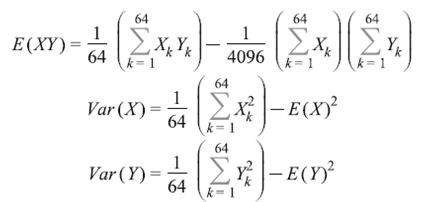

Индексы сезонности находятся по формулам ![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Средние индексов сезонности

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Степень тесноты связи между последовательностями наблюдаемого временного ряда, сдвинутого относительно друг друга на t единиц может быть определена с помощью коэффициента автокорреляции

Показатель t служит порядком коэффициента автокорреляции. Для разных t получаем r(t) автокорреляционную функцию

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Статистика Дарбина-Уотсона

![]()

Попали в зону положительной автокорреляции.

Заключение

В работе была найдена закономерность, отражающая динамику объема простроченной кредиторской задолженности. Из нее мы видим, что

1. Регрессия значима по критериям Стьюдента и Фишера, следовательно обладает хорошими объясняющими свойствами

2. Видим автокорреляцию 1, 6,11 порядков, что соответствует полугодовой и годовой сезонности.

3. Октябрь - март – месяцы, когда дебиторская задолженность ниже трендового, а в апрель-сентябрь - выше трендового. Т.е. полугодовая сезонность есть.

4. дебиторская задолженность уменьшается на 1,04% в месяц

5. Точечный прогноз для

| Дата | значение |

| сентябрь |

|

| октябрь |

|

| ноябрь |

|

| декабрь |

|

| январь |

|

| февраль |

|

Вообще говоря, неплатежи могут играть существенную роль не только в развивающихся и переходных экономических системах. Определенная сумма неисполненных обязательств, как правило, присутствует в любой рыночной экономике. Однако в развитых экономических системах существуют свои институциональные механизмы урегулирования, сдерживающие нарастание неплатежей и заключающихся в более жестком регулировании контрактных обязательств. Наименее характерны для развитых экономик такие виды неплатежей как налоговая недоимка и неплатежи по зарплате.

Неплатежи не получили широкого распространения и в некоторых странах с пост-плановой, переходной экономикой. К ним можно, например, отнести Польшу, Чехию и Словакию. В отличие от этих стран, неплатежи в России, а также Румынии, Украине, Югославии и некоторых других странах СНГ и Восточной Европы на определенном этапе достигали критических масштабов.

Неплатежи между предприятиями, налоговые недоимки и неплатежи бюджета парализуют важнейшие экономические отношения, стимулируют возникновение и распространение средств неденежного обращения – бартера, зачетов, денежных суррогатов, уводя хозяйственные отношения между экономическими субъектами из рыночной сферы. Задержки по выплате заработной платы и пенсий ведут к резкому ухудшению финансового положения основной массы населения, усиливают социальную напряженность, расширяют поле для социальных конфликтов.

В последние годы на фоне экономико-политической стабилизации, нормализации государственных финансов и более или менее благоприятной для России ситуации на мировых рынках сырья острота проблемы заметно снизилась. Однако многие задачи стабилизации платежной системы остаются нерешенными.

Сохраняются значительные объемы долгов по заработной плате, как в производственной, так и в социальной сфере. Сфера неденежных расчетов сократилась, но они еще широко распространены. Причины возникновения кризиса и, что немаловажно, его частичного разрешения, недостаточно изучены. Сказанное демонстрирует, что данные проблемы требуют серьезного исследования.

К настоящему времени существует достаточно много работ, предлагающих теоретическое и эмпирическое исследование проблемы неплатежей в Российской Федерации и других странах с переходной экономикой. Множественность подходов, различие трактовок самого феномена неплатежей, которые можно встретить в исследовательской литературе могут свидетельствовать о том, что мнения, как о причинах кризиса, так и о его глубине, мерах экономической политики для его разрешения пока далеки от единства. Некоторые исследователи рассматривают неплатежи как специфический вид кредита – альтернативу банковскому кредитованию в условиях чрезмерно жесткой денежно-кредитной политики. Другие говорят о неплатежах как средстве скрытого субсидирования неэффективных предприятий. Одни авторы видят решение проблемы в развитии финансовых институтов и стимулировании кредитов, направляемых в реальный сектор, причем последнее, по мнению ряда из них, может опираться на эмиссию. Другие связывают выход из кризиса неплатежей прежде всего с реструктурированием убыточных производств и становлением рыночных институтов.

Литература

1. Авдашева С.Б. Бизнес-группы и их роль в развитии российских предприятий // Мир России. - 2004. - N 3. - С.3-27.

2. Андреева Е.Л. Организационные предпосылки конкурентоспособности предприятий // Пробл. прогнозирования. - 2003. - N 4. - С.123-130.

3. Аукуционек С. Производственные мощности российских предприятий // Вопр. экономики. - 2003. - N 5. - С.121-135.

4. Баландина Т. Совершенствование организационной культуры на российских предприятиях / Т.Баландина, Ю.Быченко // Пробл. теории и практики управл. - 2007. - N 10. - С.79-86.

5. Баранов Э. Темпы промышленного производства: оценки и прогнозы // Экономист. - 2002. - N 11. - С.28-32.

6. Батенин К.В. Об эффективности предприятий с различной формой собственности // ЭКО. - 2006. - N 2. - С.22-31.

7. Буянов В. Анализ рисков в деятельности предприятия // Вопр. экономики. - 2004. - N 8. - С.128-134.

8. Водянов А. Промышленные производственные мощности российской промышленности в контексте задач экономического роста / А.Водянов, О.Гаврилов, Т.Маршова // Рос. экон. журнал. - 2006. - N 2. - С.3-22.

9. Глисин Ф. О конкурентоспособности промышленных предприятий / Глисин Ф., Воронина Г. // Вопр. экономики. - 2004. - N 6. - С.17-21.

10. Голованов А.А. Кредитование предприятий реального сектора экономики // Финансы. - 2006. - N 11. - С.62-64.

11. Гурков И. Конкурентноспособность и инновационность российских промышленных преприятий / Гурков И., Авраамова Е., Тубалов В. // Вопросы экономики. - 2005. - N 2. - С.40-52.

12. Гурышев А. Механизм формирования и контроллинга системы показателей предприятия на основе системного подхода // Пробл. теории и практики управл. - 2007. - N 5. - С.113-119.

13. Кац И. Антикризисное управление предприятием // Пробл. теории и практики управления. - 2003. - N 2. - С.82-85.

14. Фомин Я.А. Диагностика кризисного состояния предприятия: учеб. пособие. - М.: Юнити, 2003. - 180с.

Приложение

Данные о просроченной кредиторской задолженность предприятий, млрд. руб. http://e3.prime-tass.ru/macro/index.aspx

| декабрь 1995 г. | 239 |

| январь 1996 г. | 262 |

| февраль 1996 г. | 276 |

| март 1996 г. | 298 |

| апрель 1996 г. | 323 |

| май 1996 г. | 352 |

| июнь 1996 г. | 382 |

| июль 1996 г. | 412 |

| август 1996 г. | 427 |

| сентябрь 1996 г. | 450 |

| октябрь 1996 г. | 486 |

| ноябрь 1996 г. | 499 |

| декабрь 1996 г. | 514 |

| январь 1997 г. | 529 |

| февраль 1997 г. | 560 |

| март 1997 г. | 601 |

| апрель 1997 г. | 634 |

| май 1997 г. | 654 |

| июнь 1997 г. | 668 |

| июль 1997 г. | 694 |

| август 1997 г. | 708 |

| сентябрь 1997 г. | 723 |

| октябрь 1997 г. | 745 |

| ноябрь 1997 г. | 762 |

| декабрь 1997 г. | 756 |

| январь 1998 г. | 892 |

| февраль 1998 г. | 942 |

| март 1998 г. | 998 |

| апрель 1998 г. | 1034 |

| май 1998 г. | 1076 |

| июнь 1998 г. | 1082 |

| июль 1998 г. | 1132 |

| август 1998 г. | 1161 |

| сентябрь 1998 г. | 1200 |

| октябрь 1998 г. | 1225 |

| ноябрь 1998 г. | 1239 |

| декабрь 1998 г. | 1231 |

| январь 1999 г. | 701 |

| февраль 1999 г. | 707 |

| март 1999 г. | 1322 |

| апрель 1999 г. | 1322 |

| май 1999 г. | 1359 |

| июль 1999 г. | 1405 |

| октябрь 1999 г. | 1434 |

| ноябрь 1999 г. | 1416 |

| декабрь 1999 г. | 1353 |

| январь 2000 г. | 1453 |

| февраль 2000 г. | 1484 |

| март 2000 г. | 1576 |

| апрель 2000 г. | 1603 |

| май 2000 г. | 1602 |

| июнь 2000 г. | 1620 |

| июль 2000 г. | 1647 |

| август 2000 г. | 1631 |

| сентябрь 2000 г. | 1632 |

| октябрь 2000 г. | 1624 |

| ноябрь 2000 г. | 1611 |

| декабрь 2000 г. | 1571 |

| январь 2001 г. | 1583 |

| февраль 2001 г. | 1632 |

| март 2001 г. | 1628 |

| апрель 2001 г. | 1655 |

| май 2001 г. | 1657 |

| июнь 2001 г. | 1666 |

| июль 2001 г. | 1713 |

| август 2001 г. | 1686 |

| сентябрь 2001 г. | 1665 |

| октябрь 2001 г. | 1656 |

| ноябрь 2001 г. | 1638 |

| декабрь 2001 г. | 1560 |

| январь 2002 г. | 1445 |

| февраль 2002 г. | 1475 |

| март 2002 г. | 1516 |

| апрель 2002 г. | 1510 |

| июнь 2002 г. | 1513 |

| июль 2002 г. | 1522 |

| август 2002 г. | 1491 |

| сентябрь 2002 г. | 1479 |

| октябрь 2002 г. | 1467 |

| ноябрь 2002 г. | 1457 |

| декабрь 2002 г. | 1433 |

| январь 2003 г. | 1353 |

| февраль 2003 г. | 1349 |

| март 2003 г. | 1342 |

| апрель 2003 г. | 1348 |

| июнь 2003 г. | 1371 |

| июль 2003 г. | 1331 |

| август 2003 г. | 1344 |

| сентябрь 2003 г. | 1371 |

| октябрь 2003 г. | 1369 |

| ноябрь 2003 г. | 1373 |

| декабрь 2003 г. | 1306 |

| январь 2004 г. | 1208 |

| февраль 2004 г. | 1203 |

| март 2004 г. | 1180 |

| апрель 2004 г. | 1181 |

| май 2004 г. | 1161 |

| июнь 2004 г. | 1153 |

| июль 2004 г. | 1146 |

| август 2004 г. | 1146 |

| сентябрь 2004 г. | 1147 |

| октябрь 2004 г. | 1171 |

| ноябрь 2004 г. | 1155 |

| январь 2005 г. | 1026 |

| февраль 2005 г. | 1056 |

| март 2005 г. | 1046 |

| апрель 2005 г. | 1025 |

| май 2005 г. | 1056 |

| июнь 2005 г. | 1063 |

| июль 2005 г. | 1071 |

| август 2005 г. | 1077 |

| сентябрь 2005 г. | 1026 |

| октябрь 2005 г. | 1038 |

| ноябрь 2005 г. | 1018 |

| январь 2006 г. | 912 |

| февраль 2006 г. | 907 |

| март 2006 г. | 903 |

| апрель 2006 г. | 919 |

| май 2006 г. | 935 |

| июнь 2006 г. | 940 |

| июль 2006 г. | 924 |

| август 2006 г. | 968 |

| сентябрь 2006 г. | 974 |

| октябрь 2006 г. | 893 |

| ноябрь 2006 г. | 893 |

| декабрь 2006 г. | 821 |

| январь 2007 г. | 779 |

| февраль 2007 г. | 825 |

| март 2007 г. | 878 |

| апрель 2007 г. | 857 |

| май 2007 г. | 859 |

| июнь 2007 г. | 858 |

| июль 2007 г. | 858 |

| август 2007 г. | 856 |

[1] задержка банковских расчетов, неразвитость платежных инструментов, несвоевременность бюджетных выплат, отвлечение средств на торгово-посреднические и валютные операции и т.п.

[2] Культура в данном контексте - это не чистота в цехе, а система ценностей, общепринятых принципов и правил поведения, преемственности опыта, навыков и умений.

[3] Стабильно высокая доля предприятий, имеющих просроченную задолженность поставщикам, в электроэнергетике (70,5%), в топливной промышленности (70,9%), в промышленности строительных материалов (69,0%). Снизились доля просроченной задолженности в строительстве (с 60,5% в 1998г. до 57,4% в 2002г.), в машиностроении и металлообработке (с 68,1% в 1998г. до 57,9% в 2002г.), в отраслях связи с32,6% в 1998г. до 27,3% в 2002г.)

Похожие работы

... Ø неудовлетворительному финансовому руководству предприятия, когда оно избыточно отягощается обязательствами. В этих случаях можно говорить о болезни бизнеса и финансового менеджмента. В дипломной работе был проведен анализ финансового состояния предприятия ОАО «Х», работающего в легкой промышленности. Для этого предприятия характерен весь спектр проблем, присущих большинству организаций ...

... может быть включено в план внешнего управления исключительно по ходатайству органа управления должника. Диагностика несостоятельности (банкротства) предприятия выражает систему финансового анализа, направленного на исследование признаков кризисного развития предприятия по данным финансовой отчетности. Диагностика несостоятельности (банкротства) включает две подсистемы: • экспресс-диагностика ...

... несостоятельных предприятий агарного сектора с целью повышения эффективности и конкурентоспособности сельскохозяйственного производства. 2.3. Государственное регулирование несостоятельности (банкротства) на предприятиях агропромышленного комплекса Существующая тенденция к нарастанию кредиторской задолженности сельскохозяйственных товаропроизводителей свидетельствует о неэффективности ...

... 1998 года. Характерные моменты развития банковской системы и причины, вызвавшие кризисную ситуацию в банковском секторе, рассмотрены во второй главе. Глава 2. Развитие российской кредитно-банковской системы в условиях рыночных реформ § 1. Анализ развития банковского сектора. В течение периода рыночных реформ, то есть с начала 90-х годов, в России сформировалась новая банковская система, ...

0 комментариев