Навигация

Формирование и учет операционных расходов для объекта недвижимости

Экономика недвижимости

Реферат

Тема: Формирование и учет операционных расходов для объекта недвижимости

Санкт - Петербург2008 год

Всем известно, что иметь квартиру, жилой дом или другую недвижимость - это не только благо, но и определенные затраты. Из чего же они складываются?

Периодические расходы для обеспечения нормального функционирования объекта и воспроизводства дохода называются операционными расходами.

Операционные расходы принято делить на:

- условно-постоянные расходы или издержки;

- условно-переменные или эксплуатационные расходы;

- расходы на замещение или резервы.

К условно-постоянным относятся расходы, размер которых не зависит от степени эксплуатационной загруженности объекта. Как правило, это налоги на имущество, страховка основных фондов и т.п.

Условно-переменные - это расходы, размер которых зависит от степени эксплуатационной загруженности объекта и уровня предоставляемых услуг. Основными условно-переменными расходами являются расходы на управление: коммунальные расходы (газ, электричество, вода, отопление, телефон и т.д.); расходы на уборку, содержание территории и т.д.

К расходам на замещение относят расходы, которые либо имеют место всего один - два раза за несколько лет или сильно варьируют от года к году. Обычно это расходы на периодическую замену быстро изнашивающихся компонентов улучшений. К таким улучшениям, в частности, относятся кухонное оборудование (холодильники, кухонные плиты и т.п.), мебель, ковровые покрытия, портьеры, а также недолговечные компоненты зданий (крыши, лифты), расходы на косметический ремонт.

Расходы на замещение рассчитываются как ежегодные отчисления в фонд замещения (аналогично бухгалтерской амортизации). В расчете подразумевается, что деньги откладываются, хотя большинство владельцев недвижимости в действительности их не резервируют. Следует отметить, если владелец планирует замену изнашивающихся улучшений в течение срока владения, то указанные отчисления необходимо учитывать при расчете стоимости недвижимости рассматриваемым методом.

1. Налоговые платежи

Налог на имущество

Всем известно, что с недвижимого имущества берутся налоги. C кого, в каких размерах, и при каких сделках с недвижимостью это происходит – отвечают специалисты Управления Федеральной налоговой службы.

Какой налог существует на недвижимое имущество физических лиц?

Налог на имущество физических лиц уплачивается с 1 января 1992 года собственниками имущества – жилых домов, гаражей и других строений, помещений и сооружений – в соответствии с законом РФ «О налогах на имущество физических лиц» № 2003-1 от 09.12.91. Обязанность по уплате налога на имущество физических лиц возникает с момента регистрации в Едином государственном реестре прав на недвижимое имущество в соответствии с гражданским законодательством.

Налог на имущество физических лиц взыскивается независимо от того, эксплуатируется это имущество или нет, и зачисляется в местный бюджет по месту нахождения имущества. Дети, в том числе несовершеннолетние, и недееспособные граждане – собственники имущества – также являются плательщиками налога. В этом случае налог уплачивают их законные представители – родители, попечители или опекуны.

Размер налога на имущество физических лиц зависит от инвентаризационной стоимости строения и ставки налога, которую установили представительные органы местного самоуправления на своей территории. Ставка налога не должна превышать двух процентов от суммарной инвентаризационной стоимости.

Налоговые органы ежегодно, до 1 августа текущего года, направляют гражданам уведомления на уплату налога. Налог уплачивается в местный бюджет по месту нахождения недвижимого имущества равными долями в два срока до 15 сентября и до 15 ноября. При желании плательщик может внести всю сумму налога за один раз.

Налог на доходы с физических лиц

Налог на доходы физических лиц (НДФЛ) уплачивают в случае продажи жилого помещения, а также в других случаях, которые не имеют отношения к жилым помещениям. Ставка налога на доход от продажи составляет 13 процентов. Но при продаже или покупке жилья можно воспользоваться имущественными налоговыми вычетами, что позволит вернуть НДФЛ, удержанный с вашей заработной платы за определенное время.

При продаже дома, квартиры, дачи, садового дома, земельного участка, находившихся в собственности менее трех лет, вычет не может превышать 1 млн. рублей. Если данные объекты недвижимости находились в собственности более трех лет, то вычет предоставляется в сумме полученной при продаже имущества (п. 1 ст. 220 НК РФ).

Кроме того, налогоплательщик имеет право на получение имущественного налогового вычета и при покупке жилья. Общий размер имущественного налогового вычета - не более 1 млн. руб. без учета сумм, направленных на погашение процентов по целевым займам (кредитам).

Земельный налог

В соответствии с Налоговым кодексом плательщиками земельного налога являются организации и физические лица, которым земельный участок принадлежит на праве собственности, на праве постоянного бессрочного пользования, а также на праве пожизненного наследуемого владения. Конкретные налоговые ставки устанавливаются представительными органами муниципальных образований. Налоговым кодексом РФ предусмотрены ставки налога, которые не должны быть превышены.

Так, для земель сельскохозяйственного назначения, земель в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства налоговая ставка не должна превышать 0,3 процента. Это также касается земель, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса, а также земель предоставленных для жилищного строительства, личного подсобного хозяйства, садоводства, огородничества или животноводства.

Похожие работы

... и частных участков земли под застройку, для садово-огородных и дачных участков (с постройками) и для сельскохозяйственных угодий (мелких - до 0,2 га, средних - до 0,5 га, крупных - до 15 га). Рынок жилой недвижимости (жилищный рынок) обеспечивает обращение прав собственности или аренды - государственных, муниципальных, частных и коллективных жилых домов (в том числе с приусадебными участками), ...

... : объект оценки, цели и назначение оценки, дата оценки, сроки оценки. б)Согласование стоимости оценочных работ, согласование договора на выполнение работ по оценке объекта недвижимости расположенных по адресу: Калужская область, Дзержинский р-н, пгт Товарково, мкр-н Промышленный, д.57 2. Заключение с заказчиком письменного договора об оценке. 3. Установление количественных и качественных ...

... - Интервью с собственником; - Исследование рынка продаж и аренды аналогичных объектов; - Сравнительный анализ аналогов - Использование трех традиционных методов оценки для определения рыночной стоимости объекта; - Сведение результатов, полученных различными методами и принятие окончательного решения о стоимости объекта. 3.1.4 Используемые в заключении стандарты и методы оценки, ...

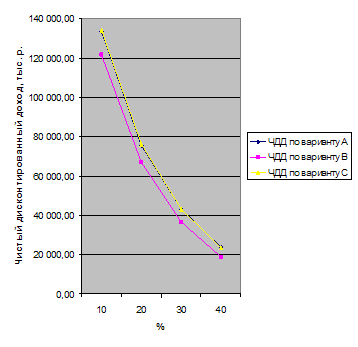

... прибыльным и его следует принять. При рассмотрении данных вариантов предпочтение отдается варианту, у которого PI больше, т. е варианту А. 5. Принятие управленческого решения по выбору наиболее экономически эффективного варианта использования объекта недвижимости из трех вариантов его реконструкции Принятие управленческого решения по выбору наиболее экономически эффективного варианта ...

0 комментариев