Навигация

Аналіз управління реальними інвестиціями на підприємстві

2.2 Аналіз управління реальними інвестиціями на підприємстві

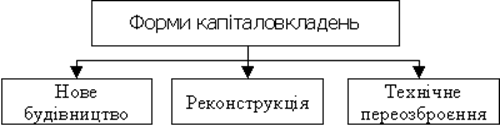

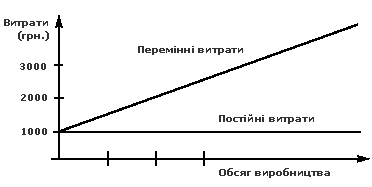

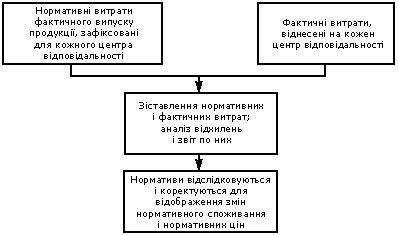

Реальні інвестиції (капіталовкладення) можуть здійснюватись в декількох основних формах:

Рисунок 2.1 - Форми реальних інвестицій

До нового будівництва відноситься зведення підприємств, споруд на нових будівничих майданчиках згідно із затвердженими проектами.

Під реконструкцією діючого підприємства розуміється здійснюване за єдиним проектом повне або часткове переобладнання виробництва без будівництва нових та розширення діючих цехів основного виробничого призначення. Реконструкція може супроводжуватися будівництвом нових і розширенням діючих об’єктів допоміжного та обслуговуючого призначення, заміною морально застарілого та фізично зношеного обладнання, механізацією та автоматизацією виробництва, усуненням диспропорцій в технологічних ланках і допоміжних службах. [12,ст. 54]

Технічне переозброєння діючого підприємства включає виконання у відповідності до плану технічного розвитку підприємства комплексу заходів по підвищенню технічного рівня окремих ділянок виробництва, агрегатів, установок шляхом впровадження нової техніки та технології, механізації та автоматизації виробництва, модернізації і заміни застарілого і фізично зношеного обладнання новим, більш продуктивним, а також інші організаційні та технічні заходи, що покращують показники роботи підприємства.

Вибір конкретної форми реального інвестування залежить від багатьох факторів: завдань галузевої, товарної та регіональної диверсифікації діяльності підприємства; можливостей впровадження нових технологій; наявності власних інвестиційних ресурсів і/або можливості використання позикових або залучених ресурсів.

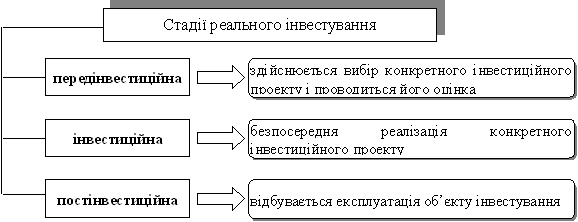

Процес реального інвестування включає в себе ряд етапів і стадій (рис.2.2.).

Рисунок 2.2. - Етапи реального інвестування

Процес здійснення реального інвестування починається з пошуку і вибору інвестиційної ідеї з врахуванням цілей розвитку підприємства. Рішення про здійснення реальних інвестицій може прийматися на підставі наступних цільових установок підприємства:

- стримання або стимулювання частини ринку товару, що виробляється, або послуг, що надаються;

- необхідність випуску нового товару або послуги;

- формування або підтримка іміджу підприємства;

- досягнення максимального використання ресурсів підприємства.

Також при визначенні інвестиційної ідеї підприємство враховує досвід проведення реальних інвестицій, галузеві особливості своєї діяльності, кваліфікацію персоналу, наявність фінансових ресурсів для інвестування тощо.

На підставі наведених можливостей підприємство може сформулювати ідею тільки укрупненого інвестиційного проекту, тобто обрати напрямок здійснення реального інвестування. В тому випадку, якщо обрана ідея відповідає концепції розвитку, вона опрацьовується більш ретельно, що передбачає збір та аналіз додаткової інформації і розробку конкретного інвестиційного проекту. [11,ст.136 ]

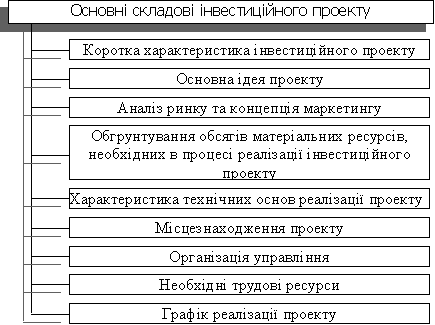

В подальшому, залежно від конкретного виду реального інвестування, підприємство деталізує вимоги до капіталовкладення в інвестиційному проекті. Він має особливо важливе значення при залученні зовнішнього фінансування. Інвестиційний проект дозволяє, в першу чергу, підприємству, а потім й іншим інвесторам всебічно оцінити очікувану ефективність і доцільність здійснення конкретних реальних інвестицій.

Рисунок 2.3 - Складові інвестиційного проекту

Головним критерієм оцінки інвестицій є окупність, тобто швидкість повернення інвестору вкладених коштів у формі грошових потоків, які генеруються втіленням у життя фінансованих проектів. Це можуть бути прибутки від реалізації продукції, якщо інвестиційний проект пов’язаний з виробництвом продукції (товарів, робіт, послуг), дивіденди і проценти на вкладений капітал в акції інших підприємств, прибуток від вкладення коштів у торгівлю, інші посередницькі організації, проценти на депозити в комерційних банках тощо.

Головним питанням при здійсненні оцінки співвідношення величини інвестованих фінансових ресурсів з одержаними за їх рахунок грошовими потоками (саме на цьому ґрунтуються розрахунки окупності інвестицій) є проблема зіставності суми інвестицій з одержаними доходами з урахуванням усіх факторів зміни цінностей грошей у часі, в тому числі такого фактора, як середньоринкові (або інші прийнятні для інвестора) норми доходності (рентабельності) вкладеного капіталу.

Для вирішення цієї проблеми у фінансовому менеджменті оперують такими поняттями, як вартість початкових грошових вкладень і склад інвестиційних витрат на проекти. [10,ст.56 ]

Вартість початкових грошових вкладень у проект, без яких він не може здійснюватися, тобто так званих капітальних вкладень, представляє собою суму інвестицій. Такі вкладення мають довгостроковий характер, причому, якщо за їх рахунок створені нові основні засоби і нематеріальні активи, вартість цих активів протягом тривалого часу (більше року) поступово зменшується, переноситься на продукцію, що виробляється. Протягом “життєвого циклу” проекту капітал, вкладений у такі активи, повертається інвесторові у вигляді амортизаційних відрахувань як частина грошового потоку, а капітал, вкладений у оборотні активи (в тому числі, грошові), по закінченні “життєвого циклу” проекту має залишатися у інвестора у незмінному вигляді і розмірі. Сума інвестицій у фінансові активи представляє собою номінальну суму витрат на створення цих активів.

Склад інвестиційних витрат на проекти, пов’язані з виробництвом товарів і послуг, посередництвом, торгівлею, включає витрати на будівництво будівель і споруд, у тому числі і на їх проектування, на придбання устаткування, його монтаж і налагодження, на реконструкцію виробництва, на удосконалення технологічних процесів. Для визначення суми інвестицій у такі проекти обов’язково треба врахувати також суму авансування в оборотні активи для створення мінімальних запасів сировини, матеріалів, незавершеного виробництва, готової продукції, грошових коштів для здійснення розрахунків та інших оборотних активів, без яких здійснення проекту є неможливим.

При визначенні суми початкових витрат на інвестиції треба враховувати (у бік зменшення) так звану ліквідаційну вартість основних засобів, якщо капітальний проект пов’язаний з впровадженням нових об’єктів (наприклад, устаткування) замість застарілих. У разі реалізації об’єктів основних засобів, які підлягають заміні, сума початкових витрат на проект зменшується на продажну вартість об’єкта (остання ж приймається за мінусом податку на прибуток, сплаченого від операцій з продажу).

Правильне визначення обсягу початкових витрат на проект, тобто суми інвестицій, – запорука якості розрахунків окупності інвестицій, бо саме вони і є об’єктом оцінки окупності. [8,ст. 254]

Методи, які використовуються при аналізі управління інвестиційною діяльністю підприємств, можна поділити на дві групи в залежності від того, враховується чи не враховується параметр часу:

а) засновані на дисконтованих оцінках;

б) засновані на облікових оцінках.

Перша група методів

Метод розрахунку чистої теперішньої вартості (Net Present Value – NPV). В основу даного методу покладено завдання основної цільової установки, яка визначається власниками компанії, – підвищення цінності фірми, кількісною оцінкою якої є її ринкова вартість. Метод заснований на зіставленні величини інвестиції (IC) із загальною сумою дисконтованих чистих грошових надходжень, які генеруються протягом планового терміну. Оскільки приплив грошових коштів розподілений в часі, він дисконтується за допомогою коефіцієнту r. Цей коефіцієнт інвестор встановлює самостійно, виходячи з щорічного проценту повернення, який він бажає (або може) отримати на інвестований ним капітал.

Якщо існує прогноз, що інвестиція (ІС) буде генерувати протягом n років річні доходи в розмірі P1, P2 , …Pn., то відповідно загальна накопичена величина дисконтованих доходів (Present Value – PV) та чиста теперішня вартість розраховуються за формулами:

Якщо:

NPV > 0, то проект можна прийняти;

NPV < 0, то проект потрібно відхилити;

NPV = 0, то проект не прибутковий і не збитковий.

Метод розрахунку коефіцієнту рентабельності інвестиції (Рrofitability Index – Pl). Коефіцієнт рентабельності (РІ) розраховується за формулою:

Якщо:

РІ > 1, то проект потрібно прийняти;

РІ < 1, то проект потрібно відхилити;

РІ = 1, то проект не прибутковий і не збитковий.

На відміну від чистої теперішньої вартості індекс рентабельності – це відносний показник, який характеризує рівень доходів на одиницю витрат, тобто показує ефективність вкладень: чим більше значення цього показника, тим вища віддача кожної гривні, інвестованої в даний проект. Завдяки цьому, критерій РІ дуже зручний при виборі одного проекту із ряду альтернативних, які мають приблизно однакові значення чистої теперішньої вартості (у випадку, якщо два проекти мають однакові значення NPV, але різні обсяги необхідних інвестицій, то очевидно, що вигідніший той з них, який забезпечує більшу ефективність вкладень), або при комплектуванні портфелю інвестицій з метою максимізації сумарного значення NPV. [6,ст. 64]

Метод розрахунку внутрішньої ставки доходу (Internal Rate of IRR). Під внутрішньою ставкою доходу інвестиції (синоніми: внутрішня норма прибутку, внутрішня окупність) розуміють значення коефіцієнту дисконтування r, при якому чиста теперішня вартість (NPV) проекту дорівнює нулю:

IRR = r, при якому NPV = f (r) = 0.

Іншими словами, якщо позначити IC = Р0, то IRR знаходять з рівняння:

Зміст розрахунку внутрішньої ставки доходу при аналізі ефективності інвестицій, що плануються, як правило, полягає в наступному: IRR показує очікувану доходність проекту і відповідний, максимально допустимий, відносний рівень витрат, які можуть бути пов’язані з даним проектом. Наприклад, якщо проект повністю фінансується за рахунок позики комерційного банку, то значення внутрішньої ставки доходу (IRR) показує верхню межу рівня банківської процентної ставки, перевищення якої робить проект збитковим.

Економічний зміст критерію внутрішньої ставки доходу (IRR) полягає в наступному: підприємство може приймати будь-які інвестиційні рішення, рівень рентабельності яких не нижчий поточного значення показника ціни капіталу (Cost of Capital – CC), під яким розуміється або WACC, якщо джерело коштів точно не ідентифіковане, або ціна цільового джерела, якщо таке є. Саме з показником ціни капіталу (СС) порівнюють внутрішню ставку доходу (IRR), розраховану для контролю проекту, при цьому зв’язок між ними такий:

якщо

ІRR > СС, то проект потрібно прийняти;

ІRR < СС, то проект потрібно відхилити;

ІRR = СС, то проект не прибутковий і не збитковий.

Незалежно від того, з чим порівнюють внутрішню ставку доходу (IRR), зрозуміло, що проект приймають, якщо його IRR більша деякої граничної величини. Тому при стійких рівних умовах більше значення IRR, як правило, вважається переважаючим критерієм аналізу. Розрахунок IRR здійснюють або на спеціалізованому фінансовому калькуляторі, або методом послідовного підбору. В останньому випадку можливі два варіанти розрахунку, що залежать від виду грошового потоку. [5,ст.53 ]

Метод визначення терміну окупності і дисконтованого терміну окупності інвестицій (Discounted Payback Period – DPP). Цей метод є одним з найпростіших і широко розповсюджених в світовій обліково-аналітичній практиці, не передбачає упорядкованості грошових надходжень в часі. Алгоритм розрахунку терміну окупності інвестицій (РР) залежить від рівноваги розподілу прогнозованих доходів від інвестиції. Якщо дохід розподілений по роках рівномірно, то термін окупності розраховують шляхом ділення одночасних затрат на величину річного доходу, обумовленого ними. При отриманні дробового числа його округлюють в сторону збільшення до найближчого цілого. Якщо прибуток розподілений нерівномірно, то термін окупності знаходять прямим підрахунком кількості років, протягом яких інвестиція буде погашена кумулятивним доходом. Загальна формула розрахунку показника терміну окупності інвестицій (РР) має вигляд:

РР = min n,при якому

Нерідко показник терміну окупності інвестицій (РР) розраховують точніше, тобто розглядають і дрібнішу частину року; при цьому передбачають, що грошові потоки розподілені рівномірно протягом кожного року.

Деякі спеціалісти під час розрахунків показника терміну окупності інвестицій (РР) рекомендують враховувати часовий аспект. В цьому випадку до розрахунку включають грошові потоки, дисконтовані за показником середньозваженої ціни капіталу (WACC), а відповідна формула для розрахунку дисконтованого терміну окупності (DPP) має вигляд:

DPP = min n, при якому

Для зручності розрахунків можна користуватися дисконтуючим множником FM2 (r %, n). Очевидно, що у випадку дисконтування термін окупності збільшується, тобто завжди DPP < PP. Іншими словами, проект, припустимий за критерієм терміну окупності інвестицій (РР), може виявитися недопустимим за критерієм дисконтованого терміну окупності (DPP).

В оцінці інвестиційних проектів критерії РР і DPP можна використовувати двояко:

а) проект приймається, якщо окупність має місце;

б) проект приймається тільки в тому випадку, коли термін окупності не перевищує деякої межі, встановленої фірмою.

В нашій країні критерій терміну окупності інвестицій (РР) протягом багатьох років був одним з основних критеріїв оцінки. Не зважаючи на суттєві недоліки, він популярний серед практичних працівників і в економічно розвинутих країнах Заходу. В.В. Ковальов зазначає, що близько 70 % найбільших британських компаній використовують цей критерій, а серед компаній, які орієнтуються на декілька критеріїв, 90 % розраховують і значення РР. [2,ст.54 ]

Існує ряд ситуацій, в яких використання методу, заснованого на розрахунку терміну окупності затрат, є доцільним. Це, наприклад, ситуація, коли керівництво компанії в більшій мірі заклопотане вирішенням проблеми ліквідності, а не прибутковості проекту, – головне, щоб інвестиції окупилися і якнайшвидше. Метод також прийнятний в ситуації, коли інвестиції пов’язані з високим ступенем ризику: відомо, що чим коротший термін окупності, тим менш ризикований проект. Така ситуація характерна для галузей або видів діяльності, де велика ймовірність достатньо швидких технологічних змін. Таким чином, на відміну від критеріїв NPV, IRR і РІ критерій РР дозволяє отримати оцінки ліквідності і ризику проекту, хоча і дещо неточні. Поняття ліквідності проекту тут умовне – з двох проектів більш ліквідний той, у якого менший термін окупності. Порівняльна оцінка ризику проектів за допомогою критерію РР полягає в тому, що грошові надходження віддалених від початку реалізації проекту років важко прогнозуються, тобто є більш ризиковими в порівнянні з надходженнями перших років, тому з двох проектів менш ризикований той, у якого менший термін окупності.

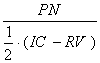

Метод розрахунку середньої ставки доходу (Accounting Rate of Return – ARR). Цей метод має дві характерні риси: по-перше, він не передбачає дисконтування показників доходу; по-друге, доход характеризується показником чистого прибутку PN (прибуток за мінусом відрахувань до бюджету). Коефіцієнт ефективності інвестиції, який називається також обліковою нормою прибутку (ARR), розраховується діленням середньорічного прибутку (PN) на середню величину інвестиції (коефіцієнт береться в процентах). Середню величину інвестиції знаходять діленням вихідної суми капітальних вкладень на 2, якщо передбачається, що після закінчення терміну реалізації проекту, який аналізується, всі капітальні затрати будуть списані. Якщо допускається наявність залишкової або ліквідаційної вартості (RV), то її оцінка повинна бути врахована в обчисленнях. Алгоритм обчислення показника ARR наведено нижче:

ARR =

Методика визначення чистої теперішньої вартості має три основні переваги. Перша – всі розрахунки ведуться, виходячи з грошових потоків, а не з чистих доходів. Грошові потоки (чисті доходи + амортизація) враховують амортизаційні відрахування як джерело коштів. Це важливо тому, що амортизаційні відрахування не є витратами “готівки” того року, в якому нараховується знос. [9,ст. 445]

Друга – методика NPV враховує зміну вартості грошей з часом. Чим більше впливає час на вартість грошей, тим вищою є дисконтна ставка. Тобто, зміна вартості грошей з часом для проекту віддзеркалюється в дисконтній ставці, яку дуже ретельно має обирати фінансист. Загалом дисконтна ставка має тенденцію до зростання, якщо можливість додаткового залучення фінансування обмежена і очікується підвищення процентів за позикові кошти.

Третя – ухвалюючи проекти лише з позитивним значенням NPV, підприємство буде нарощувати свій капітал за рахунок цих проектів. Приріст капіталу фірми – це, фактично, підвищення ціни її акцій, і, відповідно, добробуту власників. З огляду на те, що завданням сучасних фінансів є постійне збільшення добробуту власників, методику NPV слід вважати основним засобом оцінки доцільності інвестицій.

Похожие работы

... ії студентів, аспірантів і молодих вчених “Науково-технічний розвиток: економіка, технології, управління”, 9–12 квітня 2003 р., м. Київ. – С. 324–326. (0,16 д.а.) АНОТАЦІЯ Кухта П.В. Управління інвестиційною діяльністю підприємств України. – Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка та управління підприємствами (за ...

... не під тиском вищого керівництва, а на основі розуміння можливості і за безпосередньої участі у генеруванні ідей та створенні нового всім персоналом [15, с.569]. До стратегічних аспектів управління інноваційною діяльністю підприємств роздрібної торгівлі віднесемо: залучення нових (вітчизняних) джерел постачання товарів; освоєння нових методів організації праці та формування торгово-технологічного ...

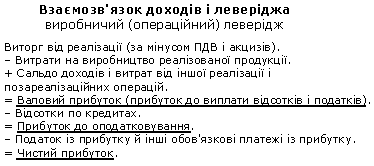

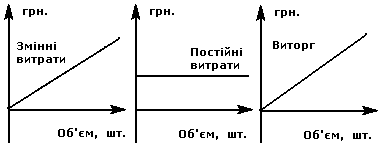

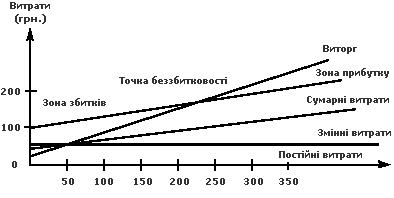

... принести приріст прибутку на 14% (10 х 1,4), тобто 10 000 х 0,14=1 400 грн. Виходить, маємо однакові результати, використовуючи обидва методи. Сила впливу операційного важеля, як відомо, залежить від величини постійних витрат. Для підприємств, перевантажених громіздкими виробничими фондами, високий рівень операційного важеля являє значну загрозу: в умовах економічної нестабільності, падіння куп ...

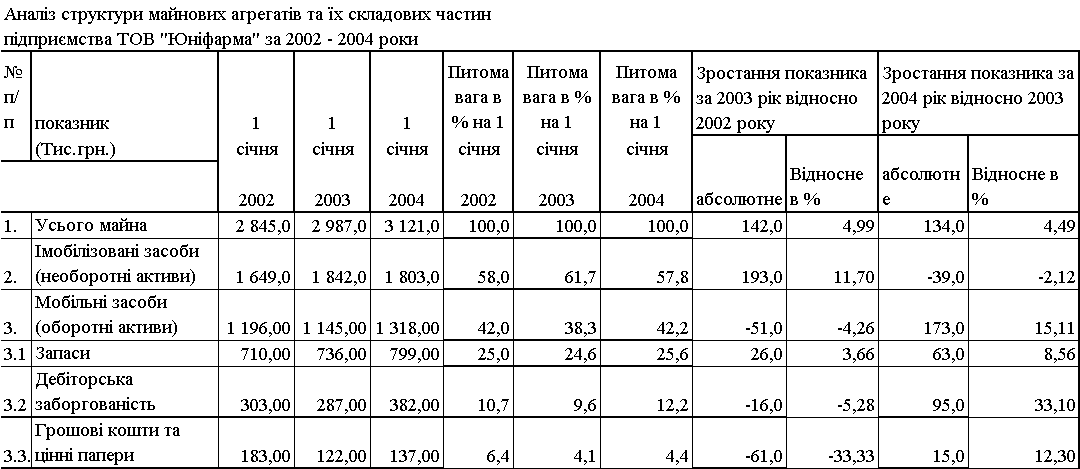

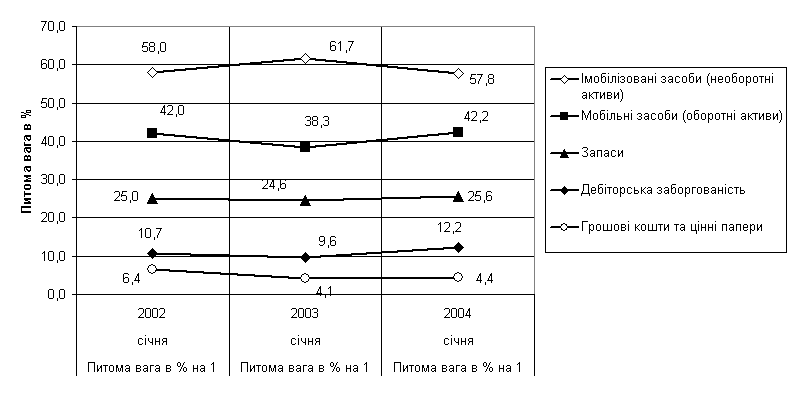

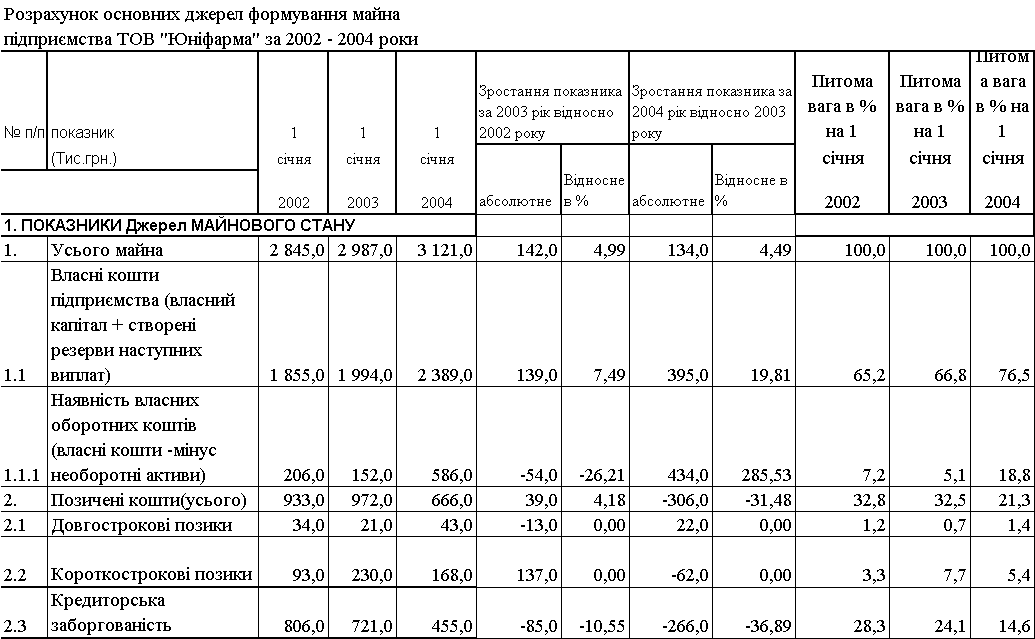

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев