Навигация

2. Налог на городскую землю.

Налог на городскую землю взимается с владельцев неиспользуемой земли. Максимальная ставка составляет 200 форинтов за квадратный метр или 3% от скорректированной рыночной стоимости.

3.Налог с продаж.

Представляет собой налог с оборота на нетто продажи (стоимость продаж за вычетом стоимости приобретенных товаров и услуг). Налог не взимается в муниципалитетах с численностью менее чем 500 человек. Максимальная ставка налога с общего объема продаж составляет 2%. Для временной деятельности максимальная ставка составляет 5000 форинтов в день.

4. Коммунальный налог.

Коммунальный налог взимается как с жителей, проживающих в квартире (доме), так с предпринимателей, которые платят за каждого работника.

Коммунальный налог на жителей представляет собой фиксированную ежегодную плату. Максимальный размер этой платы составляет 12 тысяч форинтов на жителя.

Коммунальный налог на предпринимателей имеет максимальную ставку в 2000 тысячи форинтов за одного занятого в год.

5.Налог на туризм.

Базой для уплаты налога является количество ночей проведенных постояльцами в коттеджах или летних домиках. Налог может взиматься в виде фиксированной ставки или в виде процента от стоимости проживания.

Максимальная ставка составляет 300 форинтов за проживающего за ночь или 4% от стоимости проживания. За первую ночь налог не платится.

Максимальная ставка для владельцев летних коттеджей составляет 900 форинтов в год за квадратный метр (альтернативный вариант уплаты налога).

В Таблице 4 представлены доходы от местных налогов как процент от суммы местных налогов.

Таблица 4

| Виды налогов/годы | 1993 | 1994 | 1995 | 1996 | 1997 |

| Налог с продаж | 78,6 | 78,9 | 82,3 | 81,8 | 83,1 |

| Коммунальный налог | 5,9 | 5,0 | 3,9 | 3,3 | 2,8 |

| Налог на городскую землю | 1,7 | 2,1 | 1,8 | 1,6 | 1,5 |

| Налог на имущество | 9,6 | 9,6 | 8,9 | 10,3 | 9,7 |

| Налог на туризм | 3,4 | 3,1 | 2,4 | 2,4 | 2,2 |

Источник: Министерство финансов.

2.1.1.1 Права муниципалитетов по введению местных налогов и природа этих налоговВ Европейской Хартии о самоуправлении сказано, что муниципалитеты должны получать часть своих доходов от местных налогов и платежей и что в рамках общего законодательства они должны иметь возможность вводить эти налоги и варьировать ставку.

Страновое законодательство о местных налогах может сильно различаться. Горизонт различий может простираться от общих фраз о широких полномочиях местных властей, устанавливать местные налоги и платежи в соответствии со своими потребностями до полной регламентации в национальном законодательстве системы местных налогов и платежей.

Во многих европейских странах с переходной экономикой права муниципалитетов по введению новых местных налогов и платежей невелики или вовсе отсутствуют. Например, в Болгарии муниципалитеты не имеют права самостоятельно администрировать местные налоги, такие как налог на имущество, на наследство, на автомобили. Все регламентировано в национальном законодательстве.

В Чехии муниципалитеты не имеют права самостоятельно вводить налоги, регулировать ставки, определять случаи налоговых послаблений.

В Латвии все налоги являются государственными.

Право определять как распоряжаться доходами от местных налогов и платежей.

В этой сфере возможны самые разные решения. В Македонии муниципалитеты получают так называемую городскую ренту, коммунальные платежи и плату за временно проживающих, но использовать эти доходы они могут только на городское развитие, очистку воды и благоустройство, а также туристические программы. Половину городской ренты (налога на городскую землю) можно использовать на капитальные вложения в муниципальные предприятия.

Право определять налоговые ставки и корректировать налогооблагаемую базу.

Муниципалитеты могут просто получать доходы от местных налогов в соответствии с национальным законодательством, но могут и иметь некоторую самостоятельность в определении налоговых ставок и корректировки налоговой базы. Право на самостоятельную корректировку налоговой базы особенно важно в условиях сильной инфляции.

Во многих странах Западной Европы обычным является право муниципалитетов корректировать налоговые ставки. В Италии муниципалитеты имеют право даже вводить различные налоговые ставки на один и тот же налог в разных районах. Исключением в области свобод, предоставляемых муниципалитетам, является Франция.

Право устанавливать плату за услуги.

Муниципалитеты могут иметь и не иметь права самостоятельно устанавливать тарифы на услуги. Возможна ситуация при которой эти свободы контролируются отраслевыми министерствами.

В Болгарии большинство тарифных ставок за услуги (таких как предоставление рыночного места, плата за детские сады, билеты в парки отдыха) имеют верхний и нижний лимиты, и муниципалитет самостоятельно выбирает значение в установленных пределах. По таким услугам, как обеспечение водой, отоплением, уборкой мусора, общественный транспорт тарифы определяются централизованно.

В Чехии некоторые тарифы устанавливают муниципалитеты. Плата за уборку мусора, лицензирование, выдачу разрешений различного рода устанавливается централизованно.

В Венгрии муниципалитеты имеют право самостоятельно определять большинство тарифов. Сюда относятся и плата за воду и уборка мусора и поставки тепла.

Право администрировать местные налоги и платежи.

Право администрирования означает право на определение налогоплательщика или плательщика тарифа, право на сбор налогов и платежей, право на применение санкций в случае неплатежей, право на сбор штрафов и пеней.

Вновь обратимся к межстрановым сравнениям.

В Латвии и Литве налоговое администрирование централизовано.

В Венгрии муниципалитеты обладают правом администрирования местных налогов. Цена администрирования местных налогов муниципалитетами составляет от 2,8 до 8,7% от сбора налогов.

В Македонии муниципалитеты обладают правом администрирования местных налогов и платежей, но собирают не более 50% платы за коммунальные услуги.

В России деятельность по сбору налогов и сборов осуществляет Министерство Российской Федерации по налогам и сборам (МНС) непосредственно и через свои территориальные управления и инспекции. Таким образом, муниципалитеты в России не имеют права администрирования местных налогов. Инспекции МНС по городам и районам собирают на своей территории все виды налогов – федеральные, региональные и местные. Вместе с тем, муниципалитеты в России обладают правом администрирования сбора многих видов тарифных платежей.

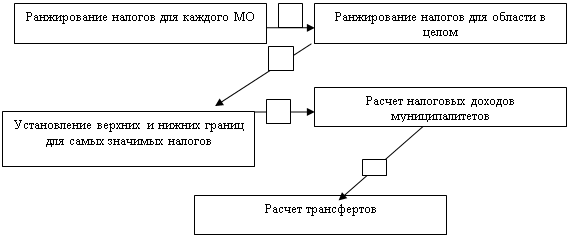

2.1.1.2 Экономические и технические факторы определения системы местных налоговРассмотрим принципы разграничения налоговых доходов по уровням бюджетной системы и формирования системы местных налогов. Можно выделить общие принципы отнесения тех или иных налогов к местным налогам. К этим принципам можно отнести прозрачность для налогоплательщиков, достаточность (эти налоги должны покрывать значительную часть потребности муниципалитетов в финансовых ресурсах), налоговое бремя по конкретным видам налогов не должно легко экспортироваться в другие муниципалитеты. Не будем забывать и об общих принципах построения налоговых систем – принципах субсидиарности и социальной справедливости.

Рассмотрим основные виды налогов и проанализируем целесообразность их отнесения к местному уровню.

Налог на добавленную стоимость. Вероятно, для стран с переходной экономикой этот налог нерационально относить к местному уровню. Важнейшим препятствием является внешняя торговля. Как правило, экспортная продукция этим налогом не обкладывается (в России был разный режим внешней торговли со странами ближнего и дальнего зарубежья, но в настоящее время режимы унифицированы, и экспорт не обкладывается НДС). Если отнести НДС на местный уровень, муниципалитетам пришлось бы возвращать его экспортерам, работающим на их территории. С другой стороны, муниципалитеты получали бы возможность взимать НДС с импортеров на своей территории, что противоречило бы принципу социальной справедливости. Вообще, налоги, связанные с внешней торговлей лучше не относить на местный уровень.

Муниципалитеты должны обладать определенной свободой в выборе ставки. Варьирование ставки НДС по территории страны едва ли можно считать положительным явлением для переходных экономик.

Налог на прибыль корпораций. Отнесение этого налога на местный уровень сопряжено с рядом проблем. Первый круг проблем связан с цикличностью производства и неустойчивостью налога. Второй круг проблем связан с тем, что если муниципалитеты лишить доходов от налога на прибыль, то им придется перечислять значительные трансферты от других уровней власти, что противоречило бы общим принципам построения системы местных налогов. Приемлемым решением для стран с переходной экономикой является определение доли налога на прибыль, которую целесообразно оставлять за местным уровнем. (В России, в соответствии с налоговым кодексом, за местным уровнем закрепляется всего 2 % ставка налога на прибыль организаций, Ставка в 14,5% закрепляется за региональным уровнем). Отметим, что в большинстве штатов в США введен налог штата на прибыль корпораций, который, однако, составляет незначительную долю их доходов.

Подоходный налог. Этот налог следует признать хорошим для субнационального уровня и для муниципалитетов в частности. Его непросто экспортировать и легко администрировать. В ряде развитых стран (например, в США) он играет основную роль в формировании национальных консолидированных бюджетов. Значительная часть этого налога в США поступает в федеральный бюджет. Региональные и местные власти при взимании этого налога используют ту же налоговую базу, что и федеральные, что облегчает администрирование налога. В большинстве развивающихся стран подоходный налог взимается в основном только с работающих на предприятиях, с занятых незарегистрированной самостоятельной деятельностью его собрать сложно.

В некоторых работах выражается мнение, что поскольку подоходный налог играет важную роль в выравнивании доходов, в национальных масштабах, его нецелесообразно собирать на региональном и местном уровнях. Однако если местные правительства собирают небольшую плоскую (независящую от уровня дохода) ставку подоходного налога в дополнении к федеральной ставке, выравнивающая роль этого налога сохраняется. Во многих странах Западной Европы муниципалитеты могут вводить подоходный налог.

В России Законодательство развивается одновременно и в соответствии и в несоответствии с общей концепцией. Закрепленная в Налоговом Кодексе плоская ставка подоходного налога не соответствует выравнивающей функции этого налога. В соответствии с Законом о бюджете на 2002 год 100% этого налога поступает в консолидированные бюджеты Субъектов федерации. Разделение этого налога между региональным и местным уровнем осуществляется путем переговоров между регионами и муниципалитетами. Поскольку для многих муниципалитетов подоходный налог является основным, выделение им доли в подоходном налоге, собранном на их территории превращается в основной рычаг финансового воздействия регионов на муниципалитеты.

Акцизы. Акцизы могут формировать местные бюджеты. Вопрос осложняется, если производство подакцизных товаров является государственной монополией. В этом случае налоговое бремя может быть экспортировано и, муниципалитеты получают избыточные, по сравнению с другими, ресурсы.

В России акцизы на минеральное сырье и продукцию нефтепереработки целиком зачисляются в федеральный бюджет, акцизы на спирт из пищевого сырья и водку поровну делятся между федеральным и региональным уровнями; акцизы на вино, коньяк, пиво, ювелирные изделия целиком попадают в консолидированные бюджеты территорий, но, как правило, формируют преимущественно территориальные бюджеты.

Налоги с розничных продаж. Во многих странах с переходной экономикой эти налоги не собираются ввиду сложностей с администрированием. В России введен налог с продаж как региональный налог, доходы от которого формируют территориальный и местные налоги.

Налог на автомобили. Представляет собой налог весьма пригодный для муниципалитетов. Разновидностями этого налога могут быть налоги на парковку, выдачу водительских прав, на мощность автомобиля. Эти налоги легко администрировать и трудно экспортировать. Наибольшие доходы муниципалитетам могут принести налоги на автомобильное топливо, правда во многих случаях национальные правительства хотят эти налоги централизовать, что имеет свои резоны. В России акцизы на нефтепродукты поступают в федеральный бюджет, дорожный налог значительно уменьшен и вскоре вообще будет отменен, что существенно снижает возможности муниципалитетов по сбору доходов с автомобилей.

Налог на имущество. В теоретическом плане это наилучший источник формирования местных бюджетов. В большинстве стран мира налог на имущество участвует в формировании местных бюджетов. Этот налог хорош для местных властей, поскольку услуги, которые они предоставляют, получают как раз различные виды собственников. Таким образом, этот налог представляет собой как бы плату за услуги. Налоговое бремя по этому виду налога не просто экспортировать (за исключением части собственности, принадлежащей нерезидентам). Налог на имущество – это налог на богатство физических лиц и организаций, которое хорошо осязаемо в муниципалитете. Потенциально налог на имущество должен стать основным источником доходов местных бюджетов, но на практике он редко играет заметную роль. В странах с переходной экономикой этот налог трудно администрировать, и он политически непопулярен. Поэтому, эффективную ставку налога на имущество в этих странах лучше поддерживать на низком уровне. Во всех странах муниципалитеты имеют право вводить налог на имущество. Исключение составляют Швеция и Мальта.

В России налог на имущество предприятий является региональным налогом и поступления от него в территориальные, и местные бюджеты делятся в пропорции 50 на 50. Налог на имущество физических лиц является муниципальным.

Во всех странах Восточной Европы налог на имущество взимается с оценочной восстановительной стоимости. Обычно он исчисляется как фиксированная стоимость с одного квадратного метра земли или строения, возможно с вариациями по типам строений. При этом постоянно поднимается вопрос о том, как и в какие сроки перейти к исчислению налога на имущество с его рыночной стоимости. Процесс уже пошел. В Венгрии два муниципалитета заявили, что они уже пользуются рыночными оценками имущества при исчислении налога на имущество.

2.1.2 Долги муниципалитетовДаже в самых богатых странах муниципалитеты не в состоянии финансировать необходимые капитальные расходы только из своих текущих доходов. Как правило, они пытаются занять деньги для финансирования капитального строительства объектов инфраструктуры и вложений в основные фонды для оказания услуг (как здания, так и машины и оборудование). Планируя процесс заимствований, муниципалитеты часто рассчитывают на участие в возврате долга организаций и физических лиц, которые будут пользоваться вновь созданными объектами. Доступ к заемным ресурсам очень важен для муниципалитетов стран, которые стоят в очереди на вступление в Европейский союз и должны сделать существенные вложения охрану окружающей среды.

Одна из концепций заимствования муниципалитетами и региональными администрациями заключается в том, что продолжительность займа должна примерно соответствовать продолжительности жизни возводимого объекта.

Для того чтобы делать заимствования муниципалитеты должны иметь доступ к национальным рынкам капитала, в рамках соответствующего законодательства. Это положение присутствует в Европейской Хартии по самоуправлению.

Межстрановые исследования показывают, что выпуск облигаций для финансирования капитальных проектов с большими сроками окупаемости не является обычной практикой для большинства стран с переходной экономикой. Это происходит из-за неразвитости рынков капиталов. Между тем, в ряде стран Западной Европы и в США выпуск облигаций муниципалитетами является обычной практикой. В недавнем прошлом в странах Западной Европы использовались специальные программы по обеспечению финансового посредничества для муниципалитетов. Эти программы помогали делать займы муниципалитетам, которые не могли самостоятельно договориться с банками или выпустить облигации.

2.1.2.1 Права муниципалитетов по заимствованиюВ государственных интересах и в интересах участников финансовых рынков вводить определенные ограничения для муниципалитетов по порядку и объему заимствований.

Если говорить о правах муниципалитетов делать заимствования, то в странах Восточной Европы, как правило, эти права достаточно обширны. Выделяются Латвия и Литва, где права муниципалитетов на заимствование централизованы.

В Болгарии существует простое и прозрачное законодательство в области муниципальных заимствований. Однако реальные заимствования в этой стране невелики из-за неразвитости кредитных рынков.

Для того чтобы сделать муниципальный заем в Болгарии достаточно решения местного совета.

В Чехии законодательство предоставляет муниципалитетам широкие права по заимствованиям. В законодательстве нет ограничений по источникам и целям и условиям заимствований. Муниципалитеты могут занимать у чешских и иностранных банков, выпускать муниципальные облигации и брать займы у предприятий нефинансового сектора.

В Румынии муниципалитеты могут делать заимствования внутри страны на свой страх и риск, но для выхода на международные рынки им требуется разрешение государственной Комиссии по займам.

В большинстве развитых стран и стран Восточной Европы государство накладывает различные ограничения на муниципальные права заимствования. Рекомендации ОECD предписывают национальным министерствам финансов регистрировать муниципальные выпуски ценных бумаг и вводить определенные правила и ограничения на их выпуск. Желательным считается требование, чтобы местные власти создавали системы гарантийного покрытия своих ценных бумаг. Недопустимой считается практика гарантирования Центральным правительством муниципальных займов.

В России законодательство по муниципальным заимствованиям находится в стадии становления. В соответствии с Бюджетным кодексом муниципалитеты имеют право делать внутренние заимствования для покрытия дефицитов соответствующих бюджетов, а также для финансирования расходов на погашение муниципальных долговых обязательств. Таким образом, муниципалитеты могут занимать средства на любые цели, необязательно на цели капитального строительства.

В муниципалитетах правами заимствования в законодательных рамках обладает исполнительная власть, согласовывать решения с представительной властью не нужно.

Право внешних заимствований для муниципалитетов в Бюджетном кодексе не предусмотрено.

Муниципалитеты могут выпускать облигации для размещения на внутреннем рынке с обязательной регистрацией их в Минфине РФ. Никаких правил по страхованию муниципальных займов Минфин РФ муниципалитетам не вменяет.

В соответствии с Бюджетным кодексом, размер дефицита местного бюджета не может превышать 10% объема доходов местного бюджета без учета финансовой помощи из вышестоящих бюджетов. Расходы на обслуживание муниципального долга в текущем финансовом году не должны превышать 15% объема расходов муниципального бюджета.

Муниципальные заимствования в России в настоящее время затруднены из-за неразвитости финансовых рынков и отсутствия доверия у кредиторов к муниципалитетам как к заемщикам. После финансового кризиса 1998 года муниципалитетам сложно (за редкими исключениями) взять банковский кредит и выйти на рынок ценных бумаг. В портфелях многих российских банков и инвестиционных компаний еще хранятся обязательства муниципалитетов возникшие до кризиса и ценные бумаги муниципалитетов. Поэтому, в настоящее время выход муниципалитетов на финансовые рынки возможен только в случае предоставления ими прозрачного для инвесторов финансового плана. С этим в России всегда были проблемы.

Похожие работы

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

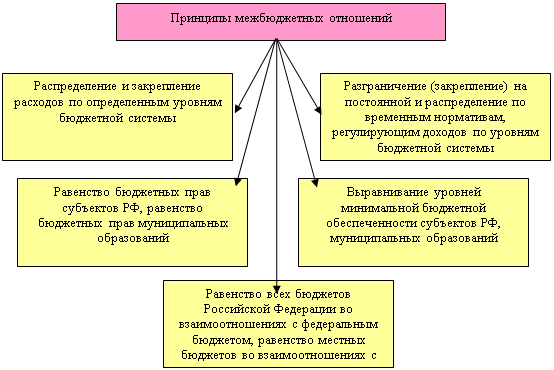

... особенности формирования бюджетных проектировок на 2008-2010 годы. 3. Пути преодоления проблем при формировании бюджета и развитии межбюджетных отношений 3.1. Совершенствование системы межбюджетных отношений Развитие системы межбюджетных отношений предполагает проведение на региональном и местном уровнях самостоятельной бюджетно-налоговой политики. Ее основной целью должно стать ...

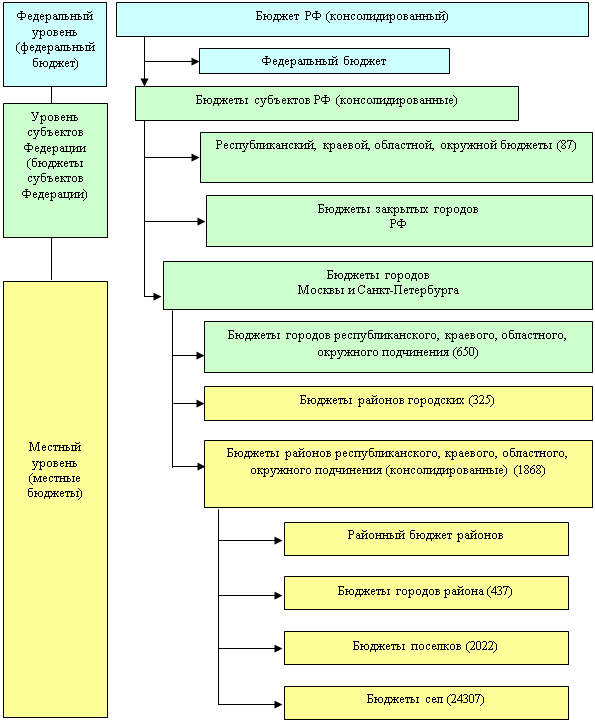

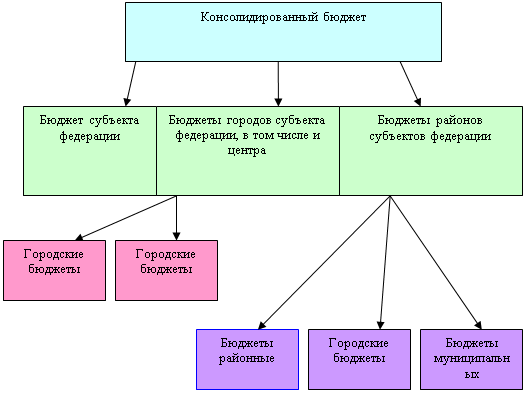

... решать. Но, тем не менее, ни в одной стране пока не удалось создать эффективные механизмы бюджетного выравнивании. 1.2 Роль ФБ в регулировании доходов нижестоящих бюджетов Бюджетное регулирование – распределение доходов федерального бюджета между различными уровнями в целях их сбалансированности [6]. Процесс бюджетного регулирования начинается с того, что все виды государственных расходов ...

... . Министерство финансов РФ разработает методические рекомендации по среднесрочному финансовому планированию для субъектов Российской Федерации и муниципальных образований по применению целевых индикаторов для планирования и оценки работы главных распорядителей бюджетных средств. Совершенствование системы управления региональным и муниципальным долгом. В Бюджетном кодексе РФ заложены основы ...

0 комментариев