Навигация

КРЕДИТОВАНИЕ ЮРИДИЧЕСКИХ ЛИЦ БАНКОМ «ЮЖНЫЙ ТОРГОВЫЙ БАНК»

2. КРЕДИТОВАНИЕ ЮРИДИЧЕСКИХ ЛИЦ БАНКОМ «ЮЖНЫЙ ТОРГОВЫЙ БАНК»

2.1 Краткая характеристика Южного Торгового Банка

ОАО АБ «Южный Торговый Банк» (г. Ростов-на-Дону, лицензия Банка России № 2478) работает на финансовом рынке более 7 лет. За этот небольшой, по банковским меркам, срок «ЮТБ» добился впечатляющих результатов. Банк занимает 2-е место в рейтинге относительной успешности местных банков по итогам 2006 года. Достижения Банка объясняются высоким профессионализмом, использованием современных технологий, нацеленностью на успех всей команды.

Среди клиентов Банка – ведущие предприятия и крупнейшие торговые организации региона.

ОАО АБ «Южный Торговый Банк» стал первым ростовским банком (после кризиса 1998 года), получившим в международной системе S.W.I.F.T. (Сообщество всемирных интербанковских финансовых телекоммуникаций) свой код. Членство в S.W.I.F.T. – не только статус в мировом банковском сообществе, но и возможность эффективно использовать ведущую финансовую инфраструктуру, позволяющую осуществлять международные и внутригосударственные расчеты, а также обмениваться финансовыми сообщениями, связанными с денежными рынками, рынками ценных бумаг и документарными операциями.

У «ЮТБ» установлены прямые корреспондентские отношения с зарубежными банками – «VTB Bank(Deutschland)AG» (Германия), «Commerzbank AG» (Германия).

ОАО АБ «Южный Торговый Банк» является членом Ассоциации Российских банков (АРБ) и Ассоциации региональных банков «Россия».

Банк достаточно хорошо известен в регионе как меценат и благотворитель. «Южный Торговый Банк» поддерживает детские творческие коллективы: Ансамбль маленьких скрипачей «Вдохновение», детский камерный хор при Ростовской Государственной Консерватории под руководством профессора С. Тараканова.

В своей деятельности Банк использует следующие виды лицензий:

· лицензия Банка России на осуществление банковских операций (в рублях и иностранной валюте) № 2478 от 16 мая 2000 г.;

· лицензия профессионального участника рынка ценных бумаг: на осуществление деятельности по управлению ценными бумагами № 061-04338-001000 от 27.12.2000, на осуществление депозитарной деятельности № 061-08800-000100 от 13.12.2005, на осуществление дилерской деятельности № 061-008797-010000 от 13.12.2005, на осуществление брокерской деятельности № 061-04254-100000 от 27.12.2000.

· лицензия Управления ФСБ России по Ростовской области на осуществление деятельности по распространению шифровальных(криптографических) средств № 667 от 6.05.2005 г.; на осуществление деятельности по техническому обслуживанию шифровальных (криптографических) средств № 668 от 6.05.2005 г.; на осуществление деятельности по предоставлению услуг в области шифрования информации № 669 от 6.05.2005 г.

Основными направлениями деятельности банка являются:

увеличение уставного капитала, путем проведения эмиссии;

дальнейшее развитие розничного бизнеса, то есть предоставление более широкого спектра операций для физических лиц, в том числе развитие операций с пластиковыми картами, дорожными чеками, развитие потребительского и целевого кредитования физических лиц, открытие новых пунктов обмена валют;

разработка новых банковских технологий, в том числе оказание клиентам Банка интернет-услуг;

развитие лизинговых операций;

развитие рынка долговых ценных бумаг региональных предприятий;

переход на международные стандарты финансовой отчетности;

поддержание на высоком уровне качества оказываемых услуг.

Одно из перспективных направлений развития банковской деятельности, это – интернет-технологии. Появление новых серверов и нового поколения техники позволят Банку заниматься интернет-бизнесом, включиться в новую систему расчетов.

Определяя свое место на рынке банковских услуг, банк ставит во главу своей деятельности цели стратегического партнерства.

Расширение услуг финансового консультирования, как одного из наиболее привычных для клиентов направлений работы с Банком, предполагает участие специалистов Банка в консультировании при работе по внешнеторговым контрактам.

Банк планирует продолжить работу в области документарного бизнеса. Основные направления по предоставлению клиентам услуг, связанных с организацией и осуществлением расчетов по документарным операциям:

снижение рисков во внешней торговле, (снижение рисков неплатежей по внешнеторговым контрактам);

увеличение денежных потоков;

привлечение новых клиентов;

более безопасное кредитование;

развитие и укрепление доверительных отношений с иностранными банками.

Банк в 2006 году сохранил свои позиции среди местных банков и занимает второе место по размеру собственных средств и кредитному портфелю занимает 2-е место, третье место по размеру активов, входит в десятку крупнейших банков по объему частных вкладов среди всех банков, представленных в Ростовской области.

По размеру собственного капитала ОАО АБ «Южный Торговый Банк» занимает 2-е место среди местных банков. (в тыс. руб.):

| 1 | Центр-инвест | 3 641 332 |

| 2 | Южный Торговый Банк | 380 059 |

| 3 | Метракомбанк | 347 405 |

По размеру активов ОАО АБ «Южный Торговый Банк» среди местных банков занимает 3-ю позицию ( в тыс. руб.):

| 1 | Центр-инвест | 28 519 934 |

| 2 | Метракомбанк | 3 070 796 |

| 3 | Южный Торговый Банк | 2 444 796 |

| 4 | Донской Народный Банк | 2 352 499 |

По размеру кредитного портфеля «Южный Торговый Банк» занимает 2-е место среди региональных банков Ростовской области (в тыс. руб.).

| 1 | Центр-инвест | 18 929 060 |

| 2 | Южный Торговый Банк | 1 873 270 |

| 3 | Донской Народный Банк | 1 736 453 |

| 4 | Метракомбанк | 1 683 716 |

По привлеченным средствам населения «Южный Торговый Банк» среди всех банков, представленных в Ростовской области занимает 4-ю позицию (в тыс. руб.).

| 1 | Юго-Западный СБ РФ в РО | 32 781 359 |

| 2 | Центр-инвест | 7 822 883 |

| 3 | Донской народный банк | 1 666 539 |

| 4 | Южный Торговый Банк | 1 040 203 |

| 5 | Метракомбанк | 1 031 314 |

По размеру полученной прибыли «Южный Торговый Банк» среди региональных банков занимает 4-е место (в тыс. руб.).

| 1 | Центр-инвест | 776 550 |

| 2 | Метракомбанк | 80 261 |

| 3 | Донской народный банк | 59 925 |

| 4 | Южный Торговый Банк | 59 047 |

* По данным ростовского обозрения «Город N» №10(718) от 20 марта 2007 г. (www.gorodn.ru).

В своей деятельности Банк учитывает различные виды рисков.

На деятельность Банка, как организации, которая зарегистрирована в качестве налогоплательщика и осуществляет основную деятельность на территории Российской Федерации в Ростовской области, безусловное влияние оказывает политическая и экономическая ситуация в стране и соответственно в данном регионе. В настоящее время аналитиками Банка не установлено факторов, обуславливающих степень рассматриваемых рисков, как угрожающую выполнению Банком своих обязательств. Однако, как и в любом прогнозе, Банком рассматриваются и негативные последствия влияния страновых и региональных рисков.

При возникновении ситуаций, повышающих уровень соответствующих рисков, на базе прогнозирования развития негативных факторов пересматриваются лимиты риска отдельных финансовых инструментов и реструктуризируются активы, сконцентрированные в особенно чувствительных к негативному воздействию сегментах рынка страны и региона. Снижению степени странового и регионального рисков способствует диверсификация активов.

В системе управления рисками лимиты на операции на рынках страны и региона устанавливаются Банком исходя из показателей макроэкономической статистики: структура внешнего долга, размер золотовалютных резервов, платежный баланс, уровень инфляции, курсовые колебания национальной валюты.

В целях минимизации рыночных рисков Банк осуществляет операции, связанные с инвестированием средств в различные ликвидные финансовые инструменты, при котором вероятность существенного изменения рыночных цен невелика. Так как рыночный риск является риском комплексным, управление им включает управление ценовым риском, риском изменения процентных ставок, валютным риском и пр. Основными методами управления рыночным риском являются:

· мониторинг риска, включающий расчет риска, изучение его динамики во времени и анализ причин его изменения;

· лимитирование риска, включающее установление лимита на различные показатели риска и последующий оперативный пересмотр таких лимитов;

· диверсификация вложений Банка с целью снижения зависимости от одного источника риска;

· анализ неблагоприятных сценариев (стресс-тестирование), проводимый в целях определения планов действий в экстремальных условиях.

Количественная оценка рыночного риска производится с помощью статистических методов. Количественные методы используются наряду с качественными способами оценки рыночных рисков, которые подразумевают экспертную оценку рискованности рыночных инструментов.

В целях минимизации риска изменения рыночных цен на фондовые ценности применяются различные методы. Основные из них:

лимитирование риска, включающее установление лимита на различные фондовые ценности и последующий оперативный пересмотр таких лимитов;

диверсификация вложений банка с целью снижения зависимости от одного источника риска;

технический анализ;

фундаментальный анализ.

Количественные методы используются наряду с качественными способами оценки рисков, которые подразумевают экспертную оценку рискованности фондовых ценностей.

Валютный риск определяется вероятностью потерь, связанных с изменением курсов валют. В целях управления валютным риском банк выполняет следующие действия:

определяет степень влияния валютного риска на баланс Банка,

контролирует балансовые и внебалансовые позиции и их лимиты в разрезе валют,

проводит мероприятия по устранению текущих и возможных несоответствий валютных позиций.

Контроль за риском потери ликвидности осуществляется на основании анализа комплекса экономических показателей и нормативов. В целях управления ликвидностью Банком признается приоритетность ликвидности, в том числе и при выборе направлений размещения средств. В рамках системы управления рисками постоянно проводится анализ потребностей банка в ликвидных средствах с целью исключения, как их излишка, так и дефицита. Банком разрабатываются планы и прогнозы действий в случае несбалансированности ликвидности и кризисных ситуаций. При этом учитывается взаимосвязь риска потери ликвидности с процентным и иными рисками.

Для сбалансированности активов и обязательств банком применяются лимиты риска, установленные для привлечения и размещения средств.

Банком приняты основные принципы управления операционным риском устанавливающие:

· компетенцию органов управления банка при управлении операционным риском,

· порядок взаимодействия подразделений по выявлению, оценке и управлению операционным риском,

· методы оценки и контроля уровня операционного риска,

· порядок создания и ведения баз данных по фактам операционных потерь и убытков банка,

· планы действий служб и подразделений банка при наступлении неблагоприятных событий и действий персонала банка по восстановлению полноценного функционирования банка.

Правовые риски Банка относятся к категории функциональных рисков и в основном связаны с изменением: валютного регулирования, налогового законодательства, изменением требований по лицензированию основной деятельности кредитной организации либо лицензированию прав пользования объектами, нахождение которых в обороте ограничено (включая природные ресурсы), изменением судебной практики по вопросам, связанным с деятельностью кредитной организации (в том числе по вопросам лицензирования), которые могут негативно сказаться на результатах ее деятельности, а также на результаты текущих судебных процессов, в которых участвует кредитная организация.

Так как Банк не может влиять на характер выше перечисленных изменений, основным моментом снижения уровня данного риска является взвешенная правовая политика Банка и принципы осторожности в заключении сделок, а также кадровая политика.

В целях минимизации стратегического риска Банк использует следующие основные методы:

· фиксирует во внутренних документах Банка, в том числе и в уставе разграничение полномочий органов управления по принятию решении;

· контролирует обязательность исполнения принятых вышестоящим органом решений нижестоящими подразделениями и служащими Банка;

· стандартизирует основные банковские операции и сделки;

· устанавливает внутренний порядок согласования изменений во внутренних документах и процедурах, касающихся принятия решений;

· осуществляет анализ влияния факторов стратегического риска (как в совокупности, так и в разрезе их классификации) на показатели деятельности Банка в целом;

· производит мониторинг изменений законодательства Российской Федерации и действующих нормативных актов с целью выявления и предотвращения стратегического риска на постоянной основе;

· производит мониторинг рынка банковских услуг с целью выявления вероятных новых направлений деятельности Банка и постановки новых стратегических задач;

· производит мониторинг ресурсов, в том числе финансовых, материально-технических, людских для реализации стратегических задач Банка;

· обеспечивает постоянное повышение квалификации сотрудников Банка с целью выявления и предотвращения стратегического риска;

· обеспечивает постоянный доступ максимального количества служащих Банка к актуальной информации по законодательству, внутренним документам Банка.

Схема управления Банка первого уровня выглядит следующим образом:

Высшим органом Банка является общее собрание акционеров банка. Между общими собраниями акционеров общее руководство деятельностью банка осуществляет Совет Директоров. Председатель Совета Директоров и члены Совета Директоров избираются общим собранием акционеров. Руководство текущей деятельностью осуществляют Председатель Правления и Правление Банка, действующее в соответствии с Уставом и Положением о Правлении, утвержденным Председателем Совета Директоров. Председатель Правления назначается Советом директоров сроком на 3 года по предложению члена Совета директоров либо акционера (акционеров), обладающего не менее 2% акций Общества. В соответствии со ст. 2 1.6. Устава банка в компетенцию Правления входят вопросы оперативного управления деятельностью. Решения по текущим вопросам деятельности принимается Правлением Банка, в состав которого входят Председатель Правления, два заместителя Председателя Правления, осуществляющие руководство конкретными направлениями деятельности и начальник службы внутреннего контроля.

В Банке функционируют Кредитный комитет и Финансовый комитет.

В функции Кредитного комитета входят:

• Разработка и мониторинг состояния кредитной политики и рейтинга кредитов,

• Определение критериев получения новых кредитов,

• Делегирование полномочий по выдаче кредитов,

• Принятие решений о выдаче кредитов,

• Установление ограничений на ссуды,

• Регулярная оценка риска портфеля кредитов, в том числе риска убытков по ссудам, перегруженности сектора рынка, ликвидности портфеля,

• Разработка политики отслеживания текущего состояния ссуд, возврата ненадежных ссуд,

• Принятие стандартов кредитной документации, пересмотр согласия на выдачу кредитов и политикиопределения стоимости кредитов,

• Работа над внутрибанковскими инструкциями в соответствии с юридическими нормами,

• Возможное расширение или сужение кредитного портфеля, повышение его качества, в том числе обеспечение большей надежности, определение процентной маржи

• Разработка критериев оценки работы кредитного отдела.

В функции Финансового комитета входят:

• Установление тарифов банка по комиссионным операциям,

• Установление и пересмотр ставок привлечения денежных средств в зависимости от видов и сроков (условий привлечения),

• Установление и пересмотр ставок размещения денежных средств в зависимости от условий размещения, установление параметров, влияющих на ставку размещения, и степени влияния этих параметров.

Второй уровень управления представляют такие подразделения Банка как Управления, в состав которых входят отделы. Управления охватывают все основные бизнес-процессы банка и являются центрами генерации банковских технологий. Каждое структурное подразделение характеризуется количественными и качественными параметрами. Деятельность структурных подразделений и исполнителей регламентируется специальными положениями (инструкциями), которые определяют функции каждого органа управления, распределение прав и обязанностей между ними, а внутри подразделения – каждого исполнителя.

В Банке с 1999 года организована служба внутреннего контроля (ранее отдел), осуществляющая функции внутреннего аудита. В состав СВК входят: начальник СВК, 2 ведущих специалиста, специалист.

Служба внутреннего контроля осуществляет следующие функции:

· проверка и оценка эффективности системы внутреннего контроля;

· проверка полноты применения и эффективности методологии оценки банковских рисков и процедур управления банковскими рисками (методик, программ, правил, порядков и процедур совершения банковских операций и сделок, управления банковскими рисками);

· проверка надежности функционирования системы внутреннего контроля за использованием автоматизированных информационных систем, включая контроль целостности баз данных и их защиты от несанкционированного доступа и (или) использования, наличие планов действий на случай непредвиденных обстоятельств;

· проверка достоверности, полноты, объективности и своевременности бухгалтерского учета и отчетности и их тестирование, а также надежности (включая достоверность, полноту и объективность) и своевременности сбора и представления информации и отчетности;

· проверка достоверности, полноты, объективности и своевременности представления иных сведений в соответствии с нормативными правовыми актами в органы государственной власти и Банк России;

· проверка применяемых способов (методов) обеспечения сохранности имущества кредитной организации;

· оценка экономической целесообразности и эффективности совершаемых кредитной организацией операций;

· проверка соответствия внутренних документов кредитной организации нормативным правовым актам, стандартам профессиональных участников рынка ценных бумаг;

· проверка процессов и процедур внутреннего контроля;

· проверка систем, созданных в целях соблюдения правовых требований, профессиональных кодексов поведения;

· оценка работы службы управления персоналом кредитной организации;

· другие вопросы, предусмотренные внутренними документами кредитной организации;

Служба внутреннего контроля подотчетна в своей деятельности Совету Директоров банка в соответствии с учредительными документами банка и положением об СВК; положение о службе внутреннего контроля, годовые и текущие аудиторские планы проверок, отчеты о выполнении аудиторских планов проверок утверждаются Советом Директоров Банка; руководитель службы внутреннего контроля подотчетен Совету Директоров банка СВК эффективно взаимодействует с внешним аудитом.

По мере развития банка задачи СВК и внешних аудиторов все более усложняются. Во многих отношениях функции СВК и внешнего аудита становятся взаимодополняющими.

Эффективное взаимодействие с внешними аудиторами базируется на контроле за достоверностью учета и отчетности, на предупреждении и устранении нарушений сотрудниками банка законодательства, нормативных актов и стандартов профессиональной деятельности.

Данные о сотрудниках Банка представлены в таблице 2.1.

Таблица 2.1 Сведения о сотрудниках Банка (2003-2007 гг.)

| Наименование показателя | 01.01.03 | 01.01.04 | 01.01.05 | 01.01.06 | 01.01.07 |

| Среднесписочная численность работников, чел. | 61 | 86 | 103 | 114 | 115 |

| Доля сотрудников кредитной организации - эмитента, имеющих высшее профессиональное образование, % | 82 | 76 | 77 | 83 | 80 |

| Объем денежных средств, направленных на оплату труда, тыс. руб. | 7399 | 13430 | 18069 | 22246 | 32250 |

| Объем денежных средств, направленных на социальное обеспечение, тыс. руб. | 2509 | 3478 | 4556 | 5936 | 5975 |

| Общий объем израсходованных денежных средств, тыс. руб. | 9908 | 16908 | 22625 | 28182 | 38225 |

С целью оптимизации схемы управления, что означает возможность прослеживания системы принятия решений на разных уровнях, руководством Банка четко определяются основные задачи и ответственность структурных подразделений в соответствующих положениях и должностных инструкциях, формируются принципы взаимодействия как между подразделениями в соответствующих порядках и технологиях. При этом утверждаются механизмы контроля и отчетности за достижением показателей, заданных в ССП, и устанавливается личная ответственность менеджеров подразделений за выполнение этих показателей.

Основой управления банка является Бюджетирование.

Консолидацию бюджетов структурных подразделений и контроль за выполнением бюджета осуществляет Финансовое Управление, в которое поступает вся учетная информация Банка.

В банке выделяются следующие целевые блоки информационных потоков, направленных для:

• Организации работы правления. Основная задача правления банка – подготовка стратегического плана развития и оперативное руководство общей деятельностью банка. Данный блок системы автоматизации отвечает за информационное обеспечение работы правления. Основная форма работы с информацией в этом блоке – обработка неструктурированной информации и анализ обобщенной структурированной информации.

• Обеспечения работы финансовых служб. Данный блок обеспечивает функционирование финансового управления и бухгалтерии Банка. Основные задачи данных служб – сформировать отчетные данные, предоставить обобщенную управленческую информацию для принятия решений правлением Банка, оптимизировать налогообложение деятельности банка и пр.

• Обеспечения работы с клиентами. Собственно этот блок обеспечивает выполнение основной производственной деятельности – получение прибыли от операций с денежными средствами. Он определяет основной объем текущей работы в Банке. Основной формат информации в данном подразделении – смешанная или чисто структурированная.

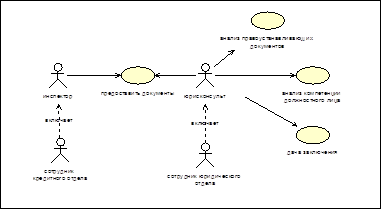

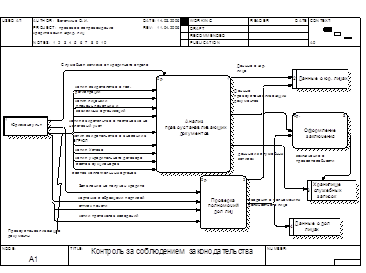

• Создания юридического обеспечения. Процесс отвечает за соответствие деятельности Банка законам. Данное подразделение работает только с неструктурированной информацией. В его обязанности входит:

подготовка и ведение базы нормативно-справочных документов;

ведение базы данных прецедентов судебных процессов;

юридическая экспертиза шаблонов договоров для блока Обеспечение работы с клиентами;

юридическая экспертиза крупных договоров;

юридическая экспертиза документов, регламентирующих внутреннюю жизнь Банка.

• Организации сбора информации. Этот процесс отвечает за информационное обеспечение деятельности Банка. Он работает в основном (на 90-98%) с неструктурированной информацией.

Основные задачи данного блока – подготовка аналитических данных и обеспечение оперативной деятельности Банка с клиентурой на основе информационных ресурсов и обработки информации из специальных каналов получения информации.

Основным принципом устойчивости информации является одноканальность поступления входящих документов. Даже если прием документов построен по распределенной схеме, то это делается только для повышения скорости обработки документов. Все такие пункты ввода документов мгновенно предоставляют информацию в канцелярию.

Выделяются в отдельные процессы поступления и обработки лишь замкнутые потоки специфических документов. Но для них строится централизованная база данных. Типичным примером такого процесса является процесс обработки платежных поручений и банковских выписок. Он замкнут в процессе организации работы с клиентами, поэтому не проходит через канцелярию. Но в этом случае в рамках работы с клиентами существует структурное подразделение, которое обеспечивает регистрацию, учет и обработку таких документов.

Канцелярия Банка и структурные подразделения, работающие с клиентами, являются центрами документооборота и представляют собой подсистемы единой системы документооборота. Они тесно связаны с системами поддержки принятия решений и с архивом Банка. Систему автоматизации документооборота банка следует рассматривать как центральную систему, осуществляющую координацию подсистем документооборота, проведение основных мероприятий в области информационной безопасности. Принципы защиты информации Банка определяются соответствующими внутрибанковскими документами. Конкретные положения по документообороту представлены во внутрибанковских технологиях и порядках.

В Банке действует Кодекс корпоративной этики. Его основные положения приведены ниже.

Все клиенты – как частные лица, предприниматели, так и крупные корпорации могут получить исчерпывающую информацию о деятельности Банка, его продуктах и услугах. Банк стремится к простоте и четкости, не навязывая сотрудничество и сразу предоставляя все условия предстоящей сделки. Банк использует все доступные каналы информации – средства массовой коммуникации, в том числе Интернет, для свободного доступа всех заинтересованных лиц к раскрываемой информации о Банке.

Банк точен в своей финансовой отчетности, неукоснителен в исполнении обязательств.

Банк открыт для каждого – кто хотел бы с ним установить партнерские отношения, воспользоваться его продуктами и услугами. Банк строит свою работу на условиях равноправия и открытого диалога.

Команда Банка – профессионалы своего дела, которые заботятся о повышении своей квалификации, чувствуют личную ответственность за качество своей работы.

Банк действует в рамках законодательства Российской Федерации, общепризнанных принципов и норм международного права, внутренних документов Банка, а также обычаев делового оборота.

Банк обеспечивает полноту, точность и достоверность данных, отражаемых в бухгалтерском учете и отчетности.

Банк отражает все проводимые операции в строгом соответствии с требованиями бухгалтерского учета и отчетности, в том, числе исключает оформление подложных документов первичного бухгалтерского учета, проведение недостоверных бухгалтерских проводок.

Банк обеспечивает раскрытие информации о своей деятельности в соответствии с законодательством Российской Федерации на основе принципов достоверности, регулярности, оперативности.

Похожие работы

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

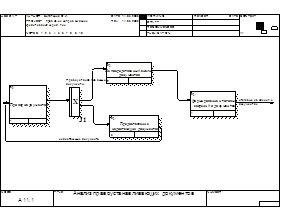

... Рис. 14 Формирование отчета После нажатия ok система формирует отчет юридического отдела за определенный период времени (рисунок 15). Рис. 15 Отчет 3.4 Тестирование автоматизированной системы правового сопровождения кредитования юридических лиц При создании любого программного обеспечения одним из основных этапов является этап тестирования. На данном этапе согласно сформулированным ...

... при этом возможно предоставление отсрочки погашения основного долга. Преимущества кредитов Банка «Первомайский» для малого и среднего бизнеса являются: Особой формой кредитования юридических лиц и индивидуальных предпринимателей, зарегистрированных в Краснодарском крае, является микрокредитование, которое предоставляется на пополнение оборотного капитала и приобретение основных средств. Целями ...

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

0 комментариев