Навигация

Расчет экономического эффекта

7. Расчет экономического эффекта

7.1 Оценка полученных результатовКонтрибуционная маржа (разница между выручкой и переменными затратами в проценте от выручки) по отдельным приборам колеблется от 32,9 % (квартирные водосчетчики) до 86,2% (системы регулирования теплопотребления).

Средняя контрибуционная маржа по всему ассортименту составляет 53,5% (за исключением первого квартала каждого года, когда вследствие сезонных скидок этот показатель снижается до 48,4%). Таким образом 53,5% выручки Предприятия остаются на покрытие постоянных расходов, выплату налогов и получение прибыли.

В российской практике в расчет контрибуционной маржи целесообразно внести некоторые коррективы, а именно: в соответствии с экономическим смыслом к переменным затратам добавить налоги, начисляемые в проценте от выручки и относимые на себестоимость или на прибыль до налогообложения. Скорректированная таким образом контрибуционная маржа составляет 49,5 % (или менее половины выручки), что является достаточно высоким показателем и свидетельствует о низком операционном рычаге и, следовательно, относительно низком риске получения убытка вследствие падения объемов продаж.

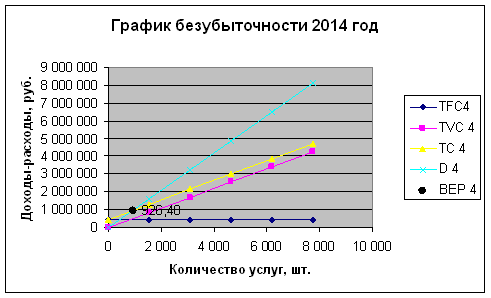

7.2 Точка безубыточности и запас финансовой прочностиТочка безубыточности отражает риск получения предприятием убытка за счет утраты доли рынка (снижения объемов производства). Согласно экономической теории, точка безубыточности рассчитывается делением суммы постоянных затрат за период на контрибуционную маржу. В российской практике в расчет точки безубыточности целесообразно внести некоторые коррективы, а именно:

к переменным затратам добавить налоги, начисляемые в проценте от выручки и относимые на себестоимость или на прибыль до налогообложения;

к постоянным затратам добавить налоги (кроме начисляемых в проценте от выручки) и относимые на себестоимость или на прибыль до налогообложения.

Для настоящего проекта (после выхода на проектную мощность) точка безубыточности несколько варьируется с учетом сезонного фактора и составляет порядка 1,2 млн. USD.

Запас финансовой прочности предприятия очень велик и после выхода на проектную мощность колеблется:

от 290% - в период сезонного спада спроса (1 квартал каждого года)

до 815 % в период «пикового» спроса (4 квартал каждого года).

По международным требованиям, низким считается запас финансовой прочности менее 30%.

Таким образом, проект можно охарактеризовать как имеющий низкий уровень риска к изменению контролируемой доли рынка.

7.3 Рентабельность продукции.Рентабельность продукции предприятия также варьируется с учетом сезонного фактора (за счет изменения удельного веса постоянных затрат в себестоимости продукции при изменении объемов продаж):

от 32,9% - в период сезонного спада спроса (1 квартал каждого года)

до 43,6 % в период «пикового» спроса (4 квартал каждого года).

Рентабельность деятельности по чистой прибыли колеблется в пределах 21,4-28,3%. Таким образом, на налогообложении теряется до 15 % эффективности.

7.4 Рентабельность капитала

Рентабельность активов предприятия (по чистой прибыли) за 2000г. (первый год производства) составляет 39,7%. Квартальные колебания этого показателя (в годовом исчислении) вызваны фактором сезонности[3].

К концу расчетного срока этот показатель снижается на 7,1 процентных пункта. Снижение показателя рентабельности в течение срока реализации проекта объясняется тем, что снижается оборачиваемость активов при неизменности рентабельности деятельности. Иными словами, в проекте не предусматривалось рефинансирования прибыли в дальнейшее развитие Предприятия.

Величину этого показателя можно оценить как достаточно высокую. Для сравнения: номинальная ставка рефинансирования ЦБ РФ (выбранная ставкой дисконтирования в данном проекте) составляет 60% годовых, что при уровне инфляции в 30% адекватно реальной ставке - 23,1%. Поскольку расчеты в настоящем проекте выполнены в неизменных ценах, уровень доходности активов Предприятия (в первый год реализации проекта) превышает ставки альтернативных вложений. Премия за риск составляет (39,7-23,1)=16,6%.

Рентабельность собственного капитала превышает рентабельность активов. Это связано с тем, что в структуре финансирования, помимо собственного капитала, фигурирует бесплатная коммерческая кредиторская задолженность. В силу этого эффективность использования собственных средств повышается. Так за 2008 г. показатель рентабельности собственного капитала составил 48,7%. Таким образом премия за риск составила (48,7-23,1%)= 25,6%.

Динамика показателя рентабельности собственного капитала соответствует динамике рентабельности активов – снижается по мере накопления нераспределенной прибыли.

Рентабельность акционерного капитала. Отражает доходность вложений акционеров. Динамика этого показателя определяется сезонным фактором. После выхода производства на проектную мощность показатель доходности вложений составляет 57,3 % годовых.

С учетом того обстоятельства, что коэффициент дивидендных выплат принят в размере 0,5, уровень дивидендного дохода акционеров по вложениям составляет 28,7% годовых.

7.5 Эффективность инвестицийПри оценке эффективности инвестиций в качестве ставки дисконтирования применялась ставка рефинансирования ЦБ РФ в реальном выражении (без учета фактора инфляции). Применение рублевой процентной ставки (в реальном выражении) к денежным потокам, выраженным в твердой валюте, позволяет учесть страновой риск инвестирования проектов на территории России.

Применение ставки дисконтирования в реальном выражении было обусловлено тем, что расчеты проводились в неизменных ценах, т.е. без учета фактора инфляции.

Ставка ЦБ РФ - 60%.

Ожидаемый индекс инфляции - 30%.

Реальная ставка дисконта = (0.6+1)/(0,30+1)-1=23,1%.

При расчете показателя чистой дисконтированной стоимости после окончания горизонта планирования бизнес рассматривался как срочный аннуитет, действовавший с пятого по 10 годы и приносивший равный годовой поток денежных средств в сумме 7 410,2 тыс. USD.

Расчет аннуитета проводился по формуле Гордона

Показатели эффективности инвестиций приведены в Табл. 5

Таблица 5

Показатели эффективности инвестиций

| Показатель, размерность | Значение |

| 1 | 2 |

| Чистая приведенная стоимость (NPV) в течение срока жизни проекта (10 лет), USD | 10 520,2 |

| Срок окупаемости без учета дисконтирования, лет | 2,40 |

| Срок окупаемости с учетом дисконтирования, лет | 3,12 |

| Индекс доходности инвестиций (PI), ед. | 2,14 |

| Внутренняя норма рентабельности (IRR), % в номинальном выражении в реальном выражении | 99,92% 53,78% |

Таким образом проект имеет положительную чистую приведенную стоимость, достаточно короткий срок окупаемости, внутреннюю норму рентабельности выше ставки дисконтирования и индекс доходности инвестиций больше единицы, что свидетельствует о достаточно высокой эффективности проекта.

7.6 Бюджетная эффективность проектаВ расчете бюджетной эффективности учитывались следующие притоки денежных средств:

налоги и другие обязательные платежи, поступающие в городской бюджет;

дивиденды, выплачиваемые по вкладу Правительства Удмуртии в Уставный капитал предприятия.

За расчетный период (4 года) бюджетная эффективность вложений Правительства Удмуртии в уставный капитал предприятия составит:

¨ Без учета дисконтирования – 866,8 % при общей сумме поступлений в бюджет 21 668,8 тыс. USD;

¨ С учетом дисконтирования – 522,9 % при общей дисконтированной сумме поступлений в бюджет 13 123,6 тыс. USD.

Помимо денежных поступлений, акционеры получают прирост балансовой стоимости акций вложений за счет нераспределенной прибыли. С учетом прироста балансовой стоимости акций Правительства Удмуртии бюджетная эффективность составит

¨ Без учета дисконтирования – 954,0 %;

¨ С учетом дисконтирования – 602,2 %.

Похожие работы

... , по масштабу, по объекту инвестирования, по сложности и по срокам реализации. Однако такие классификации не учитывают особенностей управления проектами. Целесообразно классифицировать портфель инвестиционных проектов предприятия по двум основным признакам: по влиянию на потенциал корпорации и по предметной области. Влияние инвестиционного проекта на потенциал корпорации определяет распределение ...

... страны действительно огромен. Кроме того, шаги в этом направлении уже сделаны и на государственном и на частном уровне. Глава 2. Практическая часть по разработке инвестиционного проекта 2.1 Описательная часть инвестиционного проекта экологического тура «Поход выходного дня в Селигер» В данной работе в качестве инвестиционного проекта предлагается разработка экотура в Тверской области ...

... монополистом на этом рынке. Существуют рестораны, зарекомендовавшие себя качественным обслуживанием, доброжелательным персоналом, однако концептуально выстроенных заведений не присутствует на рынке. Открытие ресторана китайской кухни должно вызвать интерес у потенциальных клиентов, разработанная маркетинговая программа привлечет посетителей, а высокое качество приготовленных блюд, выученный ...

... с учетом изменения покупательной способности денег вследствие инфляции. В финансово-экономических расчетах, связанных с инвестиционной деятельностью, инфляция учитывается в следующих случаях: при корректировке наращенной стоимости денежных средств; при формировании ставки процента (с учетом инфляции), используемой для наращения и дисконтирования; при прогнозе уровня доходов от инвестиций, ...

0 комментариев