Навигация

Рассчитать размер платежей (объемы выбросов умножить на ставку и на коэффициенты)

3. Рассчитать размер платежей (объемы выбросов умножить на ставку и на коэффициенты)

4. Совет

Во избежание разногласий с контролирующими органами рекомендуется в договорах на вывоз мусора следует прямо оговаривать комплекс обязанностей перевозчика:

вывозить отходы;

размещать их;

вносить плату за негативное воздействие на окружающую среду.

В принципе, достаточно оговорить переход к перевозчику права собственности на отходы организации, которая их произвела.

Право собственности на отходы можно оставить за арендодателем в целях экономии на вывозе мусора, если предприятие арендует производственную площадь.

1.2 Основы стоимостной оценки экологического ущерба и платежей за загрязнение окружающей средыПод загрязнением окружающей среды понимается антропогенно обусловленное поступление вещества и энергии в окружающую среду, приводящее к ухудшению ее состояния с точки зрения социально-экономических интересов общества.

Эколого-экономический ущерб окружающей природной среде означает возможные или фактические, экономические, экологические и социальные потери, возникающие в результате нарушения природоохранного законодательства; хозяйственной деятельности человека; аварий и катастроф. Ущерб проявляется в виде потерь природных, трудовых материальных, а, следовательно, и финансовых ресурсов в народном хозяйстве; ухудшения социально-гигиенических условий проживания населения; качественных изменений (потерь) экономического потенциала страны.

Ущерб от загрязнения окружающей среды может измеряться [2, 11, 17, 18]:

в натуральных показателях ущерба, характеризующих ухудшение состояния реципиентов, вызываемое данным уровнем загрязнения; в условных единицах (условных тоннах) нагрузки на реципиентов при данном уровне загрязнения. Последние определяются с помощью системы коэффициентов, учитывающих: состав реципиентов в загрязненной зоне; степень достижения установленных нормативов качества окружающей среды; сравнительную опасность различных загрязнений для здоровья человека, экологических систем, общественного и личного имущества; условия их рассеивания (разбавления) в окружающей среде.

Экономическая оценка экологического ущерба [1, 2, 11, 17, 18] заключается в определении фактических и возможных финансовых потерь от негативного изменения качественных и количественных параметров окружающей среды в целом и ее отдельных эколого-ресурсных компонентов, а также от последствий этого изменения. Экономический ущерб от загрязнения среды является комплексной величиной и определяется как сумма затрат, возникающих у отдельных видов реципиентов в пределах загрязненной зоны. В настоящее время используются следующие методы определения данного показателя: пересчет в стоимостное выражение натуральных величин ущерба или условной нагрузки на реципиентов.

Экономическая оценка годового ущерба (У, руб. /год) от выброса загрязняющих веществ (ЗВ) в атмосферу определяется по формуле [2, 11, 17]:

![]() , (1)

, (1)

где:

![]() - удельный экономический ущерб от выброса одной условной тонны загрязнений, руб. /усл. т;

- удельный экономический ущерб от выброса одной условной тонны загрязнений, руб. /усл. т;

![]() - приведенная масса выброса (сброса) загрязняющих веществ, усл. т/год;

- приведенная масса выброса (сброса) загрязняющих веществ, усл. т/год;

![]() - коэффициент, учитывающий экологические факторы (состояние атмосферного воздуха или водных объектов) для данной территории.

- коэффициент, учитывающий экологические факторы (состояние атмосферного воздуха или водных объектов) для данной территории.

Удельный экологический ущерб (![]() ) для условий Московской области в стоимостных оценках 2008 г. составит [11]:

) для условий Московской области в стоимостных оценках 2008 г. составит [11]:

от выброса загрязняющих веществ в атмосферу (![]() ) - 239,5 руб. /усл. т (данный показатель дифференцируется по экономическим районам РФ);

) - 239,5 руб. /усл. т (данный показатель дифференцируется по экономическим районам РФ);

Приведенная масса выброса (сброса) ЗВ представляет собой величину, позволяющую в сопоставимом виде отразить относительную вредность всей суммы разнообразных загрязнений, поступающих в атмосферный воздух или в водную среду. Этот показатель рассчитывается по формуле:

![]() , (2)

, (2)

где:

i - индекс вида загрязняющего вещества; N - количество загрязнителей;

![]() - фактическая масса годового выброса (сброса) i-го вида загрязняющего вещества, т/год;

- фактическая масса годового выброса (сброса) i-го вида загрязняющего вещества, т/год; ![]() - показатель относительной (эколого-экономической) опасности i-го вида загрязняющего вещества, усл. т/т.

- показатель относительной (эколого-экономической) опасности i-го вида загрязняющего вещества, усл. т/т.

Значение величины ![]() для каждого вида загрязняющего вещества определяется по формуле:

для каждого вида загрязняющего вещества определяется по формуле:

(3)

(3)

где:

![]() - предельно допустимая концентрация i-го вида загрязняющего вещества, мг/м3 или г/м3.

- предельно допустимая концентрация i-го вида загрязняющего вещества, мг/м3 или г/м3.

Для расчета ущерба от загрязнения атмосферы в качестве ПДК принимается ![]() - среднесуточная предельно допустимая концентрация i-го вида загрязняющего вещества в атмосферном воздухе. При отсутствии этого показателя принимается предельно допустимая максимальная разовая концентрация (

- среднесуточная предельно допустимая концентрация i-го вида загрязняющего вещества в атмосферном воздухе. При отсутствии этого показателя принимается предельно допустимая максимальная разовая концентрация (![]() ) или величина ориентировочно безопасного уровня воздействия (ОБУВ).

) или величина ориентировочно безопасного уровня воздействия (ОБУВ).

Коэффициенты, учитывающие экологические факторы, предназначены для дополнительной корректировки суммарного воздействия, оказываемого загрязнениями на конкретную территорию.

В основу коэффициента, учитывающего состояние воздушного бассейна (![]() ), положен показатель степени загрязнения и деградации природной среды на территории экономических районов Российской Федерации в результате присущих этим районам выбросов в атмосферу.

), положен показатель степени загрязнения и деградации природной среды на территории экономических районов Российской Федерации в результате присущих этим районам выбросов в атмосферу.

Плата за вредное воздействие на окружающую среду (плата за загрязнение) является одной из форм возмещения эколого-экономического ущерба от антропогенной деятельности. Правовая основа её закреплена Законом РФ "Об охране окружающей среды", принятом в 2002 г. (впервые - Законом РСФСР "Об охране окружающей природной среды" в 1991 г.). Плата за загрязнение окружающей природной среды взимается с предприятий, учреждений, организаций и других юридических лиц (независимо от их организационно-правовых форм и форм собственности), которым предоставлено право ведения производственно-хозяйственной деятельности на территории Российской Федерации и осуществляющих следующие виды воздействия [9, 17]: выбросы загрязнителей в атмосферу от стационарных и передвижных источников; сбросы ЗВ в поверхностные и подземные водные объекты, а также любое подземное размещение загрязняющих веществ; размещение отходов.

Плата за вредное воздействие на окружающую среду призвана выполнять две функции: во-первых, стимулирования снижения уровня негативного экологического влияния и, во-вторых, накопления денежных средств для компенсации последствий антропогенной деятельности. Основной функцией платы за загрязнение является стимулирующая функция, но, в настоящее время, предпочтение отдается функции аккумулирования средств для воспроизводства качества окружающей среды. Поэтому, при установлении нормативов платы за загрязнение принят затратный подход, который исходит из необходимости обеспечения финансирования природоохранных мероприятий по ликвидации причиняемого ущерба или его предотвращению [9, 17].

Основой системы платежей за вредное воздействие на окружающую среду служат нормативы платы за загрязнение (руб. /т), устанавливаемые на федеральном уровне и не учитывающие региональные эколого-экономические особенности. Выделяют два вида нормативов платы:

за выбросы, выбросы ЗВ в пределах допустимых нормативов - ![]() ;

;

за выбросы, сбросы загрязняющих веществ и размещение отходов в пределах установленных лимитов - ![]() .

.

Нормативы платы за размещение отходов устанавливаются за объемы размещения в пределах установленных лимитов (![]() ) [9].

) [9].

Общая сумма выплат за загрязнение атмосферы (водных объектов) определяется с помощью следующих формул [9, 17]:

![]() (4)

(4)

![]() (5)

(5)

![]() (6)

(6)

![]() (7)

(7)

где:

![]() - фактическая масса выброса (сброса) i-го вида загрязняющих веществ в пределах допустимых нормативов, т/год;

- фактическая масса выброса (сброса) i-го вида загрязняющих веществ в пределах допустимых нормативов, т/год;

![]() - фактическая масса выброса (сброса) i-го вида загрязняющих веществ в пределах установленных лимитов, т/год;

- фактическая масса выброса (сброса) i-го вида загрязняющих веществ в пределах установленных лимитов, т/год;

![]() - фактическая масса выброса (сброса) i-го вида загрязняющих веществ сверх установленных лимитов, т/год;

- фактическая масса выброса (сброса) i-го вида загрязняющих веществ сверх установленных лимитов, т/год;

5 - повышающий штрафной коэффициент;

![]() - ставки платы за выбросы (сбросы) i-го вида ЗВ в пределах допустимых нормативов, руб. /т;

- ставки платы за выбросы (сбросы) i-го вида ЗВ в пределах допустимых нормативов, руб. /т;

![]() - ставки платы за выбросы (сбросы) i-го вида ЗВ в пределах установленных лимитов, руб. /т.

- ставки платы за выбросы (сбросы) i-го вида ЗВ в пределах установленных лимитов, руб. /т.

Ставки платы за загрязнение окружающей среды (![]() ,

, ![]() ) определяются путем умножения нормативов платы (

) определяются путем умножения нормативов платы (![]() ,

, ![]() ) на соответствующий коэффициент, учитывающий экологические факторы (

) на соответствующий коэффициент, учитывающий экологические факторы (![]() ):

):

![]() (8)

(8)

![]() (9)

(9)

Общая сумма выплат за загрязнение атмосферы передвижными источниками при отсутствии данных о величине выбросов загрязнителей определяется исходя из количества израсходованного топлива и его вида [9, 13].

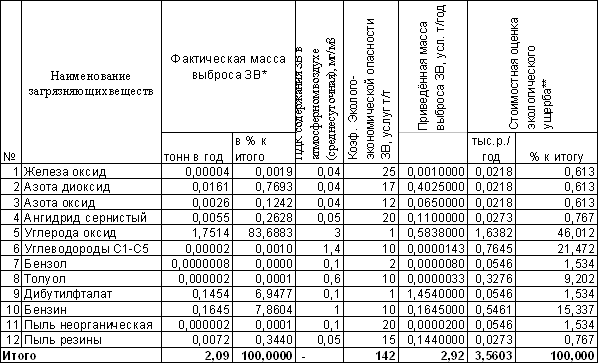

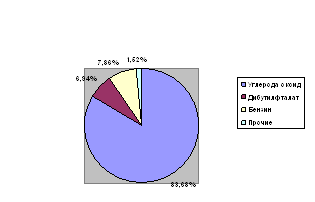

Сведения об экологическом воздействии ООО "Аларм Сервис" представлены в табл.2.1, а также на рис.2.1 При оценке ущерба, причиняемого основным компонентам окружающей среды деятельностью фирмы, были использованы данные, полученные на предприятии Источниками загрязнения воздушного бассейна на предприятии являются: кузовной цех с установленными в нём двумя красильными камерамиВ выбросах предприятия от стационарных источников присутствует 12 компонентов; общее количество вредных веществ составляет (см. табл.2.1) на 2008 г.2,09 т/год. Основной удельный вес в структуре массы (см. рис.2.1-а) занимают выбросы оксида углерода (83,68% или 1,75 т/год). Восьмая доля приходится на бензин (7,86% или 0,16 т/год); порядка 6,94% - на дибутилфталат (0,14 т/год), Таким образом, получаем, что почти 99% общего количества выбросов изучаемого объекта представлены только тремя видами загрязнителей, а доля остальных 9 веществ (из 12) относительно мала - 1,52%.

Производственные единицы предприятия - окрасочные камеры в цехах, оснащены воздухоочистными фильтрами.

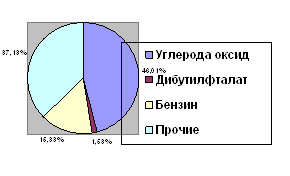

Стоимостная оценка экологического ущерба от загрязнения атмосферы выбросами стационарных источников по состоянию на 2008г. равна 3,56 тыс. руб. /год. Большая часть этой суммы (1,6 тыс. руб. /год) обусловлено всего одним веществом - диоксидом азота (см. табл.2.1, рис.2.1-б). Приведенные данные позволяют сделать вывод о том, что произошло существенное изменение удельных весов основных загрязнителей по сравнению с аналогичными показателями в структуре массы выбросов. Так, например, весовая доля оксида углерода составляла 83,68%, а экологический ущерб, наносимый данным веществом, оценивается в 46,01% от его общей суммы. В целом, выбросы стационарных источников предприятия являются умеренно токсичными (III класс опасности): средневзвешенный коэффициент их относительной опасности равен 142 усл. т/т (см. табл.2.1) [11]. Таким образом, главной задачей предприятия в области охраны качества атмосферного воздуха является уменьшение выбросов углерода оксида, дибутилфталата и бензина от стационарных источников.

Таблица 2.1

Эколого-экономический ущерб, причиняемый атмосфере выбросами ООО "Аларм-Сервис" (от стационарных источников)

А) По фактической (абсолютной массе), %:

Б) По причиняемому эколого-экономическому ущербу

Рисунок 2.1 Структура выбросов загрязняющих веществ стационарными источниками

Выводы по 1.1: Эколого-экономический ущерб окружающей природной среде означает возможные или фактические, экономические, экологические и социальные потери, возникающие в результате хозяйственной деятельности человека; нарушения природоохранного законодательства; аварий и катастроф.

Экономическая оценка экологического ущерба заключается в определении фактических и возможных финансовых потерь от негативного изменения качественных и количественных параметров окружающей среды в целом и ее отдельных эколого-ресурсных компонентов, а также от последствий этого изменения. Экономический ущерб от загрязнения среды является комплексной величиной и определяется как сумма затрат, возникающих у отдельных видов реципиентов в пределах загрязненной зоны. В зависимости от способа измерения экоущерба используются следующие методы определения данного показателя: пересчет в стоимостное выражение натуральных величин ущерба или условной нагрузки на реципиентов.

Плата за вредное воздействие на окружающую среду (плата за загрязнение) является одной из форм возмещения эколого-экономического ущерба от антропогенной деятельности. Правовая основа её закреплена Законом РФ "Об охране окружающей среды", принятом в 2002 г. (впервые - Законом РСФСР "Об охране окружающей природной среды" в 1991 г.). Плата за загрязнение призвана выполнять две функции: стимулирования снижения уровня негативного экологического влияния и накопления средств для компенсации последствий антропогенной деятельности.

Выводы по главе: Основы улучшения эколого-экономической деятельности предприятия.

Экологически ориентированная продукция удерживает прочные позиции в выпуске товаров как промышленного назначения (очистная техника, контрольно-измерительное оборудование и т.п.), так и потребительских товаров (от натуральных продуктов питания и безопасных бытовых средств до безвредных красок). Производство такой продукции считается престижными прибыльным, при этом компании создают тем самым себе рекламу и благоприятный имидж на рынке. В настоящее время конкурентоспособность на национальном и мировом рынках определяется в том числе и экологическими параметрами выпускаемых товаров, а так же затратами на охрану окружающей среды, влияющими на уровень общих издержек. Это влияет на цену товара, рынки сбыта, перспективы дальнейшего производства. Нужно отметить, что в развитых странах происходит выравнивание требований экологического законодательства, что воздействует на структуру товарных потоков и направления инвестирования. По оценкам, природоохранные технологии в перспективе будут представлять одно из основных средств конкурентной борьбы [слайд 7] Изменение отношений собственности и широкое развитие предпринимательства в России как элемента государственной политики определяют появление субъектов предпринимательства с разносторонней сферой интересов. В результате стихийной деятельности новых форм собственности может произойти увеличение нагрузки на окружающую среду, что требует необходимость формирования системы регулирования такой деятельности в целях защиты экологических интересов.

Глава 2. Показатели деятельности автосервиса 2.1 Экономические показатели 2.1.1 Предварительный анализ финансового состояния предприятия

Финансовое состояние предприятия - это комплекс понятий, который характеризуется системой показателей отражающих наличие, размещение, использование денежных ресурсов предприятия.

Анализ финансового состояния предприятия представляет собой исследование основных характеристик финансового состояния, таких как: ликвидность баланса, текущая и принципиальная платежеспособность предприятия, финансовая устойчивость, деловая активность, доходность (рентабельность), кредитоспособность, возможность банкротства.

Целью финансового анализа деятельности предприятия является оценка его финансового состоянии для определения возможности повышения эффективности функционирования на основе рациональной финансовой политики предприятия.

Предметом финансового анализа является закономерности оборота капитала на предприятии и процессы формирования конечных финансовых результатов деятельности.

Объектом финансового анализа являются конкретные показатели финансового состояния предприятия, а так же характеристики финансового состояния предприятия. Бухгалтерский баланс является основным информационным источником для анализа финансового состояния предприятия.

Финансовый анализ проводится на основе построения сравнительного аналитического баланса по которому выполняется горизонтальный и вертикальный анализ.

Горизонтальный анализ представляет собой оценку динамики основных статей баланса в абсолютном и относительном выражении.

Вертикальны анализ представляет собой оценку структуры актива и пассива и баланса в целом с построение структурных схем баланса на начало и конец года.

На стадии предварительного анализа финансового состояния предприятия проводится предварительная оценка эффективности использования капитала предприятия на основе сопоставления темпа прироста капитала с темпом прироста выручки.

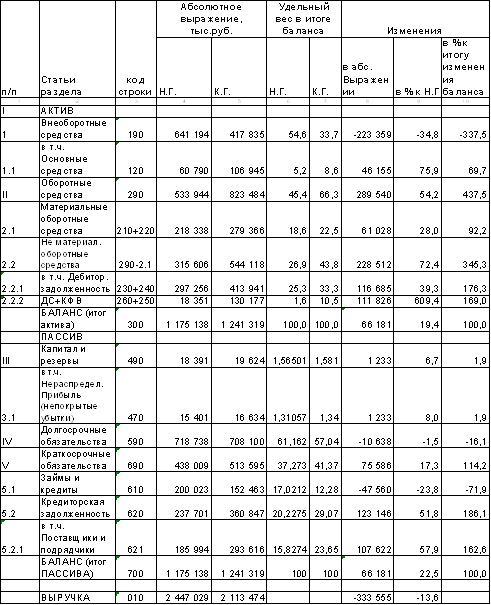

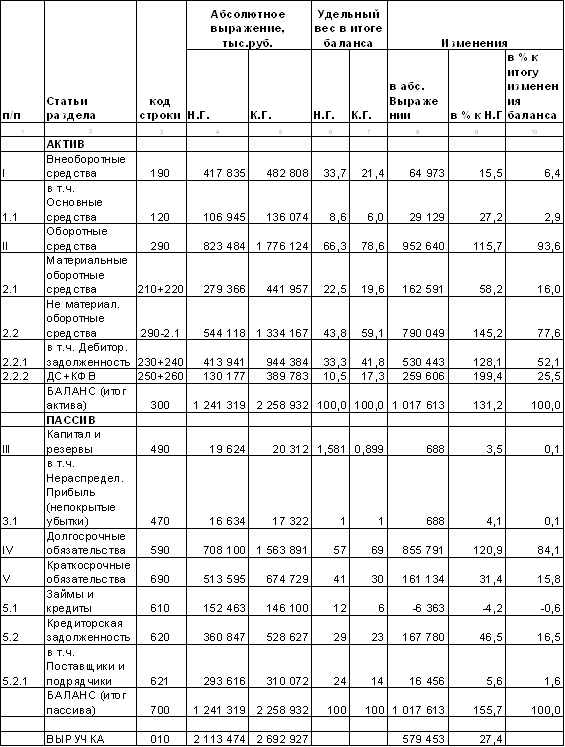

Таблица 3

Оценка динамики основных показателей бухгалтерского баланса 2007

Таблица 4

Оценка динамики основных показателей бухгалтерского баланса 2008 г.

2.1.2 Вертикальный анализ

СОС = СК – Вна

СОСнг2007 = 18 391-641 194=-622 803 т. р. СОСнг2008 =19 624-417 835=-398 211 т. р.

СОСкг 2007= 19 624-417 835=-398 211 т. р. СОСкг 2008= 20 312-482 808=-462 496 т. р.

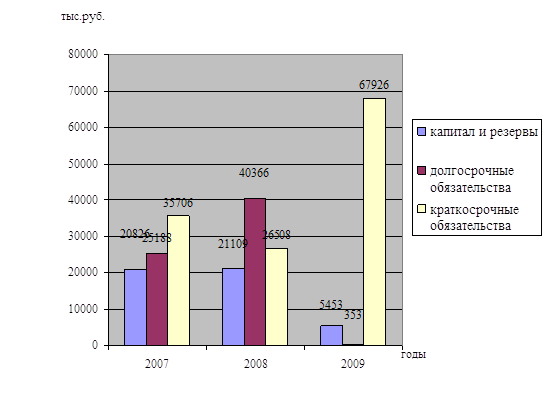

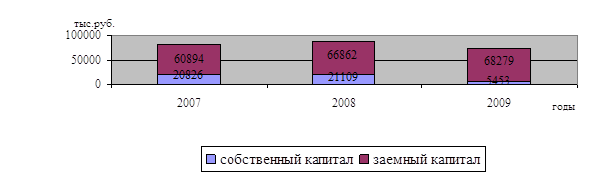

Из расчета видно, что собственных оборотных средств у предприятия нет, доля собственного капитала очень мала. А в структуре баланса, отражённой в виде горизонтального анализа [таблицы 3 и 4] показано, как используются заёмные средства. Отобразим структуру баланса графически на рисунках 1, 2 и 3.

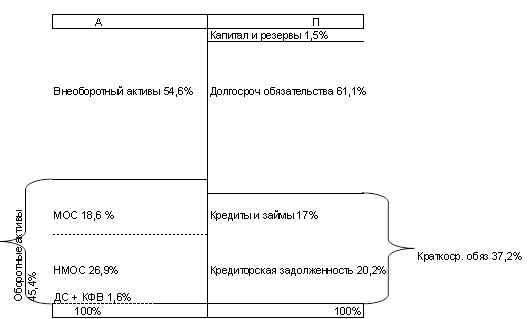

Рисунок 1

Оценка динамики основных показателей бухгалтерского баланса на начало 2007 г, удельный вес в итоге (%)

Вывод: В активе баланса основная его часть представлена внеоборотными средствами, которая составляет 54,6%, а 45,4% приходится на долю оборотных средств предприятия, в которых выделим 18,6% материальных оборотных средств, а 26,9% нематериальные оборотные средства. Вторая часть баланса ПАССИВ показывает из каких источников сформированы активы предприятия. По шкале видно, что оборотные активы предприятия сформированы за счёт долгосрочных и краткосрочных обязательств (заимствованные средства). Оборотные средства подразделяются на материальные и нематериальные активы. Материальные активы (18,6%) включают в себя запасы и сырьё, а так же уплату НДС. Они сформированы полностью из заёмных средств, а более детально - частично как за счёт долгосрочных обязательств, так и за счёт краткосрочных (в частности кредиторской задолженности). На формирование не материальных активов использовались краткосрочные заёмные средства (часть кредиторской задолженности, а так же займы и кредиты).

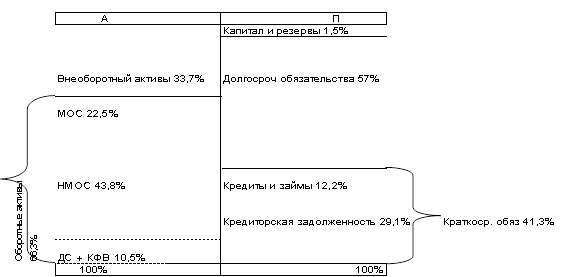

Рисунок 2

Оценка динамики основных показателей бухгалтерского баланса на конец 2007 г - начало 2008г, удельный вес в итоге (%)

Вывод: На конец 2007 г (за год) оборотные активы увеличились на 20,9%, при этом доля внеоборотных активов снизилась на столько же. При этом материальные оборотные средства увеличились на 3,9% и сильно возросли нематериальные активы на 20,2%. Оборотные средства предприятия так же состоят из заёмного капитала, т.к. доля собственного капитала не изменилась. Оборотные средства полностью профинансированы заёмными средствами, состоящими так же из долгосрочных и краткосрочных обязательств. Долгосрочный займ снизился почти на 4%, а доля кредиторской задолженности в краткосрочных обязательствах увеличилась почти на 10%.

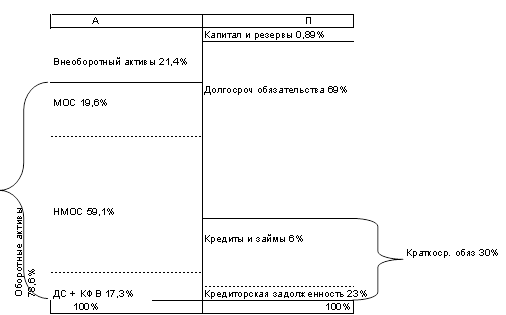

Рисунок 3

Оценка динамики основных показателей бухгалтерского баланса на конец 2008 г, удельный вес в итоге (%)

Вывод: оборотные средства за исследуемый период сильно возросли, на конец отчетного года их доля 78,6%, а внеоборотные средства (в т. ч. и основные средства) сильно уменьшились. Доля материальных средств снова снизилась, а нематериальные активы по сравнению с концом предыдущего года увеличились на 10%. Сформированы оборотные средства как ив предыдущие отчетные периоды за счёт заёмных средств, доля которых по сравнению с собственным капиталом составляет 99%! Доля долгосрочных обязательств снова выросла. Т.о. материальные оборотные средства предприятия всё так же образованы за счёт долгосрочного займа, а нематериальные активы - большая часть долгосрочными обязательствами, кредиторской задолженностью и краткосрочным займом. При этом краткосрочный займ понизился на 11,37% и в нём произошло перераспределение с большим весом на кредиторскую задолженность.

Общий вывод по динамике основных показателей бухгалтерского баланса за исследуемые года: финансирование деятельности предприятия происходит полностью за счёт заёмных средств. Их доля составляет на конец отчётного года 99,2%, а собственный капитал имеет тенденцию уменьшаться (с 1,5% до 0,89%). При этом наблюдаются изменения в долях кредиторской задолженности, на конец года её процент увеличивается, что неплохо. Т.к. предоставленный займ в виде сырья и товаров поставщиками с отсрочкой платежа наиболее недорогой способ "прокредитоваться" по сравнению с банком, где большие проценты за пользование кредитом.

2.1.3 Анализ ликвидности балансаЛиквидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства соответствует сроку погашения этих обязательств.

Анализ ликвидности баланса заключается в сравнении отдельных видов активов сгруппированных по степени их ликвидности, начиная с самых ликвидных с отдельными видами обязательств (пассив) сгруппированных по срокам их погашения начиная с наиболее срочных. И актив и пассив разделены на 4 группы.

В активе выделяют следующие 4 группы:

А1 - это легко реализуемые активы. Включают в себя денежные средства и краткосрочные финансовые вложения, наиболее ликвидные активы, которые могут быть использованы предприятием для текущих расчетов в любое время (ДС+КФВ).

А2 - быстрореализуемые активы, включают дебиторскую задолженность и прочие оборотные активы. Достаточно ликвидная группа, однако для обращения в наличность требуется некоторое время, в течении которого осуществляются расчеты по отправленной дебиторам продукции (ДЗ и прочие Об. а.).

А3 - медленно реализуемые активы. Представляют из себя материальные оборотные средства, т.е. та их часть оборотных активов, которая обслуживает стадию производства. Из всех оборотных групп имеет самый длительный срок оборота (МОС).

А4 - труднореализуемые активы, включают внеоборотные активы, т.е. хозяйственные ресурсы используемые в деятельности предприятия и составляющие материально - производственную базу этой деятельности (НМОС).

Пассивы сгруппированы по срочности их погашения в следующие 4 группы:

П1 - наиболее срочные пассивы, включают в себя кредиторскую задолженность (КЗ).

П2 - краткосрочные пассивы, включают все остальные элементы краткосрочных обязательств, кроме кредиторской задолженности и в первую очередь учитываются краткосрочные кредиты и займы (Кратк. ЗиК, кроме КЗ).

П3 - долгосрочные пассивы, полностью совпадает с долгосрочными обязательствами (ДО).

П4 - постоянные пассивы, включают "Капитал и резервы", собственный капитал предприятия 3 раздел (СК).

Для анализа ликвидности баланса для выявления его структуры соответствующие группы активов и пассивов сравниваются по величине, при этом проводится выполнение четырех основных неравенств, которые отражают стандарты абсолютной ликвидности баланса.

А1≥П1 - уравнение текущей ликвидности

А2≥П2 - уравнение перспективной ликвидности

А3≥П3 - уравнение прогнозной ликвидности. Прогнозирует платежные возможности предприятия по погашению долгосрочных обязательств при условии своевременного оборота материальных оборотных средств.

А4≤П4 - балансирующее неравенство, при выполнении которого фиксируется наличие собственных оборотных средств предприятия, основа для финансовой устойчивости предприятия.

Выполнение этих четырех неравенств отражает нормативную структуру баланса в целом, обеспечивающую платежеспособность предприятия, финансовую устойчивость и непрерывный оборот капитала. Выполнение этих четырех неравенств свидетельствует об абсолютной ликвидности баланса.

Если одно из первых двух неравенств не выполняется, делается дополнительная проверка по сумме первых двух групп:

А1+А2=П1+П2

Если это условие выполняется, баланс считается близким к абсолютной ликвидности, во всех остальных случаях баланс считается далеким от абсолютной ликвидности.

Данный метод исследования структуры баланса является простым, однако не дает точного представления о степени ликвидности баланса.

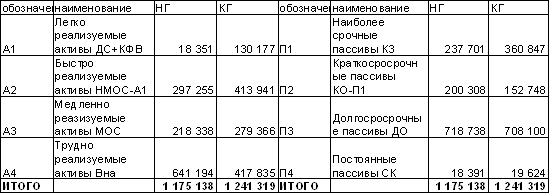

Таблица 5

Анализ ликвидности баланса 2007, тыс. р.

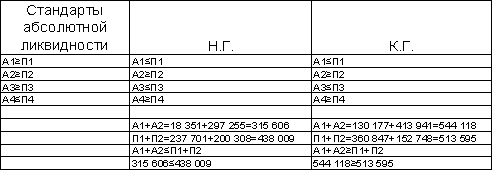

Таблица 5.1

Одно из первых двух уравнений не выполняется - уравнение текущей ликвидности. Делаем проверку. Баланс далёк от абсолютной ликвидности, т.к. не выполняется условие А1+А2=П1+П2 (Н. Г.315 606=438 009, К. Г.544 118=513 595). На начало года уравнение текущей ликвидности не выполняется, т.е. у предприятия недостаточно денежных средств (ДС) и краткосрочных финансовых вложений (КСВ) для погашения кредиторской задолженности.

Уравнение перспективной ликвидности выполняется, т.к. у предприятия достаточно дебиторской задолженности для погашения краткосрочных кредитов и займов, при условии своевременных расчетов с дебиторами.

Уравнение прогнозной ликвидности не выполняется, т.к. у предприятия присутствуют долгосрочные обязательства.

Балансовое неравенство не выполняется на конец года. Это говорит об отсутствии собственных оборотных средств у предприятия, нет основы для финансовой устойчивости предприятия.

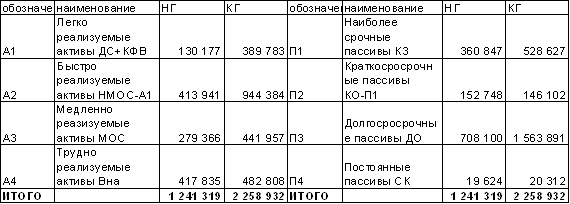

Анализ ликвидности баланса 2008, тыс. р.

Таблица 6

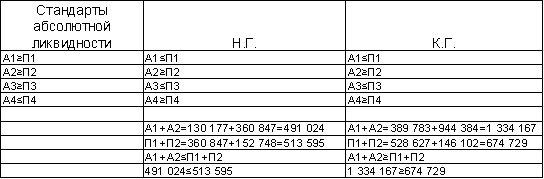

Таблица 6.1

Баланс далёк от абсолютной ликвидности, т.к. не выполняется дополнительная проверка по сумме первых двух групп.

Уравнение текущей ликвидности не выполняется ни на начало года, ни на конец года, т.к. у предприятия недостаточно денежных средств и краткосрочных финансовых вложений для погашения кредиторской задолженности.

Уравнение перспективной ликвидности выполняется, т.к. на начало года и конец года, у предприятия достаточно дебиторской задолженности для погашения краткосрочных кредитов и займов, при условии своевременных расчетов с дебиторами.

Уравнение прогнозируемой ликвидности не выполняется, т.к. у предприятия недостаточно средств для погашения долгосрочных обязательств.

Балансовое неравенство не выполняется на конец отчетного года, это свидетельствует об отсутствии у предприятия собственных оборотных средств, у предприятия нет финансовой устойчивости.

2.1.4 Определение финансово-оперативных коэффициентовКоэффициент, как экономический показатель, дает возможность соизмерить две величины, определить во сколько раз одно больше другого или какую часть одна величина составляет от другой. Таким образом, с помощью коэффициентов можно аннулировать структуру баланса, а так же можно соизмерить вложенный капитал.

В финансовом анализе выделяют 4 основных группы финансово-оперативных коэффициентов:

1. коэффициенты ликвидности

2. коэффициенты платежеспособности (финансовой устойчивости)

3. показатели деловой активности

4. коэффициенты рентабельности (прибыльности)

Первые две группы коэффициентов отражают структуру баланса, а третья и четвертая результаты оборота капитала.

2.1.5 Коэффициенты ликвидности 2007 гОни характеризуют платежеспособность предприятия, т.е. его способность погашать в течении года свои краткосрочные обязательства за счет оборота оборотных средств.

Поскольку различные группы различных активов имеют различную ликвидность, рассчитываются несколько показателей ликвидности, как соотношение этих групп текущих активов с краткосрочными обязательствами предприятия.

К1-1 - коэффициент абсолютной ликвидности, показывает, какую часть краткосрочных обязательств предприятие в состоянии погасить за счет самой ликвидной части активов ДС+КФВ.

К1-1 = ДС+КФВ/КО ≥0,2

К1-1 (н. г.) = 955+17 396/438 009=0,04

К1-1 (к. г.) =6 140+124 037/513 595=0,25

На начало года предприятие может за счёт суммы Денежных Средств и краткосрочных финансовых вложений (130 177 тыс. р.) погасить 0,04 Краткосрочных Обязательств, что намного меньше норматива и говорит о низкой текущей платёжеспособности предприятия. Но к концу года значение коэффициента абсолютной ликвидности увеличилось до 0.25, что говорит о повышении платёжеспособности.

К1-2 - коэффициент промежуточного покрытия.

Данный коэффициент отражает перспективные платежные возможности предприятия при условии своевременного расчета с дебиторами. Нормативное значение =1 говорит о том, что для нормальной текущей платежеспособности предприятия нематериальные оборотные средства должны равняться краткосрочным обязательствам.

К1-2 = НМОС/КО ≥ 0,8-1,0

К1-2 (н. г.) = 315 606/438 009=0,72

К1-2 (к. г) = 544 118/513 595=1,05

На начало года предприятие не в состоянии за счет нематериальных оборотных средств покрыть краткосрочные обязательства, т.к. К1-2 (н. г.) (0,72) меньше нормативного значения (0,8-1), это свидетельствует о низкой платежеспособности. К концу года значение коэффициента повысилось до 1,05, что больше нормативного значения и говорит о полной и даже повышенной платежеспособности предприятия.

К1-3 - коэффициент текущей ликвидности

Данный коэффициент показывает соотношение между оборотными средствами предприятия и его краткосрочными обязательствами. Уровень данного показателя зависит от вида деятельности предприятия и длительностью проектного цикла. Он показывает платежные возможности предприятия не только при своевременных расчетах с дебиторами, но и при благоприятной реализации готовой продукции и продаж в случае необходимости отдельных элементов материальных оборотных средств. Нормативное значение данного показателя достаточно высоко, свидетельствует о том, что текущих активов предприятия должно хватать как на погашение краткосрочных обязательств, так и на продолжение непрерывной производственно-хозяйственной деятельности. Данный коэффициент в целом характеризует структуру баланса и является критерием банкротства.

К1-3 = ОС/КО ≥ 2,0

К1-3 (н. г.) = 533 944/438 009=1,22

К1-3 (к. г.) = 823 484/513 595=1,60=2,0

На начало года коэффициент текущей ликвидности составляет 1,22, что меньше нормативного значения и свидетельствует о том, что у предприятия недостаточно оборотных средств, чтобы погашать краткосрочные обязательства и одновременно продолжать непрерывную производственно-хозяйственную деятельность. Таким образом, текущую платежеспособность предприятия можно оценить как низкую. К концу года коэффициент текущей ликвидности увеличился до нормативного значения 2 и можно сказать, что у предприятия достаточно средств для погашения краткосрочных обязательств и продолжения непрерывной производственно-хозяйственной деятельности.

Вывод: На начало 2007 г. при погашении всей дебиторской задолженности за один раз и реализации имеющихся текущих активов (в т. ч. неликвида), предприятие не в состоянии погасить свои краткосрочные обязательства полностью. Коэффициент абсолютной ликвидности показывает, что при реализация самой ликвидной части баланса (ДС+КФВ) предприятие может оплатить часть краткосрочных обязательств. Коэффициент промежуточного покрытия превышает норматив в течении исследуемого периода, что говорит о повышающейся платёжеспособности. А коэффициент покрытия текущих обязательств оборотными средствами равен нормативному только на конец 2007 года и держит свою динамику на протяжении исследуемого 2008 года. В конце 2008 года его норматив превышается, что говорит о том, что предприятие в состоянии покрыть текущие обязательства оборотными средствами.

2.1.6 Коэффициенты платежеспособности (финансовой устойчивости) за 2007 г.Эта группа коэффициентов характеризует структуру финансовых источников деятельности предприятия (пассив) и баланса в целом. Данные коэффициенты отражают степень защищенности интересов инвесторов (собственный капитал) и кредиторов (заемный капитал) в деятельности предприятия. С помощью этих коэффициентов делается вывод о перспективах финансовой устойчивости предприятия и оценивается принципиальная платежеспособность. Т.е. способность предприятия за счет собственного капитала покрывать внешние обязательства (заемный капитал).

К2-1 - коэффициент автономии (собственности).

Отражает долю собственного капитала во всех финансовых источниках деятельности.

К2-1 = СК/∑фин. источников=III П/баланс ≥0,5

К2-1 (н. г) =18 391/1 175 138=0,02

К2-1 (к. г.) = 19 624/1 241 319=0,02

Доля собственного капитала во всех финансовых источниках составляет 0,02, что меньше нормативного значения. Это означает, что предприятие не обладает платежеспособностью, т.е. у него недостаточно собственного капитала для покрытия внешних обязательств. Можно говорить о низкой автономности предприятия.

К2-2 - коэффициент заемных средств.

Показывает долю заемного капитала в сумме финансовых источников предприятия.

К2-2 = ЗК\∑фин. ист. = VI П + V П/Б = 1 - К2-1 ≤ 0,5

К2-2 (н. г.) = 1-0,02=0,98

К2-2 (к. г.) = 1-0,02=0,98

Доля заемного капитала на начало года составляет 98%, к концу года показатель не изменился и так же составил 98%, что свидетельствует о зависимости предприятия от кредиторов. Таким образом, можно сказать, что в деятельности предприятия преобладают интересы инвесторов.

К2-3 - коэффициент мобильности (маневренности) собственных средств.

Он отражает долю собственных оборотных средств в собственном капитале.

СОС = СК - Вна

СОСнг2007 = 18 391-641 194=-622 803

СОСкг 2007= 19 624-417 835=-398 211

К2-3 = СОС/СК, где СОС=СК-Вна

К2-3 (н. г.) = - 622 803/18 391= - 33,86

К2-3 (к. г.) = - 398 211/19 624= - 20,29

Собственных оборотных средств у предприятия нет, они образованы за счёт заёмных средств [13] На начало года доля собственных оборотных средств в собственном капитале понизилась до 3%, что свидетельствует о низкой маневрируемости капитала. На конец года она уменьшилась до 2%. У предприятия нет основы для финансовой устойчивости.

К2-4 - коэффициент финансовой напряженности предприятия и отражает долю краткосрочных обязательств во всех финансовых источниках предприятия.

К2-4 = КО/∑фин. источ = V П/Б ≤ 0,2

К2-4 (н. г.) = 438 009/1 175 138 = 0,4

К2-4 (к. г.) = 513 595/1 241 319=0,4

Доля краткосрочных обязательств на начало года составляет 4%, что больше нормативного значения и свидетельствует о повышенной финансовой напряженности предприятия. К концу года доля краткосрочных обязательств осталась без изменений - 4% и так же не соответствует нормативному значению, и свидетельствует о повышенной финансовой напряженности предприятия.

К2-5 - коэффициент кредиторской задолженности. Он отражает долю кредиторской задолженности в заемном капитале.

К2-5 = КЗ/ЗК = стр.620/IV П + V П

К2-5 (н. г.) = 237 701/718 738+438 009=237 701/1 156 747=0,2

К2-5 (к. г) = 360 847/708 100+513 595=360 847/1 221 695=0,3

Доля кредиторской задолженности в заёмном капитале на начало года составила 20%, а к концу года она увеличилась на 10% и составила уже 30%, что говорит о том, что заёмный капитал представлен на 1/3 кредиторской задолженностью.

Вывод: доля собственного капитала в балансе 1,5% и имеет тенденцию снижаться (на отчетный год 0,8%). Коэффициент автономии ниже нормативного значения и продолжает снижаться, что ведёт к необходимости дополнительного финансирования, котороевыполняется за счет заёмных средств. Следовательно, если коэффициент автономии низкий, то коэффициент заёмных ресурсов превышает свой норматив. Коэффициент мобильности собственных средств равен нулю, так как у предприятия нет собственных оборотных средств (их структура состоит на конец отчетного 2008 года из 99,2% заёмного капитала). Из этого следует, что предприятие испытывает финансовую напряжённость и коэффициент финансовой напряжённости растёт. Коэффициент кредиторской задолженности увеличивается, т.к. собственных средств нет у предприятия и финансирование частично идёт за счёт кредитования товаром, точнее отсрочкой платежей при поставках товара или услуг.

2.1.7 Коэффициенты деловой активностиХарактеризует интенсивность использования капитала и отдельных его элементов. Измерителями этих процессов являются показатели оборачиваемости, которые отражают величину выручки приходящуюся на единицу капитала. Оборачиваемость средств вложенных в активы непосредственно влияет на финансовое положение предприятия, так как отражает скорость возврата вложенных средств в денежной форме. На скорость оборота влияют многие внутренние факторы деятельности. Эту в первую очередь структура активов, определяющаяся видом деятельности предприятия и длительностью производственного цикла. Кроме этого влияет величина создаваемых материальных запасов, ценовая и сбытовая политика и т.д. Ускорение оборачиваемости капитала приводит к его высвобождению при прочих равных условиях - абсолютному (сокращение капитала без уменьшения выручки) и относительном (если капитал не сократился, а выручка выросла).

И в том и в другом случае происходит относительное сокращение затрат, что является реальным и важнейшим способом улучшения финансового состояния предприятия.

Укрепление его платежеспособности и наоборот, замедление оборачиваемости капитала требует привлечение дополнительных средств для продолжения хозяйственной деятельности в прежних размерах. Уровень затрат растет, а рентабельность снижается.

К3-1 - коэффициент общей оборачиваемости капитала.

Дает наиболее обобщенное представление о хозяйственной активности предприятия. Он показывает размер выручки, как непосредственного результата оборота получаемой предприятием с каждого рубля капитала вложенного в деятельность предприятия.

К3-1 = выручка/∑А (Б) ≈1

К3-1 (н. г.) = 2 447 029/1 175 138= 2.1

К3-1 (к. г.) = 2 113 474/1 241 319= 1.7

На начало года оборачиваемость капитала составила 2.1 оборота. К концу года оборачиваемость уменьшилась до 1,7 оборотов, т.е. время возврата вложенного капитала уменьшилось и выручка снизилась.

Показатели оборачиваемости дополняются показателями длительности первого оборота

Д3-1 = 365/коэф. Обор, Д3-1 (н. г.) = 365/2,1 = 174

Д3-1 (к. г) = 365/1,7 = 215

На начало года капитал полностью совершил оборот за 174 дня, а к концу года оборачиваемость увеличилась до 215 дней. Таким образом, предприятие можно считать с низкой деловой активностью.

К3-2 - коэффициент мобильности активов.

Отражает долю текущих активов в их сумме.

К3-2 = ТА (II П) /∑А (Б)

К3-2 (н. г.) = 533 944/1 175 138=0,45

К3-2 (к. г.) = 823 484/1 241 319=0,66

На начало года мобильность активов составила 45%, а на конец года мобильность активов стала быстрее и составила 66%. Таким образом, деловая активность за год повысилась, что при дальнейшем росте ТА положительно повлияет на бесперебойность работы и расчеты с кредиторами.

К3-3 - коэффициент оборачиваемости оборотных средств. Показывает размер выручки получаемой предприятием с каждого рубля вложенный в оборот средств.

К3-3 = выручка/тек. актив. ОС

К3-3 (н. г.) = 2 447 029/533 944= 4,58

К3-3 (к. г.) =2 113 474/823 484= 2,57

Д3-3 (н. г) = 365/4,58 = 80

Д3-3 (к. г.) = 365/2,57 = 142

Оборачиваемость средств на начало года составила 4,58 оборота т.к. оборачиваемость на Н.Г. была более активной, а на конец года понизилась и оборот вложенных средств составил 2,57. Таким образом, оборачиваемость оборотных средств на начало года составила 80 дней, а к концу года увеличилась до 142 дней. Следовательно, деловая активность за год снизилась.

К3-4 - коэффициент оборачиваемости дебиторской задолженности.

показывает насколько эффективно дебиторы оплачивают продукцию. Снижение данного показателя может сигнализировать о росте числа неплатежеспособных клиентов и других проблемах сбыта, но может быть связан и с переходом компании к более мягкой политике взаимоотношений с клиентами, направленной на расширение доли рынка. Чем ниже оборачиваемость дебиторской задолженности, тем выше будут потребности компании в оборотном капитале для расширения объема сбыта.

К3-4 = выручка/ДЗ

К3-4 (н. г.) = 2 447 029/297 256= 8,2

К3-4 (к. г.) = 2 113 474/413 941= 5,1

Д3-42007= 365/8,2= 45

Д3-42007= 365/5,1= 72

Д3-42008=365/6,5=56

Д3-42008=365/2,2=166

На начало года оборачиваемость дебиторской задолженности составила 8,2 оборота за 45 дней, к концу года оборачиваемость снизилась до оборота за 72 дня. Это влияет на ухудшение финансового состояние предприятие, т.к. не вовремя оплаченные счета дебиторами не приносят денежных средств в оборотные предприятию.

К3-5 - коэффициент оборачиваемости кредиторской задолженности.

Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками. Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

К3-5 = выручка/КЗ

К3-5 (н. г) = 2 447 029/237 701= 10,3

К3-5 (к. г.) = 2 113 474/360 847= 5,9

Д3-5 (н. г.) 2007= 365/10,3= 35

Д3-5 (к. г) 2007= 365/5,9= 62

Д3-5 (н. г.) 2008=365/7,5=49

Д3-5 (н. г.) 2008=365/4,0=91

На начало года оборот кредиторской задолженности составил 10,3 оборота за 35 дней, к концу года оборот уменьшился до 5,9 оборота за 62 дня. Таким образом, оборачиваемость кредиторской задолженности (выплата поставщикам) происходит более активно, чем дебиторской задолженности, что способствует ускоренной выплате кредиторских обязательств "инвестрам", но при этом такие оплаты кредиторам требуют дополнительных источников финансирования, т.к. поставщики платят медленнее, чем предприятие рассчитывается по своим обязательствам.

Вывод: оборотные средства повышаются за отчетный период, число оборотов капитала снижается. При постоянном росте активов рассчитаться с кредиторами будет возможно быстрее, т.е. количество дней оборота задолженности будет снижаться. Из расчетов видно, что предприятие платит кредиторам быстрее, чем платят дебиторы. Но на конец отчетного 2008 г число оборотов дебиторской задолженности существенно выше дебиторской. Ситуация с выплатами меняется и кредиторы платят медленней, чем предприятие рассчитывается с дебиторами.

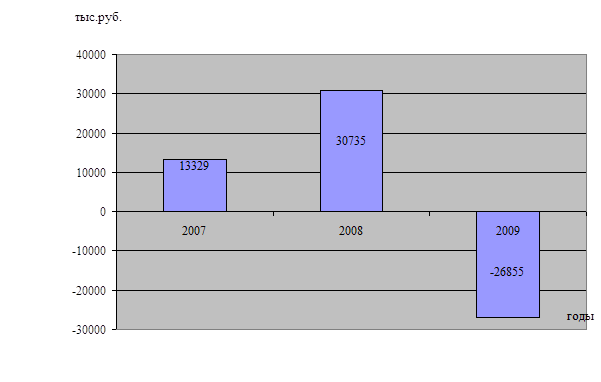

2.1.8 Коэффициенты рентабельности предприятия

Цель любой предпринимательской деятельности основана на обороте капитала и является получением максимальной прибыли при минимальных затратах. Поэтому эффективность такой деятельности использования капитала характеризуется степенью достижения этой цели, то есть, прибыльностью (рентабельностью).

В финансовом анализе выделяют две группы показателей рентабельности:

1) рентабельность вложений в активы предприятия (рентабельность капитала и отдельных его элементов).

2) рентабельность реализации.

К4-1 - коэффициент рентабельности капитала

Отражает размер чистой прибыли получаемой предприятием с каждого рубля вложенного в деятельность предприятия. До 10% низко рентабельна, от 10% до 20% средне рентабельная и от 20% и выше высоко рентабельная.

К4-1 = чист. прибыль/∑А (Б)

К4-1 (н. г.) = 15 616/1 175 138= 0,01

К4-1 (к. г) = 1 233/1 241 319= 9,9

На начало 2007 года чистая прибыль с каждого рубля меньше намного, чем на конец года. Чистая прибыль увеличилась на 9,89, что при округлении составит 10% и следовательно предприятие обладает средней рентабельностью.

К4-2 - коэффициент рентабельности основных средств

отражает эффективность использования основных средств и прочих необоротных активов.

К4-2 = чистая прибыль/ОС

К4-2 (н. г.) = 15 616/533 944=0,003

К4-2 (к. г) =1 233/823 484=0,001

На начало года с каждого вложенного рубля в основные средства предприятие получило 0,003 рубля, а на конец года прибыль от вложений уменьшилась до 0,001 рублей с каждого вложенного рубля.

К4-3 - коэффициент общей рентабельности реализации

Один из важнейших показателей деятельности предприятия по которому судят о способности предприятия контролировать себестоимость выпускаемой продукции, а так же его политику ценообразования. Данный показатель часто называется коэффициентом конкурентоспособности.

К4-3 = чистая прибыль/выручка

К4-3 (н. г.) = 15 616/2 447 029= 0,01

К4-3 (к. г) =1 233/2 113 474= 5,8

Выручка с каждого рубля на Н.Г. составляет 0,01 тыс. р., и на К.Г. ситуация изменилась и выручка с каждого вложенного рубля составила 5,8 тыс. р.

К4-4 - коэффициент рентабельности продаж.

Характеризует долю прибыли от продаж в каждом рубле выручки.

Данный коэффициент напрямую связан с динамикой цен и уровнем затрат предприятия на производство и реализацию продукции. Может быть полезен как для правильной интерпретации данных об обороте, так и для экономических прогнозов в условиях ограниченного объема рынка, сдерживающего рост продаж. Также, рентабельность продаж является важным показателем для сравнения эффективности организации бизнеса в компаниях, работающих в одной отрасли (конкурентоспособность)

К4-4 = прибыль от продаж/выручку

К4-4 (н. г.) = 100 095/2 447 029= 0,04

К4-4 (к. г) = - 57 503/2 113 474= - 0,03

На Н.Г. доля прибыли в каждом заработанном рубле 0,04 тыс. р., НА К.Г. ситуация заметно ухудшилась и предприятие перестало получать прибыль с каждого рубля и ушло в убыток на 0,03 тыс. р.

Вывод: предприятие нерентабельно, т.к. прибыли от вложений нет (убыток 0,01 тыс. р. на рубль вложений). Хотя в предыдущем 2007 году оно было низко рентабельным на конец года, в отчетном стало полностью нерентабельным. Прибыли от вложений в основные средства почти нет, собственных средств тоже нет. Общая рентабельность организации в 2007 г. была неплохой, оно получало прибыль 5,8 тыс. рублей на 1 рубль вложений, а на конец отчетного года стало работать в убыток - 0,003 тыс. руб. на 1 рубль вложений.

2.1.9 Сводная таблица финансово-оперативных коэффициентов 2007 г.Таблица 7

| Обозначение | Название коэффициентов | Формула расчета | Норматив | НГ | КГ | ∆ |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициенты ликвидности | ||||||

| К1-1 | Коэффициент абсолютной ликвидности | ДС+КФВ/КО | 0,2 | 0,04 | 0,25 | 0,2 |

| К1-2 | Коэффициент промежуточного покрытия | НМОС/КО | 0,8-1,0 | 0,72 | 1,05 | 0,3 |

| К1-3 | Коэффициент текущей ликвидности | ТА/КО | 2,0 | 1,22 | 2,0 | 0,78 |

| Коэффициенты платежеспособности | ||||||

| К2-1 | Коэффициент автономии | III П/Б | 0,5 | 0,02 | 0,02 | 0 |

| К2-2 | Коэффициент заемных ресурсов | 1 - К2-1 | 0,5 | 0,98 | 0,98 | 0 |

| К2-3 | Коэффициент мобильности СС | СОС/СК | - | (-33,86) 0 | (-20,29) 0 | (13,5) 0 |

| К2-4 | Коэффициент финансовой напряженности | V П/Б | 0,2 | 0,4 | 0,4 | 0 |

| К2-5 | Коэффициент кредиторской задолженности | КЗ/ЗК | - | 0,2 | 0,3 | 0,1 |

| Показатели деловой активности | ||||||

| К3-1 | Коэффициент общей оборачиваемости капитала | Выручка/∑ (А) Б | 1 | 2,1 | 1,7 | -0,4 |

| К3-2 | Коэффициент мобильности активов | IIA/ Б | - | 0,45 | 0,66 | 0,21 |

| К3-3 | Коэффициент оборачиваемости оборотных активов | Выручка/ОС | - | 4,58 | 2,57 | -2,01 |

| К3-4 | Коэффициент оборачиваемости дебиторской задолженности | Выручка/ДЗ | - | 8,2 | 5,1 | -3,1 |

| К3-5 | Коэффициент оборачиваемости кредиторской задолженности | Выручка/КЗ | - | 10,3 | 5,9 | -4,4 |

| Коэффициенты рентабельности | ||||||

| К4-1 | Коэффициент рентабельности капитала | Чистая прибыль/∑ (А) Б | 0,01 | 9,9 | 9,8 | |

| К4-2 | Коэффициент рентабельности основных средств | Чистая прибыль/ОС | - | 0,003 | 0,001 | -0,002 |

| К4-3 | Коэффициент общей рентабельности организации | Чистая прибыль/выручка | - | 0,01 | 5,8 | 5,7 |

| К4-4 | Коэффициент рентабельности продаж | Прибыль от продаж/выручку | - | 0,04 | -0,03 | -0,07 |

Аналогичным образом рассчитаны и приведены в таблице 8 коэффициенты ликвидности, финансовой устойчивости, деловой активности, рентабельности предприятия за 2008 год:

Таблица 8

Сводная таблица финансово-оперативных коэффициентов 2008 г

| Обозна- чение | Название коэффициентов | Формула расчета | Норматив | НГ | КГ | ∆ |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициенты ликвидности | ||||||

| К1-1 | Коэффициент абсолютной ликвидности | ДС+КФВ/КО | 0,2 | 0,25 | 0,58 | 0,23 |

| К1-2 | Коэффициент промежуточного покрытия | НМОС/КО | 0,8-1,0 | 1,06 | 1,98 | 0,92 |

| К1-3 | Коэффициент текущей ликвидности | ОС/КО | 2,0 | 1,6 | 2,6 | 1,0 |

| Коэффициенты платежеспособности | ||||||

| К2-1 | Коэффициент автономии | III П/Б | 0,5 | 0,02 | 0,01 | -0,01 |

| К2-2 | Коэффициент заемных ресурсов | 1 - К2-1 | 0,5 | 0,98 | 0,99 | 0,01 |

| К2-3 | Коэффициент мобильности СС | СОС/СК | - | (-20,29) 0 | (-22,77) 0 | (-2,48) 0 |

| К2-4 | Коэффициент финансовой напряженности | V П/Б | 0,2 | 0,41 | 0,3 | -0,11 |

| К2-5 | Коэффициент кредиторской задолженности | КЗ/ЗК | - | 0,3 | 0,2 | -0,01 |

| Показатели деловой активности | ||||||

| К3-1 | Коэффициент общей оборачиваемости капитала, оборотов | Выручка/∑ (А) Б | 1 | 2,2 | 0,9 | -1,3 |

| К3-2 | Коэффициент мобильности активов | IIA/ Б | - | 0,66 | 0,79 | 0,13 |

| К3-3 | Коэффициент оборачиваемости оборотных активов | Выручка/ОС | - | 3,3 | 1,2 | -2,1 |

| К3-4 | Коэффициент оборачиваемости дебиторской задолженности, оборотов | Выручка/ДЗ | - | 6,5 | 2,2 | -4,3 |

| К3-5 | Коэффициент оборачиваемости кредиторской задолженности, оборотоов | Выручка/КЗ | - | 7,5 | 4,0 | -3,5 |

| Коэффициенты рентабельности | ||||||

| К4-1 | Коэффициент рентабельности капитала | Чистая прибыль/∑ (А) Б | 0,001 | 0,001 | 0 | |

| К4-2 | Коэффициент рентабельности основных средств | Чистая прибыль/ОС | - | 0,001 | 0,002 | 0,001 |

| К4-3 | Коэффициент общей рентабельности организации | Чистая прибыль/выручка | - | 0,0002 | 0,001 | -0,002 |

| К4-4 | Коэффициент рентабельности продаж | Прибыль от продаж/выручку | - | 0,003 | -0,003 | -0,01 |

Выводы и предложения по 2.1.3: рассчитав коэффициенты финансовых показателей, можно сделать вывод, что предприятие на данный отчётный период фиктивно банкрот, т.к. СОС отсутствуют, доля собственного капитала очень мала (1,5% и наблюдается снижение до 0,8%), что требует финансирования хозяйственной деятельности заёмными средствами. Поэтому если кредиторы одновременно потребуют рассчитаться по долгам, предприятие не в состоянии удовлетворить все требования при помощи самой лёгкой части реализации баланса Денежных средств и краткосрочных финансовых вложений. Коэффициент оборачиваемости капитала постоянно снижается, а доля заёмного капитала составляет 98-99% и за исследуемый период росла. Увеличить оборачиваемость капитала возможно за счёт своевременных расчётов с дебиторами, увеличения продаж. Уменьшить оборачиваемость дебиторской задолженности следует отслеживанием своевременного погашения задолженностей дебиторами. Но если должники не в состоянии вовремя рассчитаться, то в договоре купли-продажи закрепить пункт о наложении штрафов, т.к. инфляция на день расчетов снижает стоимость товаров при просрочках, время которых исчисляются неделями или месяцами. Рост дебиторской задолженности увеличивает общий размер оборотных средств, но при этом расчеты с кредиторами происходят замедленно. При своевременном погашении дебиторской задолженности предприятие сможет вести непрерывную хозяйственную деятельность с более низкой потребностью в займах и кредитах, и своевременно рассчитываться с кредиторами.

2.1.10 Анализ финансовой устойчивости предприятияФинансовая устойчивость, как основа производственно-хозяйственной деятельности предприятия отражает его:

финансовую независимость (наличие достаточного количества собственного капитала)

способность маневрировать собственными средствами (наличие собственных оборотных средств)

достаточную финансовую обеспеченность бесперебойного производственного процесса.

Финансовая устойчивость характеризуется оптимальной структурой активов и наличием соответствующих источников их формирования.

Сущность финансовой устойчивости предприятия состоит в обеспеченности материальных оборотных средств соответствующими источниками формирования, которыми выступают собственные оборотные средства и долгосрочные обязательства.

Если это условие выполняется (материальные оборотные средства формируются за счет собственных оборотных средств и долгосрочных обязательств), предприятие считается финансово устойчивым и это внутренняя характеристика финансового состояния. В этом случае внешним проявлением финансовой устойчивости выступает принцип текущей платежеспособности предприятие, который предполагает погашение краткосрочных обязательств за счет не материальных оборотных средств. Таким образом эти две важнейшие характеристики финансового состояния неразрывно связаны между собой, т.е. если предприятие внутренне финансово-устойчиво, то внешне оно платежеспособно и тогда структура баланса считается удовлетворительной и есть основание полагать, что оборот капитала на предприятии протекает нормально, без сбоя и наоборот.

Типы ситуаций по степени финансовой устойчивости предприятия

Для характеристики финансовой устойчивости предприятия применяется несколько показателей характеризующих различные виды финансовых источников для формирования материальных оборотных средств.

И1 - СОС = СК - внеоборотные активы

И2 = СОС + ДО, И3 = СОС + ДО+ КиЗ

Вычислив эти три источника формирования МОС их величину сравниваем с размером материальных оборотных активов. Рассчитывая при этом недостаток (излишек) средств для формирования материальных оборотных активов. В общем виде:

∆И = И - МОС

Трем основным ∆И соответствует 4 ситуации финансовой устойчивости, которые рассчитываются по шагово.

1 шаг ∆И1 = И1 - МОС

∆И1 больше 0 - абсолютная финансовая устойчивость

∆И1 меньше 0 - переходим к шагу 2

2 шаг ∆И2 = И2 - МОС

∆И2 больше 0 - нормальная финансовая устойчивость

∆И2 меньше 0 - переходим к шагу 3

3 шаг ∆И3 = И3 - МОС

∆И3 больше 0 - неустойчивая финансовая устойчивость

∆И3 меньше 0 - кризисная финансовая устойчивость

В этом случае можно говорить о нарушении текущей платежеспособности предприятия, которая находится на грани банкротства, т.к. в данном случае нематериальные оборотные активы не покрывают даже кредиторскую задолженность предприятия, следовательно, для снятия финансовой напряженности предприятию необходимо:

1. оптимизировать структуру финансовых источников за счет пополнения собственных оборотных средств (за счет прибыли) и привлечения долгосрочных обязательств.

2. сокращение излишних элементов материальных оборотных средств: производственных запасов, незавершенного производства, апасов готовой продукции на складах.

Это задачи уже внутреннего финансового анализа.

Пошаговые расчеты ∆И осуществляются до момента, пока ∆И не станет больше 0.

Таблица 9

Расчет финансовой устойчивости предприятия 2007 г., тыс. р.

| Показатели | Начало года, тыс. р. | Конец года, тыс. р. |

| И1 = СОС И2 = СОС + ДО И3 = И2 + КиЗ И4 = МОС | 18 391 737 129 937 152 218 338 | 19 624 727 724 880 187 279 366 |

| ∆И1 = И1-МОС | -199 947 | -259 742 |

Похожие работы

... баланса, коэффициента покрытия и др. Ликвидность – это способность предприятия оперативно превратить свои активы в денежные средства, необходимые для нормальной финансово-хозяйственной деятельности и погашения обязательств предприятия. На практике коэффициенты ликвидности активов применяются также для характеристики платежеспособности предприятия. Расчет коэффициентов, как правило, ведется по ...

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

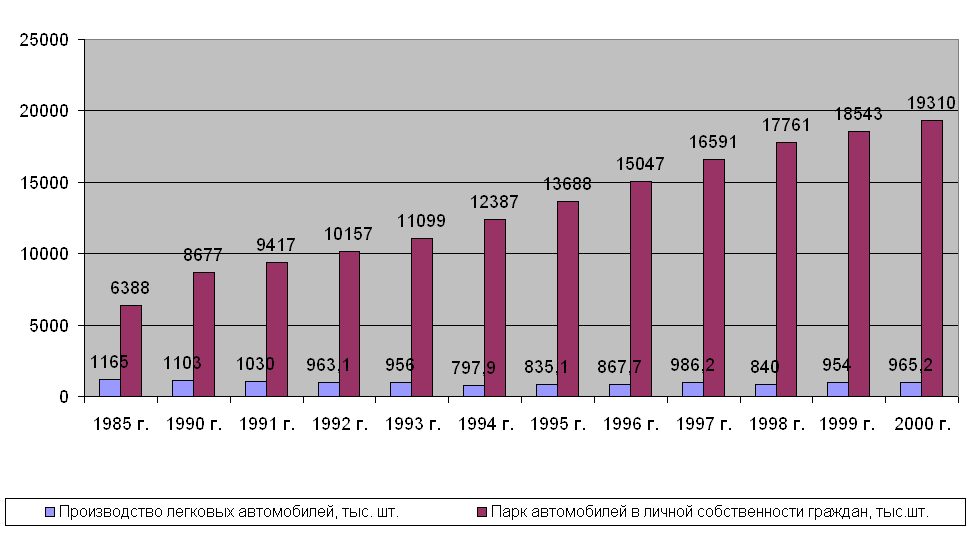

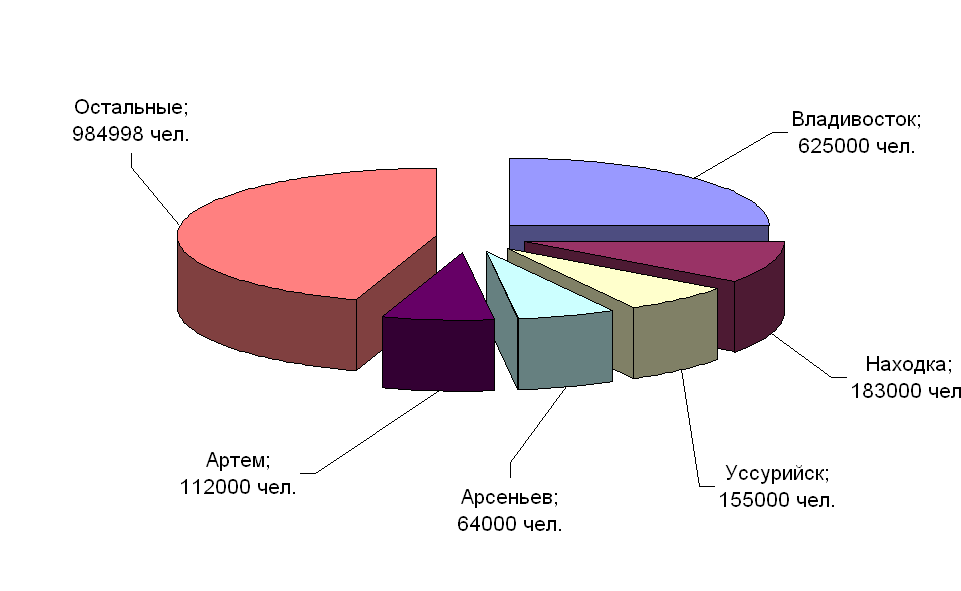

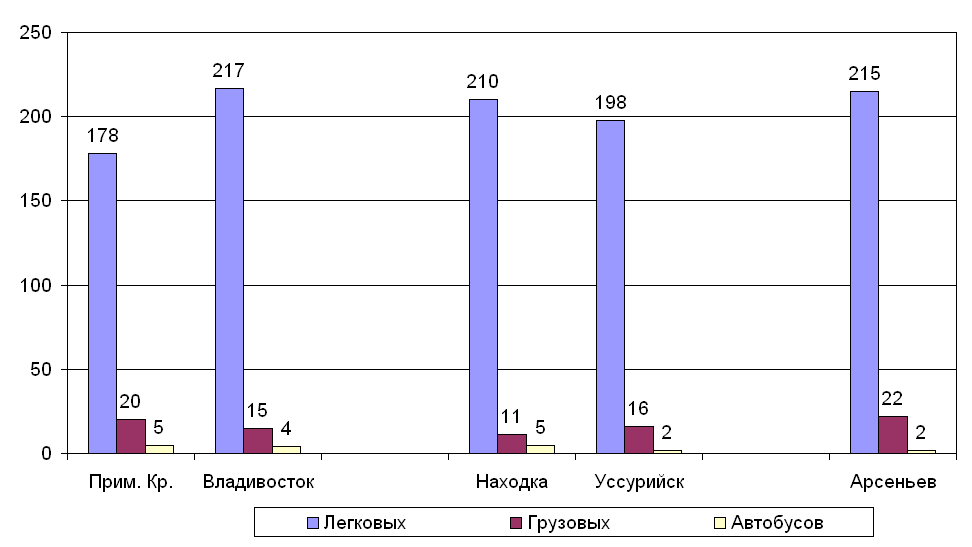

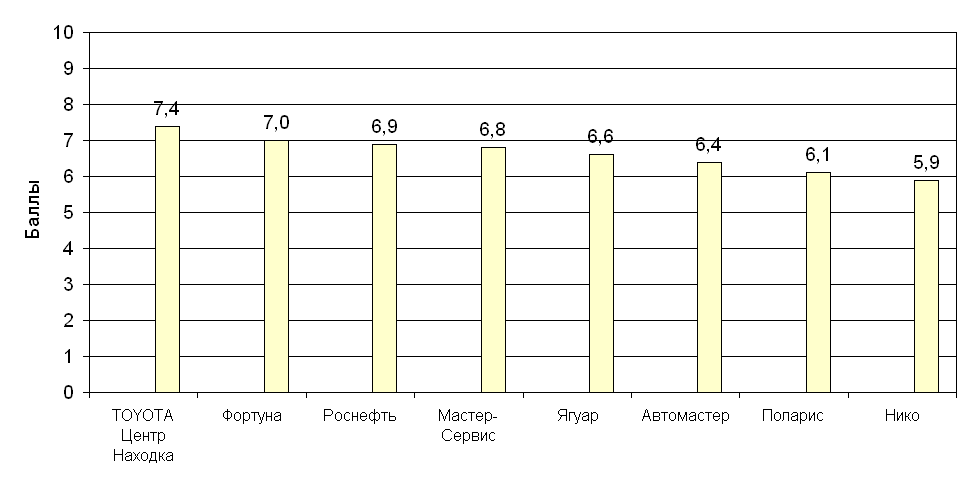

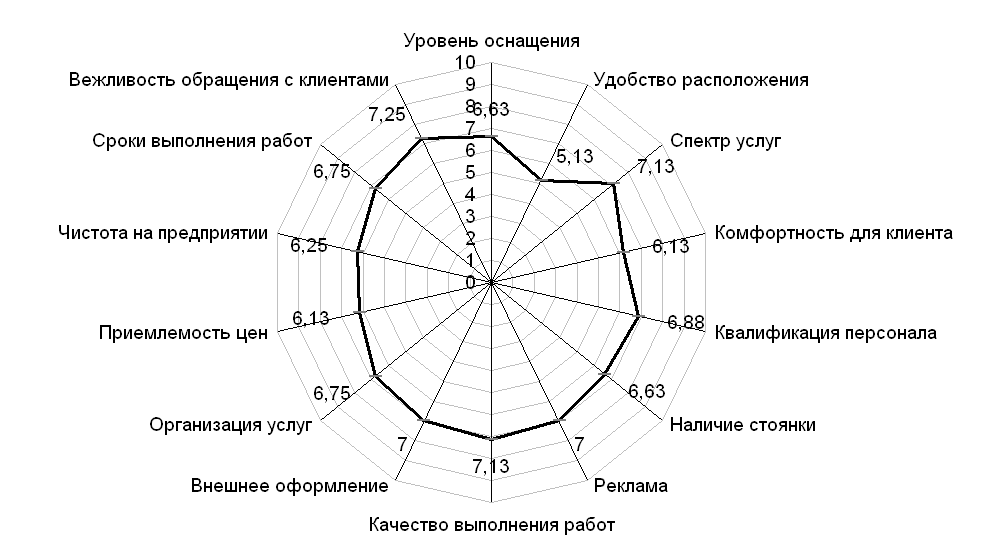

... для развития предприятий по ремонту и обслуживанию автомобилей, поскольку их количество г. Находки за последние несколько лет постоянно увеличивается. В соответствии с выполненным анализом оценки уровня технологии и организации работ на предприятии Фортуна в п. 1.7 следует, что необходимо расширить спектр услуг и повысить качество их выполнения. Расширение спектра услуг производится за счет ...

... 1998 года резким падение курса рубля, из-за которого, естественно подскочили цены на сырье и материалы, в частности на ГСМ. 3. СОСТОЯНИЕ И ПУТИ УЛУЧШЕНИЯ УЧЕТА ЗАТРАТ НА ИСПОЛЬЗОВАНИЕ ГРУЗОВОГО АВТОТРАНСПОРТА 3.1 Состояние учетно-аналитической работы на предприятии Согласно законам РФ и РБ «О предприятиях и предпринимательской деятельности» предприятие ведет ...

0 комментариев