Навигация

Неліквідні активи - це прострочені кредити й ненадійні борги, будинки й спорудження, що належать підприємству й ставляться до основних фондів

3. Неліквідні активи - це прострочені кредити й ненадійні борги, будинки й спорудження, що належать підприємству й ставляться до основних фондів.

Ліквідність балансу оцінюється за допомогою розрахунку спеціальних показників, які відображають співвідношення активів і пасивів, структуру активів. У міжнародній практиці чаші всього в цих цілях використаються коефіцієнти ліквідності. Останні являють собою співвідношення різних статей активу балансу з певними статтями пасиву або, навпаки, пасивів з активами. Показники ліквідності в різних країнах мають різні назви, неоднакові методики їхнього вирахування, що зв'язано зі сформованою практикою й традиціями залежать від спеціалізації й величини, проведеної політики в області кредиту й ряду інших обставин. Звичайно для оцінки ліквідності застосовуються коефіцієнти короткострокової й середньострокової ліквідності; вони обчислюються як відношення короткострокових ліквідних активів або середньострокових активів до відповідним по строках пасивам. У ряді країн ринкової економіки підприємства зобов’язані підтримувати коефіцієнти ліквідності не нижче певного рівня, називаного нормою ліквідності.

2. Ліквідність підприємства й фінансова стабільністьСтабільність фінансового стану підприємства характеризується системою фінансових коефіцієнтів (ratio). Вони розраховуються як співвідношення абсолютних показників активу й пасиву балансу. Аналіз фінансових коефіцієнтів укладається в порівнянні їхніх значень із базисними величинами, а також у вивченні їхньої динаміки за звітний період і за кілька років.

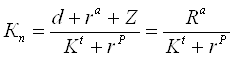

Одним з найважливіших показників, що характеризують фінансову стабільність підприємства, його незалежність від позикових коштів є коефіцієнт автономії, що обчислюється по формулі:

![]() , (1)

, (1)

де Іс - джерела власних коштів

В - загальний підсумок балансу (загальна сума фінансування).

Він показує частку власних коштів у загальній сумі всіх коштів підприємства, авансованих їм для здійснення статутної діяльності.

Мінімальне граничне значення коефіцієнта автономії оцінюється на рівні 0.5. Таке значення показника дає підстави припускати, що всі зобов'язання підприємства можуть бути покриті його власними коштами.

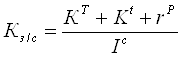

Коефіцієнт автономії доповнюється коефіцієнтом співвідношення позикових і власних коштів, рівним відношенню величини зобов'язань підприємства по притягнутим позиковим коштам до суми власних коштів. Формула розрахунку цього показника має такий вигляд:

, (2)

, (2)

де КТ – довгострокові кредити й позикові кошти;

Кt – короткострокові кредити й позикові кошти;

rР – розрахунки та інші пасиви.

Коефіцієнт співвідношення позикових і власних коштів указує, скільки позикових коштів залучило підприємство на одну гривню вкладених в активи власних коштів. Нормальним уважається співвідношення 1:2, при якому одна третина загального фінансування сформована за рахунок позикових коштів.

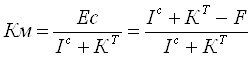

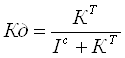

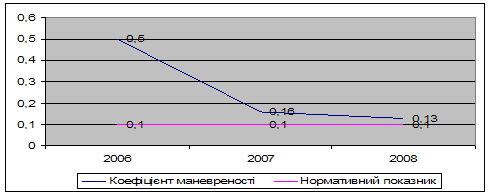

Важливою характеристикою стабільності фінансового стану є також коефіцієнт маневреності (Км), дорівнює відношенню власних оборотних коштів підприємства до суми джерел власних оборотних коштів підприємства до суми джерел власних і довгострокових позикових коштів. Він обчислюється по формулі:

, (3)

, (3)

де Ес - наявність власних оборотних коштів;

Іс – джерела власних коштів;

КТ – довгострокові кредити й позикові кошти;

F - основні кошти й інші необоротні активи (підсумок І роздягнула активу балансу)

Коефіцієнт показує, яка частка власних коштів підприємства перебувають у мобільній формі, що дозволяє більш-менш вільно маневрувати цими коштами. Як оптимальна величина коефіцієнт маневреності може бути прийнятий у розмірі 0.5.

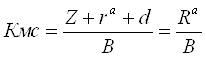

Крім коефіцієнта маневреності застосовуються коефіцієнти мобільності всіх коштів підприємства й оборотних коштів. Перший з них визначається відношенням вартості всього майна підприємства по формулі:

, (4)

, (4)

де Z - запаси й витрати (рядка 211-215, 217 ІІ роздягнула балансу)

ra – дебіторська заборгованість;

d - кошти й цінні папери;

B - загальний підсумок балансу;

Ra – всі оборотні активи.

Він характеризує частку коштів для погашення боргів. Чим вище значення коефіцієнта, тим більше в підприємства можливостей забезпечувати безперебійну роботу, розраховуватися із кредиторами.

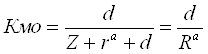

Коефіцієнт мобільності оборотних коштів визначають розподілом найбільш мобільної їхньої частини (коштів і короткострокових фінансових вкладень) до вартості оборотних коштів. Формула розрахунку:

, (5)

, (5)

де d - кошти й цінні папери;

Ra – всі оборотні активи.

Цей коефіцієнт показує частку абсолютно готових до платежу коштів у загальній сумі коштів, що направляють на погашення довгострокових боргів.

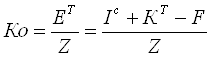

Одним з основних показників стабільності фінансового стану є забезпеченість запасів і витрат власними джерелами їхнього формування (Ко), дорівнює відношенню суми власних оборотних коштів і довгострокових позикових коштів до вартості запасів і витрат підприємства. Він обчислюється по наступній формулі:

, (6)

, (6)

Нормальне обмеження цього показника, отримане на основі даних господарської практики, становить 0.6 - 0.8.

Важливу характеристику структури коштів підприємства дає коефіцієнт майна виробничого призначення (Кпі), дорівнює відношенню суми основних коштів, капітальних вкладень, устаткування, виробничих запасів і незавершеного виробництва до вартості всього майна підприємства. Обчислюється цей коефіцієнт по наступній формулі:

![]() , (7)

, (7)

Нормальним уважається наступне обмеження цього показника: Кпі³ 0.5. Паритетний принцип вкладення коштів у майно виробничої сфери й сфери обігу створює сприятливі умови як для створення виробничого потенціалу, так і для фінансової діяльності.

Приватними значеннями коефіцієнта майна виробничого призначення є показники, що характеризують частку основних коштів і матеріальних оборотних коштів у вартості майна. Перший з них (КF) обчислюється відношенням вартості основних коштів до підсумку балансу по формулі:

КF = F / B , (8)

Коефіцієнт матеріальних оборотних коштів (КZ), дорівнює відношенню вартості запасів і витрат до підсумку балансу, обчислюється по формулі:

KZ = Z / B , (9)

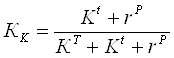

Поряд з показниками характеризующими структуру майна підприємства, необхідно обчислювати й аналізувати коефіцієнти, що показують частку довгострокової й короткострокової заборгованості в джерелах коштів підприємства. Коефіцієнт довгострокового залучення позикових коштів (Кд) визначається відношенням суми довгострокових кредитів і позикових коштів до суми джерел власних коштів і довгострокових кредитів і позик. Він обчислюється по формулі:

, (10)

, (10)

Коефіцієнт короткострокової заборгованості (Кк) виражає частку короткострокових зобов'язань підприємства в загальній сумі зовнішніх зобов'язань і обчислюється по формулі:

, (11)

, (11)

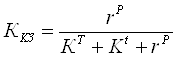

Коефіцієнт кредиторської заборгованості й інших пасивів (Ккз) характеризує частку кредиторської заборгованості й інших пасивів у загальній сумі зовнішніх зобов'язань підприємства. Він обчислюється по формулі:

, (12)

, (12)

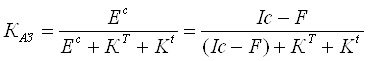

Коефіцієнт автономії джерел формування запасів і витрат (Каз) показує частку власних оборотних коштів до загальної суми основних джерел коштів для формування запасів і витрат. Формула його розрахунку:

, (13)

, (13)

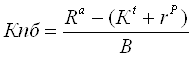

Коефіцієнт прогнозу банкрутства Кпб характеризує питома вага чистих оборотних коштів у сумі активу балансу. Він обчислюється по формулі:

, (14)

, (14)

Якщо підприємство зазнає фінансових труднощів, то даний коефіцієнт знижується.

Ринкові умови господарювання ставлять за обов'язок підприємству в будь-який період часу мати можливість терміново погасити зовнішні зобов'язання (тобто бути платоспроможними) або короткострокові зобов'язання (тобто бути ліквідним).

Підприємство вважається платоспроможним, якщо його загальні активи більше, ніж довгострокові й короткострокові зобов'язання. Підприємство ліквідне, якщо його поточні активи більше, ніж короткострокові зобов'язання. При цьому важливо враховувати, що для успішного фінансового керування діяльністю підприємства наявні кошти більше важливі, чим прибуток.

Ліквідність активів і терміновість зобов'язань можуть бути лише приблизно визначені по бухгалтерському балансі в ході зовнішнього аналізу. Підвищення точності оцінки ліквідності балансу відбувається в рамках внутрішнього аналізу на базі даних бухгалтерського обліку.

Залежно від ступеня ліквідності, тобто швидкості перетворення в кошти, активи підприємства підрозділяються на наступні групи:

1. Найбільш ліквідні активи. До них ставляться всі статті коштів підприємства й короткострокових фінансових вкладень (цінні папери). Для підсумку даної групи можна записати наступну формулу розрахунку:

А1 = d

де d - кошти й короткострокові вкладення.

2. Швидко реалізовані активи - дебіторська заборгованість та інші активи беруться з ІІІ розділу активів балансу.

А2 = ra

3. Повільно реалізовані активи. До них ставляться статті з ІІ розділу активу балансу. Запаси сировини, матеріалів, МПБ, готової продукції, товарів і витрати в незавершеному виробництві, а також заборгованість учасників по внесках у статутний капітал, і стаття «Довгострокові фінансові вкладення» з І розділу активу «Необоротні активи».

А3 = Z + FT+RT , (15)

де FT – довгострокові фінансові вкладення;

RT– заборгованість учасників по внесках у статутний капітал.

4. Важко реалізовані активи - статті Й роздягнула активу «Необоротні активи», за винятком статті цього розділу, включену в попередню групу.

А4 = F – FT , (16)

Пасиви балансу групуються по ступені терміновості їхньої оплати:

1. Найбільш термінові зобов'язання. До них ставляться кредиторська заборгованість, розрахунки по дивідендах та інші короткострокові пасиви.

П1 = rР

2. Короткострокові пасиви - короткострокові кредити й позикові кошти.

П2 = Кt

3. Довгострокові пасиви - довгострокові кредити й позикові кошти.

П3 = КТ

4. Частка збереження балансу активу й пасиву підсумок даної групи зменшується на суму по статті «Витрати майбутніх періодів» (Sf ). До отриманого підсумку цієї групи додаються статті: «Доходів майбутніх періодів» (Д), «Фонди споживання» (Ф), «Резерви майбутніх витрат і платежів» (рn)

П4 = Іс - Sf + Д + Ф + рn , (17)

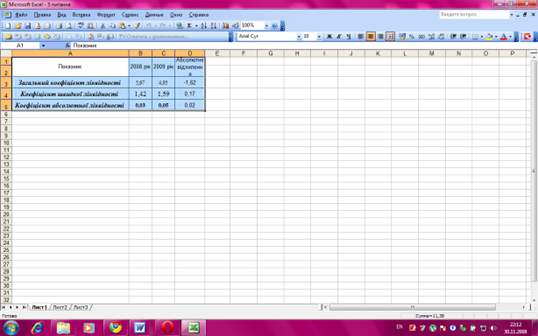

На практиці обчислюють три відносних показники ліквідності.

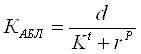

При вирахуванні першого показника як ліквідні кошти (чисельника дробу) беруться тільки кошти в касі, на банківських рахунках, а також цінного папера. Як знаменник - короткострокові зобов'язання.

, (18)

, (18)

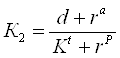

Другий показник відрізняється від першого тем, що в чисельнику до раніше наведеної суми додаються суми короткострокової дебіторської заборгованості, реальної до одержання.

, (19)

, (19)

Третій показник ліквідності (коефіцієнт покриття або поточної ліквідності) у чисельнику містить ще вартість матеріально-виробничих запасів, які продавши якщо буде потреба, можна перетворити в готівку. Формула розрахунку коефіцієнта покриття (Кп) виглядає так:

, (20)

, (20)

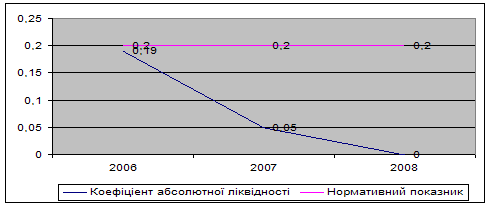

Оборотні кошти в грошах готові до платежу й розрахунків негайно, тому відношення цієї частини оборотних коштів до короткострокових зобов'язань підприємства називають коефіцієнтом абсолютної ліквідності. Його значення зізнається теоретично достатнім, якщо воно досягає 0.2 - 0.25.

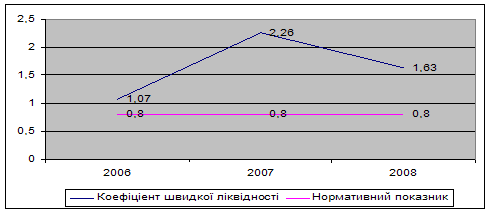

Якщо на покриття короткострокових зобов'язань мобілізувати кошти в розрахунках з дебіторами, можна одержати коефіцієнт ліквідності (другий показник ліквідності). У світовій практиці він одержав назву коефіцієнта критичної оцінки, або терміновості. Теоретично виправдані оцінки цього коефіцієнта лежать у діапазоні 0.7 - 0.8.

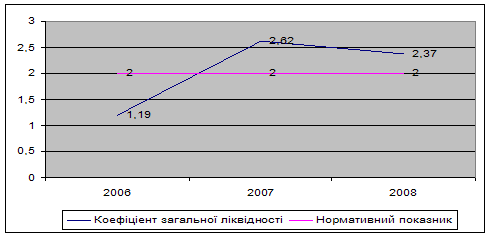

Найбільш узагальнюючим показником платоспроможності виступає загальний коефіцієнт покриття (третій показник ліквідності), у розрахунок якого в чисельнику включають всі оборотні кошти, у тому числі матеріальні. Оптимальним є співвідношення 1:2.

Вирахування трьох різних показників ліквідності не випадково. Справа в тому, що кожний з них, застосовуваний у конкретному випадку, дає ту картину, стабільності фінансового становища, що цікавить конкретного споживача інформації. Наприклад, для постачальника сировини, матеріалів і послуг великий інтерес представляє перший показник; для банку , що кредитує дане підприємство, - другий, а для власника акцій і облігацій - третій.

3. Аналіз бухгалтерського балансу підприємстваліквідність коефіцієнт чистий актив

Вся статистична інформація, що збирає в балансах на будь-яких інших рахунках, підлягає уважному вивченню й аналізу, що дозволяє визначити стан справ і можливі шляхи розвитку підприємства.

Насамперед варто провести порівняння даних, що приводять у балансах різних періодів шляхом порівняння абсолютних цифр і індексації.

Уже при первинному аналізі можна зробити висновок про те, що в даного підприємства в 2009 році збільшилася дебіторська заборгованість. Деяке збільшення запасів в 2008 році може бути симптомом утруднень зі збутому, а вже в 2009 році запаси на кінець року зменшилися. Вкладення в основні кошти в 2008 році в порівнянні з 2009 роком не провадилися.

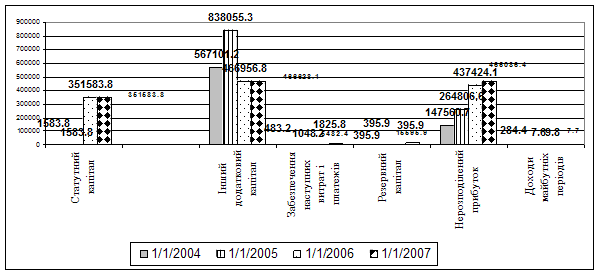

Зіставлення отриманих даних по активі й пасиву дає вже більше повну картину фінансово-економічного розвитку аналізованого підприємства. В 2008 році виросла кредиторська заборгованість, а в 2009 році зменшилася. Довгострокових зобов'язань у підприємства немає. В 2008 році було збільшення власних коштів, а в 2009 році зменшення власних коштів несприятливо позначається на фінансовому становищі БМУ «Запоріжстальбуд - 1». Баланс дозволяє дати загальну оцінку зміни всього майна підприємства, виділити в його складі оборотні й необоротні кошти, вивчити динаміку структури майна.

Показники структурної динаміки відображають частку участі кожного виду майна в загальній зміні сукупних активів. Їхній аналіз дозволяє зробити висновок про те, у які активи вкладені знову притягнуті фінансові ресурси або які активи зменшилися за рахунок відтоку фінансових ресурсів. Приклад аналітичного розрахунку представлений у таблицях 1 і 2.

Таблиця 1. Аналіз складу й структури майна

ВАТ «БМУ Запоріжстальбуд-1», 2008 рік

| Розміщення майна | На початок року | На кінець року | Зміна за рік ( + ; - ) | |||

| тис.грн. | % до підс. | тис.грн. | % до підс. | тис.грн. | % до підс. | |

| Іммобілізовані кошти (необоротні активи). Нематеріальні активи | 2.2 | 0.08 | 2.0 | 0.08 | -0.2 | 0 |

| Основні кошти | 2814.4 | 99.92 | 2595.3 | 99.92 | -219.1 | 0 |

| Незавершене будівництво. Довгострокові фінансові вкладення | - - | - - | - - | - - | - - | - - |

| Інші необортні активи | - | - | - | - | - | - |

| Разом | 2816.6 | 100.0 | 2597.3 | 100.0 | -219.3 | Х |

| Мобільні кошти (оборотні активи). Запаси й витрати | 3477.0 | 36.98 | 5736.8 | 49.38 | +2259.8 | +12.4 |

| Розрахунки з дебіторами | 4390.6 | 46.69 | 4930.2 | 42.44 | +539.6 | -4.25 |

| Короткострокові фінансові вкладення | - | - | - | - | - | - |

| Кошти | 1535.6 | 16.33 | 949.7 | 8.18 | -585.9 | -8.15 |

| Інші оборотні активи | - | - | - | - | - | - |

| Разом | 9403.2 | 100 | 11616.7 | 100 | +2213.5 | Х |

| Усього | 12219.8 | 100.0 | 14214.0 | 100.0 | +1994.2 | Х |

Таблиця 2. Аналіз складу й структури майна

ВАТ «БМУ Запоріжстальбуд - 1», 2009 рік

| Розміщення майна | На початок року | На кінець року | Зміна за рік ( + ; - ) | |||

| тис.грн. | % до підсум | тис.грн. | % до підсум | тис.грн. | % до підсум | |

| Іммобілізовані кошти (необоротні активи). Нематеріальні активи | 1.4 | 0.05 | 1.4 | 0.05 | - | - |

| Основні кошти | 2856.5 | 99.95 | 2626.2 | 90.25 | -230.3 | -9.7 |

| Незавершене будівництво. Довгострокові фінансові вкладення | - - | - - | 282.2 - | 9.70 - | +282.2 - | +9.70 - |

| Інші необортні активи | - | - | - | - | - | - |

| Разом | 2857.9 | 100.0 | 2909.8 | 100.0 | +51.9 | - |

| Мобільні кошти (оборотні активи). Запаси й витрати | 3449.9 | 28.17 | 2886.6 | 30.97 | -563.3 | +2.8 |

| Розрахунки з дебіторами | 5678.0 | 46.36 | 3912.0 | 41.97 | -1766.0 | -4.39 |

| Короткострокові фінансові вкладення | 313.0 | 2.55 | 438.2 | 4.70 | +125.2 | +2.15 |

| Кошти | 2806.9 | 22.92 | 2084.2 | 22.36 | -722.7 | -0.56 |

| Інші оборотні активи | - | - | - | - | - | - |

| Разом | 12247.8 | 100.0 | 9821.0 | 100.0 | -2926.8 | Х |

| Усього | 15105.7 | 100.0 | 12230.8 | 100.0 | -2874.9 | Х |

Як видно з таблиць загальна вартість майна підприємства, включаючи гроші й кошти в розрахунках, збільшилася за 2008 рік на 1994,2 тис.грн., а за 2009 рік - зменшилася на 2874,9 тис.грн.

У складі майна на початок 2008 року оборотні кошти становили 9403,2 тис.грн., а в 2009 році - 12247,8 тис.грн. За 2008 рік вони збільшилися на 2213,5 тис.грн., а в 2009 році зменшилися на 2926,8 тис.грн. Запаси й витрати відповідно зросли на 2259,8 тис.грн. і знизилися на 563,3 тис.грн.

Кошти й вартість цінних паперів в 2008 і 2009 роках зменшилися на 585,9 тис.грн. і 722,7 тис.грн. Дебіторська заборгованість за останній рік знизилася на 1766,0 тис.грн.

Іммобілізовані кошти зменшилися як в 2008 році, так і в 2009 році на 0,2 тис.грн. і 230,3 тис.грн. Відбулося це, головним чином, внаслідок зменшення вартості основних коштів і капітальних вкладень.

Аналіз показників структурної динаміки виявив наявність несприятливої тенденції: більше двох третин усього приросту майна в 2008 році був забезпечений за рахунок оборотних активів. А в 2009 році ніякого приросту не було, а були збитки, що знижує фінансову стабільність підприємства.

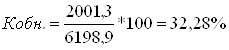

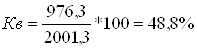

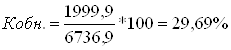

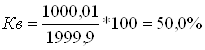

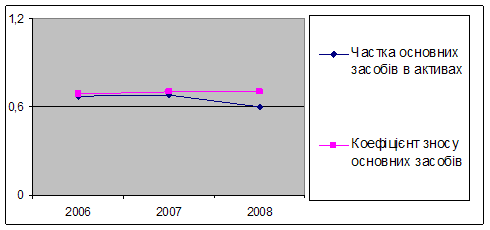

Тепер проаналізуємо стан основних коштів і необоротні активів. Спочатку розрахуємо коефіцієнт зношування й коефіцієнт придатності основних коштів.

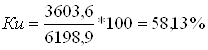

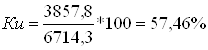

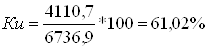

На початок 2008 року

![]()

![]()

На кінець 2008 року

![]()

![]()

На початок 2009 року

![]()

![]()

На кінець 2009 року

![]()

![]()

Збільшення коефіцієнта зношування означає погіршення стану основних коштів підприємства. Але при цьому варто враховувати, що коефіцієнт зношування не відображає фактичної зношеності основних коштів, а коефіцієнт придатності не дає точної оцінки їхньої поточної вартості. При існуючій у цей час системі обліку й звітності коефіцієнти зношування й придатності дають умовну оцінку стану основних коштів, що істотно обмежує можливість застосування цих показників для аналізу. Важливе значення для оцінки стану коштів мають показники руху основних коштів: коефіцієнти відновлення й вибуття, які визначимо на початок і кінець 2008 і 2009 року. Ці показники обчислюються по даним річної бухгалтерської звітності: форми №5. У формі №5 відображається загальне надходження основних коштів у звітному році, включаючи їх дооцінку, переклад коштів з оборотних в основні. Тому розрахунок буде виконуватися з певною часткою умовності, оскільки основна частина статей звітності агрегована.

Визначимо коефіцієнт відновлення:

На кінець 2008 року

На кінець 2009 року

Розрахунки показують, що технічний стан основних фондів є досить сприятливим для забезпечення основної діяльності, ступінь придатності їх на кінець року становить близько 50%. Відновлення основної діяльності здійснюється високими темпами.

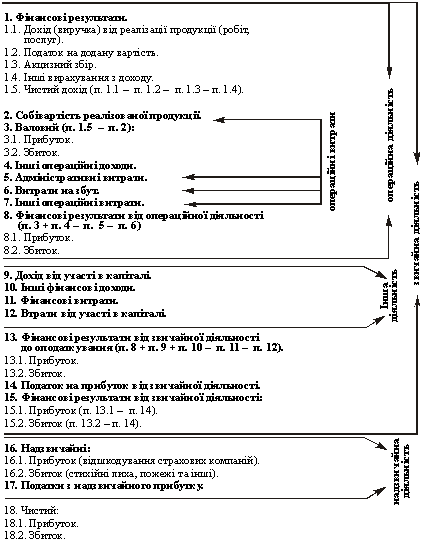

4. Розрахунки і аналіз показників ліквідностіПотреба в аналізі ліквідності балансу виникає у зв'язку з посиленням фінансових обмежень і необхідністю оцінки кредитоспроможності підприємства. Ліквідність балансу визначається як ступінь покриття зобов'язань підприємства його активами, строк перетворення яких у грошову форму відповідає строку погашення зобов'язань.

Для оцінки зміни ступеня платоспроможності й ліквідності підприємства потрібно зрівняти показники балансового звіту по різних групах активів і зобов'язань. На основі цього порівняння визначають аналітичні абсолютні й відносні показники.

Проаналізуємо платоспроможність розглянутого підприємства. Для більше точної оцінки платоспроможності підприємства в закордонній і вітчизняній практиці обчислюється величина чистих активів і аналізується їхня динаміка. Чисті активи являють собою перевищення активів підприємства над пасивами, що приймаються до розрахунку. В активи, що беруть участь у розрахунку, включаються грошове й негрошове майно підприємства за винятком заборгованості учасників (засновників) по їхніх внесках у статутний капітал, податку на додану вартість по придбаних цінностях, збитків.

Пасиви, що беруть участь у розрахунку, включають частина власних зобов'язань підприємства (цільового фінансування й надходження, орендні зобов'язання), зовнішні зобов'язання перед банками й іншими юридичними й фізичними особами, кредиторська заборгованість, резерви майбутніх витрат і платежів, та інші пасиви.

Розрахунки чистих активів аналізованого підприємства представлені в таблицях 3 і 4.

Таблиця 3. Розрахунок чистих активів (тис.грн.)

ВАТ «БМУ Запоріжстальбуд - 1» за 2008 рік

| Найменування показника | На початок періоду | На кінець періоду | |

| Активи | |||

| 1 | Нематеріальні активи | 2.2 | 2.0 |

| 2 | Основні кошти | 2814.4 | 2595.3 |

| 3 | Незавершене будівництво | - | - |

| 4 | Довгострокові фінансові вкладення | - | - |

| 5 | Інші необоротні активи | - | - |

| 6 | Виробничі запаси, МБП, готова продукція, і товари | 3381.0 | 5653.8 |

| 7 | Витрати в незавершеному виробництві й витрати майбутніх періодів | 96.0 | 83.0 |

| 8 | Кошти | - | - |

| 9 | Дебіторська заборгованість | 5926.2 | 5859.4 |

| 10 | Короткострокові фінансові вкладення | - | - |

| 11 | Інші оборотні активи | - | - |

| 12 | Разом активи (сума строк 1-11) | 12219.8 | 14214.0 |

| Пасиви | |||

| 13 | Цільове фінансування й надходження | 839.5 | 1204.6 |

| 14 | Кредити банків | - | - |

| 15 | Позикові кошти | - | - |

| 16 | Кредиторська заборгованість | 6175.1 | 7444.4 |

| 17 | Резерви майбутніх витрат і платежів | - | - |

| 18 | Інші пасиви | - | - |

| 19 | Разом пасиви (сума строк 13-18) | 7014.6 | 8649.0 |

| 20 | Вартість чистих активів (разом активів мінус разом пасивів) (стр.12-стр.19) в % до підсумку активів | 5205.2 42.6 | 5565.0 39.2 |

Таблиця 4. Розрахунок чистих активів (тис.грн.)

ВАТ «БМУ Запоріжстальбуд - 1» за 2009 рік

|

| Найменування показника | На початок періоду | На кінець періоду |

| Активи | |||

| 1 | Нематеріальні активи | 1.4 | 1.4 |

| 2 | Основні кошти | 2856.5 | 2626.2 |

| 3 | Незавершене будівництво | - | 282.2 |

| 4 | Довгострокові фінансові вкладення | - | - |

| 5 | Інші необоротні активи | - | - |

| 6 | Виробничі запаси, МБП, готова продукція, і товари | 3426.8 | 2875.9 |

| 7 | Витрати в незавершеному виробництві й витрати майбутніх періодів | 23.1 | 10.7 |

| 8 | Кошти | - | - |

| 9 | Дебіторська заборгованість | 8484.9 | 5996.2 |

| 10 | Короткострокові фінансові вкладення | 313.0 | 438.2 |

| 11 | Інші оборотні активи | - | - |

| 12 | Разом активи (сума строк 1-11) | 15105.7 | 12230.8 |

| Пасиви | |||

| 13 | Цільове фінансування й надходження | 345.8 | 1231.7 |

| 14 | Кредити банків | - | - |

| 15 | Позикові кошти | - | - |

| 16 | Кредиторська заборгованість | 10623.0 | 9261.8 |

| 17 | Резерви майбутніх витрат і платежів | - | - |

| 18 | Інші пасиви | - | - |

| 19 | Разом пасиви (сума строк 13-18) | 10968.8 | 8030.1 |

| 20 | Вартість чистих активів (разом активів мінус разом пасивів) (стр.12-стр.19) в % до підсумку активів | 4136.9 27.4 | 4200.7 34.3 |

Представлений розрахунок показує, що ВАТ «БМУ Запоріжстальбуд - 1» має у своєму розпорядженні чисті активи, сума яких в 2008 році в порівнянні з початком року збільшилася на 359.8 тис.грн., а в 2009 році збільшилася на 63.8 тис.грн. Однак їхня питома вага в активах підприємства відповідно знизився на 3.4, і збільшився на 6.9 пункту. Таким чином, підтверджується раніше зроблений висновок про підвищення ступеня платоспроможності підприємства.

Підвищення або зниження рівня ліквідності підприємства встановлюється у світовій практиці по зміні абсолютного показника чистого оборотного капіталу. Він визначається як різниця між поточними активами (оборотний капітал) і короткостроковими зобов'язаннями. Тому чистий оборотний капітал становить величину, що залишилася після погашення всіх короткострокових зобов'язань. Чим більше перевищення поточних активів над короткостроковими зобов'язаннями, тим більше чистий оборотний капітал. Отже, якщо підприємство не має у своєму розпорядженні чистий оборотний капітал, воно неліквідне. Для аналізованого підприємства сума чистого оборотного капіталу складе (таблиця 5).

Таблиця 5. Розрахунок чистого оборотного капіталу

ВАТ «БМУ Запоріжстальбуд - 1»

| Показники | На початок періоду, тис. грн. | На кінець року, тис. грн. | ||

| 2008р. | 2009р. | 2008р. | 2009р. | |

| Поточні (оборотний капітал) активи | 8742.8 | 11655.8 | 8477.2 | 9344.2 |

| Мінус: поточні зобов'язання | 6175.1 | 10623.0 | 7444.4 | 9261.8 |

| Чистий оборотний капітал | +2567.7 | +1032.8 | +1032.8 | +82.4 |

Таким чином, на початок і кінець року поточні пасиви були покриті поточними активами з перевищенням, тобто підприємство можна визнати ліквідним. Щоб ВАТ «БМУ Запоріжстальбуд - 1» розширювалося, чистий оборотний капітал цього року повинен бути більше, ніж у попередньому. На розглянутому підприємстві він зменшився на 1534,9 в 2008 році, а в 2009 році на 950,4.

На практиці аналіз платоспроможності й ліквідності підприємства здійснюється порівнянням коштів по активі, згрупованих по ступені їхньої ліквідності й розташованих у порядку убування ліквідності, із зобов'язаннями по пасиві, згрупованими по строках їхнього погашення й розташованими в порядку зростання строків. Власне кажучи ліквідність підприємства означає ліквідність його балансу (таблиця 6 і 7).

Таблиця 6. Аналіз ліквідності балансу

ВАТ «БМУ Запоріжстальбуд - 1» за 2009 рік

| Актив | На початок року, тис. грн. | На кінець року, тис. грн. | Пасив | На початок року, тис. грн. | На кінець року, тис. грн. | Платіжний надлишок або недолік, тис. грн. | |

| на початок року | на кінець року | ||||||

| 1. Найбільш ліквідні активи А=d | 8797.9 | 6434.4 | Найбільш термінові зобов'язання П=r | 10623.0 | 9261.8 | -1825.1 | -2827.4 |

| 2. Швидко реалізовані активи А2=ra | 5678.0 | 3912.0 | Короткострокові Пасиви П2=Kt | - | - | +5678.0 | +3912.0 |

| 3. Повільно реалізовані активи A3=Z+FT+RT | 3449.9 | 2886.6 | Довгострокові пасиви П3=KT | - | - | +3449.9 | +2886.6 |

| 4. Важко реалізовані активи A4=F-FT | 2857.9 | 2909.8 | Постійні пасиви П4=Ис-Sf+Д+Ф+pn | 4482.7 | 2969.0 | -1624.8 | -59.2 |

| 5. Баланс (стор. 1+стор. 2+ +стор. 3+стор. 4) | 20783.7 | 16142.8 | Баланс (стор. 1+стор. 2+ +стор. 3+стор. 4) | 15105.7 | 12230.8 | Х | Х |

Таблиця 7. Аналіз ліквідності балансу

ВАТ «БМУ Запоріжстальбуд - 1» за 2008 рік

| Актив | На початок року, тис. грн. | На кінець року, тис. грн. | Пасив | На початок року, тис. грн. | На кінець року, тис. грн. | Платіжний надлишок або недолік, тис. грн. | |

| на початок року | на кінець року | ||||||

| 1. Найбільш ліквідні активи А=d | 5926.2 | 5879.9 | Найбільш термінові зобов'язання П=r | 6175.1 | 7444.4 | -248.9 | -1564.5 |

| 2. Швидко реалізовані активи А2=ra | 4390.6 | 4930.2 | Короткострокові Пасиви П2=Kt | - | - | +4390.6 | +4930.2 |

| 3. Повільно реалізовані активи A3=Z+FT+RT | 3477.0 | 5736.8 | Довгострокові пасиви П3=KT | - | - | +3477.0 | +5736.8 |

| 4. Важко реалізовані активи A4=F-FT | 2816.6 | 2597.3 | Постійні пасиви П4=Ис-Sf+Д+Ф+pn | 6044.7 | 6769.6 | -3228.1 | -4172.3 |

| 5. Баланс (стор. 1+стор. 2+ +стор. 3+стор. 4) | 16610.4 | 19144.2 | Баланс (стор. 1+стор. 2+ +стор. 3+стор. 4) | 12219.8 | 14214.0 | Х | Х |

Характеризуючи ліквідність балансу за даними таблиць, слід зазначити, що у звітному періоді спостерігався платіжний недолік найбільш ліквідних активів коштів і цінних паперів для покриття найбільш термінових зобов'язань на початок періоду в 2008 році 248,9 і на кінець періоду 1564,5, а в 2009 році на початок періоду 1825,1, а на кінець - 2827,4. Ці цифри говорять про те, що тільки частина термінових зобов'язань підприємства на кінець періоду покривалися найбільш ліквідними активами.

Швидко реалізовані активи й повільно реалізовані активи взагалі не покриваються короткостроковими й довгостроковими пасивами. Це пов'язане з тим, що дане підприємство не мало відносин із кредитами банків і позикових коштів.

5. Методика розрахунків та аналізу чистих активів підприємстваАналізуючи фінансове становище підприємства з метою вкладення в нього інвестицій, використають і відносні показники платоспроможності й ліквідності. На практиці обчислюють три відносних показники ліквідності.

Розрахуємо коефіцієнт абсолютної ліквідності.

2008 рік

на кінець року Кабл. = 20,5/ 7444,4 = 0,003

2009 рік

на початок року Кабл. = 313,0/ 10623,0 = 0,03

на кінець року Кабл. = 438,2/ 9261,8 = 0.05

Розрахуємо показник ліквідності. Цей показник відрізняється від першого тем, що в чисельнику до раніше наведеної суми додаються суми короткострокової дебіторської заборгованості.

2008 рік

ДО2 = 5926,2/ 6175,1 = 0,9

ДО2 = 5879,9/ 7444,4 = 0,8

2009 рік

ДО2 = 8797,9/ 10623,0 = 0,8

ДО2 = 6434,4/ 92618,8 = 0,7

Коефіцієнт покриття або поточної ліквідності.

Похожие работы

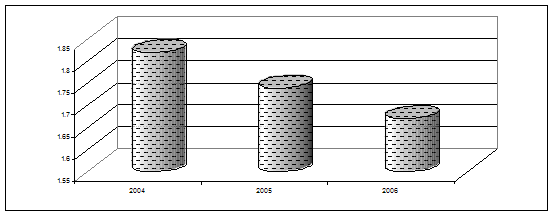

... 7072 грн. в 2008 р. до 11019 грн. в 2009 році. Для підвищення ділової активності та ефективності господарювання проводити швидшу реалізацію продукції, не затримувати її на складі. 8. Аналіз фінансового стану підприємства в умовах застосування сучасних інформаційних технологій Сучасність і постійні зміни в умовах існування підприємства вимагають найновіших методів управління. Звідси постає ...

... 25307,9=-2,132 Кінець року = (32216,2-67862,5)/32216,2=-35646,3/32216,2=-1,106 Мінімальне значення цього показника — 0,1. Збільшення величини показника свідчить про непоганий фінансовий стан підприємства і його спроможність проводити незалежну фінансову політику. 9. Коефіцієнт співвідношення необоротних і власних коштів розраховується як відношення необоротних коштів до власного капіталу ( ...

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев