Навигация

Во всех остальных случаях налогообложение производится по налоговой ставке 18%

3. Во всех остальных случаях налогообложение производится по налоговой ставке 18%.

4. Для определения доли налога в продажной цене товаров (работ, услуг), облагаемых по ставке 18%, налоговая ставка определяется как отношение ставки налога к налоговой базе, принятой за 100% и увеличенной на 18% (18: 118 • 100%), при ставке 10%- соответственно (10: 110. 100%). Эти ставки используются и для исчисления суммы налога при получении от покупателей (заказчиков) за реализуемую продукцию денежных средств в виде финансовой помощи, пополнения фондов специального назначения, авансовых сумм, арендной платы, средств, полученных от взимания штрафов, пеней, неустоек за нарушение обязательств, предусмотренных договором поставки товаров (выполнения работ, оказания услуг), при удержании НДС налоговыми агентами из доходов иностранных налогоплательщиков.

д) Порядок исчисления и уплаты в бюджет.

При реализации товаров (работ, услуг) налогоплательщик дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога.

Сумма налога, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), исчисляется по каждому виду товаров (работ, услуг) как соответствующая налоговой ставке процентная доля цен.

При реализации товаров (работ, услуг) населению по розничным ценам (тарифам) соответствующая сумма налога включается в указанные цены (тарифы). При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также чеках и других выдаваемых покупателю документах сумма налога не выделяется.

Суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) либо фактически уплаченные им при ввозе товаров на таможенную территорию РФ, как правило, не включаются в расходы, принимаемые к вычету при исчислении налога на доходы организаций (налога на доходы физических лиц).

Суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) либо фактически уплаченные им при ввозе товаров на таможенную территорию РФ, включаются в расходы, принимаемые к вычету при исчислении налога на доходы организаций (налога на доходы физических лиц), в случае использования указанных товаров (работ, услуг) при:

1) производстве и(или) реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению;

2) производстве и(или) передаче товаров (работ, услуг), операции по передаче (выполнении работ, оказанию услуг) которых для собственных нужд признаются объектом налогообложения, но не подлежат налогообложению;

3) реализации товаров (выполнении работ, оказании услуг), местом реализации которых не признается территория РФ.

В случае принятия налогоплательщиком сумм налога, указанных выше к вычету или возмещению, соответствующие суммы налога подлежат восстановлению и уплате в бюджет.

В случае частичного использования покупателем приобретенных товаров (выполненных работ, оказанных услуг) в производстве и(или) реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению, а частично - в производстве и(или) реализации товаров (работ, услуг), операции по реализации которых освобождены от налогообложения, суммы налога, предъявленные продавцом указанных приобретенных товаров (работ, услуг), включаются в затраты, принимаемые к вычету при исчислении налога на доходы организаций (налога на доходы физических лиц), или подлежат налоговому вычету в той пропорции, в которой указанные приобретенные товары (работы, услуги) используются для производства и(или) реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению (освобождены от налогообложения). Указанная пропорция определяется исходя из стоимости товаров (работ, услуг), операции, по реализации которых подлежат налогообложению (освобождены от налогообложения), в общем объеме выручки от реализации товаров (работ, услуг) за отчетный налоговый период.

Суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) либо фактически уплаченные при ввозе товаров на территорию РФ, учитываются в стоимости соответствующих товаров (работ, услуг) в случае:

1) приобретения (ввоза) товаров (работ, услуг) лицами, не являющимися налогоплательщиками в соответствии со ст. 170 НК РФ либо освобожденными от обязанностей налогоплательщика;

2) приобретения (ввоза) амортизируемого имущества для производства и(или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг).

Налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии с тем, как это рассмотрено ранее, на налоговые вычеты.

Вычетам подлежат суммы налога предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ. в таможенных режимах выпуска для свободного обращения, временного ввоза и переработки вне таможенной территории в отношении:

1) товаров (работ, услуг), приобретаемых для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения;

2) товаров (работ, услуг), приобретаемых для перепродажи.

Вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров продавцу или отказа от них. Вычетам подлежат также суммы налога, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг)

Вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, в случае расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей.

Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как общая сумма налога по облагаемых операциям, уменьшения на сумму налоговых вычетов.

Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму налога, исчисленную в соответствии со сг. 166 НК РФ, сумма указанного налога, подлежащая уплате в бюджет, по итогам этого налогового периода принимается равной нулю.

Положительная разница между суммой налоговых вычетов и общей суммой налога, исчисленного по операциям, признаваемым объектом налогообложения по ставке 0%, подлежит возмещению налогоплательщику.

Сумма налога, подлежащая уплате в бюджет, исчисляется следующими налогоплательщиками в случае выставленная ими покупателю счета-фактуры с выделением суммы налога:

1)налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

2)налогоплательщиками, имеющими освобождение от налогообложения. При этом сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счет-фактуре, переданном покупателю товаров (работ, услуг.

Акцизы

а) Экономическая характеристика

Акцизы – один из самых старых налогов. Этот вид налогов издавна использовался государями при единоличном установлении источников пополнения своей казны и государством (например, правителями Древнего Рима). В царской России в 1901 г. акцизы давали казне 61% доходов. Акцизы, пожалуй, самая древняя форма налогообложения, не считая пошлин.

Акцизы – вид косвенных налогов на товары преимущественно массового потребления. Сумма акциза включается в цену товара и тариф.

В настоящее время акцизы применяются во всех странах рыночной экономики. Они установлены на ограниченный перечень товаров и играют двоякую роль: во-первых, это один из важных источников дохода бюджета; во-вторых, это средство ограничения потребления подакцизных товаров (в основном социально вредных товаров) и регулирования спроса и предложения товаров.

Акцизы являются косвенным налогом, который увеличивает цену товара и поэтому оплачивается потребителем. В отличие от НДС этим налогом облагается вся стоимость товара, включая и материальные затраты.

б) Налогоплательщики

Налогоплательщиками акцизов являются организации и индивидуальные предприниматели, производящие и реализующие подакцизные товары и подакцизное минеральное сырье. Плательщиками акцизов признаются также лица, перемещающие подакцизные товары и подакцизное минеральное сырье через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом РФ.

Подакцизными товарами признаются:

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция с объемной долей этиловдго спирта более 9%;

3) алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки и другая пищевая продукция с объемной долей этилового спирта более l,5%);

4) пиво;

5) табачная продукция;

6) ювелирные изделия;

7) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

8) автомобильный бензин;

9) дизельное топливо;

10) моторные масла для (инжекторных) двигателей.

Подакцизным минеральным сырьем является природный газ.

в) Объект налогообложения и налоговая база

Основными объектами налогообложения признаются операции по реализации на территории РФ произведенной подакцизной продукции ее производителями, в том числе передача товаров собственности и ее использование при натуральной оплате, реализация алкогольной продукции с акцизных складов, ввоз подакцизных товаров на таможенную территорию РФ, а также ряд иных операций по передаче и продаже подакцизных товаров и подакцизного минерального сырья. При этом к производству подакцизньх товаров приравнивается их розлив, а также любые виды смешения товаров в местах их хранения и реализации, в результате которого получается подакцизный товар. Операции по реализации несоответствующим ГОСТу видам топлива не подлежат налогообложению акцизом.

Налоговая база определяется отдельно по каждому виду подакцизных товаров и подакцизного минерального сырья в зависимости от применяемых в отношении этих товаров и сырья налоговых ставок.

Для организации и индивидуальных предпринимателей налоговый период составляет один календарный месяц.

г) Порядок исчисления и уплаты в бюджет.

При уплате акцизов налогоплательщик вправе уменьшить сумму налога, подлежащую перечислению в бюджеты, на некоторые вычеты. Так, вычетам подлежат суммы акцизов, уплаченные при приобретении или ввозе подакцизных товаров, если в дальнейшем они используются в качестве сырья для дальнейшей обработки. Вычитаются также суммы уплаченных ранее акцизов при возврате покупателями подакцизных товаров или отказа от них. Алкогольная продукция подлежит обязательной маркировке марками акцизного сбора.

Стоимость авансового платежа, уплаченного при приобретении специальных акцизных либо региональных марок, также подлежит вычету. Вычетам подлежат суммы акциза, уплаченные на территории РФ по спирту этиловому, произведенному из пищевого сырья, исполъзованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции. При этом вычету подлежит сумма налога в размере, не превышающем сумму налога, исчисленную по формуле:

С=[(А х К): 100%] х О,

где С - сумма акциза, уплаченная по спирту этиловому, использованному для производствавина;

А - налоговая ставка на 1 л стопроцентногового спирта;

К - крепость вина;

О- объем реализованного вина.

К вычету принимаются только суммы, фактически уплаченные налогоплательщиком при условии наличия подтверждающих расчетных документов и счетов-фактур, выставленных продавцами подакцизной продукции. Суммы акцизов по подакцизным товарам, использованным в качестве сырья для производства других подакцизных товаров, принимаются к вычету при одновременном соблюдении двух условий: их фактической оплаты и списания стоимости использованных подакцизных товаров на затраты по производству реализованных подакцизных товаров.

Если сумма налоговых вычетов в каком-либо налоговом периоде превышает общую сумму акциза по реализованным подакцизным товарам, то в этом периоде акциз не уплачивается. Сумма превышения налоговых вычетов подлежит зачету в (следующем налоговом периоде). Если и после зачета останется некоторая сумма превышения, то она может быть направлена на исполнение налоговых обязательств по другим налогам и сборам, на уплату пени, на погашение недоимки и присужденных санкций в рамках одного бюджета. По истечении трех налоговых периодов, следующих за отчетным, сумма, которая не была зачтена, подлежит возврату налогоплательщику по его заявлению.

Единый социальный налог (ЕСН)

а) Экономическая характеристика

Единый социальный налог (далее ЕСН) - это новый налог, который заменил уплачиваемые до 1 января 2001 г. страховые взносы в государственные социальные внебюджетные фонды (Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования РФ). Экономическая сущность данного налога заключается в том, что он предназначен для мобилизации средств с целью реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь.

Переход к взиманию ЕСН стал результатом работы по совершенствованию сбора страховых взносов и контроля за их посгуплением. ЕСН был введен в целях повышения эффективности использования средств государственных социапьных внебюджетных фондов, применения более обоснованных тарифов поступлений в фонды и методики их исчисления, проведения политики большей прозрачности средств и ответственности за их целевое использование.

Отсутствие опыта в организации функционирования государственных внебюджетных фондов и сложная экономическая ситуация в стране стали причиной существенных недостатков в их деятельности (недостаточно эффективный сбор страховых взносов, отсутствие прозрачности в использовании средств) и изъятия платежей (сложность процедуры уплаты и высокая налоговая нагрузка на ФОТ). Многочисленные нормативные акты, вводимые социальными фондами, создавали различные условия обложения предприятий, порядок предоставления отсрочки по недоимкам.

Основная проблема заключалась в том, что существовавшие независимо друг от друга налоговая система и система платежей во внебюджетные социальные фонды приводили к неэффективному расходованию государственных средств и дублированию функций различных органов. Введение ЕСН позволило снять проблему дублирования функций государственных внебюджетных социальных фондов и налоговых органов. Теперь в отношении налогоплательщиков ЕСН налоговые органы проводят все предусмотренные законодательством мероприятия налогового контроля, взыскивают суммы недоимки, пеней и штрафов, проводят в установленном порядке зачет (возврат) излишне уплаченных сумм налога.

С введением ЕСН государственные внебюджетные социальные фонды (кроме фонда занятости населения) не ликвидированы. В них установлена единая налоговая база - выплаты , начисленные в пользу работников. Введен достаточно сложный механизм исчисления этого налога, предусмотрено несколько регрессивных шкал

ставок для различных категории налогоплательщиков. Сохранено исчисление сумм налога отдельно в отношении каждого фонда.

Особо следует отметить, что порядок расходования средств социальных фондов установлен законодательством РФ. Другими словами, за фондами остались функции расходования средств по государственному пенсионному, социальному и медицинскому страхованию. Кроме того, сохранены особенности исчисления и уплаты взносов на обязательнсе социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, взносов на обязательное медицинское страхование неработающего населения в Фонд обязательного медицинского страхования.

б)Налогоплательщики.

Плательщики единого социального налога делятся на две категории:

- к первой категории относятся юридические и физические лица, являющиеся работодателями, которые производят выплаты наемным работникам;

- ко второй категории относятся лица, получающие доходы в результате собственной деятельности.

В случае если налогоплательщик одновременно относится к обеим категориям, то он признается отдельным налогоплательщиком по каждому отдельно взятому основанию.

Не являются плательщиками единого социального налога организации и индивидуальные предприниматели, которые перешли на уплату налога на вмененный доход для определенных видов деятельности. Они не исчисляют единый социальный налог в части доходов, получаемых от этих видов деятельности.

Лица, получающие доходы в результате собственной деятельности (к ним отнесены индивидуальные предприниматели, родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования, главы крестьянских (фермерских) хозяйств и адвокаты) не уплачивают единые социальный налог в части суммы, зачисляемой в Фонд социального страхования Российской Федерации.

в) Объект налогообложения и налоговая базаОбъектом налогообложения для исчисления налога признаются:

- для налогоплательщиков, относящихся к первой категории выплаты и иные вознаграждения, начисляемые ими в пользу своих работников по всем основаниям, в том числе вознаграждения по договорам гражданско-правового характера, (выполнение работ, оказание услуг), по авторским и лицензионным договорам;

выплаты в виде материальной помощи и иные безвозмездные выплаты в пользу физических лиц, на связанных с налогоплательщиком трудовым договором либо договором гражданско-правового характера, либо авторским или лицензионным договором.

Выплаты в натуральной форме, производимые сельскохозяйственной продукцией и (или) товарами для детей, признаются объектом налогообложения в части сумм, превышающих 1000 рублей в расчете на одного работника за календарный месяц.

Не признаются объектом налогообложения выплаты, которые производятся за счет средств, остающихся в распоряжении организации после уплаты налога на доходы организации, или средств, остающихся в распоряжении индивидуального предпринимателя либо физического лица после уплаты налога на доходы физических лиц.

- для налогоплательщиков, относящихся ко второй категории доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением;

для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, объектом налогообложения является доход, определяемый исходя из стоимости патента.

Налоговая база по единому социальному налогу определяется для налогоплательщиков, относящихся к первой категории, как сумма выплат и иных вознаграждений, являющихся объектом налогообложения и начисленных работодателями за налоговый период, а для налогоплательщиков, относящихся ко второй категории, как сумма доходов, являющихся объектом налогообложения и полученных этими налогоплательщиками за налоговый период.

Налогоплательщики, относящиеся к первой категории, определяют налоговую базу отдельно по каждому работнику с начала года нарастающим итогом

г)Ставки налогаБазовая ставка единого социального налога составляет 35,6 %, в том числе:

- в Пенсионный фонд РФ – 28 %;

- в Фонд социального страхования РФ – 4,0 %;

- в Федеральный фонд обязательного медицинского страхования – 0,2 %;

- в территориальные фонды обязательного медицинского страхования – 3,4 %.

д)Порядок исчисления и уплаты в бюджет.

Налогоплательщики - работодатели исчисляют сумму налога отдельно в отношении каждого фонда. Эта сумма определяется как соответствующая процентная доля созданной налоговой базы. При этом сумма налога, зачисляемая в составе социального налога в Фонд социального страхования, должна быть уменьшена на произведенные налогоплательщиками самостоятельно расходы на цели государственного социального страхования, предусмотренные российским законодательством.

Указанные налогоплательщики производят уплату авансовых платежей по налогу ежемесячно в срок, установленный для получения средств в банке на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. При этом законодательством запрещено банкам выдавать своему клиенту-налогоплательщику средства на оплату труда, если этот налогоплательщик не представил в банк платежных поручений на перечисление налога. Для правильного исчисления причитающихся сумм налога налогоплательщики должны вести учет отдельно по каждому из работников о суммах выплаченных им доходов и суммах налога, относящихся к этим доходам.

Налог на имущество физических лиц

а) Экономическая характеристика

Налог на имущество физических лиц установлен в Российской Федерации в соответствии c Федеральным законом от 09.12.1991 г. Ns 2003.1 в качестве местного налога. Это один из немногих налогов, правовая основа которого была заложена на заре формирования налоговой системы России и c тех пор не претерпела принципиальных поправок, за исключением, пожалуй, ставок налога. Этим законом органам местного самоуправления предоставлены значительные права по установлению ставок налога, в частности установлены предельные ставки налога на отдельные виды имущества. Конкретные ставки налога устанавливаются представительными органами местного самоуправления. Вместе c тем несколько ограничены права местных органов по предоставлению льгот по налогу

б) Налогоплательщики

Плательщиками налогов на имущество физических лиц являются граждане Российской Федерации, иностранные граждане и лица без гражданства (далее - физические лица), имеющие на территории Российской Федерации в собственности имущество, признаваемое Законом Российской Федерации "О налогах на имущество физических лиц" объектом налогообложения.

Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе.

В аналогичном порядке определяются налогоплательщики, если такое имущество находится в общей долевой собственности физических лиц и предприятий (организаций). Если имущество, признаваемое объектом налогообложения, находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. При этом налогоплательщиком может быть одно из этих лиц, определяемое по соглашению между ними.

в)Объект налогообложения и налоговая база

Объектами налогообложения являются находящиеся в собственности физических лиц:

жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения (далее - строения, помещения и сооружения);

самолеты, вертолеты, теплоходы, яхты, катера, мотосани, моторные лодки и другие водно-воздушные транспортные средства, за исключением весельных лодок (далее - водно-воздушные транспортные средства).

Налоговой базой для исчисления налога на строения, помещения и сооружения является суммарная инвентаризационная стоимость объекта, определяемая органами технической инвентаризации.

Инвентаризационная стоимость - это восстановительная стоимость объекта с учетом износа и динамики роста цен на строительную продукцию, работы и услуги.

Суммарная инвентаризационная стоимость - это сумма инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектами налогообложения и расположенных на территории представительного органа местного самоуправления, устанавливающего ставки по данному налогу.

д)Порядок исчисления и уплаты в бюджет.

Налоги на имущество физических лиц исчисляются налоговым органом по месту нахождения объектов налогообложения. В случае, когда физическое лицо не проживает по месту нахождения имущества, признаваемого объектом налогообложения, налоговое уведомление на уплату исчисленного налога направляется в налоговый орган по месту жительства налогоплательщика для взыскания налога и перечисления в бюджет по месту нахождения имущества.

При получении налогового уведомления на уплату налога налоговый орган по месту жительства налогоплательщика обязан его принять и вручить налогоплательщику, а также взыскать и обеспечить перечисление налога на имущество в бюджет по месту нахождения объекта налогообложения.

Налог на строения, помещения и сооружения исчисляется на основании данных об их инвентаризационной стоимости по состоянию на 1 января каждого года.

Если у налогоплательщика в собственности имеется несколько строений, помещений и сооружений и они находятся на территории одного представительного органа местного самоуправления, который установил по всем объектам единую ставку налога, то налог исчисляется с суммарной инвентаризационной стоимости всех этих объектов.

Если у налогоплательщика в собственности имеется несколько строений, помещений и сооружений и они находятся на территории одного представительного органа местного самоуправления, который установил различные ставки налога в зависимости от типа их использования (жилого или нежилого назначения, используемые для личных или коммерческих целей и т.п.) или иных критериев, то налог исчисляется с суммарной инвентаризационной стоимости каждого типа объектов.

Налог на водно-воздушные транспортные средства исчисляется на основании налогооблагаемой базы по состоянию на 1 января того года, за который начисляются платежи.

Если транспортное средство находится в собственности нескольких физических лиц, налог взимается с того лица, на имя которого зарегистрировано это транспортное средство.

Налог на имущество организаций

а) Экономическая характеристика

Налог на имущество организаций установлен на территории РФ c 1 января 1992 г. Законом РФ от 13.12.1991 г. № 2030-1 в качестве регионального налога.

В 2003 г. была принята соответствующая глава НК РФ, которая заменила собой данный Закон. Этой главой в порядок исчисления и уплаты налога внесен ряд принципиальных изменений.

В частности, в целях стимулирования развития производства и подготовки к введению налога на недвижимость предусмотрено существенное сужение объектов налогообложения за счет исключения из налогообложения таких объектов, как готовая продукция, сырье и материалы, товары и некоторые другие.

В целях сохранения поступлений по данному налогу на уровне сложившихся поступлений за последние годы увеличен предельный размер налоговой ставки по сравнению с действовавшим до введения данной главы Кодекса.

Во избежание неоднозначного толкования норм закона при передаче имущества в совместную деятельность или доверительное управление установлен отдельный порядок определения в этом случае налоговой базы.

Особый порядок определения налоговой базы установлен также для иностранных организаций, имеющих недвижимое имущество на территории РФ, но не осуществляющих деятельность на этой территории.

Исходя из статуса данного налога, он вводится на соответствующей территории законодательными (представительными) органами власти субъектов РФ. Они же устанавливают конкретные ставки этого налога, дополнительные сверх предусмотренных федеральным законом льготы для отдельных категорий налогоплательщиков. Указанные региональные органы определяют также порядок и сроки уплаты данного налога, форму отчетности по нему.

б) Налогоплательщики

Налогоплательщиками налога признаются:

российские организации;

иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Не признаются налогоплательщиками организации, являющиеся организаторами Олимпийских игр и Паралимпийских игр в соответствии со статьей 3 Федерального закона "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", в отношении имущества, используемого в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

в)Объект налогообложения и налоговая база

Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признается движимое и недвижимое имущество, относящееся к объектам основных средств. Объектом налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признается находящееся на территории Российской Федерации недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности.

Не признаются объектами налогообложения:

1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

2) имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимого имущества, обязаны сообщать в налоговый орган по местонахождению указанных объектов сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта Российской Федерации, в течение 10 дней со дня оценки (переоценки) указанных объектов.

г) ставки налога

Похожие работы

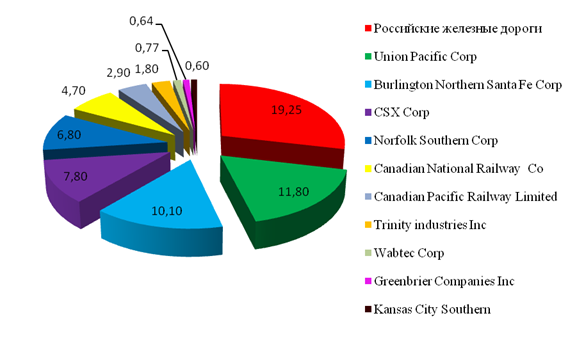

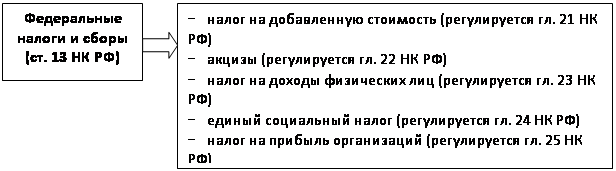

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

... за 2000г.Приложение В. Финансовая отчетность предприятия за 2001г. Министерство образования Российской Федерации Адыгейский Государственный Университет ДИПЛОМНАЯ РАБОТА на тему: «НАЛОГИ, ИХ СОСТАВ И СТРУКТУРА» Выполнила: Иванова О.В. Сочи 2004 СОДЕРЖАНИЕ ВВЕДЕНИЕ 7 1. ОСНОВЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ 10 2. ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ 28 ПАНСИОНАТ «БУРЕВЕСТНИК» ...

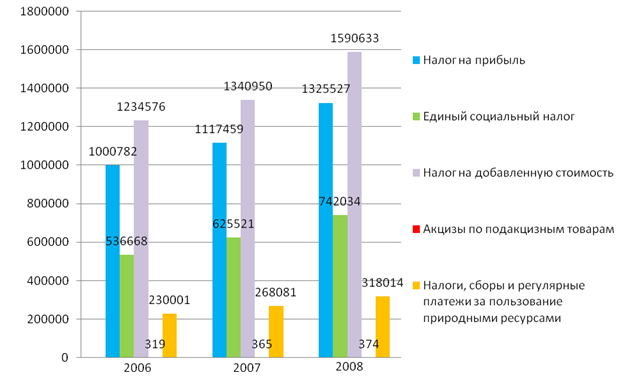

... работы налоговых органов. 1. Количественные показатели: 1) сумма поступлений налогов и сборов в бюджетную систему на контролируемой территории, в целом и по видам налогов; 2) сумма, доначисленная инспекцией в ходе контролируемой работы; 3) сумма, взысканная в бюджет по результатам контрольной работы; 4) сумма недоимки и задолжности по налогам и сборам, пени и штрафам; 5) количество ...

... от государства. · Существования государственной власти, выполняющей особые функции · Наличие у государственной власти особых структур экономического контроля и принуждения. Налоговое регулирование – деятельность государства по установлению, изменению и отменению налогов и сборов, а также корректировки существенных условий налогообложения. При этом налоговое регулирование является налоговой ...

0 комментариев