Навигация

На складе по состоянию на 31.12.05 имеются остатки готовой продукции на сумму 40 950 руб. и незавершенное производство на сумму 400 000 руб

8. На складе по состоянию на 31.12.05 имеются остатки готовой продукции на сумму 40 950 руб. и незавершенное производство на сумму 400 000 руб.

Решение

I. Рассчитаем трудозатраты и налог на доходы физических лиц – работников предприятия. Расчет заработной платы директора с исчислением НДФЛ

Таблица 1

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | |

| 1 | 18 000 | 2700 | – | – | 600 |

| 2 | 36 000 | 5400 | – | – | 1200 |

| 3 | 54 000 | 8100 | 12 420 | – | 1200 |

| 4 | 72 000 | 10 800 | 12 420 | – | 1200 |

| 5 | 90 000 | 13 500 00 | 12 420 | – | 1200 |

| 6 | 108 000 | 16 200 | 24 840 | – | 1200 |

| 7 | 126 000 | 18 900 | 24 840 | – | 1200 |

| 8 | 144 000 | 21 600 | 24 840 | – | 1200 |

| 9 | 162 000 | 24 300 | 37 260 | – | 1200 |

| 10 | 180 000 | 27 000 | 37 260 | – | 1200 |

| 11 | 198 000 | 29 700 | 37 260 | – | 1200 |

| 12 | 216 000 | 32 400 | 49 680 | – | 1200 |

Расчет налогооблагаемой базы для исчисления НДФЛ:

216 000 руб. + 32 400 руб. + 19 680 руб. – 1200 руб. = 296 880 руб. Исчисление НДФЛ:

296 880 руб. х 13% = 38594,4 руб.

Расчет заработной платы к выдаче:

298 080 руб. – 38594,4 руб. = 259485,6 руб.

Расчет заработной платы заместителя директора с исчислением НДФЛ

Таблица 2

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | |

| 1 | 12 000 | 1800 | — | – | – |

| 2 | 24 000 | 3600 | — | – | – |

| 3 | 36 000 | 5400 | 8 280 | – | – |

| 4 | 48 000 | 7200 | 8 280 | – | – |

| 5 | 60 000 | 9000 | 8 280 | – | – |

| 6 | 72 000 | 10 800 | 16 560 | – | – |

| 7 | 84 000 | 12 600 | 16 560 | – | – |

| 8 | 96 000 | 14 400 | 16 560 | – | – |

| 9 | 108 000 | 16 200 | 24 840 | – | – |

| 10 | 120 000 | 18 000 | 24 840 | – | – |

| 11 | 132 000 | 19 800 | 24 840 | – | – |

| 12 | 144 000 | 21 600 | 33 120 | – | – |

Расчет налогооблагаемой базы для исчисления НДФЛ:

144 000 руб. + 21 600 руб. + 33 120 руб. = 198 720 руб.

Исчисление НДФЛ:

198 720 руб. х 13% = 25 833,6 руб.

Расчет заработной платы к выдаче:

198 720 руб. – 25 833,6 руб. = 172886,4 руб.

Расчет заработной платы главного бухгалтера с исчислением НДФЛ

Таблица 3

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | ||

| 1 | 10 000 | 1500 | – | 400 | – | |

| 2 | 20 000 | 3000 | – | 400 | – | |

| 3 | 30 000 | 4500 | 5 700 | 400 | – | |

| 4 | 40 000 | 6000 | 5 700 | 400 | – | |

| 5 | 50 000 | 7500 | 5 700 | 400 | – | |

| 6 | 60 000 | 9000 | 11 500 | 400 | – | |

| 7 | 70 000 | 10 500 | 11 500 | 400 | – | |

| 8 | 80 000 | 12 000 | 11 500 | 400 | – | |

| 9 | 90 000 | 13 500 | 17 250 | 400 | – | |

| 10 | 100 000 | 15 000 | 17 250 | 400 | – | |

| 11 | 110 000 | 16 500 | 17 250 | 400 | – | |

| 12 | 120 000 | 18 000 | 23 000 | 400 | – | |

Расчет налогооблагаемой базы для исчисления НДФЛ:

120 000 руб. + 18 000 руб. + 23 000 руб. – 400 руб. = 160 600 руб.

Исчисление НДФЛ:

160 600 руб. х 13% = 20 878 руб.

Расчет заработной платы к выдаче:

161 000 руб. – 20 878 руб. = 140 122 руб.

Расчет заработной платы бухгалтеров в количестве 3 человек с исчислением НДФЛ

Таблица 4

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | |

| 1 | 6000 | 900 | – | 400 | 600 |

| 2 | 12 000 | 1800 | – | 800 | 1200 |

| 3 | 18 000 | 2700 | 3 450 | 800 | 1200 |

| 4 | 24 000 | 3600 | 3450 | 800 | 1200 |

| 5 | 30 000 | 4500 | 3450 | 800 | 1200 |

| 6 | 36 000 | 5400 | 6900 | 800 | 1200 |

| 7 | 42 000 | 6300 | 6900 | 800 | 1200 |

| 8 | 48 000 | 7200 | 6900 | 800 | 1200 |

| 9 | 54 000 | 8100 | 10350 | 800 | 1200 |

| 10 | 60 000 | 9000 | 10350 | 800 | 1200 |

| 11 | 66 000 | 9900 | 10350 | 800 | 1200 |

| 12 | 72 000 | 10 800 | 13800 | 800 | 1200 |

Расчет налогооблагаемой базы для исчисления НДФЛ:

(72 000 руб. + 10 800 руб. + 13 800 руб. – 800 руб. – 1200 руб.) х 3 чел. =

= 282 000 руб.

Исчисление НДФЛ:

282 000 руб. х 13% = 36 660 руб.

Расчет заработной платы к выдаче:

289 800 руб. – 36 660 = 253 140 руб.

Расчет заработной платы инспектора отдела кадров с исчислением НДФЛ

Таблица 5

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | |

| 1 | 4000 | 600 | – | 400 | 600 |

| 2 | 8000 | 1200 | – | 400 | 1200 |

| 3 | 12 000 | 1800 | 2300 | 400 | 1200 |

| 4 | 16 000 | 2400 | 2300 | 400 | 1200 |

| 5 | 20 000 | 3000 | 2300 | 400 | 1200 |

| 6 | 24 000 | 3600 | 4600 | 400 | 1200 |

| 7 | 28 000 | 4200 | 4600 | 400 | 1200 |

| 8 | 32 000 | 4800 | 4600 | 400 | 1200 |

| 9 | 36 000 | 5400 | 6900 | 400 | 1200 |

| 10 | 40 000 | 6000 | 6900 | 400 | 1200 |

| 11 | 44 000 | 6600 | 6900 | 400 | 1200 |

| 12 | 48 000 | 7200 | 9200 | 400 | 1200 |

Расчет налогооблагаемой базы для исчисления НДФЛ:

48 000 руб. + 7200 руб. + 9200 руб. – 400 руб. –1200 руб. = 62 800 руб.

Исчисление НДФЛ:

62 800 руб. х 13% = 8164 руб.

Расчет заработной платы к выдаче:

64 400 руб. – 8164 руб. = 56236 руб.

Расчет заработной платы рабочих с окладом 6000 руб. в количестве

40 человек с исчислением НДФЛ

Таблица 6

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. | ||

| 1 | 6500 | 975 | – | 400 | 600 | |

| 2 | 13000 | 1950 | – | 400 | 1200 | |

| 3 | 19500 | 2925 | 3737,5 | 400 | 1200 | |

| 4 | 26000 | 3900 | 3737,5 | 400 | 1200 | |

| 5 | 32500 | 4875 | 3737,5 | 400 | 1200 | |

| 6 | 39000 | 5850 | 7475 | 400 | 1200 | |

| 7 | 45500 | 6825 | 7475 | 400 | 1200 | |

| 8 | 52000 | 7800 | 7475 | 400 | 1200 | |

| 9 | 58500 | 8775 | 11212,5 | 400 | 1200 | |

| 10 | 65000 | 9750 | 11212,5 | 400 | 1200 | |

| 11 | 71500 | 10725 | 11212,5 | 400 | 1200 | |

| 12 | 78000 | 11700 | 14950 | 400 | 1200 | |

Расчет налогооблагаемой базы для исчисления НДФЛ:

(78 000 руб. + 11 700 руб. + 14 950 руб. – 400 руб. – 12 000 руб.) х 40 чел= 4122000

Исчисление НДФЛ:

4 122 000руб. х 13% = 535 860 руб.

Расчет заработной платы к выдаче:

4 186 000 руб. – 535 860 руб. = 3 650 140 руб.

Расчет заработной платы рабочих в количестве

20 человек с исчислением НДФЛ

Таблица 7

| Месяц | Оклад, руб. | Уральский коэффициент (15%), руб. | Кв. премия, руб. | Вычеты и льготы, руб. |

| |||

| 1 | 5 000 | 750 | – | 400 | 600 |

| ||

| 2 | 10 000 | 1500 | – | 400 | 1200 |

| ||

| 3 | 15 000 | 2250 | 2875 | 400 | 1800 |

| ||

| 4 | 20 000 | 3000 | 2875 | 400 | 1800 |

| ||

| 5 | 25 000 | 3750 | 2875 | 400 | 1800 |

| ||

| 6 | 30 000 | 4500 | 5750 | 400 | 1800 |

| ||

| 7 | 35 000 | 5250 | 5750 | 400 | 1800 |

| ||

| 8 | 40 000 | 6000 | 5750 | 400 | 1800 |

| ||

| 9 | 45 000 | 6750 | 8625 | 400 | 1800 |

| ||

| 10 | 50 000 | 7500 | 8625 | 400 | 1800 |

| ||

| 11 | 55 000 | 8250 | 8625 | 400 | 1800 | |||

| 12 | 60 000 | 9000 | 11500 | 400 | 1800 | |||

Расчет налогооблагаемой базы для исчисления НДФЛ:

(60 000 руб. + 9000 руб. + 11 500 руб. – 400 руб. – 1800 руб.) х 20 чел. =

= 1 566 000 руб.

Исчисление НДФЛ:

1 566 000 руб. х 13% = 203 580 руб.

Расчет заработной платы к выдаче:

1 610 000 руб. – 203 580 руб. = 1 480 370 руб.

Рассчитаем общую сумму НДФЛ по предприятию:

38 594,4 руб. + 25 833,6 руб. + 20 878 руб. + 36 660 руб. + 8 164 руб. +

+ 535 860 руб. + 203 580 руб. = 880 620 руб.

Подсчитаем общий доход работников предприятия:

298 080 руб. + 198 720 руб. + 161 000 руб. + 282 000 руб. + 64 400 руб. +

+ 4 186 000 руб. + 1610000руб. = 6 885 200 руб.

II. Расчет единого социального налога по предприятию.

Общая ставка ЕСН — 26%, из них: в ПФ 20% — 6 885 200 х 20% =

= 1 377 040 руб.; в ФМС 3,2% — 6 885 200 х 3,2 = 220 326,4 руб.; в ФСС 2,8% — 6 885 200 х 2,8% = 192 785,6 руб.

Итого ЕСН: 1 790 152

III. Расчет налога на добавленную стоимость по предприятию.

1. Расчет НДС исходящего (платеж в бюджет по реализации).

Рассчитаем выручку за год:

9 990 000 руб. + 11 150 000 руб. + 19 220 000 руб. + 24 180 000 руб. =

= 64 540 000 руб.

Исчисление НДС по полученной выручки:

64 540 000 руб. х 18% : 118% = 9 845 084,7 руб.

Исчисление НДС из полученной предоплаты от оптового покупателя в счет будущих поставок:

600 000 руб. х 18% : 118% =91 525,4 руб.

Сумма платежа НДС в бюджет:

9 845 084,7 руб. + 91 525,4 руб. = 9 936 610,1руб.

2. Рассчитаем НДС входящей (налоговый вычет по приобретенным ТМЦ и услугам).

Рассчитаем стоимость приобретенных ТМЦ и услуг:

500 000 руб. + 1 200 000 руб. + 150 000 руб. +150 000 руб. + 2 000 руб. + 950 000 руб. =2 952 000

Начислим НДС по поступившим ТМЦ и услугам:

2 952 000руб. х 18% = 531 360 руб.

Так как по условию задачи все счет-фактуры были оплачены поставщикам в размере 60%, возникает право к получению налогового вычета:

531 360 руб. х 60% = 318 816 руб.

3. Исчислим сумму расчета с бюджетом по НДС.

9 936 610,1 руб. – 318 816 руб. = 9617794,1 руб.

IV. Найдем сумму платежа в бюджет акциза.

Вычтем НДС из выручки для определения чистого дохода:

64 540 000 руб. – 9 936 610,1руб. = 54 603 989,9 руб.

Зная сумму выручки без НДС, найдем количество произведенных бутылок:

54 603 989,9 руб. : 160 руб. = 301 055 бутылок

Сумма НДС в одной единице продукции

160 – 118%

х – 18%

х=24,4

160 руб.-24,4 руб.=135,6 – стоимость без НДС

135,6 – 105,5%

х – 5,5%

х=7,07 – акциз на 1 бутылку

Отпускная цена

135,6-7,07= 128,5

Сумма возмещения акциза по используемым маркам

341 274 бут.х7,07 =2 412 807 руб

Произведем расчет выпущенной продукции в литрах

341 274 бут х 0,7= 238891 литров

Вторую сумму возмещения из бюджета в части акциза израсходованного в производстве продукции.

С= (АхК/100%)ХО

25,15 – 100%

х – 96%

х = 24,144

А= 24,144

С=(24,144 х 45%/100%)х238 891 = 2 595 503

Сумма платежа в бюджет акциза

173,5 – 100%

х – 45%

х=78,075

78,075 х 238891=18 651 414

Найдем сумму расчета с бюджетом

18 651 414 – 2 595 503 – 2 412 807 = 16 498160

|

V. Найдем сумму налога на имущество для платежа в бюджет с учетом остатков по балансу. Для этого используем формулу по исчислению налога.

((1 800 000 руб. + 2 998 000 руб. + 3 956 000 руб. + 4 570 000 руб) : (3 + 1)) х 2,2% = 73 282 руб.

VI. Рассчитаем сумму платежа в бюджет по налогу на прибыль. Для этого рассчитаем все доходы предприятия за минусом вычитаемых налогов:

— выручка от основного вида деятельности:

64 540 000. – 9 845 084 руб. = 54 694 915,3 руб.

— предоплата:

600 000 руб. – 91 525,4 руб. = 508 474,6 руб.

Всего дохода:

54 694 915,3 руб. + 508 474,6 руб. = 55 203 389 руб.

Находим балансовую прибыль. Для этого сгруппируем расходы:

— трудозатраты — 6 885 200 руб.

— ЕСН — 1 790 152 руб.

— расходы на ТМЦ — 2 952 000 руб.

— сумма акциза по маркам, которая приходится на себестоимость продукции — 2 412 807 руб.

— акциз по произведенной продукции — 2 595 503 руб.

Всего расхода:

6 885 200 руб. + 1 790 152 руб. + 2 952 000 руб. + 2 412 807 руб. +

+ 2 595 503 руб. = 16 635 662 руб.

Балансовая прибыль:

55 203 389 руб. – 16 635 662 руб. = 38 567 727 руб.

Находим сумму по резервному фонду по сомнительным долгам и по его не использованию.

Налог на имущество корректирует налогооблагаемую базу, поэтому ее мы уменьшаем:

38 567 727 руб. – 76 282 руб. = 38 494 445 руб.

Так как у нас есть отгруженная, но неоплаченная готовая продукция, создаем резервный фонд по сомнительным долгам. Согласно принятой учетной политики на предприятии резервный фонд формируется в размере 1,5% от чистой выручки: 55 203 389 руб. х 0,015 = 828 050,8 руб.

Предприятие отгрузило продукции по которой оплата не поступала:

19080 руб. + 63040 руб. + 82900 руб. + 93200 руб. + 99900 руб. =

= 357 220 руб.

Рассчитаем налогооблагаемую базу прибыли с учетом сформированного резервного фонда по сомнительным долгам с суммой его использования:

38 494 445 руб. – 828 050,8 руб. – 357220 руб. = 37 309 174,2 руб.

Сумма по неиспользованному фонду равна:

828 050,8 руб. – 357 220 руб. = 470 830,8 руб.

Восстановим неиспользованный резервный фонд:

37 309 174,2 руб. + 470 830,8 = 37 780 000руб.

Рассчитаем сумму косвенных и прямых затрат. Сначала распределим все расходы на прямые и косвенные.

К косвенным расходам относятся:

— зарплата директора — 298 080 руб.

— зарплата зам. директора — 198 720 руб.

— зарплата главного бухгалтера — 161 000 руб.

— зарплата бухгалтера (3 чел.) — 289 800 руб.

— зарплата инспектора отдела кадров — 64 400 руб.

— итого трудозатрат 1 012 000 руб.

ЕСН на трудозатраты — 263 120 руб.

всего косвенных затрат: 1 275 120 руб.

К прямым расходам относятся произведенные расходы предприятия за минусом косвенных расход, которые составят:

16 635 662 руб. – 1 275 120 руб. = 15 360 542 руб.

В связи с тем, что предприятие «Трион» имеет товарооборот более 3 000 000 руб., то согласно налоговому законодательству учетная политика должна быть по начислению, т.е. все затраты принимаются к вычету за минусом прямых затрат, относящихся к остаткам готовой продукции на складе и на незавершенном производстве.

Рассчитаем прямые затраты на 1 рубль произведенной продукции:

1 275 120 руб. : 64 540 000 руб. = 2,0 коп.

Рассчитаем сумму прямых затрат на готовую продукцию:

40 950 руб. х 2,0 коп. = 81 900 руб.

Рассчитаем сумму прямых затрат на незавершенное производство:

400 000 руб. х 2,0 коп. = 800 000 руб.

Рассчитаем сумму налога на прибыль.

Для этого сформируем балансовую прибыль для целей налогообложения

37 309 174,2 руб. + 81 900 руб. + 800 000 руб. = 38 191 074,2 руб.

Рассчитаем сумму налога на прибыль, причитающуюся к платежу в бюджет при ставке налога на прибыль 24%.

38 191 074,2 руб. х 24% : 100% = 9 165 857,8 руб.

Поделим налоги на бремя и на нагрузку

Бремя: НДС, платеж в бюджет, НДФЛ, ЕСН, Налог на имущество, налог на прибыль

9 845 084,7 + 9 936 610,1 + 880 620 + 1 790 152 + 73 282 + 8 954 201,9 =31 479 950,7 руб.

Нагрузка: акцизы, сумма расчета с бюджетом, ЕСН, налог на прибыль

9 617 794,1 + 1 790 152 + 8 954 201,9 + 8 954 201,9 = 29 316 349,9 руб.

Бремя > нагрузки

31 479 950,7 / 64 540 000= 48,7 коп.![]() 49 коп

49 коп

29 316 349,9 / 64 694 915,3 =0,453 ![]() 45 коп

45 коп

С каждого заработанного рубля 45 коп. в бюджет

Похожие работы

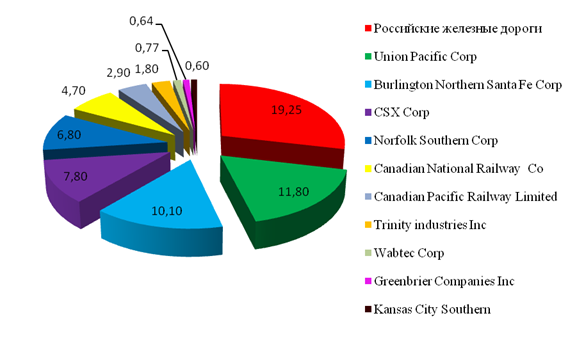

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

... за 2000г.Приложение В. Финансовая отчетность предприятия за 2001г. Министерство образования Российской Федерации Адыгейский Государственный Университет ДИПЛОМНАЯ РАБОТА на тему: «НАЛОГИ, ИХ СОСТАВ И СТРУКТУРА» Выполнила: Иванова О.В. Сочи 2004 СОДЕРЖАНИЕ ВВЕДЕНИЕ 7 1. ОСНОВЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ 10 2. ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ 28 ПАНСИОНАТ «БУРЕВЕСТНИК» ...

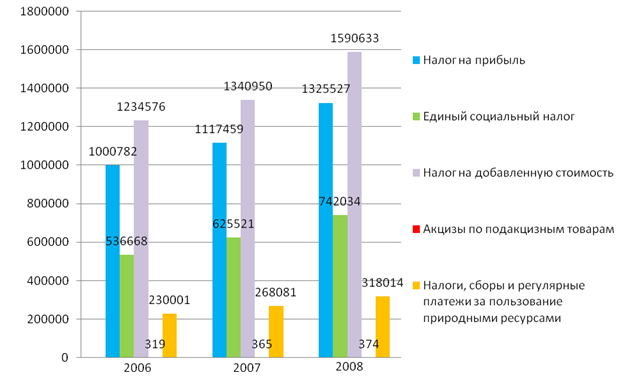

... работы налоговых органов. 1. Количественные показатели: 1) сумма поступлений налогов и сборов в бюджетную систему на контролируемой территории, в целом и по видам налогов; 2) сумма, доначисленная инспекцией в ходе контролируемой работы; 3) сумма, взысканная в бюджет по результатам контрольной работы; 4) сумма недоимки и задолжности по налогам и сборам, пени и штрафам; 5) количество ...

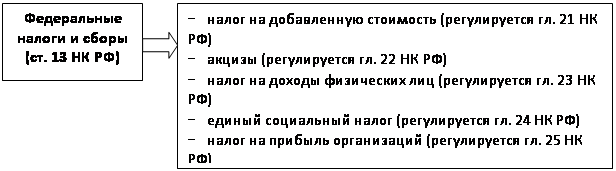

... от государства. · Существования государственной власти, выполняющей особые функции · Наличие у государственной власти особых структур экономического контроля и принуждения. Налоговое регулирование – деятельность государства по установлению, изменению и отменению налогов и сборов, а также корректировки существенных условий налогообложения. При этом налоговое регулирование является налоговой ...

0 комментариев