Навигация

Взыскание налогов

1. Взыскание налогов и сборов налоговыми органами и порядок применения принудительных мер.

Взыскание налога, сбора за счет денежных средств на счетах налогоплательщика

1. В случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате налога исполняется в принудительном порядке путем обращения взыскания на денежные средства на счетах налогоплательщика – орг-ции или ИП в банках.

2. Взыскание налога производится по решению налогового органа путем направления в банк, в котором открыты счета налогоплательщика поручения налогового органа на списание и перечисление в бюджетную систему РФ необходимых ден. ср-в со счетов налогоплательщика.

3. Решение о взыскании принимается после истечения срока, установленного в требовании об уплате налога, но не позднее двух месяцев после истечения указанного срока.

4.При недостаточности или отсутствии ден. средств на счетах налогоплательщика в день получения банком поручения налогового органа на перечисление налога такое поручение исполняется по мере поступления денежных средств на эти счета.

Взыскание налога, сбора, за счет иного имущества налогоплательщика

1.Взыскание налога за счет имущества налогоплательщика производится по решению руководителя налогового органа путем направления в течение 3-х дней с момента вынесения такого решения соответствующего постановления судебному приставу-исполнителю

Решение о взыскании принимается в течение одного года после истечения срока исполнения требования об уплате налога.

Взыскание налога за счет имущества налогоплательщика производится последовательно в отношении:

1) наличных ден.ср-в и ден.ср-в в банках, на кот. не было обращено взыскание;

2) имущества, не участвующего непосредственно в производстве продукции (товаров), в частности ценных бумаг, валютных ценностей, непроизводственных помещений, легкового автотранспорта, предметов дизайна служебных помещений;

3) готовой продукции (товаров), а также иных материальных ценностей, не участвующих и (или) не предназначенных для непосредственного участия в производстве;

4) сырья и материалов, предназначенных для непосредственного участия в производстве;

5) имущества, переданного по договору во владение, в пользование или распоряжение другим лицам без перехода к ним права собственности на это имущество;

6) др. имущества, за искл. предназначенного для повседневного личного пользования ИП или членами его семьи.

Порядок применения принудительных мер: 1. пени – это сумма, которая взыскивается с налогоплательщика в случае неуплаты налога в установленный срок, со дня следующего за сроком уплаты по дату фактической уплаты налога, 2. приостановление операций по счетам в банках, 3. залог имущества, 4. поручительство, 5. арест имущества.

2. Виды налоговых ставок и их применение в налогообложении.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

По методу установления:

1.твердые- устанавливаются в абс. сумме на единицу обложения независимо от размеров дохода;

2.процентные:

- пропорциональные устанавливаются в едином % к нал.базе;

- прогрессивные – вел-на ставки возрастает по мере роста нал.базы;

- регрессивная – снижается по мере роста нал.базы (ЕСН)

Ставки акцизного налога: твердые и %-е

3. Виды ответственности за налоговые правонарушения и

основные нормы по НК РФ.

Налоговое правонарушение - в РФ - противоправное, виновное действие или бездействие, которым не исполняются или ненадлежащим образом исполняются обязанности, нарушаются права и законные интересы участников налоговых отношений и за которые установлена юридическая ответственность.При выявлении правона-ий. нал-выми органами применяется меры ответств-ти: 1.штрафные санкции: уклонение от постановки на учет и нарушение сроков постановки на учет в нал-вые органы; нарушение срока предоставления сведений об открытии (закрытии) счетов в банке; непредставление налоговой декларации; неуплата или неполная уплата сумм налогов; сокрытие налогопл-ком своего им-ва. 2.фин. ответст-ть - обычная ответств-ть: а) пеня 1/300 ставки рефинансирования; б) невыполнение обязанности по удержанию или перечисление суммы нал-в – 20% от суммы нал-в; в) непредставление в нал. орган документов 3.административные штрафы – накладываются на должностных лиц орг-ции, виновных в непредставлении, несвоевременном или некорректном представлении, умышленном искажении бух. отчетов, балансов, расчетов, деклараций и др. док-тов, связанных с исчислением и уплатой налогов в бюджет. Размер штрафа – в 1-й раз – 2-5 МРОТ, повторно – 5-10 МРОТ. 4.уголовная ответств-ть за нал-е преступления устан-на УК РФ статьи 198, 199. Ответств-ть должностных лиц нал. органов за убытки, прич. налогопл-ку вследствие своих неправомерных решений и действий (бездействий) подлежат возмещению за счет ср-в бюджета.

Похожие работы

... п. 3 ст. 46 НК, для принятия налоговым органом решения о взыскании налога за счет иного имущества налогоплательщика или налогового агента. Между тем следует иметь в виду, что в ст. 47 НК, так же как и в ст. 46 НК, определяются правила принудительного взыскания налога налоговым органом во внесудебном порядке. Одним из существенных условий для применения этих правил является ограничение срока, в ...

... участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. Следует обратить внимание, что существуют некоторые особенности при взыскании налогов с граждан. Граждане уплачивают земельный налог, налог на имущество и транспортный налог на основании налогового уведомления. Так, согласно п.3 ст.363 НК РФ: «3. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог ...

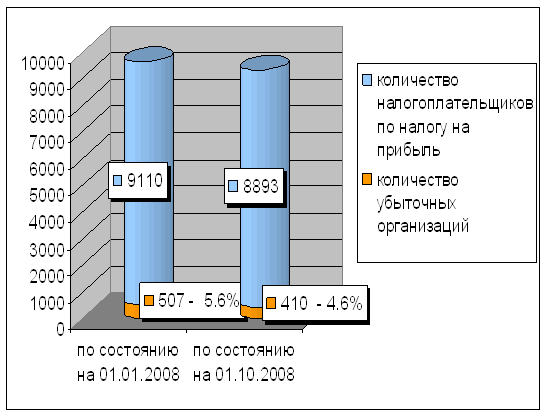

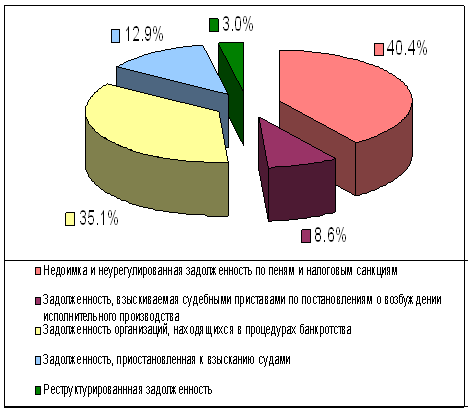

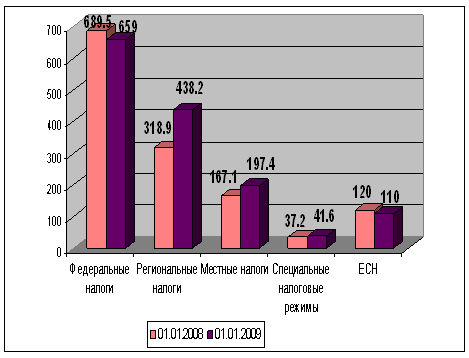

... задолженность, 40,4% – недоимка и неурегулированная задолженность по пеням и налоговым санкциям. Структура недоимки по налогам и сборам по данным УФНС по Рязанской области РФ представлена в Приложении Д. Недоимка по налогам и сборам в целом по области по состоянию на 01.01.2009 г. составила 1336 млн. руб. что выше уровня на 01.01.2008 г. на 123 млн. руб. или на 10,1%. В 2008 году недоимка по ...

... с правовыми нормами. На основании вынесенного решения налогоплательщику направляется требование об уплате сумм доначисленных налогов и пеней. Глава 2 Учет поступлений по налогам и сборам и задолженности по их уплате 2.1 Полномочия по взысканию сумм налогов, пеней и штрафов Полномочия налоговых органов по взысканию сумм налогов, пеней и штрафов - это полномочия, связанные с ...

0 комментариев