Навигация

Анализ финансового состояния ОАО «Автоматика»

2.3.2 Анализ финансового состояния ОАО «Автоматика»

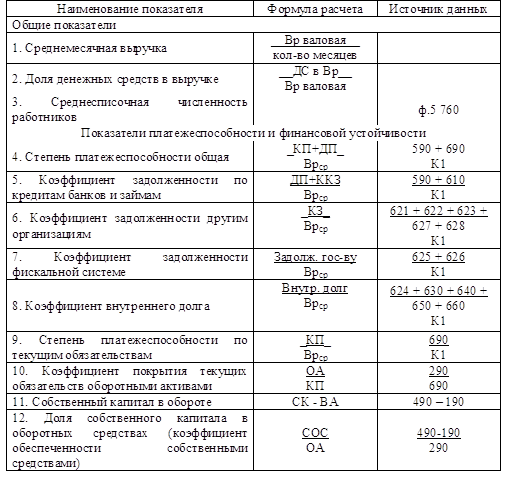

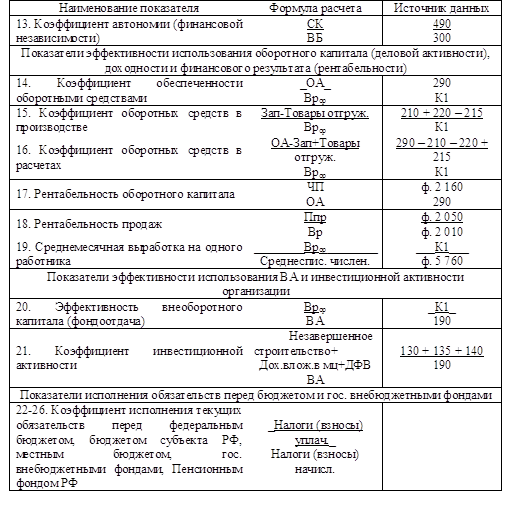

Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия.

В таблице 6 проведен анализ балансового состояния ОАО «Автоматика» в 2008 году. Размер привлеченного капитала состоит из текущей кредиторской и прочей краткосрочной кредиторской задолженности без кредитов и займов.

Из проведенного анализа первой части таблицы 6 видно, что на конец декабря 2008 года в активах организации доля внеоборотных активов составляет одну треть, а текущих оборотных активов, соответственно, две третьих.

В течение рассматриваемого периода произошло увеличение активов ОАО «Автоматика» на 1538 тыс. руб. (на 12,3%). При увеличении активов на 12,3% собственный капитал увеличился всего на 1,8%. Отставание в росте объема собственного капитала относительно общего изменения активов является негативным фактором.

· основные средства = 211 тыс. руб. (11,9%)

· долгосрочные финансовые вложения = 178 тыс. руб. (10%)

Таблица 6. Аналитический баланс ОАО «Автоматика» за 2008 год

| Показатель | Значение показателя | Изменение | ||||||||||

| на начало периода | на конец периода | (гр. 4 – гр. 2), тыс. руб. | (гр. 4: гр. 2), % | |||||||||

| в тыс. руб. | в% к валюте баланса | в тыс. руб. | в% к валюте баланса | |||||||||

| Актив | ||||||||||||

| 1. Внеоборотные активы | 3447 | 27,5 | 3905 | 27,8 | +458 | +13,3 | ||||||

| 2. Оборотные активы, всего | 9071 | 72,5 | 10151 | 72,2 | +1080 | +11,9 | ||||||

| в том числе: | 5635 | 45 | 6431 | 45,8 | +801 | +14,1 | ||||||

| в том числе: | 625 | 5 | 611 | 4,3 | –14 | -2,2 | ||||||

| –готовая продукция (товары). | 179 | 1,4 | 57 | 0,4 | –122 | -71,2 | ||||||

| – затраты в незавершенном производстве и расходах будущих периодов; | 4831 | 38,6 | 5763 | 41 | +932 | +19,4 | ||||||

| НДС по приобретенным ценностям | 133 | 1,1 | 116 | 0,8 | –17 | -12,7 | ||||||

| ликвидные активы, всего | 3303 | 26,4 | 3604 | 25,6 | +301 | +9,1 | ||||||

| в том числе: | 43 | 0,3 | 98 | 0,7 | +55 | +130,3 | ||||||

| дебиторская задолженность (срок платежа по которой не более года); | 3260 | 26 | 3506 | 24,9 | +246 | +7,5 | ||||||

| товары отгруженные. | – | – | – | – | – | – | ||||||

| Пассив | ||||||||||||

| 1. Собственный капитал | 3989 | 31,9 | 4063 | 28,9 | +74 | +1,8 | ||||||

| 2. Заемный капитал, всего | 1618 | 12,9 | 3451 | 24,5 | +1833 | +113,3 | ||||||

| из них: | 202 | 1,6 | 240 | 1,7 | +38 | +18,4 | ||||||

| – краткосрочные кредиты и займы. | 1416 | 11,3 | 3211 | 22,8 | +1795 | +126,9 | ||||||

| 3. Привлеченный капитал | 6911 | 55,2 | 6542 | 46,5 | –369 | -5,3 | ||||||

| Валюта баланса | 12518 | 100 | 14056 | 100 | +1538 | +12,3 | ||||||

Рост объемов активов организации связан, в первую очередь, с ростом следующих позиций актива баланса к концу 2008 года (в скобках указано изменение данной статьи в общей сумме всех положительно изменившихся статей):

· запасы: затраты в незавершенном производстве = 932 тыс. руб. (53,7%)

· дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) = 246 тыс. руб. (13,8%)

Также пассив баланса характеризуется приростом по строке «Займы и кредиты» (+1796 тыс. руб., или 92,4% от вклада в прирост пассивов организации за рассматриваемый период).

Анализ статьей баланса: «Запасы: готовая продукция и товары для перепродажи» в активе баланса и «Кредиторская задолженность: прочие кредиторы» в пассиве баланса характеризует отрицательное изменение статей (–) 128 тыс. руб. и (–) 368 тыс. рублей соответственно.

Для определения ликвидности организации проводится анализ ликвидности его баланса.

Анализ ликвидности баланса заключается в сравнении средств в «Активе», сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами в «Пассиве», объединенных по срокам их погашения и в порядке возрастания сроков.

Группирование показателей в «Активе» производится в следующем порядке:

Класс (А1) – денежные средства и краткосрочные (до 1 года) финансовые вложения, то есть вложения в ликвидные ценные бумаги – депозитные сертификаты, облигации, акции.

Класс (А2) – расчеты с дебиторами и авансы, выданные поставщикам и подрядчикам.

Класс ликвидности (А3) включает запасы, затраты и прочие оборотные средства.

Класс (А4) состоит из основных средств, оборудования к установке, незавершенных капитальных вложений, расчетов с учредителями, нематериальных активов и прочих внеоборотных активов.

Статьи пассива группируются по срокам их погашения и в порядке возрастания сроков.

Класс (П 1) – наиболее срочные пассивы состоят из кредиторской задолженности и прочих пассивов.

Класс (П 2) – краткосрочные пассивы включают в себя краткосрочные кредиты и заемные средства.

Класс (П 3) – долгосрочные пассивы, это: долгосрочные кредиты и заемные средства.

Класс (П 4) – постоянные пассивы включают статьи из раздела III пассива «Капитал и резервы».

В соответствии с приведенной группировкой статей баланса можно составить следующую картину ликвидности баланса за 2008 год (таб. 7), используя результаты баланса 2008 года.

Таблица 7. Анализ ликвидности баланса компании за 2008 год

| Значения | Отклонение | |||||||

| группы активов | начало года | конец года | группы пассивов | начало года | конец года | начало года | конец года | нор-ма |

| А1 | 43 | 98 | П1 | 6911 | 6542 | –6868 | –6444 | >0 |

| А2 | 3260 | 3506 | П2 | 1416 | 3211 | 1844 | 295 | >0 |

| А3 | 5768 | 6547 | П3 | 202 | 240 | 5566 | 6307 | >0 |

| А4 | 3447 | 3905 | П4 | 3989 | 4063 | –542 | –158 | <0 |

| Баланс | 12518 | 14056 | Баланс | 12518 | 14056 | |||

Для анализа ликвидности баланса необходимо сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения: А1 П1, А2 П2, A3 ПЗ, А4 П4.

Для этого проводится сопоставление наиболее ликвидных средств и быстро реализуемых активов (А1+А2) с наиболее срочными обязательствами и краткосрочными пассивами (П1+П2), таким образом выясняется текущуя ликвидность.

Ликвидность баланса считается нормальной при соблюдении следующих неравенств: (А1 + А2) > (П1 + П2), А3 > П3, А4 < П4.

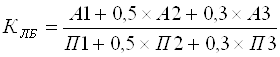

Для проведения комплексной оценки ликвидности баланса в целом используем общий показатель ликвидности баланса (КЛБ), вычисляемый по формуле

(1)

(1)

Показатель ликвидности баланса (КЛБ) характеризует отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных и среднесрочных). При этом, различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

С помощью данного показателя возможно сравнивание балансов предприятия, относящихся к разным отчетным периодам, а также балансов различных предприятий. В результате выявляется, какой баланс наиболее ликвиден.

Данные таблицы 7 показывают, что на начало и на конец отчетного периода у ОАО «Автоматика» присутствует достаточно большой финансовый недостаток средств по первой группе.

Остальные соотношения активов и пассивов соответствуют нормативным показателям ликвидности.

При анализе перспективной ликвидности данные таблицы 7 показывают небольшой платежный излишек по обеим группам.

Проведенный анализ финансовых показателей предприятия показывает о соотношение активов и пассивов в конце отчетного периода:

{А 1< П 1; А 2 >П 2; А 3 > П 3; А 4 < П 4} (2)

В результате выяснено что, текущая ликвидность баланса ОАО «Автоматика» является недостаточной.

Анализируя первое неравенство, выявлено, что в ближайшее временя ОАО «Автоматика» не удастся поправить свою платежеспособность. Также, быстро реализуемые активы не только не покрывают краткосрочные пассивы, но и не в состоянии, в случае их продажи, покрыть платежный недостаток по наиболее ликвидным активам.

Относительные показатели финансовой устойчивости, которые характеризуют состояние и структуру активов организации, а также их обеспеченность источниками покрытия (пассивными) можно разделить на три группы:

– состояние оборотных средств;

– состояние основных средств;

– финансовую независимость организации.

В долгосрочном плане финансовая устойчивость характеризуется соотношением собственных и заемных средств. Недостаток в том, что этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей, характеризующая степень защищенности интересов инвесторов и кредиторов. Базой для разработки таких показателей является стоимость имущества.

Похожие работы

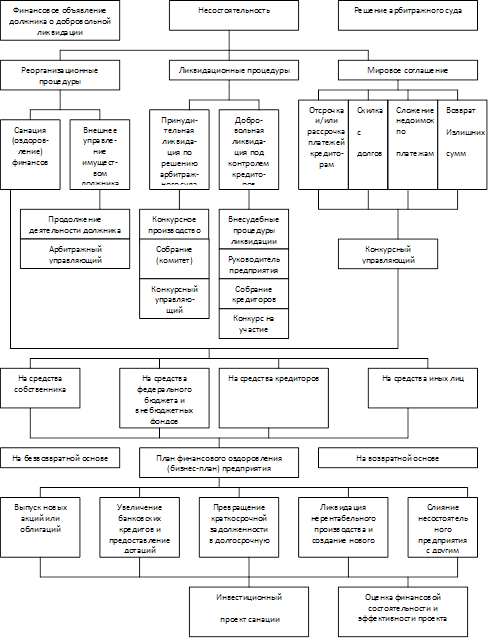

... задач: формирование команды адаптивных менеджеров, сохранение ядра кадрового потенциала предприятия, снижение социально-психологической напряженности в коллективе. Реализация концепции антикризисного управления персоналом возлагается на функциональную подсистему, элементы которой представлены на рис.2. Эффективное функционирование системы управления персоналом в условиях кризиса зависит от ...

... для быстрого определения причин негативных явлений, умения адекватно оценить и предвидеть последствия принимаемых решений. Информационный центр. Информация занимает особое место в системе антикризисного управления. Полнота, точность, своевременность, достоверность внешней и внутренней информации играют решающую роль в кризисной ситуации. Помимо этих свойств информация в рыночной экономике ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

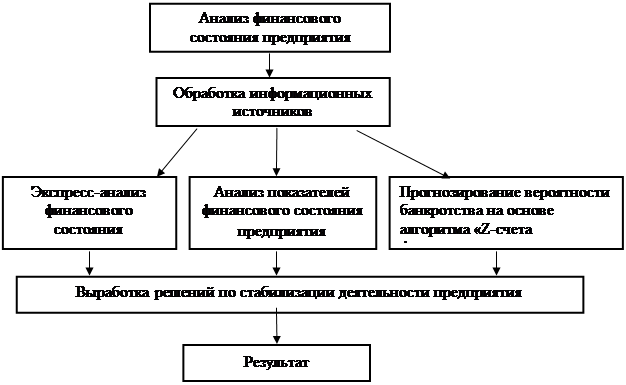

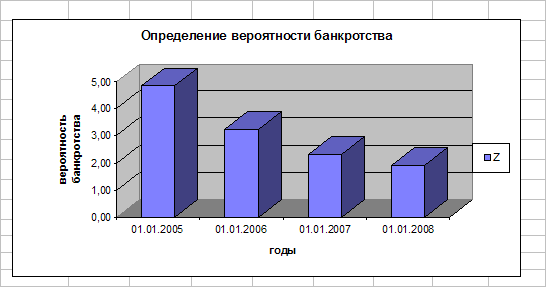

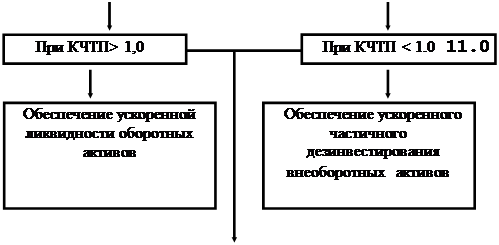

... общем объеме активов Z - показатель неплатежеспособности предприятия. 3 ВЫРАБОТКА РЕШЕНИЙ ПО СТАБИЛИЗАЦИИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 3.1 Внутренние механизмы финансовой стабилизации предприятия при угрозе банкротства Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации, которая позволяет не только снять ...

0 комментариев