Навигация

Акциз. Шляхи вдосконалення податкової системи

Міністерство транспорту та зв`язку України

Державна академія залізничного транспорту

Кафедра "Облік і аудит"

Дисципліна "Податковий облік та звітність"

Акциз. Шляхи вдосконалення податкової системи

План

Вступ

Теоретична частина

Які товари підлягають оподаткуванню акцизним збором та пільги щодо акцизного збору

I. Місцеві податки і збори в Україні : визначення та склад

1. Місцеві податки

1.1 Комунальний податок

1.2 Податок з реклами

2.Місцеві збори

2.1 Збір за припаркування автотранспорту

2.2 Ринковий збір

2.3 Збір за видачу ордера на квартиру

2.4 Курортний збір

2.5 Збір за участь у бігах на іподромі

2.6 Збір за виграш на бігах на іподромі

2.7 Збір з осіб які беруть участь у грі на тоталізаторі на іподромі

2.8 Збір за право використання місцевої символіки

2.9 Збір за право проведення кіно- та телезйомок

2.10 Збір за проведення місцевого аукціону, конкурсного розпродажу і

лотерей

2.11 Збір з власників собак

2.12 Збір за видачу дозволу на розміщення об’єктів торгівлі

II. Шляхи вдосконалення податкової системи України в сучасних умовах

Практична частина

Список використаної літератури

Вступ

податок збір платіж дозвіл

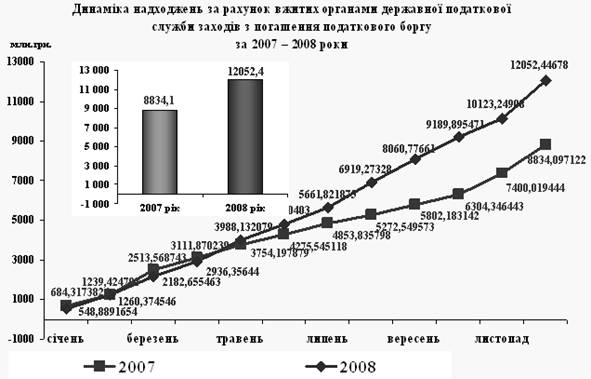

Однією із основних передумов забезпечення стабільності економіки на сучасному етапі розвитку України є ефективне функціонування податкової системи. Адже мобілізація податкових платежів до державної казни дозволяє органам державної виконавчої влади здійснювати реалізацію внутрішньої та зовнішньої політики, регулювання і стимулювання економіки, фінансування соціальних заходів. Однак позитивний ефект досягається лише за умови ефективної податкової політики, яка проявляється у забезпеченні виконання податками не лише фіскальної, але й стимулюючої функції, у встановленні та належному обґрунтуванні податкових правил, у стабільності та передбачуваності, в досягненні необхідного рівня збалансованості інтересів держави і платників податків.

Важливим інструментом податкової політики є податковий облік. Враховуючи те, що правильність його ведення та своєчасне відображення податкових операцій у податковій звітності є однією з основних умов ефективної діяльності підприємств, облікове забезпечення звітності про податки і податкові платежі є надзвичайно важливим. Якщо до того ж врахувати доволі жорстку систему фінансових санкцій, що застосовують до підприємств за умови виявлення помилок при здійсненні податкового обліку та формуванні податкової звітності, то очевидно, що ефективна податкова система передбачає чітке законодавче обґрунтовання усіх елементів податкового обліку, можливість адекватного відображення реальної економічної ситуації в звітності та забезпечення контролю за сплатою податків.

Теоретична частина

Які товари підлягають оподаткуванню акцизним збором та пільги щодо акцизного збору

Акциз - від латинського accidere - один з видів непрямого податку переважно на товари масового вжитку (цигарки, алкогольні напої, сіль, сірники, автомобілі, холодильники, парфумерію тощо). Вперше був запроваджений у Давньому Римі. Вибірковий акциз в деяких країнах встановлюється на телефонні послуги, показ кінофільмів, квитки на проїзд, на літак, комунальні послуги. У більшості країн Заходу в повоєнний період були запроваджені універсальні акцизи, або податки з обороту, які вилучаються у відсотках (до 10%) від валової виручки підприємств.

Акцизний збір був введений в Україні в 1992 p. і разом з ПДВ замінив податки з обороту і реалізації. Сучасне трактування акцизного збору (згідно з Декретом КМУ "Про акцизний збір" № 18-92 від 26.12.92 р.) визначає його як непрямий податок на окремі товари (продукцію), визначені законом як підакцизні, який включається до ціни товарів (продукції).

Як і інші непрямі податки, акцизний збір в остаточному підсумку збирається зі споживачів продукції, хоча сплачують його виробники підакцизних товарів або їх імпортери.

Індивідуальні акцизи встановлюють на окремі високорентабельні, монопольні та специфічні товари із малоеластичним за ціною попитом. Сплачують їх підприємства, що виробляють і реалізують підакцизні товари (винно-горілчані, тютюнові, ювелірні вироби, вироби з кришталю та хутра, відеотехніка, легкові автомобілі, бензин, чай, сіль, цукор тощо), які визначаються законодавчим органом.

Універсальні акцизи стосуються широкого кола товарів. Вони відрізняються від індивідуальних (або специфічних) тим, що мають ширшу базу оподаткування та уніфіковані ставки.

У податковій практиці використовуються три форми універсальних акцизів:

1. Податок з продажу, який застосовується у сфері оптової та роздрібної торгівлі і об'єктом оподаткування якого є реалізація товарів на заключному етапі. При цьому оподаткування здійснюється тільки один раз. Він встановлюється у вигляді відсотка до роздрібної ціни товару і сплачує його покупець. Нині цей податок існує в небагатьох країнах (наприклад, у Великій Британії, Канаді, США, Швеції), в сучасній Україні він не використовується.

2. Податок з обороту стягується з валового обороту на всіх стадіях руху товарів. При цьому допускається подвійне оподаткування, оскільки у валовий оборот включаються податки, що були сплачені раніше. Цей податок зараз теж не використовується.

3. Податок на додану вартість сплачується на всіх етапах руху товарів, робіт, послуг.

Платниками податку в бюджет є суб'єкти підприємницької діяльності (їх філії, відділення, підрозділи) - виробники (за реалізації товару) або імпортери підакцизних товарів (за перетину митного кордону):

- нерезиденти, які виробляють підакцизні товари на митній території України, безпосередньо або через їх постійні представництва;

- суб'єкти підприємницької діяльності, інші юридичні особи, які імпортують на митну територію України підакцизні товари;

- фізичні особи-резиденти або нерезиденти, які ввозять підакцизні речі на митну територію України;

- юридичні або фізичні особи, які купують підакцизні товари у податкових агентів.

Перелік підакцизних товарів і ставки акцизного збору затверджуються законодавчо і є єдиними на всій території України для вітчизняних та імпортних товарів.

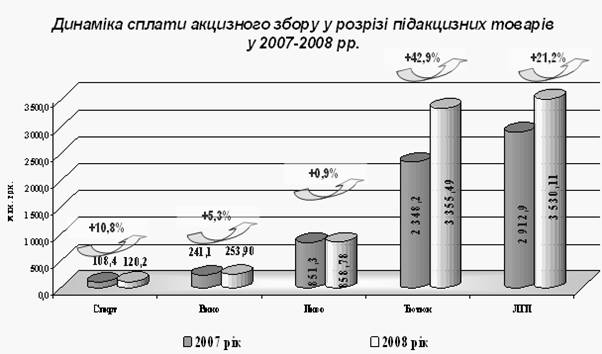

Сьогодні в Україні підакцизними товарами виступають:

- алкогольні напої;

- спирт етиловий;

- тютюнові вироби;

- транспортні засоби;

- пиво солодове;

- бензини, дистиляти, паливо.

Перелік підакцизних товарів і ставки акцизного збору встановлюються Кабінетом Міністрів України.

Ставки акцизного збору є єдиними на всій території України.

Акцизний збір обчислюється:

а)за ставками у процентах до обороту з продажу (не діють): товарів, що реалізуються за вільними цінами, - виходячи з їхньої вартості за цими цінами, без урахування акцизного збору, без податку на добавлену вартість; товарів, що реалізуються за державними фіксованими та регульованими цінами, - виходячи з їхньої вартості за цими цінами без урахування торговельних знижок, а також сум податку на добавлену вартість. імпортованих товарів - виходячи з митної (закупівельної) вартості, збільшеної на суму ввізного мита, без урахування акцизного збору. При визначенні вказаної вартості іноземна валюта перераховується у національну валюту України за курсом НБУ, що діє на день подання митної декларації.

б) у твердих сумах з одиниці реалізованого товару продукції). Акцизний збір, нарахований у ЄВРО, сплачується у валюті України за обмінним курсом за обмінним курсом НБУ, що діє на перший день кварталу, в якому проводиться реалізація товару і залишається постійним протягом кварталу. Механізм розрахунку акцизного збору з імпортованих товарів із використанням процентної ставки.

Механізм розрахунку суми акцизного збору, якщо ставка встановлена в грошовому еквіваленті до фізичної одиниці виміру товарів

При застосуванні ставки акцизного збору в гривнях:

Сума А = А х К (кількість товару, визначена у фізичних одиницях виміру) При застосуванні ставки акцизу в ЄВРО:

Сума А = А х К х Е (курс гривні до євро за станом на перший день відповідного кварталу).

На фінансово-господарську діяльність суб'єктів господарювання справляють вплив пільги, надані стосовно акцизного збору:

1. Акцизний збір не справляється в разі реалізації підакцизних товарів на експорт за іноземну валюту. Ця пільга підвищує конкурентоспроможність відповідних товарів на зарубіжних ринках, сприяє збільшенню надходжень валютних ресурсів.

2. Не обкладаються акцизним збором обороти з реалізації підакцизних товарів для виробництва інших підакцизних товарів. У цьому разі виключається можливість подвійного оподаткування.

3. Не підлягає обкладанню акцизним збором реалізація легкових автомобілів спеціального призначення.

4. Не оподатковується оборот з реалізації спирту етилового для виготовлення лікарських засобів і ветеринарних препаратів.

5. Встановлені певні пільги щодо справляння акцизного збору в спеціальних економічних зонах, визначених відповідними законами України.

Строки сплати акцизного збору в бюджет залежать від виду підакцизних товарів, суми податку.

Підприємства-виробники, що реалізують спирт, алкогольні напої, пиво, сплачують податок на третій робочий день після здійснення обороту з реалізації.

Підприємства-виробники, що реалізують тютюнові вироби, податок сплачують один раз на місяць (до 15 числа), виходячи з фактичного обсягу реалізації за минулий місяць.

Власники (замовники) алкогольних напоїв, спирту, пива, тютюнових виробів, виготовлених в Україні з використанням давальницької сировини, сплачують податок не пізніше дня отримання продукції.

Підприємства, (крім указаних вище), в яких середньомісячна сума акцизного збору за минулий рік становила понад 25 тис. грн., сплачують податок щодекади (15, 25 числа поточного місяця і 3 числа місяця, наступного за звітним), виходячи з фактичного обороту за звітну декаду.

Решта підприємств сплачує податок щомісяця до 15 числа також виходячи з фактичного обороту за минулий місяць.

За імпортовані підакцизні товари акцизний збір сплачується під час "розмитнення" імпортного товару.

Аналіз зазначених термінів сплати акцизного збору дає змогу дійти таких висновків:

1) найбільш негативний вплив на фінансовий стан суб'єктів господарювання справляє сплата акцизного збору на імпортовані товари. Суб'єкти господарювання зобов'язані сплатити акцизний збір під час розмитнення товару, а за алкогольні та тютюнові вироби - під час придбання марок акцизного збору за рахунок своїх оборотних коштів. Відшкодування цих коштів відбудеться тільки після реалізації товарів. Отже, тут має місце іммобілізація оборотних коштів суб'єктів господарювання на сплату акцизного збору. Період іммобілізації залежить від часу між сплатою акцизного збору і реалізацією товарів, що імпортуються. Слід звернути увагу, що в разі імпорту підакцизних товарів не дозволяється використовувати векселі для розрахунків з бюджетом (крім імпорту паливно-мастильних матеріалів), тому немає можливості відстрочування сплати акцизного збору. Імпортерам підакцизних товарів не дозволяється користуватися векселями і для сплати податку на додану вартість (крім імпорту бензину);

2) В зв'язку з тим, що оподаткований оборот для обчислення акцизного збору визначається за фактом відвантаження підакцизних товарів, у підприємств, що виробляють і реалізують підакцизні товари, також може мати місце іммобілізація оборотних коштів на сплату акцизного збору. Коли станеться затримка в оплаті відвантаженої продукції, може мати місце іммобілізація оборотних коштів на сплату збору. Така ситуація частіше трапляється за щоденної та подекадної сплати податку;

3) Якщо оплата покупцями підакцизних товарів здійснюється авансом або одночасно з відвантаженням продукції постачальником, іммобілізації оборотних коштів у постачальника на сплату акцизного збору може не статися. Більше того, за подекадної та місячної сплати податку постачальник певний час використовуватиме у власному обороті частину акцизного збору, що підлягає перерахуванню в бюджет.

Негативний вплив на фінансово-господарську діяльність підприємств податку "акцизний збір" (як і інших непрямих податків) матиме місце тоді, коли встановлення або підвищення ставок податку супроводжується підвищенням цін, обмежує обсяг виробництва і реалізації товарів, призводить до нагромадження нереалізованих товарів.

I. Місцеві податки і збори в Україні : визначення та склад

Під податком і збором (обов'язковим платежем) до бюджетів та до державних цільових фондів слід розуміти обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

Державні цільові фонди - це фонди, які створені відповідно до законів України і формуються за рахунок визначених законами України податків і зборів (обов'язкових платежів) юридичних осіб незалежно від форм власності та фізичних осіб.

Платниками податків і зборів (обов'язкових платежів) є юридичні і фізичні особи, на яких згідно з законами України покладено обов'язок сплачувати податки і збори (обов'язкові платежі).

Об'єктами оподаткування є доходи (прибуток), додана вартість продукції (робіт, послуг), вартість продукції (робіт, послуг), у тому числі митна, або її натуральні показники, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб та інші об'єкти, визначені законами України про оподаткування.

Ставки податків і зборів (обов'язкових платежів) встановлюються Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами відповідно до законів України про оподаткування і не змінюються протягом бюджетного року, за винятком випадків, пов'язаних із застосуванням антидемпінгових, компенсаційних і спеціальних заходів відповідно до законів України.

Види податків і зборів, що справляються на території України:

1. Загальнодержавні податки і збори;

2. Місцеві податки і збори.

1. Місцеві податки

Відповідно Закону України "Про систему оподаткування" від 25.06.1991 № 1251-XII до місцевих податків відносяться:

1. Податок з реклами;

2. Комунальний податок;

1.1 Комунальний податок

Комунальний податок — це обов'язковий місцевий податок, який нараховується з неоподатковуваного фонду оплати праці робітників за встановленими ставками.

Платниками комунального податку є всі юридичні особи, за винятком бюджетних установ і організацій, планово-дотаційних установ і організацій та сільськогосподарських підприємств.

Об'єктом оподаткування комунальним податком є неоподатковуваний фонд плати праці працівників, що розраховується множенням офіційно встановленого неоподатковуваного мінімуму доходів громадян на середньооблікову чисельність працівників за звітний місяць.

Середньооблікова чисельність працівників за звітний місяць розраховується шляхом підсумовування чисельності працівників облікового складу за кожний календарний день звітного місяця, тобто з 1 по 31, включаючи святкові (неробочі) та вихідні дні й діленням отриманої суми на кількість календарних днів звітного місяця. При цьому до облікового складу включаються працівники, які працюють на умовах трудового договору як у підприємстві, так і за його межами.

Чисельність працівників облікового складу за вихідний чи святковий (неробочий) день береться на рівні облікової чисельності працівників за попередній робочий день. У разі наявності двох або більше вихідних чи святкових (неробочих) днів поспіль чисельність працівників облікового складу за кожний з цих днів береться на рівні чисельності працівників облікового складу за робочий день, що передував вихідним та святковим (неробочим) дням.

Сума податку розраховується його платником щоквартально з розподілом помісячно у спеціальній формі. Вона визначається множенням розрахованого неоподатковуваного фонду оплати праці на встановлену ставку, яка не повинна перевищувати 10 %.

Розрахунок комунального податку подається платниками в податковий орган до 15 числа місяця, наступного за звітним.

Нарахована сума комунального податку сплачується його платниками в місцевий бюджет до 15 числа місяця, наступного за звітним.

За правильність обчислення і своєчасну сплату комунального податку відповідальність несуть його платники. Так, за несвоєчасну сплату податку з платника стягується пеня у встановленому розмірі із суми недоплати за кожний день прострочення.

Похожие работы

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... подібне. Тим самим створюється основа для факторного аналізу діяльності підприємства, успішній розробці бізнес-плану і податкового бюджету.[13, с. 36] 3.2 Основні напрями оптимізації оподаткування на підприємстві Становлення власної податкової системи України відбувалось на фоні системної перебудови економіки, спаду виробництва, загострення соціально-економічної ситуації. Для забезпечення ...

... європейських норм показали, що протягом останніх 7 років після набрання чинності Угоди про партнерство та співробітництво між Європейськими Співтовариствами та Україною зроблено чимало кроків на шляху наближення податкового законодавства України до норм і стандартів податкового права ЄС. Проведений згідно завдань дипломного дослідження аналіз та оцінка рівня виконання ст.51 «Угоди про партнерство ...

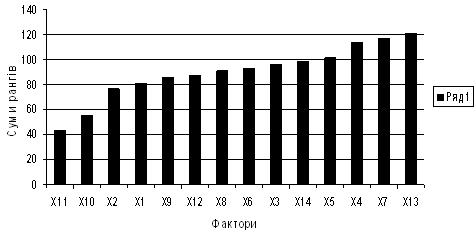

... проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії. Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, ...

0 комментариев