Навигация

Фіскально-адміністративні аспекти податків з фізичних осіб

9. Фіскально-адміністративні аспекти податків з фізичних осіб

Перевіркою правильності нарахування та сплати податків з фізичних осіб в ДПІ у Святошинського району міста Києва займається Управління оподаткування фізичних осіб.

Дане Управління в своїй роботі керується наступною нормативно-правовою базою: Законом України „Про систему оподаткування”; Законом України „Про податок з доходів фізичних осіб” від 22.05.2003 р. № 889-IV (зі змінами та доповненнями); Декретом КМУ “Про прибутковий податок з громадян” (IV розділ); Постановою КМУ „Про затвердження Порядку надання документів та їх склад при застосуванні податкової соціальної пільги” від 26.12.2003 р. № 2035; наказом ДПА України „Про затвердження Інструкції про порядок нарахування платником податку податкового кредиту щодо податку з доходів фізичних осіб” від 22.09.2003 р. № 442; іншими нормативно-правовими актами КМУ та ДПА України з питань застосування Закону України „Про податок з доходів фізичних осіб”.

Платниками податку з доходів фізичних осіб згідно Закону України „Про податок з доходів фізичних осіб” є резиденти, які отримують доходи з джерелом їх походження з території України, так і іноземні доходи та нерезиденти, які отримують доходи з джерелом їх походження з території України. Об’єктом оподаткування резидента виступає загальний місячний оподатковуваний дохід, чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального річного оподатковуваного доходу на суму податкового кредиту такого звітного року, доходи з джерелом їх походження з України, які підлягають кінцевому оподаткуванню при їх виплаті, іноземні доходи. Об’єктом оподаткування нерезидента являється загальний місячний оподатковуваний дохід з джерелом його походження з України, загальний річний оподатковуваний дохід з джерелом його походження з України, доходи з джерелом їх походження з України, які підлягають кінцевому оподатковуванню при їх виплаті. Якщо доходи нараховуються у вигляді валютних цінностей або інших активів, чия вартість є вираженою в іноземній валюті, така вартість перераховується у гривні за валютним (обмінним) курсом НБУ, діючим на момент одержання таких доходів. При нарахуванні доходів у будь-яких не грошових формах об’єкт оподаткування визначається як вартість такого нарахування, визначена за звичайними цінами, помножена на коефіцієнт, який розраховується за формулою: К = 100 : (100 – Сп), де К – коефіцієнт; Сп – ставка податку, встановлена для таких доходів на момент такого нарахування.

Згідно Закону України “Про податок з доходів фізичних осіб” основна (базова) ставка податку становить 15 % від об’єкта оподаткування. Ставка податку може становити 5 % від об’єкта оподаткування, нарахованого податковим агентом як процент на депозити (вклад) у банк чи небанківську фінансову установу відповідно до Закону (крім страховиків) та процентний або дисконтний дохід за ощадним (депозитним) сертифікатом. Ставка податку становить подвійний розмір основної (базової) ставки від об’єкта оподаткування, нарахованого як виграш чи приз (крім у державну лотерею у грошовому виразі), або будь-яких інших доходів, нарахованих на користь нерезидентів-фізичних осіб, за винятком доходів у вигляді процентів, дивідендів, роялті.

Податок підлягає сплаті до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Якщо окремі види доходів не підлягають оподаткуванню при їх нарахуванні чи виплаті, то платник податку зобов’язаний самостійно включити суму таких доходів до складу загального річного оподатковуваного доходу та подати річну декларацію з цього податку (додаток М ).

Податок, утриманий з доходів резидентів, підлягає зарахуванню до бюджетів за місцезнаходженням податкового агента - юридичної особи або її відокремлених підрозділів. Податок, утриманий з доходів нерезидентів, підлягає зарахуванню до бюджету територіальної громади за місцем утримання такого податку. Фізична особа, відповідальна за нарахування та утримання податку, сплачує його до відповідного бюджету.

За своєчасне та повне нарахування, утримання та перерахування податку до відповідного місцевого бюджету податковий агент несе відповідальність. Особи, які мають статус податкових агентів зобов’язані надавати у строки, встановлені Законодавством для податкового кварталу, якщо інше не визначено нормами Закону «Про податок з доходів фізичних осіб», Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків, і сум утриманого з них податку органу ДПС за місцем свого розташування ( місцезнаходженням).

Форму Податкового розрахунку (ф. № 1ДФ) (додаток М-1) затверджено наказом ДПА України від 29.09.03 р. № 451. У податковому розрахунку можна зазначити не більше 1000 фізичних осіб - платників податку. В разі, якщо кількість працюючих перевищує 1000 осіб, то подається додатковий податковий розрахунок.

У разі коли зазначена особа протягом звітного кварталу не виплачує такі доходи або виплачує доходи не всім платникам податку, зазначена звітність не подається або подається стосовно платників податку, які фактично отримали такі доходи. Запровадження інших форм звітності із зазначених питань не припускається.

Платник податку має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного з джерел на території України від одного працедавця у вигляді заробітної плати, на суму податкової соціальної пільги у таких розмірах:

- розмірі, що дорівнює одній мінімальній заробітній платі (у розрахунку на місяць), встановлений Законом на 1 січня звітного податкового року – для будь-якого платника податку;

- у розмірі, що дорівнює 150 % податкової соціальної пільги для платника податку, який: є самотньою матір’ю або батьком (опікуном, піклувальником) – у розрахунку на кожну дитину віком до 18 років; отримує дитину інваліда 1 або 2 групи – у розрахунку на кожну дитину віком до 18 років; має троє чи більше дітей віком до 18 років - у розрахунку на кожну дитину; є вдівцем або вдовою та інші визначені Законом України “Про податок з доходів фізичних осіб”;

- у розмірі, що дорівнює 200 % податкової соціальної пільги – для платника податку, який є: особою, що є Героєм України, Радянського Союзу або повним кавалером ордена Слави чи Труда; особою, яка перебувала на блокадній території колишнього Ленінграда у період з 8 вересня 1941 року по 27 січня 1944 року та інші визначені Законом України “Про податок з доходів фізичних осіб”.

Податкова соціальна пільга застосовується до доходу, отриманого платником податку як заробітна плата протягом звітного податкового місяця, якщо його розмір не перевищує суми місячного прожиткового мінімуму для працездатної особи, встановленого на 1 січня звітного податкового року, помноженого на 1,4 та округленої до найближчих 10 гривень.

Також платник податків в результаті своєї діяльності має право на податковий кредит за наслідками звітного податкового року. Підстави для нарахування податкового кредиту із зазначенням конкретних сум відображаються платником у річній податковій декларації.

До складу податкового кредиту включаються фактично понесені платником податку витрати, підтверджені документально, а саме: фіскальним або товарним чеком, касовим ордером, товарною накладною, іншими розрахунковими документами. Перелік витрат, дозволених до включення до складу податкового кредиту, визначено Законом. Декларація подається до 1 квітня року, наступного за звітним. Податковий орган у визначеному порядку перевіряє достовірність даних, зазначених у декларації платника податку, здійснює розрахунок суми, що підлягає поверненню та подає його органу Державного казначейства. Після подання декларації органом ДПС протягом 60 календарних днів проводиться розрахунок суми податку, який підлягає поверненню платнику або донарахуванню (доплаті).

На сьогоднішній день фізична особа - СПД може застосовувати такі форми оподаткування: загальна система оподаткування (сплата авансованих платежів та подання декларації), оподаткування шляхом сплати фіксованого податку, спрощена система оподаткування (сплата єдиного податку).

Громадяни, які здійснюють підприємницьку діяльність без створення юридичної особи, мають право самостійно обрати спосіб оподаткування доходів, одержаних від цієї діяльності, за фіксованим розміром податку (далі - фіксований податок) шляхом придбання патенту за умови, якщо:

- кількість осіб, які перебувають у трудових відносинах з таким громадянином платником податку, включаючи членів його сім'ї, які беруть участь у підприємницькій діяльності, не перевищує п'яти;

- валовий дохід такого громадянина від самостійного здійснення підприємницької діяльності або з використанням найманої праці за останні 12 календарних місяців, що передують місяцю придбання патенту, не перевищує семи тисяч неоподатковуваних мінімумів доходів громадян;

- не дозволяється застосування фіксованого податку при здійсненні торгівлі лікеро-горілчаними та тютюновими виробами.

Розмір фіксованого податку встановлюється місцевими радами залежно від територіального розташування місця торгівлі і не можуть бути меншими ніж 20 грн. та більше ніж 200 грн. за календарний місяць для фізичних осіб, які здійснюють підприємницьку діяльність самостійно.

Патент видається на строк від 1 до 12 календарних місяців за вибором платника фіксованого податку.

Управління оподаткування фізичних осіб займається також перевіркою правильності справляння податку на промисел керуючись при цьому Законом України “Про систему оподаткування” та Декретом КМУ “Про податок на промисел”. Податок на промисел являється загальнодержавним податком з фізичних осіб, зараховується повністю до місцевих бюджетів.

Платниками є громадяни України, іноземні громадяни та особи без громадянства, як ті, що мають, так і ті, що не мають постійного місця проживання в Україні, якщо вони не зареєстровані як суб’єкти підприємницької діяльності і здійснюють несистематичний (не більше 4-х разів протягом календарного року) продаж вироблених, перероблених та куплених продукції, речей, товарів.

Об’єкт оподаткування виступає сумарна вартість товарів за ринковими цінами, що зазначається громадянином у декларації. Ставка встановлюється в розмірі 10 % указаної в декларації вартості товарів, що підлягають продажу протягом 3-х календарних днів, але не менше розміру 1 нмдг. У разі збільшення терміну продажу товарів до 7 календарних днів ставка податку подвоюється (тобто, становить 20 %).

На підставі отриманої від громадянина квитанції про сплату податку на промисел, орган ДПС видає йому одноразовий патент, де вказується термін його дії (3 або 7 календарних днів із зазначенням конкретних днів).

На громадян, які здійснюють продаж товарів без придбання патентів або з порушенням терміну їх дії чи здійснюють продаж товарів, не зазначених в деклараціях, керівниками органів ДПС та їх заступниками накладаються адміністративні штрафи в розмірі від 1 до 10 НМДГ, а за ті ж дії, вчинені повторно протягом року після накладення адміністративного стягнення – від 10 до 20 НМДГ.

Також платники податків можуть використовувати спрощену систему оподаткування (сплата єдиного податку).

Управління оподаткування фізичних осіб керується у своїй діяльності Указом Президента України „Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва”, яким встановлені наступні обмеження для фізичних осіб - СПД при переході на сплату єдиного податку: кількість осіб, що перебувають у трудових відносинах з підприємцем, включаючи членів його сім’ї, протягом року не повинна перевищувати 10 чоловік одночасно; обсяг виручки від реалізації продукції за звітний рік не повинен перевищувати 500 тис. грн.; приватний підприємець не повинен торгувати лікеро-горілчаними, тютюновими виробами і пально-мастильними матеріалами.

Перехід на сплату єдиного податку можливо здійснити, починаючи з наступного звітного кварталу.

Для переходу на спрощену систему оподаткування, обліку та звітності фізична особа - СПД повинна подати заяву до органу ДПС ( додаток М-2 ) не пізніше ніж за 15 днів до початку наступного звітного кварталу. Обов’язковою умовою для подання заяви є сплата всіх установлених податків за попередній звітний період.

На підставі заяви, а також платіжного документа про сплату єдиного податку за період, не менший ніж календарний місяць, приватному підприємцю видається Свідоцтво за встановленою формою про сплату єдиного податку. Свідоцтво або мотивована відмова надається платнику протягом 10 робочих днів після подання заяви.

Прийняти рішення про перехід на сплату єдиного податку фізична особа може не більше 1 разу за календарний рік. Термін дії свідоцтва – 1 рік.

Для фізичних осіб ставка єдиного податку встановлюється місцевими радами залежно від виду діяльності та місця її здійснення і не може становити менше 20 грн. і більше 200 грн. на місяць.

Звітний період – податковий квартал. Після закінчення звітного періоду протягом 5 днів платник єдиного податку подає Звіт за встановленою формою.

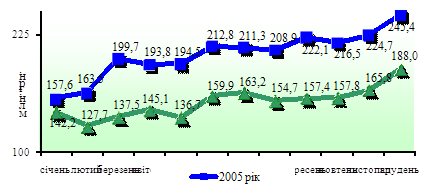

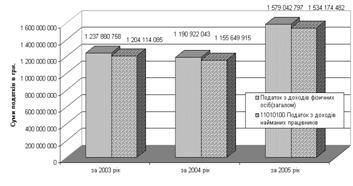

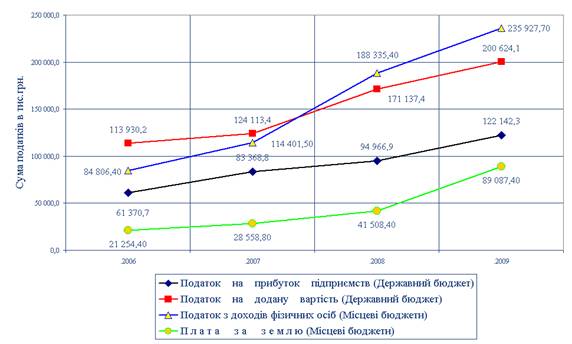

Надходження податків з фізичних осіб до Зведеного бюджету України за 2006 – 1 квартал 2009 рр. є наступні:

2006 рік: фактичні надходження – 209460315 грн.

2007 рік: фактично надходження – 354582596 грн.

2008 рік: фактично надходження – 489699605 грн.

1 квартал 2009 року: фактичні надходження – 92444275 грн.

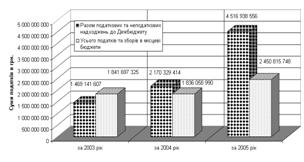

10. Облік надходжень податків та зборів

У Святошинському районі міста Києва, оперативний облік платежів до бюджету ведеться відділом обліку та звітності відповідно до Інструкції про порядок ведення органами державної податкової служби оперативного обліку податків і зборів (обов’язкових платежів) до бюджетів та до державних цільових фондів, затвердженої наказом ДПА № 174 від 02.04.99р.

Проведення операцій з обліку платежів до бюджету здійснюється в автоматичному режимі за хронологічним порядком за датами операцій на підставі відповідних документів, які підтверджують правильність та своєчасність цих операцій. З метою забезпечення повноти надходження платежів до бюджету до 1 грудня кожного року - ДПІ подає відповідним органам державного казначейства та фінансовим органам у електронному вигляді списки складу платників податків, які знаходяться на податковому обліку за юридичними та фізичними особами. Облік, контроль і складання звітності щодо платежів до бюджету ведеться за окремими базами даних у автоматичному режимі .

Підставою для нарахування платежів до бюджету в особових рахунках платників є такі документи:

а) подаються платником: податкові декларації, звіти, розрахунки, платіжні повідомлення, довідки про авансові платежі та інші документи, передбачені порядком, установленим для справляння платежів до бюджету;

б) готуються органом державної податкової служби: рішення керівника (заступника керівника ) органу державної податкової служби за актами перевірок з донарахування або скасування раніше нарахованих сум платежу, фінансових санкцій та пені;

в) надходять від інших контролюючих органів : рішення, ухвала, постанова суду, арбітражного суду;

г) свідчать про відстрочку (розстрочку) платежу до бюджету.

Перелічені документи, які надійшли до органу ДПІ реєструються і в той самий день після реєстрації передаються до відділу обліку для нарахування платежів до бюджету в особових рахунках платників за відповідним терміном їх сплати. Документи, що надійшли з порушенням встановленого терміну, передаються до відповідних структурних підрозділів, де їх перевіряють на своєчасність подання розрахунку та правильність нарахування платежу і складають акт, а також приймають рішення про застосування фінансові санкцій.

Документами що надходять до органів ДПС як підтвердження сплати платежів до бюджету, є одержані від:

- органів держказначейства (відомості про зарахування платежів до бюджету, про повернення надмірно сплачених сум у вигляді електронного реєстру розрахункових документів, перший примірник реєстрів доходів, що надійшли до державного бюджету; копію розрахункових документів, про сплату платежів до державного бюджету за безготівковим; довідка про суми надходжень до бюджету за видами платежів тощо);

- фінансових органів (реєстр розрахункових документів про сплату платежів до місцевого бюджету та копії документів про сплату за безготівковим розрахунком; копія відомостей про зарахування платежів до бюджету, про повернення надмірно сплачених сум тощо);

- органів державного казначейства або фінансових органів (протоколи про взаємозалік коштів з фінансування видатків у розрахунок погашення недоїмки за належними до бюджету платежами, повідомлення та реєстри про погашення векселів у рахунок сплати платежів до бюджету);

- платника – декларація (розрахунок, повідомлення тощо) з від’ємним або нульовим значенням якщо це передбачено чинним Закономодавством або нормативними актами.

Нарахування пені, податковими інспекторами за своєчасно не оплачені суми платежів, відбувається відповідно до інструкції про особливості застосування Декрету КМУ від 21.01.93р. №8-93 "Про стягнення невнесених у строк податків і неподаткових платежів", затв. Наказом Міністерства фінансів України від 02.11.93 №84. Нарахування та стягнення пені за своєчасно сплачені суми податку на прибуток та ПДВ проводиться, починаючи з наступного дня після настання строку сплати податку на момент сплати включно, виходячи зі 120% річних від облікової ставки НБУ, що діяла на момент сплати, яким слід вважати дату списання установою банку коштів з р/р платника або погашення нарахування платника шляхом інших форм (без наявної сплати).

Пеня на суми недоїмок сплачуваних щомісячно платежів, розрахунки за якими подаються щоквартально, нараховується інспектором відділу обліку тільки від дня, наступного за терміном сплати податку за щоквартальним розрахунком, по день сплати включно, а на прострочені щомісячні суми згідно з відповідними рішеннями керівника ДПІ, прийнятими за актами документальних перевірок юридичні та фізичні особи суб’єкти підприємницької діяльності після закінчення кожного місяця, але не пізніше терміну одержання в установах банку коштів на виплату належних працівникам сум, зобов’язані перерахувати до бюджету суми нарахованого і утриманого податку за минулий місяць.

Похожие работы

... ія – це набагато більші витрати, оскільки легалізація документів іноземної організації коштує недешево. В Україні законодавчо визначених органів та способів публічного контролю за діяльністю неприбуткових організацій не існує. 2. Аналіз фінансовий потоків Товариства Червоний Хрест України 2.1 Характеристика діяльності організації Товариство Червоного Хреста України (далі ТЧХУ) є всеукраї ...

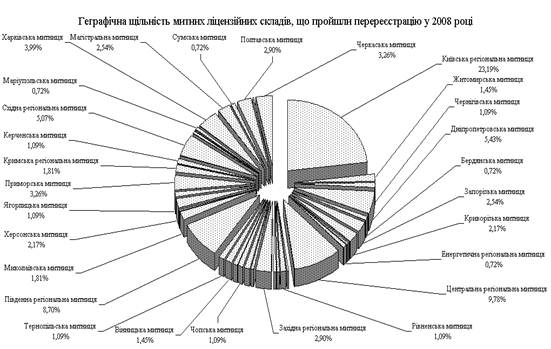

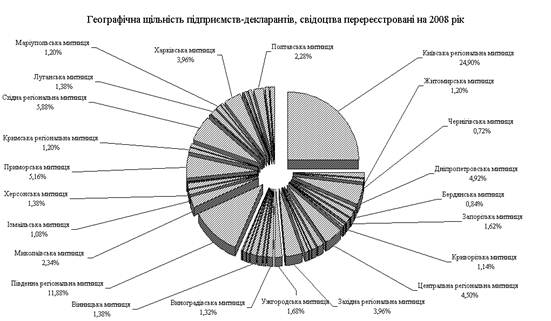

... вагою підприємств – декларантів в відповідному регіоні, але в першій п’ятірці перерозподіл йде між одними й тими ж основними митницями України. РОЗДІЛ 3. ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ВИКОРИСТАННЯ МИТНИХ ЛІЦЕНЗІЙНИХ СКЛАДІВ ПРИ ВСТУПІ УКРАЇНИ В СВІТОВУ ОРГАНІЗАЦІЮ ТОРГІВЛІ 3.1 Перспектива митних режимів контролю при вступі України в СОТ Сьогодні набуття членства у Світовій організації ...

... 33 60 – 150 40 150 – 300 45 Більше 300 50 Розділ 2. АНАЛІЗ АДМІНІСТРУВАННЯ ПОДАТКУ З ДОХОДІВ ФІЗИЧНИХ ОСІБ НА РІВНІ ДПІ В СВЯТОШИНСЬКОМУ РАЙОНІ М. КИЄВА 2.1 Етапи розвитку прибуткового оподаткування фізичних осіб в Україні у 1991 – 2006 роках Прибутковий податок з громадян – резидентів України у 1992 –2003 роках стягувався згідно законодавчим нормам Декрету Кабінету Міністрів України ...

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

0 комментариев