Навигация

Характеристика діяльності банку ВАТ "Кредобанк"

УКООПСПІЛКА

Львівська комерційна академія

Кафедра банківської справи

Звіт

про переддипломну практику

Львів 2009

Зміст

Вступ

1. Організаційна структура та загальна характеристика операцій банку

2. Фінансовий менеджмент в банку

3. Кредитування та контроль

4. Міжнародні розрахунки та валютні операції

5. Маркетинг у банку

6. Проектне фінансування

7. Інвестиційне кредитування

8. Взаємовідносини комерційних банків з НБУ. Банківський нагляд

Висновки

кредитування валютний інвестиційний банківський

Вступ

Підприємства у сучасних умовах господарювання систематично залучають позикові кошти. Відповідно є необхідність в існуванні установ, які б мали можливість надавати позичкові кошти, саме такими установами є банки.

Вивчаючи економіку, ми розуміємо, яке велике значення для неї має банківська система.

Банк – кредитно – фінансова установа, що зосереджує тимчасово вільні кошти (грошові вклади), надає їх у строкове користування у формі кредитів (позик), стає посередником у взаємних виплатах і розрахунках між підприємствами, установами чи окремими особами, регулює грошовий обіг у країні.

Управляти грошима, грошовим обігом, грошовим оборотом - це завдання, які для банків і економіки в цілому є надзвачайно важливими.

На цій практиці я ознайомилась із кредитними, депозитними операціями банків, операціями по розрахунково – касовому обслуговуванню та іншими опеціями, управлінням грошовими коштами та стратегією банку.

Діяльність банку, перш за все, полягає в залученні грошових коштів, а тоді наданні їх в позику, або інвестуванню в цінні папери, тому особлива увага приділена вивченню нормативних документів, стану сформованості резервних і спеціальних фондів банку і впливу цих фондів на подальшу діяльність банку. У ВАТ"Кредобанк" особлива увага приділяється впровадженню нових технологій, наближенню послуг до споживача, підготовці кваліфікованих кадрів. Запорука стабільності банку – раціональність, виваженість, надійність. Висока компетентність, максимальна увага до інтересів клієнтів та оперативність проведення операцій з їх коштами, виваженість та демократизм у роботі, орієнтація на постійний розвиток – основні принципи роботи банку. ВАТ"Кредобанк" прагне бути уособленням стабільності, впевненості та динамічного розвитку. Банк ставить собі за мету впровадження найкращої практики та удосконалення внутрішніх процедур прийняття рішень та контролю, системи управління ризиками, створення ефективних та дієвих механізмів управління ресурсами, що є у розпорядженні банку. Банк здійснює свою діяльність з урахуванням необхідності поєднання мінімізації ризиків та максимілізації прибутку, зменшуючи потенційну можливість витрат. Зосереджуючи свої зусилля на створенні сприятливих та вигідних умов обслуговування клієнтів, розширенні переліку банківських послуг, збільшенні присутності на ринку продуктів та послуг, банк одночасно намагається підтримати та закріпити домінуючу роль на ринку роздрібних банківських послуг для приватних осіб.

Місія банку полягає в залученні широких верств інвесторів, включаючи підприємства та населення, до процесу інвестування української економіки.

Важливим також є створення сприятливих умов для розвитку економіки України та підтримки вітчизняного товаровиробника, кредитно - фінансова підтримка процесів структурної перебудови, зміцнення та реалізації виробничого та торгового потенціалу галузей економіки України, а також одержання прибутку в інтересах банку та його акціонерів.

Це свідчить про рівень розвитку Банку і про професійну підготовку працівників, під керівництвом яких відбувалось проходження практики. Під час практики у ВАТ"Кредобанк" я мала можливість застосувати свої теоретичні знання в практичній діяльності, відчути специфіку діяльності банківського сектора, глибше ознайомитись з окремими законодавчими актами і їх виконанням, з внутрішньобанківськими положеннями в яких зазначені певні нюанси окремих операцій, набула певних навиків у роботі з клієнтами та документами. Також у процесі роботи над звітом про практику використано нормативні та інструктивні матеріали Національного Банку України, публікації по питаннях чинного законодавства, методична література.

1. Організаційна структура та загальна характеристика операцій банку

Банки виникають на підставі товарно-грошових відносин і тому існують при різних суспільно-економічних формаціях.

За формою власності розрізняють акціонерні, неакціонерні, кооперативні, муніципальні, комунальні, державні, змішані та міждержавні (міжнародні).

Акціонерні банки організовуються у формі акціонерних товариств.

Неакціонерні банки знаходяться у власності партнерів або індивідуальних осіб.

Кооперативні банки – кредитно-фінансові інститути, що створюються на ділових засадах для задоволення взаємних потреб; на умовах добровільного об’єднання грошових коштів фізичних та юридичних осіб. Основне завдання їх діяльності – надання кредитів та здійснення інших банківських операцій на пільгових умовах для членів банку.

Муніципальні банки – різновид ощадних установ, першочергова діяльність яких зводилась до залучення заощаджень населення і виконання функцій скарбника муніципалітету.

Комунальні банки – спеціалізовані кредитні установи, призначені для кредитування та фінансування житлового та комунального господарства. Більша частина їх акцій належить місцевим органам влади.

Державні банки становлять кредитні установи, що знаходяться у власності держави. Найбільшого розвитку державні банки набули в умовах державно-монополістичного капіталізму в зв’язку з посиленням тенденції до усуспільнення виробництва.

Змішані банки – банки за участю державного і приватного капіталу.

Міждержавні (міжнародні) банки – міжнародні кредитні організації, створені на підставі міждержавних договорів з метою регулювання валютних і кредитно-фінансових відносин. Міжнародні банки виникли в ході інтернаціоналізації господарських зв’язків і розвитку міждержавних форм державно-монополістичного капіталізму та призначені до стабілізації світової економіки. До числа найбільших міждержавних банків входять: Міжнародний валютний фонд, Міжнародний банк реконструкції та розвитку і його філії, Банк міжнародних розрахунків.

Структура управління комерційного банку залежить від форми власності та спеціалізації даного банку.

Органами управління банку є загальні збори учасників, спостережна рада, правління (рада директорів) банку.

Органом контролю банку є ревізійна комісія та внутрішній аудит банку. Вищим органом управління банку є загальні збори учасників.

Структура функціональних підрозділів комерційного банку не є суворо визначеною, а передбачає врахування таких факторів, як розмір банку та його спеціалізація.

Банк має специфічний характер діяльності, виступає як грошово – кредитна установа, тому його структура відповідає завданням здійснення цієї діяльності. Насамперед мова може йти про такі вихідні положення цієї діяльності, які забезпечують передумови для реалізації властивих банкові функцій та виконання банківських операцій.

ВАТ "Кредобанк" організований за функціональною ознакою. Тобто структура Банку прив’язана до тієї конкретної діяльності , якою він займається. Оскільки Банк є великим кредитним інститутом, до його структури входять кредитні підрозділи. У зв’язку з тим, що Банк одночасно провадить розрахунки, у його структурі вирізняються відділи та управління, які організовують розрахункові операції. Оскільки Банк приймає і видає готівку, у його структурі є каса. Отже, дані функції і операції, які виконує Банк, неминуче зумовлюють особливості побудови його структури (додаток А).

Аналізуючи дану структуру можна також виділити декілька основних принципів її організації:

Похожие работы

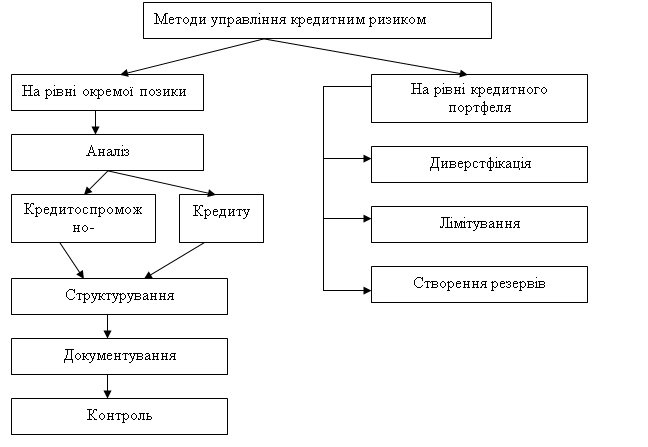

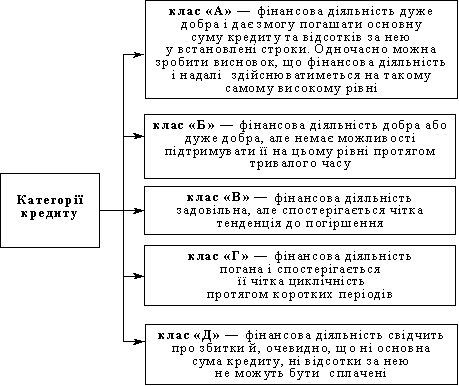

... і фізичним особам. Дохідність і ризик – основні параметри управління кредитним портфелем банку. За співвідношенням цих показників визначається ефективність кредитної діяльності банку. Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за певного рівня ризику. Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля, а ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

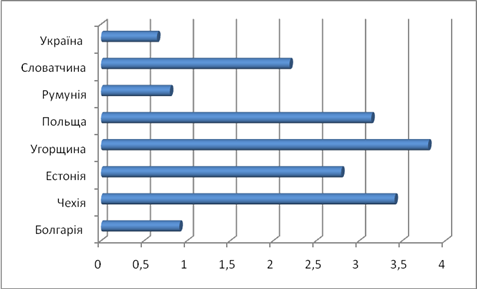

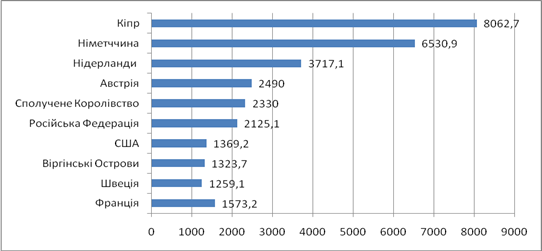

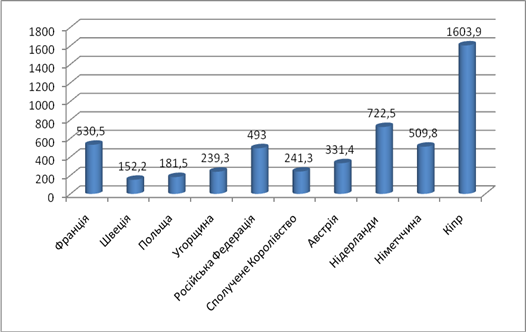

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

0 комментариев