Навигация

Фінансовий менеджмент в банку

2. Фінансовий менеджмент в банку

Управління ризиком – одна з ключових функцій стратегічного управління ВАТ "КРЕДОБАНК" у сфері банківських операцій, за допомогою якої Банк ідентифікує, оцінює, здійснює моніторинг та контроль рівня ризику. З метою створення максимально ефективної системи управління ризиками у звітному році продовжувалася цілеспрямована робота з удосконалення систем оцінки, аналізу й управління усіма видами ризиків. На сьогодні Банк реалізує комплекс процедур з управління ризиками, використовуючи пропозиції та рекомендації Базельського Комітету (Базель ІІ) й інших міжнародних організацій, щодо контролю за банківською діяльністю. Методи оцінки та контролю ризиків в Банку впроваджені згідно з вимогами іноземних інвесторів та повністю узгоджуються з міжнародними стандартами.

Стратегія ВАТ "КРЕДОБАНК" у частині управління ризиком полягає в забезпеченні розумного рівня толерантності при прийнятті рішень з активних операцій, при одночасному задоволенні очікувань клієнтів та акціонерів, працівників і керівників Банку та виконання завдань, поставлених наглядовими органами Банку.

Аналіз та оцінка ризиків консолідується по групі PKO BP SA (Варшава) на основі міжнародних процедур та стандартів, що забезпечує ефективне розміщення капіталу з врахуванням інтересів акціонерів та захисту вкладників Банку.

В Банку чітко виділені чотири взаємопов'язаних етапи ризик-менеджменту:

1. Ідентифікація ризику;

2. Кількісна оцінка ризику;

3. Управління ризиком;

4. Моніторинг ризику.

На стадії ідентифікації ризиків у Банку здійснюється процес постійного і систематичного виявлення джерел ризиків, визначення факторів ризиків, їх класифікації.

Поставлені цілі й завдання досягаються за рахунок застосування певного набору методів та інструментів, що використовують для управління всіма видами ризиків у Банку, зокрема, кредитним ризиком, ризиком ліквідності, ризиком зміни процентної ставки, валютним ризиком, операційним ризиком.

У Банку діє кілька структурних підрозділів, на які покладено функції управління ризиками. Між цими структурними підрозділами розділено управління кредитним, операційним та фінансовими ризиками.

Управління ризиком ліквідності здійснюється через постійний аналіз ліквідності Банку на основі термінової структури активів і пасивів. У Банку введено та постійно контролюється система лімітів, що базується на цілій низці показників, які всебічно охоплюють ризик ліквідності. Управління ризиком ліквідності в Банку відбувається у таких аспектах: у сфері поточної ліквідності (здатність виконувати поточні зобов’язання шляхом забезпечення відповідної суми ліквідних ресурсів) та у сфері структурної ліквідності (формування термінової структури балансу, яка б дозволяла отримувати максимальну фінансову маржу з одночасним забезпеченням безпеки ліквідності). Для розрахунку ризику ліквідності в кризових ситуаціях, що можуть скластися на українському ринку, проводиться аналіз на базі методики "stress-testing" і розробляються аварійні плани на випадок погіршення ліквідності.

У Банку постійно проводиться оцінка ризику процентної ставки. Для визначення розміру ризику процентної ставки використовують такі методики: аналіз невідповідності, а також порівняння середніх процентних ставок за окремими позиціями балансу; імітаційні дослідження; визначення VAR портфеля активів та пасивів, чутливих до зміни процентної ставки, на підставі методу історичного моделювання; аналіз впливу зміни процентної ставки на процентний дохід Банку на підставі стрес-тестування.

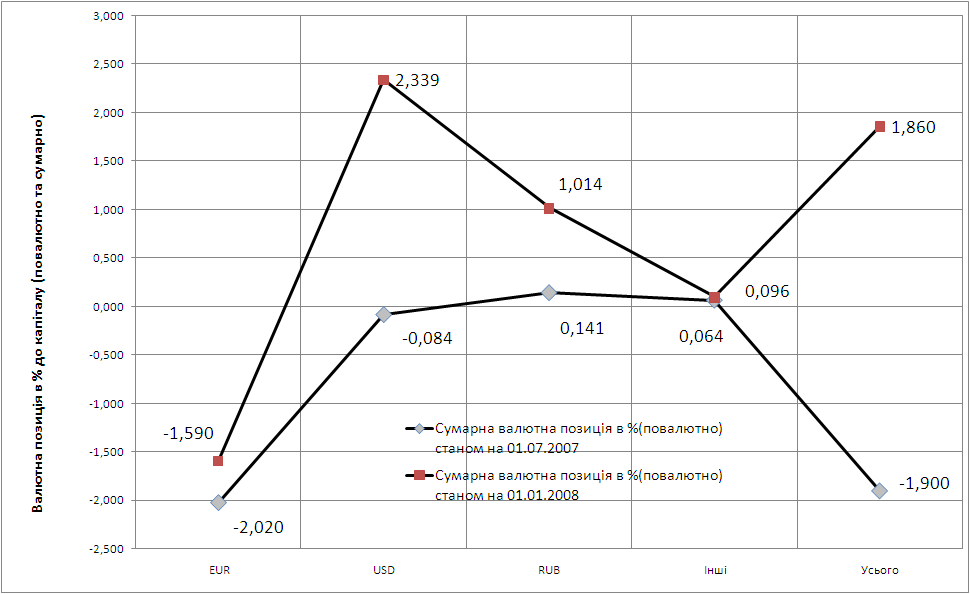

Особливу увагу в Банку приділяють валютному ризику. Для визначення розміру валютного ризику в Банку використовують ряд методик, серед яких: розрахунок валютного ризику за методикою традиційного VAR, методологія стрес-тестування, що дозволяє передбачити максимально можливі втрати Банку від переоцінки валютної позиції в кризових ситуаціях, методологія розрахунку квоти валютного ризику, яка дозволяє передбачити максимальні можливі втрати Банку від переоцінки валютної позиції при нормальних умовах функціонування валютного ринку, та методика визначення маргінальної суми ризику (MVAR), що вказує на ефект від вкладу кожної валютної позиції в загальну суму ризику валютного портфеля. Управління валютним ризиком здійснюється шляхом встановлення системи лімітів та контролю за їх дотриманням.

Банк постійно вдосконалює методології оцінки і управління ризиками, що дозволяє приймати більш ефективні рішення за різними напрямками діяльності Банку в ринкових умовах шляхом вибору прийнятних і обґрунтованих методів управління ризиками. Ефективність розроблених і впроваджених в Банку процедур по управлінню ризиками підтверджується можливістю завчасно виявляти і кількісно вимірювати позиції Банку у випадку виникнення непередбачуваних ситуацій на ринку.

Все більше уваги приділяється аналізу та оцінці ризиків, з якими стикаються банки в процесі діяльності. У ВАТ "Кредобанк" розуміння ризику, його оцінка і методи управління ним є пріоритетними, тому система управління ризиками постійно вдосконалюється і розвивається, пристосовуючись до прогресу у фінансовій сфері.

Для переходу на стандарти Базель ІІ ще 2003 року розпочато роботу над створенням ефективної системи управління операційним ризиком. На сьогодні з використанням досвіду стратегічного інвестора PKO BP SA в Банку таку систему створено. Триває постійна робота з оптимізації процесів для мінімізації операційного ризику. Налагоджено роботу автоматизованої системи збирання й обліку інформації про операційні випадки. Запровадження системи управління операційним ризиком у Банку уможливило поліпшення якості й ефективності роботи Банку, підвищення рентабельності, мінімізацію операційних втрат, збільшення швидкості реакції Банку на незалежні від нього події.

У Банку постійно вдосконалюють систему управління ризиками для забезпечення неперервності діяльності бізнес-процесів.

Для забезпечення додаткових заходів з метою управління ризиками в ВАТ "Кредобанк" створено постійно діючі комітети, зокрема:

1) кредитний комітет, який щомісячно оцінює якість активів банку та готує пропозиції щодо формування резервів на покриття можливих збитків від їх знецінення;

2) комітет з питань управління активами та пасивами, який щомісячно розглядає собівартість пасивів та прибутковість активів і приймає рішення щодо політики відсоткової маржі, розглядає питання відповідності строковості активів та пасивів та надає відповідним підрозділам банку рекомендації щодо усунення розбіжностей у часі, що виникають;

3) тарифний комітет, який щомісячно аналізує співвідношення собівартості послуг та ринкової конкурентоспроможності діючих тарифів, відповідає за політику банку з питань операційних доходів.

Банк самостійно вирішує і створює органи управління фінансовими ризиками з метою забезпечення сприятливих фінансових умов захисту інтересів вкладників та інших кредиторів.

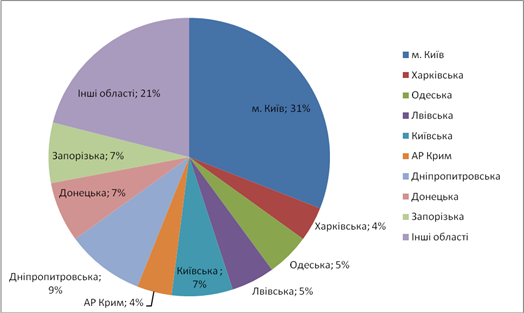

Протягом звітного періоду платоспроможність ВАТ "Кредобанк" згідно коефіцієнтів, встановлених Національним банком України, знаходилася в межах допустимих значень, факти припинення (ліквідації) окремих видів банківських операцій відсутні. Про якість управління активами банку свідчать дані його фінансової звітності (додатки Ж, З). Відтак збільшення чистих активів Банку 2007 року становило 40% (станом на 01.01.2008 р. чисті активи 4 597 213 тис. грн.). Таке зростання чистих активів стало наслідком збільшення практично всіх активних операцій Банку, зокрема, кредитно-інвестиційного портфеля на 43% – з 3 488 070 тис. до 3 564 347 тис. грн. За підсумками 2007 року, у структурі активів Банку відбулися такі зміни:

• обсяг залишків у касі та на рахунках у НБУ зріс в 1,1 рази – з 278 435 тис. грн. до 309 727 тис. грн.;

• обсяг коштів, розміщених в інших банках, зріс майже в 1,1 раза – з 197 032 тис. грн. до 217 637 тис. грн.;

• кредитний портфель (нетто) зріс з 2 413 986 тис. грн. до3 445 182 тис. грн. або в 1,4 рази;

• обсяг портфеля цінних паперів (нетто) банку зріс із 74 084 тис. грн. до 119 165 тис. грн. або в 1,6 рази (рис. 2.1).

| 1 | Кошти та залишки в НБУ | 309 727 | 6,7% |

| 2 | Кошти в інших банках | 217 637 | 4,7% |

| 3 | Державні облігації внутрішньої державної позики | 101 856 | 2,2% |

| 4 | Кредити (нетто) надані клієнтам | 3 445 182 | 75,0% |

| 5 | Інвестиційні цінні папери | 119 165 | 2,6% |

| 6 | Матеріальні та нематеріальні активи | 317 038 | 6,9% |

| 7 | Інші активи | 86 608 | 1,9% |

| 8 | Всього активів | 4 597 213 | 100,0% |

Рис. 2.1. Структура активів ВАТ "Кредобанк" станом на 01.01.2008 року

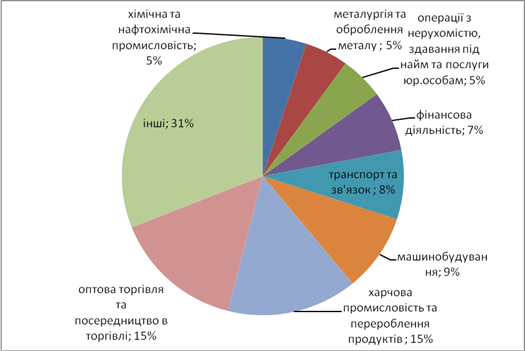

Ресурсна база Банку у кінці 2007 року на 70,7% складалася з коштів клієнтів. Обсяг клієнтських коштів протягом 2007 року зріс на 34% і на кінець року склав 3 249 833 тис. грн. З них кошти юридичних осіб, в т.ч. від міжнародних фінансових установ, в загальній сумі коштів клієнтів склали 40%, кошти фізичних осіб – 60%. Залишки коштів на строкових рахунках суб’єктів підприємницької діяльності збільшились в 1,2 рази і становили на кінець року 746 697 тис. грн., фізичних осіб – в 1,3 рази і становили 1 651 781 тис. грн. Залишки коштів на рахунках до запитання клієнтів збільшились – в 1,5 рази – з 553 852 тис. грн. до 828 610 тис. грн. За 2007 рік обсяг балансового капіталу зріс в 1,7 рази і на 01.01.2008 року склав 431 771 тис. грн. Вцілому, зобов’язання Банку збільшились на 37% і станом на 1 січня 2008 року склали 4 165 442 тис. грн (рис. 2.2):

| 1 | Кошти банків | 712 522 | 15,5% |

| 2 | Кошти клієнтів | 3 249 833 | 70,7% |

| 3 | Субординований борг | 111 100 | 2,4% |

| 4 | Інші зобов'язання | 491 987 | 2,0% |

| 5 | Власний капітал | 431 771 | 9,4% |

| 6 | Усього пасивів | 4 597 213 | 100,0% |

Рис. 2.2. Структура пасивів ВАТ "Кредобанк" станом на 01.01.2008 року

За підсумками 2007 року Банком був отриманий чистий прибуток у сумі 1 773 тис. грн., при цьому:

• Операційний дохід зріс на 37,9% (із 200 619 тис. грн. станом на 1.01.2007 року до 276647 тис. грн. станом на 1.01.2008 року) в тому числі:

– чистий процентний дохід склав 177 706 тис. грн.

– чистий комісійний дохід склав 75 457 тис. грн.

– торговельний дохід склав 13 522 тис. грн.

– інший операційний дохід склав 9 962 тис. грн.

• Витрати на персонал та загальноадміністративні витрати склали 236 942 тис. грн.;

• Витрати банку на формування резервів на покриття ризиків та втрат склали 22 174 тис. грн.;

• Витрати на сплату податку з прибутку склали 12 093 тис. грн.;

Отриманий у 2007 році прибуток є результатом діяльності як Головного Банку, так і всіх філій і відділень, в т. ч. відкритих протягом звітного періоду.

У 2007 році прибутковість активів ROA становив 0,04%,показник прибутковості власного капіталу ROЕ - 0,5%.

Така позитивна динаміка у фінансових показниках банку свідчить про стійку позицію останнього на ринку банківських послуг та високу кваліфікацію банківського керівництва.

Похожие работы

... і фізичним особам. Дохідність і ризик – основні параметри управління кредитним портфелем банку. За співвідношенням цих показників визначається ефективність кредитної діяльності банку. Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за певного рівня ризику. Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля, а ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... фірмою "Аудит-сервіс Inc" про фінансово-господарську діяльність Банку та контролює своєчасність подання аудиторського звіту та висновку до НБУ. Діяльність внутрішнього аудиту в Банку направлена на попередження і недопущення потенційних збитків Банку, на зменшення факторів ризику. В ЗАТ АКБ "Львів" існує система внутрішнього контролю. Практично всі банківські операції підлягають внутрішньому ...

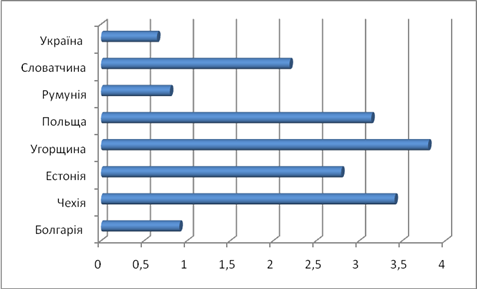

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

0 комментариев