Навигация

Оценка ликвидности и платежеспособности

2.2 Оценка ликвидности и платежеспособности

Одним из показателей, характеризующих финансовое состояние организации, является его платежеспособность, то есть возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния организации, ее устойчивости.

Анализ платежеспособности необходим не только для организации с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). [11,с.148]

Оценка платежеспособности внешними инвесторами осуществляется на основе характеристики ликвидности активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств организации ее активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения. Группировка активов и пассивов приведена в таблице 3.2.1.

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и финансовые вложения.

Ко второй группе (А2) относятся быстро реализуемые активы: готоавая продукция и товары, дебиторская задолженность, товары отгруженные, выполненные работы и оказанные услуги. Ликвидность этой группы активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и так далее.

Значительно больший срок понадобится для превращения запасов и затрат и прочих оборотных активов в готовую продукцию, а затем в денежную наличность. Поэтому они отнесены к третьей группе медленно реализуемых активов (А3).

Четвертая группа (А4) – это труднореализуемые активы, куда входят все внеоборотные активы.

Соответственно на четыре группы разбиваются и обязательства организации:

П1 – наиболее срочные обязательства (краткосрочные кредиты и займы);

П2 – среднесрочные обязательства (кредиторская задолженность);

П3 – долгосрочные кредиты и займы а также прочие виды обязательств;

П4 – собственный капитал, находящийся постоянно в распоряжении организации. [5,с.44,58]

Оптимальным можно считать такое соотношение средств и источников организации, при котором соответствующие группы адекватны друг другу по сумме относящегося к ним имущества и обязательств соответственно (А1>П1; А2>П2; А3>П3; А4<П4).

| Таблица 3.2.1 Группировка статей актива и пассива баланса Учреждения «РЦОП КСиК» за 2008 год | |||||||||||||||

| Статьи актива | На 01.01.2008г. | На 01.01.2009г. | отклонение, (+,-) | Статьи пассива | На 01.01.2008г. | На 01.01.2009г. | Откло-нение, (+,-) | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||||

| А1.Абсолютно ликвидные активы, млн. р. | 61 | 110 | +49 | П1.Наиболее срочные обязательства, млн. р. | 84 | 80 | -4 | ||||||||

| в том числе: | в том числе: | ||||||||||||||

| денежные средства, млн. р. | 61 | 110 | +49 | краткосрочные кредиты и займы, млн. р. | 84 | 80 | -4 | ||||||||

| финансовые вложения, млн. р. | - | - | - | ||||||||||||

| А2.Быстро реализуемые активы, млн. р. | 849 | 724 | -125 | П2.Среднесрочные обязательства, млн. р. | 1457 | 2630 | 1173 | ||||||||

| в том числе: | в том числе: | ||||||||||||||

| готовая продукция и товары, млн. р. | 65 | 57 | -8 | кредиторская задолженность, млн. р. | 1457 | 2630 | 1173 |

| |||||||

| дебиторская задолженность, млн. р. | 784 | 667 | -117 |

| |||||||||||

| А3.Медленно реализуемые активы, млн. р. | 2657 | 2956 | 299 | П3.Долгосрочные обязательства, млн. р. | 1208 | 3948 | 2740 |

| |||||||

| в том числе: | в том числе: |

| |||||||||||||

| запасы и затраты, млн. р. | 2016 | 2853 | 837 | долгосрочные кредиты и займы, млн. р. | 888 | 3640 | 2752 |

| |||||||

| Налоги по приобретенным ценностям, млн. р. | 641 | 103 | -538 | прочие виды обязательств, млн. р. | 320 | 308 | -12 |

| |||||||

| А4.труднореализуемые активы, млн. руб. | 12623 | 21149 | 8526 | П4.Собственный капитал, млн. р. | 13441 | 18281 | 4840 |

| |||||||

| в том числе: | в том числе: |

| |||||||||||||

| Внеоборотные активы, млн. р. | 12623 | 21149 | 8526 | Источники собственных средств, млн. р. | 13216 | 13203 | -13 |

| |||||||

| Доходы и расходы, млн. р. | 225 | 5078 | 4853 |

| |||||||||||

| Итого активов, млн. р. | 16190 | 24939 | 8749 | Итого пассивов, млн. р. | 16190 | 24939 | 8749 |

| |||||||

Примечание. Источник: собственная разработка

Баланс считается абсолютно ликвидным, если:

А1>П1; А2>П2; А3>П3; А4<П4.

В нашем случае наблюдается следующая ситуация:

- на 1.01.2008 года А1<П1; А2<П2; A3<П3; A4>П4, то есть в Учреждении не достаточно денежных средств для погашения краткосрочных кредитов и займов, не достаточно готовой продукции и товаров, дебиторской задолженности для погашения кредиторской задолженности, четвертое неравенство свидетельствует о том, что собственного капитала не достаточно для формирования оборотных активов организации;

- на 1.07.2004 года A1>П1; A2<П2; A3>П3; A4>П4, что говорит о том, что в организации появились средства для погашения краткосрочных кредитов и займов, не достаточно готовой продукции и товаров, дебиторской задолженности для погашения кредиторской задолженности, недостаточно активов для погашения долгосрочных кредитов, четвертое неравенство свидетельствует о том, что собственного капитала не достаточно для формирования оборотных активов организации;

Для оценки платежеспособности в краткосрочной перспективе рассчитывают следующие показатели:

- Коэффициент абсолютной ликвидности;

- Коэффициент промежуточной ликвидности;

- Коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности характеризует, какая часть краткосрочных обязательств может быть погашена за счет свободного остатка денежной наличности и финансовых вложений.

На изменение этого коэффициента оказывают влияние такие факторы как: изменение денежных средств, изменение финансовых вложений и изменение краткосрочных обязательств. Влияние этих факторов рассчитаем приемом цепных подстановок. Исходные данные для факторного анализа приведены в таблице 3.2.2.

| Таблица 3.2.2 Данные для анализа коэффициента абсолютной ликвидности по Учреждению «РЦОП КСиК» за 2008 год | |||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Отклонение, (+,-) |

| 1 | 2 | 3 | 4 |

| Денежные средства, млн. р. | 61 | 110 | 49 |

| Финансовые вложения, млн. р. | - | - | - |

| Краткосрочные обязательства, млн. р. | 1541 | 2710 | 1269 |

| Коэффициент абсолютной ликвидности | 0,0396 | 0,0406 | 0,001 |

Примечание. Источник: собственная разработка

Как видно из таблицы 3.2.2 коэффициент абсолютной ликвидности повысился на 0,001 пункта, это свидетельствует о том, что на 0,001 увеличилась часть краткосрочных обязательств, которая может быть погашена за счет свободного остатка денежной наличности и финансовых вложений. Повышение произошло за счет увеличения суммы денежных средств.

Коэффициент промежуточной ликвидности характеризует, какая часть краткосрочных обязательств может быть погашена за счет абсолютно ликвидных и быстрореализуемых активов организации. [18,с.514]

На изменение этого коэффициента оказывают влияние множество факторов, таких как: изменение денежных средств, изменение финансовых вложений, изменение товаров отгруженных, изменение налогов по приобретенным ценностям и изменение краткосрочных обязательств.

| Таблица 3.2.3 Сведения о динамике факторов влияющих на коэффициент промежуточной ликвидности | |||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Отклонение, (+,-) |

| 1.Денежные средства, млн. р. | 61 | 110 | 49 |

| 2.Финансовые вложения, млн. р. | - | - | - |

| 3.Дебиторская задолженность, млн. р. | 784 | 667 | -117 |

| 4.Налоги по приобретенным ценностям, млн. р. | 641 | 103 | 538 |

| 5.Краткосрочные обязательства, млн. р. | 1541 | 2710 | 1169 |

| Коэффициент промежуточной ликвидности ((1+2+3+4)/5) | 0,964 | 0,325 | -0,639 |

Примечание. Источник: собственная разработка

Как видно из таблицы 3.2.3 коэффициент промежуточной ликвидности на конец 2008 г. по сравнению с началом снизился на 0,639 пункта, это свидетельствует о том, что уменьшилась часть краткосрочных обязательств, которая может быть погашена за счет абсолютно ликвидных и быстро реализуемых активов организации.

Расчет влияния факторов проведем с помощью приема цепных подстановок, для этого составим таблицу 3.2.4.

| Таблица 3.2.4. | ||||||||||||

| Показатели | Подстановки | Методика расчета | Сумма |

| ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| |||||

| Денежные средства, млн. р. | 110 | 110 | 110 | 110 | 1,054-0,964 | 0,09 |

| |||||

| Дебиторская задолженность, млн. р. | 784 | 667 | 667 | 667 | 0,973-1,054 | -0,081 |

| |||||

| Налоги по приобретенным ценностям, млн. р. | 641 | 641 | 103 | 103 | 0,604-0,973 | 0,369 |

| |||||

| Краткосрочные обязательства, млн. р. | 1457 | 1457 | 1457 | 2630 | 0,335-0,604 | 0,269 |

| |||||

| Коэффициент промежуточной ликвидности | 1,054 | 0,973 | 0,604 | 0,335 | - | 0,647 |

| ||||

Примечание. Источник: собственная разработка

Коэффициент промежуточной ликвидности, как показано в таблице 3.2.4, на конец 2008г. по сравнению с началом увеличился на 0,647 пункта, на что оказали положительное влияние следующие факторы:

· увеличение денежных средств на 49 млн. руб. привело к росту коэффициента промежуточной ликвидности на 0,09 пункта;

· уменьшение суммы налогов на 538 млн. руб. привело к повышению коэффициента промежуточной ликвидности на 0,369 пункта;

· увеличение краткосрочных обязательств на 1173 млн. руб. привело к увеличению коэффициента на 0,269 пункта.

На ряду с положительными факторами на рост коэффициента промежуточной ликвидности оказали влияние и отрицательные факторы, такие как:

· уменьшение дебиторской задолженности на 117 млн. руб. понизило коэффициент на 0,081 пункта.

Коэффициент текущей ликвидности, который характеризует степень покрытия краткосрочных обязательств оборотными активами подлежит более углубленному анализу. На его изменение оказывают влияние множество факторов, в том числе как факторы первого порядка, так и факторы второго порядка.[22,с.491,497]

В первую очередь определим, как изменился коэффициент текущей ликвидности за счет факторов первого порядка, к которым относятся изменение оборотных активов и изменение краткосрочных обязательств (таблица 3.2.5.)

| Таблица 3.2.5 Методика расчета влияния факторов на изменение коэффициента текущей ликвидности | ||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Откло-нение, (+,-) | Скор-ректи-рованный показа-тель | Расчет факторов | Сумма |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Оборотные активы, млн. р. | 3567 | 3790 | 223 | 3567 | 1,32-2,3 | -0,98 |

| 2.Краткосрочные обязательства, млн. р. | 1541 | 2710 | 1169 | 1541 | 1,4-1,32 | 0,08 |

| Коэффициент текущей ликвидности (1/2) | 2,3 | 1,4 | -0,9 | 1,32 | -- | -0,9 |

Примечание. Источник: собственная разработка

Затем способом пропорционального деления эти изменения можно разложить по факторам второго порядка. Для этого долю каждой статьи текущих активов в общем изменении их суммы нужно умножить на изменение коэффициента текущей ликвидности за счет данного фактора. Аналогично рассчитывается влияние факторов второго порядка на изменение величины коэффициента и по краткосрочным обязательствам. Расчет влияния факторов второго порядка на коэффициент текущей ликвидности приведен в таблице 3.2.6.

| Таблица 3.2.6 Расчет влияния факторов второго порядка на изменение коэффициента текущей ликвидности |

| |||||

| Факторы | Абсолютный прирост, млн. р. | Доля фактора в общей сумме прироста | Расчет влияния | Уровень влияния |

| |

| 1 | 2 | 3 | 4 | 5 |

| |

| Изменение оборотных активов, млн. р. | 223 | 100 | 1,32-2,3 | -0,98 |

| |

| в том числе: |

| |||||

| -запасов и затрат, млн. р. | 829 | 371,74 | 3,7174*(-0,98) | -3,64 | ||

| -дебиторской задолженности, млн. р. | -117 | -52,47 | -0,5247*(-0,98) | 0,51 | ||

| -денежных средств и финансовых вложений, млн. р. | 49 | 21,97 | 0,2197*(-0,98) | 0,22 | ||

| -прочие оборотные активы, млн. р. | -538 | -241,26 | -2,4126*(-0,98) | 2,36 | ||

| Изменение краткосрочных обязательств, млн. р. | 1169 | 100 | 1,040-0,997 | 0,08 | ||

| В том числе: | ||||||

| -краткосрочные кредиты и займы, млн. р. | -4 | -0,34 | -0,0034*0,08 | 0,00027 | ||

| -кредиторская задолженность, млн. р. | 1173 | 100,34 | 1,0034*0,08 | 0,08 | ||

Примечание. Источник: собственная разработка

Коэффициент текущей ликвидности на конец 2008 года по сравнению с началом по Учреждению уменьшился на 0,9 пункта.

На изменение коэффициента текущей ликвидности оказали влияние факторы первого порядка, такие как: изменение оборотных активов и краткосрочных обязательств.

Увеличение оборотных активов на 223 млн. р. привело к снижению коэффициента текущей ликвидности на 0,98 пункта, а увеличение краткосрочных обязательств на 1169 млн. р. привело к увеличению коэффициента текущей ликвидности на 0,08 пункта.

Помимо этих факторов на коэффициент текущей ликвидности оказали влияние следующие факторы:

ü положительно повлияли: снижение дебиторской задолженности на 117 млн. р., которое привело к росту ликвидности на 0,51 пункта; увеличение денежных средств привело к росту коэффициента ликвидности на 0,22 пункта; уменьшение прочих оборотных активов на 538 млн. р., привело к увеличению коэффициента текущей ликвидности на 2,36 пункта и увеличение краткосрочных обязательств на 1169 млн. р. привело к увеличению коэффициента текущей ликвидности на 0,08 пункта.

ü Отрицательное влияние оказали следующие факторы:

Увеличение запасов и затрат 829 млн. руб. привело к снижению коэффициента текущей ликвидности на 3,64 пункта;

Обобщим все проанализированные коэффициенты ликвидности в таблице 3.2.7.

| Таблица 3.2.7 Сведения о показателях ликвидности по Учреждению «РЦОП КСиК» | |||

| Коэффициенты ликвидности | На 01.01.2008г. | На 01.01.2009г. | Отклонение, (+,-) |

| 1 | 2 | 3 | 4 |

| Абсолютной ликвидности | 0,0396 | 0,0406 | 0,001 |

| Промежуточной ликвидности | 0,964 | 0,325 | -0,639 |

| Текущей ликвидности | 2,3 | 1,4 | -0,9 |

Примечание. Источник: собственная разработка

Обобщив выводы по коэффициентам ликвидности Учреждения, можно сказать согласно таблице 3.2.7, что сократились коэффициент промежуточной и текущей ликвидности.

Похожие работы

... прибыли в фонды специального назначения оставлено в компетенции предприятия, но это не меняет сущности распределительных процессов, отражающих использование финансовых ресурсов коммерческого предприятия. III Заключение: Развитие коммерческих организаций в России за счет увеличения финансовых вложений. В своей работе я постарался основываться на текущих схемах извлечения финансовых ...

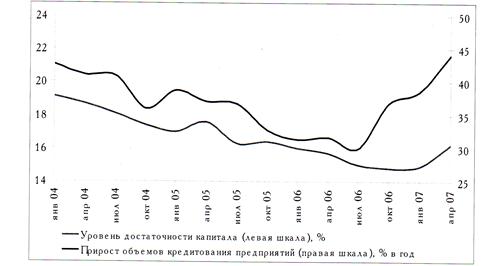

... . Таблицей сравнительного аналитического баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния коммерческого банка. Сравнительный аналитический баланс фактически включает показатели достаточные для проведения как горизонтального, так и вертикального анализа. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин ...

... коммерческих банков. 2 Анализ финансового состояния банков с использованием рейтинговой оценки В качестве примера анализа финансового состояния коммерческих банков России с использованием рейтинговой оценки, хотелось бы привести методику, разработанную группой экономистов под руководством к.э.н. В.С. Кромонова. Методика не лишена ряда недостатков, присущих всем рейтингам (например, она ...

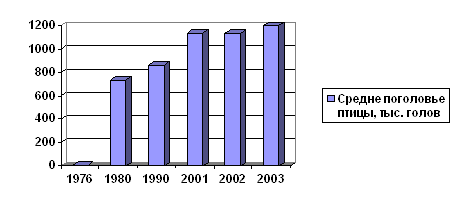

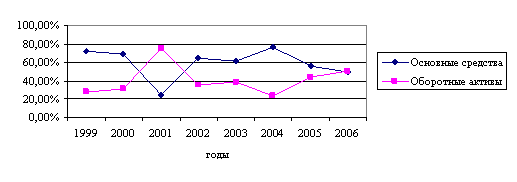

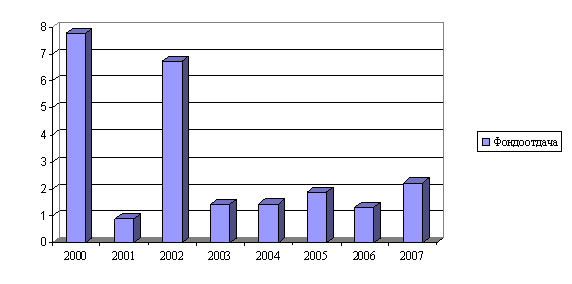

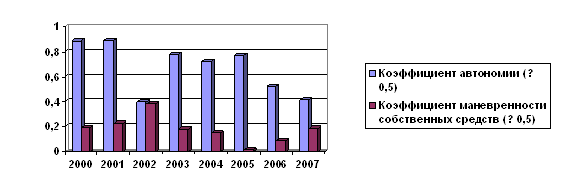

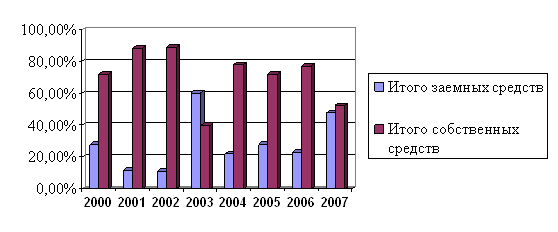

... 2003 годом.Причем удельный вес заработной платы в выручке от реализации также возрастает. Это обусловлено тем, что выручка предприятия – один из основных источников формирования заработной платы. 2.2 Оценка финансового состояния ОАО «Снежка» 2.2.1 Оценка эффективности использования имущества В 2001 году - год начала деятельности ООО «Птицефабрика Снежка» - балансовая стоимость имущества ...

0 комментариев