Навигация

Оценка показателей финансовой устойчивости

2.3 Оценка показателей финансовой устойчивости

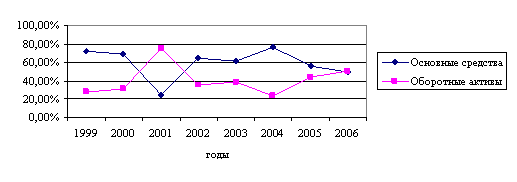

Финансовое состояние организации, ее устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов организации, в первую очередь – от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов организации.[25,с.208]

Поэтому в начале необходимо проанализировать структуру источников капитала организации и оценить степень финансовой устойчивости организации. С этой целью рассчитывают показатели, приведенные в таблице 3.3.1.

| Таблица 3.3.1 Показатели, характеризующие финансовую устойчивость | |||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Отклонение, (+,-) | Темп измене-ния, % | |||

| 1 | 2 | 3 | 4 | 5 | |||

| 1. Внеоборотные активы, млн. р. | 12623 | 21149 | 8526 | +67,54 | |||

| 2. Оборотные активы, млн. р. | 3567 | 3790 | 223 | +6,25 | |||

| в том числе: |

| ||||||

| 2.1. запасы и затраты, млн. р. | 2081 | 2910 | 829 | +39,84 |

| ||

| 3. Источники собственных средств, млн. р. | 13216 | 13203 | -13 | -0,1 |

| ||

| 4. Доходы и расходы, млн. р. | 225 | 5078 | 4853 | +2156,9 |

| ||

| 5. Собственный капитал, млн. р. (3+4) | 13441 | 18281 | 4840 | +36 |

| ||

| 6. Расчеты, млн. р. | 2749 | 6658 | 3909 | +142,2 |

| ||

| в том числе: |

| ||||||

| 6.1. Долгосрочные кредиты и займы, млн. р. | 1208 | 3948 | 2740 | +227 |

| ||

| 7. Собственные оборотные средства, млн. р. (5+6.1-1) | 2026 | 1080 | -946 | -- |

| ||

| 8. Валюта баланса, млн. р. | 16190 | 24939 | 8749 | +54,04 |

| ||

| 9.Коэффициенты финансовой устойчивости: |

| ||||||

| 9.1.Коэффициент финансовой независимости, (5/8) | 0,83 | 0,73 | -0,1 | -12,05 |

| ||

| 9.2.Коэффициент финансовой зависимости, (8/5) | 1,20 | 1,36 | 0,16 | +13,33 |

| ||

| 9.3.Коэффициент устойчивого финансирования, ((5+6.1)/8) | 0,90 | 0,89 | -0,01 | -1,12 |

| ||

| 9.4.Коэффициент текущей задолженности, ((6-6.1)/8) | 0,10 | 0,17 | 0,07 | +70 |

| ||

| 9.5.Коэффициент обеспеченности запасов собственными оборотными средствами, (7/2) | 0,57 | 0,28 | -0,29 | -50,88 |

| ||

| 9.6.Коэффициент покрытия долгов собственным капиталом, (5/6) | 4,89 | 2,75 | -2,14 | -43,76 |

| ||

| 9.7.Коэффициент финансового левириджа, (6/5) | 0,20 | 0,36 | 0,16 | +80 |

| ||

Примечание. Источник: собственная разработка

На основании выше приведенных расчетов в таблице 3.3.1. можно сделать следующие выводы о состоянии коэффициентов финансовой устойчивости Учреждения «РЦОП КСиК» за 2008 год.

Коэффициент финансовой независимости на конец года по сравнению с началом уменьшился на 0,1 пункта. Данный коэффициент имеет значение, как на начало года, так и на конец выше нормативного (нормативное значение от 0,4 до 0,6);

Коэффициент финансовой зависимости увеличился на 0,16 пункта. Это говорит о том, что на рубль собственных средств на конец квартала по сравнению с началом приходится на 0,16 пункта меньше активов;

Коэффициент устойчивого финансирования уменьшился на 0,01 пункта. Это говорит о том, что на конец года по сравнению с началом на 1,12% меньше активов баланса сформировано за счет устойчивых источников. Норматив для этого коэффициента не устанавливается, но он должен иметь значение не менее коэффициента финансовой независимости. По Учреждению это требование выполняется;

Коэффициент текущей задолженности увеличился на 0,01 пункта. Это свидетельствует о том, что на конец года по сравнению с началом на 9,1% меньше активов сформированы за счет заемных средств краткосрочного характера;

Коэффициент обеспеченности собственными оборотными средствами уменьшился на 0,29 пункта. Это говорит о том, что на конец года по сравнению с началом на 0,29 уменьшилась доля собственного капитала в формировании материальных запасов Учреждения «РЦОП КСиК»;

Коэффициент покрытия долгов уменьшился на 2,14 пункта, или на 43,76% . Это говорит о том, что на конец года по сравнению с началом можно на 43,76% меньше своих долгов покрыть за счет собственного капитала;

Коэффициент финансового левириджа увеличился на 0,16 пункта, или на 80%. Это свидетельствует о снижении финансового риска.

На коэффициент финансовой независимости оказывают влияние изменение собственного капитала и изменение валюты баланса. Влияние этих факторов можно определить с помощью приёма скорректированных показателей. Методика их расчета приведена в таблице 3.3.2.

| Таблица 3.3.2 Расчет факторов влияющих на изменение коэффициента финансовой независимости | |||||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Откло-нение, (+,-) | Скоррек-тированный показатель | Методи-ка расчета | Сумма | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |||

| 1.Собственный капитал, млн. р. | 13441 | 18281 | 4840 | 18281 | 1,13-0,830 | 0,3 | |||

| 2.Валюта баланса, млн. р. | 16190 | 24939 | 8749 | 16190 | 0,733-1,13 | -0,397 | |||

| 3.Коэффициент финансовой независимости, (1/2) | 0,830 | 0,733 | 0,014 | 1,13 | -- | -0,1 | |||

Примечание. Источник: собственная разработка

На уменьшение коэффициента финансовой независимости на 0,097 пункта оказало положительное влияние изменение собственного капитала, так как изменение валюты баланса, оказало отрицательное влияние. За счет увеличения собственного капитала на 4840 млн. р. коэффициент финансовой независимости возрос на 0,3 пункта, увеличение же валюты баланса на 8749 млн. р. привело к снижению коэффициента финансовой независимости на 0,397 пункта и в итоге общее уменьшение коэффициента составило 0,1 пункта.

Далее изучим коэффициент противоположный рассмотренному выше – это коэффициент финансовой зависимости. На него оказывают влияние те же факторы, что и на коэффициент финансовой независимости, то есть изменение собственного капитала и изменение валюты баланса. Влияние факторов, приведенное в таблице 3.3.3, рассчитаем тем же приёмом, то есть приёмом скорректированных показателей.

| Таблица 3.3.3 Расчет факторов влияющих на изменение коэффициента финансовой зависимости |

| ||||||||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Откло-нение, (+,-) | Скорректи-рованный показатель | Методика расчета | Сумма |

| ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| ||||||

| 1.Собственный капитал, млн. р. | 13441 | 18281 | 4840 | 18281 | 1,86-1,20 | 0,66 |

| ||||||

| 2.Валюта баланса, млн. р. | 16190 | 24939 | 8749 | 16190 | 1,36-1,86 | -0,5 |

| ||||||

| 3.Коэффициент финансовой зависимости, (2/1) | 1,20 | 1,36 | 0,16 | 1,86 | -- | 0,16 | ||||||||

Примечание. Источник: собственная разработка

Коэффициент финансовой зависимости на конец 2008 года по сравнению с началом увеличился на 0,16 пункта, в том числе за счет изменения собственного капитала в сторону увеличения на 4840 млн. р. коэффициент финансовой зависимости увеличился на 0,66 пункта, и за счет роста валюты баланса на 8749 млн. р. он сократился на 0,5 пункта.

Проведем расчет и динамику коэффициента обеспеченности финансовых обязательств активами в таблице 3.3.4

Таблица 3.3.4 Коэффициент обеспеченности финансовых обязательств активами

| Показатель | 01.01.2008г., млн. руб. | 01.01.2009г., млн. руб. | Отклонение, +/- |

| Сумма обязательств | 2749 | 6658 | 3909 |

| Валюта баланса | 16190 | 24939 | 8749 |

| К-т обеспеченности финансовых обязательств активами | 0,17 | 0,27 | 0,1 |

Примечание. Источник: собственная разработка

Из таблицы видно, что коэффициент обеспеченности финансовых обязательств активами увеличился на 0,1, это говорит о том, что финансовая независимость организации снизилась. Для того, чтобы полностью анализировать ситуацию роста коэффициента обеспеченности финансовых обязательств активами проведем расчет влияния факторов на значение этого коэффициента в таблице 3.3.5

| Таблица 3.3.5 Расчет факторов, влияющих на изменение коэффициента обеспеченности финансовых обязательств активами | ||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Откло-нение, (+,-) | Скорректи-рованный показатель | Методика расчета | Сумма |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Сумма обязательств, млн.руб.. | 2749 | 6658 | 3909 | 6658 | 0,4-0,17 | 0,23 |

| 2.Валюта баланса, млн. р. | 16190 | 24939 | 8749 | 16190 | 0,27-0,4 | -0,13 |

| 3.Коэффициент, (2/1) | 0,17 | 0,27 | 0,1 | 0,4 | -- | 0,1 |

Примечание. Источник: собственная разработка

Коэффициент обеспеченности финансовых обязательств активами на конец 2008 года по сравнению с началом увеличился на 0,1 пункта, в том числе за счет изменения суммы обязательств в сторону увеличения на 3909 млн. р. коэффициент увеличился на 0,23 пункта, а за счет роста валюты баланса на 8749 млн. р. он сократился на 0,13 пункта.

Необходимость в собственном капитале обусловлена требованиями самофинансирования организаций. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме валюты баланса и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, а следовательно, меньше риск потери. Для анализа финансового риска рассчитывают коэффициент финансового риска.[7,с.48,71]

Величина коэффициента финансового риска (плечо финансового рычага) зависит от доли заемного капитала в общей сумме активов, доли внеоборотных активов в общей сумме активов, соотношения оборотных и внеоборотных активов, доли собственных оборотных средств в формировании оборотных активов, а также от доли собственных оборотных средств в общей сумме собственного капитала:

![]() (3.3.1)

(3.3.1)

где ЗК – заемный капитал;

СК – собственный капитал;

![]() - сумма активов;

- сумма активов;

ВОА – внеоборотные активы;

ОА – оборотные активы;

СОС – собственные оборотные средства.

Расчет влияния данных факторов можно произвести при помощи способа цепных подстановок, для чего сначала рассчитаем исходные данные в таблице 3.3.6.

| Таблица 3.3.6 Исходные данные для факторного анализа коэффициента финансового риска | |||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Отклонение, (+,-) |

| Внеоборотные активы, млн. р. (ВОА) | 12623 | 21149 | 8526 |

| Оборотные активы, млн. р. (ОА) | 3567 | 3790 | 223 |

| Сумма активов, млн. р. (А) | 16190 | 24939 | 8749 |

| Собственный капитал, млн. р. (СК) | 13441 | 18281 | 4840 |

| Собственные оборотные средства, млн. р. (СОС) | 1706 | 772 | -934 |

| Заемный капитал, млн. р.(ЗК) | 2749 | 6658 | 3909 |

| ЗК/А | 0,170 | 0,267 | 0,097 |

| ВОА/А | 0,780 | 0,848 | 0,068 |

| ОА/ВОА | 0,283 | 0,179 | -0,104 |

| СОС/ОА | 0,478 | 0,204 | -0,274 |

| СК/СОС | 7,88 | 23,68 | 15,8 |

| Коэффициент финансового риска, (ЗК/СК) | 0,205 | 0,364 | 0,159 |

Примечание. Источник: собственная разработка

Рассчитав исходные данные можно приступить к факторному анализу коэффициента финансового риска, который приведен в таблице 3.3.7.

| Таблица 3.3.7 Расчет влияния факторов, оказывающих влияние на изменение коэффициента финансового риска | ||||||||

| Показатели | На 01.01.2008г. | На 01.01.2009г. | Подстановки | Методика расчета | Сумма | |||

| 1 | 2 | 3 | 4 | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| ЗК/А | 0,170 | 0,267 | 0,267 | 0,267 | 0,267 | 0,267 | 0,229-0,205 | 0,024 |

| ВОА/А | 0,780 | 0,848 | 0,780 | 0,848 | 0,848 | 0,848 | 0,238-0,229 | 0,009 |

| ОА/ВОА | 0,283 | 0,179 | 0,283 | 0,283 | 0,179 | 0,179 | 0,190-0,238 | -0,048 |

| СОС/ОА | 0,478 | 0,204 | 0,478 | 0,478 | 0,478 | 0,204 | 0,190-0,190 | 0 |

| СК/СОС | 7,88 | 23,68 | 7,88 | 7,88 | 7,88 | 7,88 | 0,364-0,190 | 0,174 |

| Коэффициент финансового риска | 0,205 | 0,364 | 0,229 | 0,238 | 0,190 | 0,190 | - | 0,159 |

Примечание. Источник: собственная разработка

Общий прирост коэффициента финансового риска на конец года по сравнению с началом по Учреждению составляет 0,159 пункта, в том числе за счет изменения:

· доли заемного капитала в общей валюте баланса:

0,229-0,205=0,024;

· доли внеоборотных активов в общей сумме активов:

0,238-0,229=0,009;

· соотношения оборотных активов с внеоборотными активами:

0,190-0,238=-0,048;

· доли собственных оборотных средств в формировании оборотных активов:

0,190-0,190=0;

· соотношения суммы внеоборотных активов с суммой собственных оборотных средств:

0,364-0,190=0,174.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиций инвесторов и организаций. Для банков и прочих кредиторов более надежна ситуация, если доля собственного капитала у клиентов более высокая. Это исключает финансовый риск. Организация же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

Похожие работы

... прибыли в фонды специального назначения оставлено в компетенции предприятия, но это не меняет сущности распределительных процессов, отражающих использование финансовых ресурсов коммерческого предприятия. III Заключение: Развитие коммерческих организаций в России за счет увеличения финансовых вложений. В своей работе я постарался основываться на текущих схемах извлечения финансовых ...

... . Таблицей сравнительного аналитического баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния коммерческого банка. Сравнительный аналитический баланс фактически включает показатели достаточные для проведения как горизонтального, так и вертикального анализа. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин ...

... коммерческих банков. 2 Анализ финансового состояния банков с использованием рейтинговой оценки В качестве примера анализа финансового состояния коммерческих банков России с использованием рейтинговой оценки, хотелось бы привести методику, разработанную группой экономистов под руководством к.э.н. В.С. Кромонова. Методика не лишена ряда недостатков, присущих всем рейтингам (например, она ...

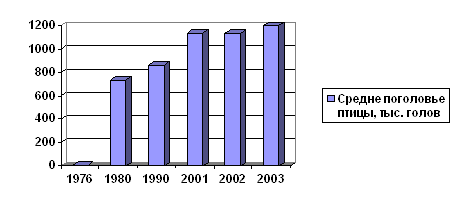

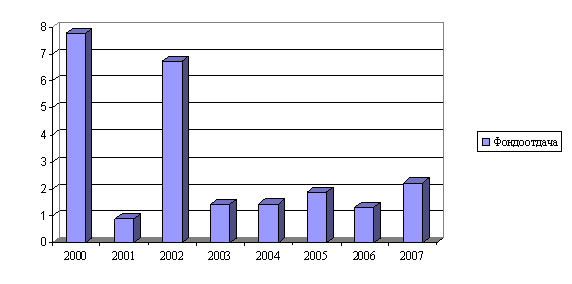

... 2003 годом.Причем удельный вес заработной платы в выручке от реализации также возрастает. Это обусловлено тем, что выручка предприятия – один из основных источников формирования заработной платы. 2.2 Оценка финансового состояния ОАО «Снежка» 2.2.1 Оценка эффективности использования имущества В 2001 году - год начала деятельности ООО «Птицефабрика Снежка» - балансовая стоимость имущества ...

0 комментариев