Навигация

Ставка рефинансирования в других странах

4. Ставка рефинансирования в других странах

4.1 Ставка рефинансирования в США

Применительно к США ставка рефинансирования называется учетной ставкой и является одним из основных инструментов Федеральной Резервной Системы (ФРС), с помощью которого она контролирует деятельность крупнейших финансовых учреждений и определяет национальную денежно-кредитную политику. Учетная ставка – это процент, который финансовый институт должен платить за то, чтобы занять резервные средства у своего регионального Федерального Резервного банка (ФРБ).

Когда эта ставка низкая, финансовые институты могут без особых затрат выполнять свои обязательства по поддержанию нормативов резервных требований, занимая деньги у ФРС (при условии, что они не боятся тщательного рассмотрения своих операций в связи с обращением к возможностям «дисконтного окна», которое проводит ФРС, когда они просят о займе). Когда учетная ставка более низкая, финансовые институты будут расширять свои активы и вклады более охотно, поскольку получение дополнительных резервов им обойдется не очень дорого. Когда учетная ставка высокая, институты более осторожно относятся к заимствованию резервов и, следовательно, они более осторожны в вопросах увеличения своих активов и открытии новых депозитов, если это требует привлечения средств ФРС.

При снижении ФРС ставки рефинансирования банки будут стараться использовать благоприятную возможность, предоставляемую ФРС в качестве преимущества сезонного заимствования, которое позволяет некоторым банкам с большими сезонными колебаниями потребности в заемных средствах получать их через «дисконтные окна» ФРС. Предоставление недорогих кредитов ФРС различным заемщикам под более высокий процент дает этим банкам возможность получить больший объем прибыли. Другие банки также смогут увеличить объемы предоставления ссуд; даже если для этого им придется привлечь средства через «дисконтное окно», то сделать это при низкой ставке рефинансирования можно на выгодных условиях.

Изменение ставки рефинансирования не только влияет на готовность депозитных учреждений предоставлять ссуды, но оказывает нередко и сильное психологическое воздействие на финансовые рынки. Оценка того, как сказываются изменения ставки рефинансирования на объеме денежной массы и на величине предложения денег, не всегда возможна из-за трудности определения в новых условиях объемов заимствований банков через «дисконтные окна». Поэтому в настоящее время ФРС редко использует ставку рефинансирования в качестве инструмента своей денежно-кредитной политики. Она прибегает к ее изменению лишь в тех случаях, когда хочет оказать психологическое давление на финансовые рынки, чтобы показать им серьезность своих намерений. Таким образом, ФРС стремится обеспечить правильное понимание своих намерений всеми участниками финансовых рынков.

Кризисные явления в мировой экономике заставляют ФРС и далее снижать ставку рефинансирования для стабилизации экономической системы.

США в связи с кризисом снизили ставку с 6,5 % годовых до 0-0,25 % (март 2009 года).Комитет по открытым рынкам Федеральной резервной системы (ФРС) США принял решение 18 марта 2009г. сохранить ключевую учетную ставку в диапазоне 0-0,25%. ФРС намерена сохранять учетную ставку на таком уровне "длительное время". По словам представителей ведомства, экономическая ситуация "продолжает ухудшаться". Они также отметили, что не могут прогнозировать, когда прекратится спад, в ближайшей перспективе этого не произойдет. ФРС намерены использовать все доступные методы для борьбы с текущей ситуацией и прикладывать все усилия для стабилизации цен. 16 декабря 2008г. ФРС США уже снижала ключевую учетную ставку - так называемую ставку по федеральным фондам - до рекордного уровня, установив цель по ставке в диапазоне 0-0,25%. Ставка по федеральным фондам - это целевая (таргетируемая) ставка, под которую банки дают свои избыточные резервы, находящиеся на счетах ФРС, под кредит overnight другим банкам. Ранее, в январе 2009г., учетная ставка также была сохранена в диапазоне 0-0,25%.

4.2. Ставка рефинансирования в Японии

Основным проводником кредитно-денежной политики в Японии является Банк Японии. Функционирование этого банка, созданного в 1882 г., регулируется специальным законом. Согласно ст. 1 этого закона, "целями деятельности Банка Японии являются регулирование денежного обращения, координация кредитно-денежной сферы, а также поддержка и развитие кредитных институтов в соответствии с государственной политикой и во имя обеспечения условий для подобающей реализации экономического потенциала страны".

Хотя по своему статусу Банк Японии не административный орган, а акционерная компания, 55% капитала которой принадлежат правительству, по ст.2 закона деятельность Банка Японии направлена исключительно на "достижение государственных целей". Тем не менее определенная автономность банка делает его юридически менее зависимым от правительственных органов и политического руководства страны. Оперативная самостоятельность, делегированная Банку Японии, а также имеющаяся у него возможность оказывать большое влияние на определение приоритетов кредитно-денежной политики делают его главным "приходным ремнем" и архитектором конкретных форм кредитно-денежной политики, а во- вторых, существенным звеном в выработке стратегии последней. Для реализации этой политики у Банка Японии имеется целый набор средств, методов и инструментов воздействия на процессы, протекающие в сфере финансирования экономики и на рынке ссудного капитала.

В западной экономической литературе, посвященной средствам кредитно- денежной политики центральных банков , выделяются три основных таких средства: во-первых, изменение учетной ставки процента, во-вторых, операции на открытом рынке ценных бумаг, в-третьих, изменение обязательных норм банковских резервов. Однако для Банка Японии в течение нескольких десятилетий послевоенного экономического развития страны указанные средства имели весьма малое значение. Причина этого в тех особенностях финансирования экономики и функционировании рынка ссудного капитала, которые резко отличали Японию от "стандартных моделей", рассматриваемых в учебных пособиях по кредитно-денежной политике. Важнейшее место в экономике из-за явления перекредитования занимает рынок кредитов Банка Японии.

В США главное назначение кредитов центральных банков – помощь тем коммерческим банкам, у которых временно наблюдается острая нехватка ликвидности или которым угрожает неплатежеспособность. Соответственно и процентная ставка по этим кредитам в нормальные годы слегка превышает процентную ставку на рынке краткосрочных капиталов, являясь «штрафной ставкой». В Японии же учетная ставка процента, по которой предоставляются кредиты Банка Японии, намного ниже ставки процента по краткосрочным межбанковским ссудам. Соответственно и займы у Банка Японии для коммерческих банков являются не чрезвычайным средством, прибегать к которому необходимо лишь в крайних случаях, а самым выгодным способом привлечения ликвидных ресурсов, подчас даже более выгодным, чем депозиты населения.

Искусственная заниженность официальной учетной ставки процента служила в Японии краеугольным камнем политики всемерного занижения процентных ставок на всем рынке ссудных капиталов. Как отмечалось выше, учетная ставка процента в Японии была занижена по сравнению с другими ставками, особенно ставками на рынке краткосрочных капиталов, а основные ставки на рынке банковского кредитования жестко регулировались. Поэтому изменение учетной ставки процента само по себе не могло воздействовать на цену кредита на финансовом рынке в целом и тем самым служить средством кредитно-денежной политики. На протяжении длительного периода открытого рынка ценных бумаг практически не существовало, поэтому и операции на нем были невозможны. Наконец, явление перекредитования не позволяло по-настоящему эффективно маневрировать с помощью изменения нормы банковских резервов. Вместо всех этих средств главную роль в мероприятиях Банка Японии играло количественное рационирование кредита . Сознательно занижаемый в большинстве секторов рынка ссудных капиталов уровень ставки процента приводил Банк Японии к необходимости использования внеэкономических мер регулирования спроса и предложения ссудного капитала.

В настоящее время в связи с ослаблением в целом роли перекредитования как источника средств для финансирования экономики функция рынка кредитов Банка Японии как источника ликвидности для банковской сферы в известной степени стала достоянием прошлого. Отражая это изменение, учетная ставка процента также стала определяться более гибко, с учетом рыночной ситуации. По мере развития процесса либерализации на рынке ссудных капиталов тенденция к падению роли кредитов Банка Японии и к увеличению гибкости учетной ставки процента будет становиться все сильнее. Сделаны существенные шаги в направлении повышения роли изменения процентных ставок, в том числе официальной учетной ставки процента.

Изменение учетной ставки практиковалось Банком Японии на протяжении всего послевоенного периода, но до 73 года оно лишь выполняло функции индикатора направления политики Банка Японии, так как, даже повышаясь, эта ставка оставалась самой низкой по кредитам в японской экономике. Полная либерализация процента на рынке краткосрочных капиталов, значительная либерализация на рынке ценных бумаг и на рынке депозитов и другие изменения последних лет свидетельствуют о постепенном переходе Банка Японии к более активному использованию воздействия учетной ставки процента на ситуацию, складывающуюся на финансовом рынке.

Поскольку ставка рефинансирования в Японии всегда была на достаточно низком уровне, дальнейшее снижение ее, скорее всего, не приведет к каким-либо положительным изменениям экономики Японии в период экономического кризиса. Поэтому Банк Японии 18.03.2009 оставил ключевую учетную ставку без изменений - на уровне 0,1%. Решение сохранить целевую процентную ставку по займам overnight на прежнем уровне было принято единогласно по итогам заседания правления банка. Банк Японии снижал учетную ставку 19 декабря 2008г. - с 0,3% до 0,1% годовых, а ранее, 31 октября 2008г., - с 0,5% до 0,3% годовых. До этого ставка не менялась с февраля 2007г. В 2001-2006гг. японский центробанк проводил политику нулевой учетной ставки.

Похожие работы

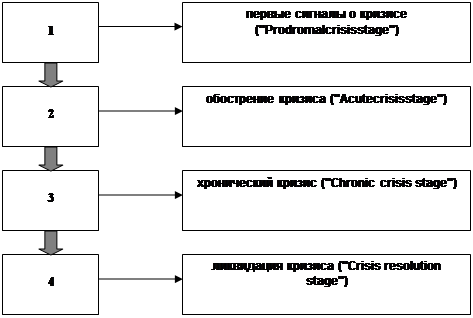

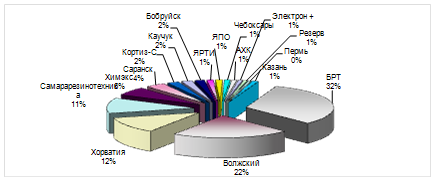

... с наименьшими потерями, но и извлечь из него действительную пользу и укрепить предприятие. 2. Анализ эффективности деятельности по управлению предприятием ОАО "БРТ" в условиях кризиса 2.1 Организационно- экономическая характеристика предприятия История создания предприятия, носящего сейчас название ОАО "Балаковорезинотехника" восходит к середине 60-х годов. В этот период в СССР начала ...

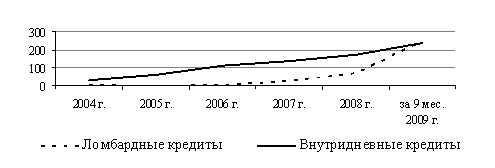

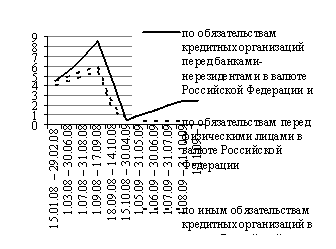

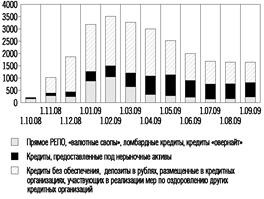

... возвратить их, т.к. они становятся очень дорогими. Сокращение банковских резервов приводит к мультипликационному сокращению денежного предложения. В настоящее время система рефинансирования кредитных организаций Банком России обеспечивается тремя положениями Банка России: 236-П, 312-П, 273-П, в соответствии с которыми Банк России предоставляет кредиты. Виды кредитов, предоставляемых Банком ...

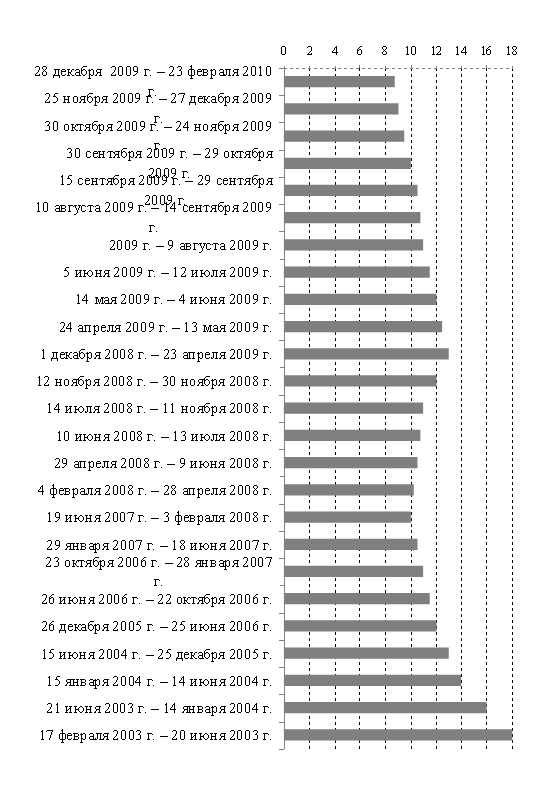

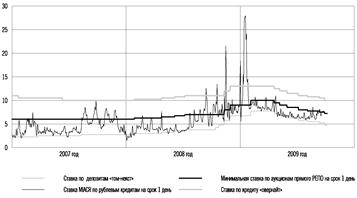

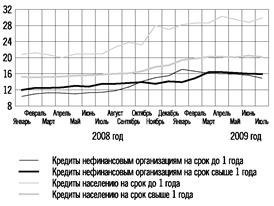

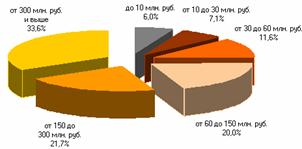

... рыночная стоимость. Таким образом, учётная политика Банка России представляет собой механизм непосредственного воздействия на ликвидности кредитных институтов посредством изменений стоимости кредитов рефинансирования, что косвенно оказывает влияние на экономику страны в целом. Глава 2. Развитие и становление инструмента рефинансирования в современной России До 1995г. основными видами ...

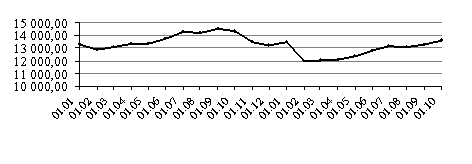

... на 5,6%. [7] Глава 3. Цели и инструменты денежно-кредитной политики в 2010-2012 годах 3.1 Направление денежно-кредитной политики В соответствии со сценарными условиями функционирования российской экономики и основными параметрами прогноза социально-экономического развития Российской Федерации на 2010 год и плановый период 2011 и 2012 годов Правительство Российской Федерации и Банк ...

0 комментариев