Навигация

Обязанности налогоплательщиков

3. Обязанности налогоплательщиков.

В соответствии с Налоговым Кодексом налогоплательщики юридические лица и предприниматели обязаны

1) уплачивать законно установленные налоги;

2) встать на учет в органах Государственной налоговой службы

для организаций - в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения каждого своего филиала и (или) представительства в течение 10 дней после их государственной регистрации, а при осуществлении деятельности в Российской Федерации через филиал и представительство - в течение 10 дней после создания филиала и представительства.

и месту нахождения принадлежащего ей недвижимого имущества и транспортных средств в течение 30 дней со дня его регистрации.

Постановка на учет в налоговом органе в качестве налогоплательщика организации и индивидуальных предпринимателей осуществляется независимо от наличия обстоятельств, с которыми настоящий Кодекс связывает возникновение обязанности по уплате того или иного налога.

3) Налогоплательщики обязаны сообщать в налоговый орган по месту учета:

n об открытии или закрытии счетов - в пятидневный срок;

n обо всех случаях участия в российский и иностранных организациях - в срок не позднее одного месяца со дня начала такого участия;

n обо всех обособленных подразделениях, созданных на территории Российской Федерации - в срок не позднее одного месяца со дня их создания, реорганизации или ликвидации;

n о прекращении своей деятельности, объявлении несостоятельности (банкротстве), ликвидации или реорганизации - в срок не позднее трех дней со дня принятия такого решения;

n об изменении своего места нахождения - в срок не позднее десяти дней со дня принятия такого решения.

n об изменениях в уставных и других учредительных документах организаций, в том числе связанных с образованием новых филиалов и представительств, изменением места нахождения, а также о разрешении заниматься лицензируемыми видами деятельности, организации обязаны уведомлять налоговый орган, в котором они состоят на учете, в 10-дневный срок с момента регистрации изменений в учредительных документах.

II. Штафные санкции.

1. Нарушение налогоплательщиком установленного статьей 83 Налогового Кодекса срока подачи заявления о постановке на учет в налоговом органе при отсутствии признаков налогового правонарушения, предусмотренного статьей 117 настоящего Кодекса, влечет взыскание штрафа в размере пяти тысяч рублей.

2. Уклонение от постановки на учет в налоговом органе, выразившееся в осуществлении организацией или индивидуальным предпринимателем деятельности без постановки на учет в налоговом органе в течение более 90 дней со дня истечения установленного статьей 83 Налогового Кодекса срока подачи заявления о постановке на учет в налоговом органе влечет взыскание штрафа в размере десяти процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее двадцати тысяч рублей.

3. Нарушение налогоплательщиком установленного Налоговом Кодексом срока представления в налоговый орган информации об открытии и закрытии им счета в каком-либо банке, если это не повлекло за собой неуплату налогов, влечет взыскание штрафа в размере пяти тысяч рублей.

4. Нарушение налогоплательщиком установленного Налоговым Кодексом срока представления в налоговый орган сведений об открытии и закрытии счета в каком-либо банке, если это повлекло за собой неуплату налогов, влечет взыскание штрафа в размере десяти процентов от общей суммы денежных средств, поступивших на счет за период задержки представления или непредставления сведений об открытии этого счета.

5. Нарушение установленного срока представления налогоплательщиком или иным обязанным лицом в налоговые органы предусмотренных Налоговым Кодексом и иными актами законодательства о налогах и сборах документов и (или) иных сведений, а равно заявление налогоплательщика или иного обязанного лица об отказе должностному лицу налогового органа, проводящему налоговую проверку, представить имеющиеся у налогоплательщика или иного обязанного лица и запрашиваемые этим должностным лицом документы и (или) иные сведения, необходимые для проведения в установленном порядке такой проверки, а также уклонение от представления указанных документов и (или) иных сведений, влечет взыскание штрафа в размере пятидесяти рублей за каждый непредставленный документ.

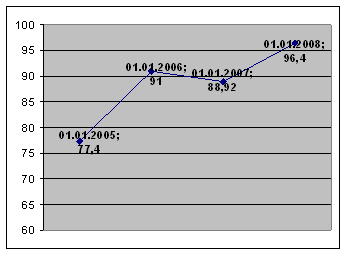

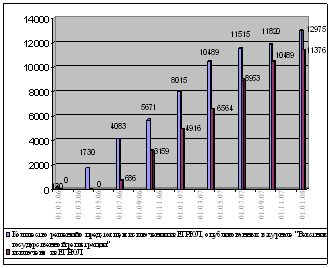

III. Работа налоговых органов по выявлению уклоняющихся от постановки на налоговый учет.

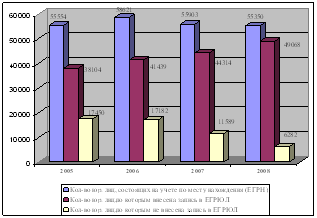

Существует несколько категорий юридических лиц, уклоняющихся от постановки на налоговый учет:

v юридические и физические лица (предприниматели), прошедшие государственную регистрацию в административных органах власти, но не вставших на налоговый учет,

v юридические лица, осуществляющие хозяйственную деятельность не по месту государственной регистрации без образования филиалов/представительств,

v предприниматели, осуществляющие хозяйственную деятельность не по месту государственной регистрации и не известившие налоговые органы об этом.

Похожие работы

... и соразмерности наказания. Круг лиц, которые могут совершить преступление, предусмотренное ст.243 УК, достаточно широк. В соответствии с требованиями уголовного и налогового законодательства, ответственность за уклонение от уплаты налогов, сборов наступает с 16 лет. Лицо, не достигшее этого возраста к моменту совершения преступления, не может привлекаться к уголовной ответственности. Помимо ...

... агента - организации, плательщика сбора - организации или налогоплательщика - индивидуального предпринимателя Приостановление операций по счетам представляет собой согласно п. 1 ст. 72 НК РФ один из способов обеспечения исполнения обязанности по уплате налогов и сборов, который имеет свои специфические признаки и направленность по сравнению с другими способами, хотя в п. 1 ст. 76 НК РФ указано ...

... 45,7% организаций, прибывших из других регионов России, и 57,4% организаций, выбывших за пределы Алтайского края, приходятся на г.Новосибирск и Новосибирскую область. Заключение В завершении данной работы следует отметить, что государственная регистрация и учет налогоплательщиков является одним из основных условий осуществления налоговыми органами контроля за правильностью исчисления, ...

... использованы для проводок по начислению постоянных налоговых обязательств (активов), отложенных налоговых обязательств (активов). Глава 2. Постановка налогового учета на предприятии 2.1 Методология учета доходов и расходов при налогообложении прибыли Доходами ЗАО «ТУСК» являются: -Агентское вознаграждение, полученное от агента, путем удержания его из суммы перечисленной покупателем ...

0 комментариев