Навигация

Розыск, налогоплательщиков, уклоняющихся от постановки на учет

3. Розыск, налогоплательщиков, уклоняющихся от постановки на учет.

Для проведения качественной работы по розыску физических лиц, осуществляющих предпринимательскую деятельность, должностных лиц, ответственных за финансово-хозяйственную деятельность предприятий и учредителей юридических лиц, своевременно не предоставляющих в налоговые органы отчеты, налоговые декларации и расчеты, а также уклоняющихся от постановки на налоговый учет, в адрес налоговой полиции предоставляются следующие материалы, согласно совместного Приказа ГНИ по Приморскому краю и УФСНП по Приморскому краю от 5.06.98г. №90/32 «О мерах по совершенствованию взаимодействия Управления Федеральной службы налоговой полиции Российской Федерации по Приморскому краю и Государственной налоговой инспекции по Приморскому краю»):

- адресная справка (КАБ),

- полная справка налогоплательщика,

- сведения по факту учреждения других предприятий данными юридическими лицами,

- сведения о деятельности руководителей (учредителей) в других структурах, а также информация, где данные лица являются учредителями,

- косвенная информация о деятельности разыскиваемого предприятия,

- сведения, подтверждающие факты нарушения данным лицом налогового законодательства (за какой период не представлены отчетные документы),

- сведения о задолженности (в том числе недоимке) разыскиваемого лица,

- акты обследования по юридическому адресу.

Административная ответственность к должностным лицам организаций, зарегистрированных за пределами края, допустивших нарушения налогового зарегистрированных за пределами края, допустивших нарушения налогового законодательства применяется в соответствии со ст.7 Закона РСФСР “ О Государственной налоговой службе РСФСР”. При наличии документов, подтверждающих полномочия фактического руководителя обособленного подразделения на осуществление финансово-хозяйственной деятельности от имени юридического лица (доверенность, приказ и т.д.), административная ответственность применяется к руководителю обособленного подразделения за допущенные этим подразделением налоговые нарушения.

IV. Налогообложение организаций, зарегистрированных за пределами края.

Организации и обособленные подразделения российских организаций, имеющие отдельный баланс и расчетный счет (текущий, корреспондентский) в соответствии с законами, регулирующими порядок взимания конкретных налогов, представляют в налоговые органы установленную для них в соответствии с законодательством налоговую декларацию (налоговый расчет) и документы, служащие основанием для исчисления и уплаты налога (бухгалтерскую и налоговую отчетность), и выполняют обязанность по уплате налогов и сборов, рассчитанных ими в соответствии с действующим законодательством о налогах и сборах на основании данных, отраженных в представленной ими бухгалтерской отчетности.

Для организаций, в состав которых входят обособленные подразделения, не имеющие отдельного баланса и расчетного (текущего, корреспондентского) счета, также сохраняется порядок представления деклараций по налогам, подлежащим уплате; исчисления и уплаты налогов, установленный законами, регулирующими порядок взимания этих налогов.

До введения в действие части второй НК, уплата налогов и сборов организациями по месту нахождения их филиалов и иных обособленных подразделений осуществляется в порядке, установленном законодательным или иным нормативным правовым актом о конкретном налоге или сборе:

- налог на прибыль на территории Приморского края во все уровни бюджета в соответствии со ст.1 Закона РФ от 27.12.91 № 2116-1 “ О налоге на прибыль предприятий и организаций “ уплачивают, независимо от места регистрации, организации и их обособленные подразделения, имеющие отдельный баланс и расчетный (текущий, корреспондентский) счет. Обособленное подразделение (филиал), имеющее баланс и счета в банке будет при этом рассматриваться в соответствии со ст.19 НК как выполняющее обязанности головной организации по уплате налогов и сборов на территории, на которой этот филиал или обособленное подразделение осуществляют функции организации. Поэтому, ответственность за своевременность и уплату исчисленных филиалом налогов несет не только филиал и его должностные лица, но и головная организация и ее должностные лица.

Согласно п.3 Закона РФ от 27.12.91 № 2116-1 по обособленным структурным подразделениям, не имеющим отдельного баланса и расчетного (текущего, корреспондентского) счета, зачисление налога на прибыль в части, зачисляемой в доходы бюджетов субъектов Российской Федерации, производится по месту нахождения указанных структурных подразделений исходя из доли прибыли, приходящейся на эти структурные подразделения, определяемой пропорционально их среднесписочной численности (фонду оплаты труда) и стоимости основных производственных фондов в порядке, устанавливаемом Правительством Российской Федерации. При этом сумма налога по указанным структурным подразделениям определяется в соответствии со ставками налога на прибыль, действующими на территориях, где расположены эти предприятия и структурные подразделения. Уплата налога может производиться как обособленным подразделением ( филиалом ), так и головной организацией;

- налог на добавленную стоимость на территории Приморского края во все уровни бюджета в соответствии с п.”г” ст.2 Закона РФ от 06.12.91 № 1992-1 “О налоге на добавленную стоимость “ уплачивают, независимо от места регистрации, организации и их обособленные подразделения (филиалы) самостоятельно реализующие товары (работы, услуги). При этом обособленные подразделения (филиалы) исполняют обязанности организаций по уплате налогов на той территории , на которой эти филиалы и иные обособленные подразделения осуществляют функции организации;

- подоходный налог с доходов физических лиц на территории Приморского края во все уровни бюджета в соответствии со ст.9 Закона РФ от 07.12.91 № 1998-1 “О подоходном налоге с физических лиц “обязаны перечислять независимо от места регистрации предприятия, учреждения, организации, филиалы и другие обособленные подразделения организаций, имеющие отдельный баланс и расчетный счет и выплачивающие суммы на оплату труда из выручки от реализации продукции, выполнения работ и оказания услуг исходя из суммы исчисленного и удержанного с физических лиц налога не позднее дня фактического получения в банке наличных денежных средств на оплату труда либо не позднее дня перечисления со счетов указанных организаций в банке по поручениям работников причитающихся им сумм.

Перечисление налога за филиалы и другие обособленные подразделения предприятий, учреждений, организаций, не имеющие счетов в банках, осуществляют их головные организации в бюджет по месту нахождения указанных филиалов и других обособленных подразделений одновременно с перечислением средств на оплату труда, а при выплате средств на оплату труда из выручки не позднее дня, следующего за днем выплаты средств на оплату труда.

Предприятия, учреждения, организации и иные работодатели обязаны не реже одного раза в квартал представлять в налоговый орган по месту своей регистрации сведения о доходах, выплаченных ими физическим лицам не по месту основной работы (службы, учебы), и об удержанных суммах налога с указанием адресов постоянного местожительства получателей дохода, а также, ежегодно не позднее 1 марта года, следующего за отчетным, - сведения о доходах, выплаченных ими физическим лицам по месту основной работы (службы, учебы);

- налог на имущество на территории Приморского края во все уровни бюджета в соответствии со ст.1 Закона РФ от 13.12.91 № 2030-1 “ О налоге на имущество предприятий и организаций “ уплачивают организации и филиалы и другие аналогичные подразделения предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет.

Согласно п.3 ст.7 вышеуказанного закона предприятия, в состав которых входят территориально обособленные подразделения, не имеющие отдельного баланса и расчетного (текущего) счета, зачисляют налог на имущество предприятий в порядке, установленном настоящим Законом, в доходы бюджетов субъектов Российской Федерации и местных бюджетов по месту нахождения указанных подразделений в сумме, определяемой как произведение налоговой ставки, действующей на территории субъекта Российской Федерации, на которой расположены эти подразделения, на стоимость основных средств, материалов, малоценных и быстроизнашивающихся предметов и товаров этих подразделений. При этом, уплате в бюджет по месту нахождения головного предприятия подлежит разница между суммой налога на имущество, исчисленной головным предприятием в целом по предприятию, и суммами налога, уплаченными головным предприятием в бюджеты по месту нахождения территориально обособленных подразделений, не имеющих отдельного баланса и расчетного (текущего) счета.;

- акцизы на территории Приморского края во все уровни бюджета в соответствии со ст.2 Закона РФ от 06.12.91 № 1993-1 “ Об акцизах “ уплачивают предприятия, учреждения и организации, являющиеся в соответствии с законодательством Российской Федерации юридическими лицами, их филиалы и другие обособленные подразделения, имеющие отдельный баланс и расчетный (текущий) счет, производящие и реализующие на территории Российской Федерации (в том числе из давальческого сырья ) подакцизные товары. Обособленное подразделение (филиал), имеющее баланс и счета в банке будет при этом рассматриваться в соответствии со ст.19 НК как выполняющее обязанности головной организации по уплате налогов и сборов на территории, на которой этот филиал или обособленное подразделение осуществляют функции организации;

- налог на пользователей автомобильных дорог на территории Приморского края в соответствии с п.1 ст.4 Закона Приморского края от 11.06.96 № 45-КЗ “ О территориальном дорожном фонде Приморского края “ уплачивают организации, расположенные на территории города, а так же филиалы и другие аналогичные подразделения предприятий, организаций и учреждений, расположенные на территории города и имеющие отдельный баланс и расчетный счет;

- налог на содержание жилищного фонда и социально-культурной сферы в соответствии с п.1 разд.2 Постановления главы администрации г.Владивостока от 30.12.94 № 1703 “О налоге на содержание жилищного фонда и социально-культурной сферы“ уплачивают расположенные на территории г. Владивостока организации и филиалы и другие аналогичные подразделения предприятий, организаций и учреждений, имеющие самостоятельный баланс и расчетный счет;

- целевой сбор на содержание муниципальной милиции на территории г. Владивостока в соответствии с п.1 разд.2 приложения 1 к Постановлению главы администрации г.Владивостока от 30.12.94 № 1702 “О целевом сборе на содержание муниципальной милиции“ уплачивают организации, расположенные на территории города и филиалы (обособленные структурные подразделения), расположенные на территории города отдельно от места регистрации юридического лица;

- сбор на уборку территории г.Владивостока в соответствии с п.1 разд.2 приложения 2 к Постановлению главы администрации г.Владивостока от 30.12.94 № 1702 “О сборе на уборку территории города“ уплачивают расположенные на территории города организации и филиалы (обособленные структурные подразделения), расположенные отдельно от места регистрации юридического лица.

На территории других городов и районов края местные налоги исчисляются и уплачиваются организациями и их филиалами в соответствии с принятыми на этих территориях законодательными документами.

В связи с вступлением в силу Закона Приморского края от 22.02.99г. № 35-ФЗ филиалы, представительства и другие обособленные подразделения юридических лиц, созданных в соответствии с законодательством Российской Федерации, самостоятельно реализующие товары (работы, услуги) на территории Приморского края уплачивают налог с продаж.

V. Меры принудительного взыскания налогов или сборов.

ст.9 Закона “О введении части первой НК РФ” установлено, что если по состоянию на 1 января 1999 года у филиалов и представительств российских юридических лиц имеются неисполненные обязанности по уплате налогов, сборов, пеней и штрафов, то эти обязанности с 1 января 1999 г. переходят к юридическим лицам, создавшим эти филиалы и представительства. На данный момент нормы НК приведены в соответствие с Гражданским кодексом (согласно ст.55 ГК РФ юридические лица отвечают по своим обязательствам, в том числе и по обязательствам своих филиалов, всем принадлежащим им имуществом).

В случае неисполнения или ненадлежащего исполнения организациями и их обособленными подразделениями, зарегистрированными за пределами края обязанности по уплате налога, налоговые органы вправе принять решение о погашении недоимки путем взыскания ее за счет имущества организации-должника, в том числе денежной наличности в соответствии с Указом президента РФ № 199 от 14.02.1996 г. «О некоторых мерах по реализации решений об обращении взыскания на имущество организаций», (положения ст.47 НК в части взыскания налога за счет имущества должника судебным приставом-исполнителем, предусмотренном ФЗ “Об исполнительном производстве” вступает в действие с 1 января 2000 года).

В этом случае налоговые органы направляют решение о передаче материалов дела в органы налоговой полиции для производства административного ареста имущества в два адреса : по месту государственной регистрации организации и месту нахождения обособленного подразделения, и соответственно требование о погашении задолженности, содержащее уведомление о предстоящем обращении взыскания на имущество должника и решение об обращении взыскания на имущество , в том числе изъятие денежных наличных средств должника, органы УФСНП также направляют в два адреса.

Исходя из вышеизложенного, до введения в действие абзаца 2 пункта 1 ст.47 НК порядок наложения административного ареста на имущество организации-должника, в т.ч. изъятие денежной наличности, установленный Указом президента РФ № 199 от 14.02.1996г. распространяется как на организаций, так и на их обособленные подразделения.

Заключение.

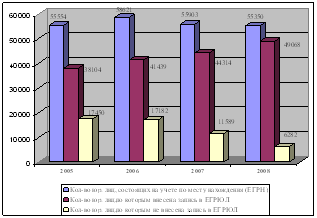

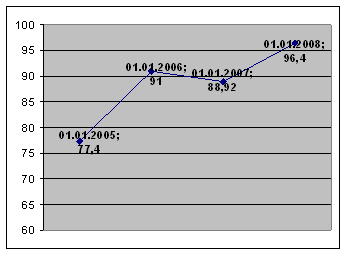

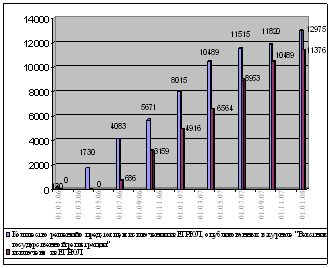

Учет налогоплательщиков - одно из основных условий осуществления государственными налоговыми инспекциями контроля за своевременным внесением налогоплательщиками налоговых платежей в бюджеты всех уровней и государственные внебюджетные фонды. Эти функции налоговые органы в полном объеме обеспечат, когда всем налогоплательщикам будет присвоены идентификационные номера налогоплательщиков (ИНН).

До 01.01.99г. идентификационный номер налогоплательщика присваивался индивидуальным предпринимателям и частнопрактикующим нотариусам. С вступлением в силу Налогового Кодекса круг физических лиц, подлежащих постановке на учет в государственных налоговых инспекциях с присвоением налогового номера, расширяется. В соответствии с «Порядком и условиями присвоения, применения, а также изменения идентификационного номера налогоплательщика» налоговые органы будут присваивать ИНН другим категориям налогоплательщиков - физических лиц, а именно: изъявившим желание получить ИНН в целях сохранения конфиденциальности персональных данных при декларировании своих доходов; физическим лицам, получающим доходы помимо основного места работы от иных источников, плательщикам налогов на имущество физических лиц.

Целесообразно решить вопрос о присвоении идентификационного номера налогоплательщика физическим лицам, получающим доходы на предприятиях, в учреждениях и организациях. В целях контроля за налогообложением иностранных физических лиц в соответствии с российским законодательством и реализацией международных соглашений об избежании двойного налогообложения в Госналогслужбе России также необходимо иметь информацию об учетных данных иностранных физических лиц, осуществляющих деятельность и получающих доходы из источников в Российской Федерации. Для этого следует разработать систему регистрации и учета таких иностранных физических лиц.

Однако, действующим законодательством не предусмотрено изготовление свидетельств о регистрации организаций и предпринимателей на бланках строгой отчетности с применением степеней защиты, в результате бланки свидетельств о регистрации предприятий изготавливаются типографским способом или путем ксерокопирования, печатаются на принтере на простой бумаге, без степеней защиты. В результате существует возможность подделки Свидетельств о государственной регистрации и уклонения как от постановки на налоговый учет, так и налогообложения.

Необходимо предусмотреть в законодательном порядке:

- изготовление бланков свидетельств о государственной регистрации юридических лиц и предпринимателей без образования юридического лица на бланках строгой отчетности со степенями защиты;

- предоставить право налоговым органам проведение экспертизы документов, представленных для государственной регистрации юридическими лицами и предпринимателями без образования юридического лица. В список обязательных докуметов для государственной регистрации включить справку об отсутствии задолженности по предприятиям, где учредителями или руководителями являются учредители - физические лица или руководитель вновь создаваемого предприятия;

- возможность взыскания финансовых санкций в бесспорном порядке налоговыми органами;

Процесс привлечения организаций к постановке на налоговый учет и налогообложению изначально имеет недоработки на законодательном уровне в части взаимодействия регистрационных, налоговых и правоохранительных органов.

В соответствии со ст.2 ФЗ РФ “ О Федеральных Органах Налоговой Полиции” задачей органов налоговой полиции является выявление, предупреждение и пресечение налоговых преступлений и правонарушений. При этом не постановка на налоговый учет и непредставление отчетности налогоплательщиками не рассматривается как правонарушение, поэтому осуществляемая работа по данной категории налогоплательщиков со стороны правоохранительных органов недостаточна.

Похожие работы

... и соразмерности наказания. Круг лиц, которые могут совершить преступление, предусмотренное ст.243 УК, достаточно широк. В соответствии с требованиями уголовного и налогового законодательства, ответственность за уклонение от уплаты налогов, сборов наступает с 16 лет. Лицо, не достигшее этого возраста к моменту совершения преступления, не может привлекаться к уголовной ответственности. Помимо ...

... агента - организации, плательщика сбора - организации или налогоплательщика - индивидуального предпринимателя Приостановление операций по счетам представляет собой согласно п. 1 ст. 72 НК РФ один из способов обеспечения исполнения обязанности по уплате налогов и сборов, который имеет свои специфические признаки и направленность по сравнению с другими способами, хотя в п. 1 ст. 76 НК РФ указано ...

... 45,7% организаций, прибывших из других регионов России, и 57,4% организаций, выбывших за пределы Алтайского края, приходятся на г.Новосибирск и Новосибирскую область. Заключение В завершении данной работы следует отметить, что государственная регистрация и учет налогоплательщиков является одним из основных условий осуществления налоговыми органами контроля за правильностью исчисления, ...

... использованы для проводок по начислению постоянных налоговых обязательств (активов), отложенных налоговых обязательств (активов). Глава 2. Постановка налогового учета на предприятии 2.1 Методология учета доходов и расходов при налогообложении прибыли Доходами ЗАО «ТУСК» являются: -Агентское вознаграждение, полученное от агента, путем удержания его из суммы перечисленной покупателем ...

0 комментариев