Навигация

Повышение инвестиционной привлекательности предприятия

1. СУТНІСТЬ І ЗМІСТ АНАЛІЗУ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

1.1. Види і методи фінансового аналізу

Перехід економіки України до ринкових відносин викликав відповідні зміни в окремих галузях знань. Відбувся розподіл бухгалтерського обліку на фінансовий та управлінський, який, в свою чергу, обумовив відповідний розподіл фінансово-господарського аналізу.

Рис. 1 Види фінансово-господарського аналізу

Залежно від того, яка інформація використовується у фінансовому аналізі, якими є мета та об`єкти дослідження, суб`єкти користування результатами аналізу, розрізняють два його види [21, c. 60]:

- зовнішній аналіз – базується на звітних даних, що підлягають опублікуванню; базою аналізу виступає досить обмежена частина інформації про діяльність підприємства, що є надбанням всього підприємства;

- внутрішній аналіз – використовує всю достовірну інформацію про стан справ підприємства, якою володіє лише певне коло осіб, як правило, керівництво підприємства та його підрозділів.

Якщо метою зовнішнього фінансового аналізу є оцінка та економічна діагностика фінансового стану підприємства за даними лише публічної звітності, поверховий аналіз прибутку і рентабельності, то в системі внутрішнього фінансового аналізу розв`язується ширше коло питань за рахунок наявності більш глибокої бази даних про діяльність підприємства.

Задачі зовнішнього фінансового аналізу визначається інтересами користувачів аналітичного матеріалу.

До основних задач зовнішнього фінансового аналізу можна віднести [25, c. 84]:

оцінювання фінансових результатів діяльності підприємства;

аналіз ринкової та фінансової стійкості підприємства;

аналіз ліквідності та платоспроможності;

досліджування динаміки дебіторської та дебіторської заборгованості;

аналіз ефективності вкладеного капіталу;

оцінювання матеріального стану підприємства;

аналіз валюти бухгалтерського балансу.

Внутрішній фінансовий аналіз глибше досліджує причини фінансового стану, що склався на підприємстві, ефективність використання основних та оборотних засобів, взаємозв`язок показників обсягу, собівартості і прибутку. Результати внутрішнього фінансового аналізу використовуються для планування, контролю та прогнозування фінансового стану підприємства.

Мета внутрішнього фінансового аналізу полягає в забезпеченні планомірного надходження грошових коштів і розміщенні власного та позикового капіталу так, щоб створити умови для нормального функціонування підприємства, отримання максимального прибутку і виключення ризику банкрутства.

Користувачів фінансового аналізу можна поділити на три групи (Рис. 2)

До внутрішніх користувачів належать: керівництво всіх рангів: керівник підприємства, його заступники, робітники бухгалтерії, фінансово-економічного відділу, інші служби підприємства, його співробітники. Кожен з них використовує інформацію, виходячи із своїх інтересів. Наприклад, керівнику важливо знати реальну оцінку діяльності свого підприємства та його фінансовий стан; начальнику фінансового відділу необхідно добре володіти інформацією про формування та використання прибутку підприємства; головному бухгалтеру необхідно інформація про надходження та використання грошових коштів підприємства і т.д.

Рис. 2 Класифікація користувачів фінансового аналізу

Зацікавленими користувачами є власники – акціонери, засновники, для яких важливо знати рівень ефективності ресурсів, своїх вкладень, визначити розмір дивідендів і перспективи розвитку підприємства.

Сторонні користувачі – це:

потенційні інвестори, які мають прийняти або відкинути рішення про вкладення своїх коштів у підприємство;

кредитори, які мають бути впевненими у повернені їм боргу;

постачальники – із впевненістю в платоспроможності своїх клієнтів для своєчасного отримання платежів;

аудитори – якщо необхідно виявити фінансові хитрощі своїх клієнтів;

податкова інспекція – для виконання плану надходження коштів до бюджету.

Внутрішній і зовнішній аналіз доповнюють один одного; разом вони дають реальну картину надходження, стану і використання фінансових ресурсів на підприємстві.

Метод науки – це властивий науці спосіб проникнення у зміст предмета, що вивчається.

Якщо предмет відповідає на запитання „ Що вивчається? ”, то метод відповідає на запитання „ Як вивчається? Якими прийомами? Якими способами? ”.

Метод фінансового аналізу – це системне, комплексне дослідження, взаємопов`язане вивчення, опрацювання і використання інформації фінансового характеру з метою виявлення і мобілізації резервів кращого використання фінансових ресурсів і становлення оптимальної структури їх джерел [21, c. 60].

Практичним додатком до методу фінансового аналізу як науки виступає його методика – сукупність прийомів вивчення та опрацювання фінансової інформації.

Оскільки фінансовий аналіз є складовою фінансово-господарської діяльності підприємства, то він практично повністю використовує його методику. На теперішній час серед вчених-економістів не існує єдиного погляду щодо класифікації способів і прийомів аналізу.

Економічні явища, які вивчаються у фінансовому аналізі, мають кількісну визначеність, що виражається в абсолютних і відносних величинах.

Абсолютні величини показують кількісні розміри економічного явища в одиницях міри, ваги, обсягу, площі, вартості тощо без відносного до розміру інших явищ.

Абсолютні величини слугують базою для розрахунку відносних величин. Відносні величини одержують при визначенні співвідношень між абсолютними величинами і застосовують у розрахунках рівня виконання плану, координації, структури, інтенсивності змін за певний період.

Також використовують:

відносні показники структури – це питома вага окремої частини в загальному, яка виражається, як правило, у процентах;

відносні величини координації – це співвідношення частин цілого між собою;

відносні величини інтенсивності – це ступінь поширеності, розвитку якогось явища у відповідному середовищі.

відносні величини ефективності – це співвідношення ефекту з ресурсами, затратами.

У фінансовому аналізі широкого застосування серед відносних величин набули проценти, коефіцієнти, індекси.

Поряд з абсолютними і відносними показниками часто застосовуються середні величини. Вони використовуються у фінансовому аналізі для узагальненої кількісної характеристики сукупності однорідних явищ за визначеною ознакою. В фінансовому аналізі застосовуються різні типи середніх величин: середньоарифметичну, середньо хронологічну, середньоквадратичну, середньо геометричну тощо.

Також використовується індексний метод який базується на відносних показниках, що виражають співвідношення рівня даного (досліджуваного) явища і рівня аналогічного явища, прийнятого в якості бази. Індекси бувають індивідуальні та групові. Індивідуальні виражають співвідношення безпосередньо порівняних величин, групові – співвідношення складних явищ.

Порівняння – це один із способів, за допомогою якого людина досліджує всі предмети та явища у природі, суспільстві, в економіці. Порівняння є самим поширеним прийомом аналізу. Кожен показник і кожна цифра, отримувані в аналітичному досліджувані, мають значення лише в порівнянні із відомими показниками і цифрами [25, c. 84]. Без порівняння взагалі не може бути аналізу. У сучасних умовах господарювання доцільно фактичні звітні показники порівнювати з досягненнями розвинутих країн, щоб встановити існуючий розрив і накреслити шляхи його подолання. Важливим також є порівняння різних варіантів рішень з метою вибору оптимального.

Аналітичні таблиці. Без аналітичних таблиць проведення фінансово-господарського аналізу неможливе. Таблиці широко застосовуються для унаочнення методики аналітичних розрахунків, отриманих результатів аналізів, групування показників і виявлених резервів.

За допомогою таблиць краще сприймається аналітична інформація при вивченні явищ і процесів за допомогою згрупованих показників і цифр, розташованих у певному порядку. Таблиця є раціональнішою, компактнішою, наочнішою, яскравішою формою відображення аналітичного процесу, ніж текстовий варіант викладення аналітичного матеріалу.

Графічний спосіб виступає засобом вивчення економіки. Графік у фінансовому аналізі є засобом ілюстрації господарських процесів, являє собою узагальнений рисунок стану і розвитку досліджуваного економічного явища або явищ, дає змогу наочно дослідити тенденції і зв`язки економічних показників.

У фінансовому аналізі найчастіше застосовують лінійні графіки, кругові та стовпчикові діаграми.

Балансовий спосіб вивчення економічних явищ і процесів застосовується у випадках, коли необхідно дослідити співвідношення двох груп взаємопов`язаних економічних показників, підсумки яких рівні між собою. Найбільше він використовується саме у фінансовому аналізі. Бухгалтерський баланс також являє собою приклад застосування балансового методу: актив балансу – групування господарських засобів за їх розміщенням і призначенням – дорівнює його пасиву – джерелам формування господарських засобів підприємства. Бухгалтерський баланс – основне джерело інформації для фінансового аналізу. Балансовий метод широко застосовується для перевірки вихідних даних, на основі яких проводиться аналіз, для перевірки правильності аналітичних розрахунків [30, c. 42].

1.2. Інформаційна база фінансового аналізу та його користувачі

Основним джерелом інформації для фінансового аналізу підприємства є бухгалтерський баланс.

Бухгалтерський баланс - це найважливіша форма бухгалтерської звітності, що відображує стан коштів підприємства та їх джерел у грошовій оцінці та кінцевий результат його виробничо-господарської діяльності на визначену дату. Складається за уніфікованою формою.

Бухгалтерський баланс вміщує інформацію, на основі якої можна встановити кошти, які має підприємство в своєму розпорядженні, джерела їх формування, напрям та ефективність використання, стан розрахунків з юридичними та фізичними особами, платоспроможність, фінансову стійкість. Він дає змогу визначити склад і структуру майна підприємства, ліквідність та оборотність оборотних коштів, наявність власного капіталу та зобов`язань, стан та динаміку дебіторської та кредиторської заборгованості. Одержання такої інформації – необхідна умова для прийняття обґрунтованих управлінських рішень, а також для оцінювання ефективності наступних вкладень капіталу і розміру фінансових ризиків.

За балансом визначають, чи зуміє підприємство в найближчій час виконати свої зобов`язання перед третіми особами – акціонерами, інвесторами, кредиторами, покупцями, тощо, чи йому загрожують фінансові труднощі.

Також за балансом визначають кінцевий фінансовий результат роботи підприємства як нарощування власного капіталу за звітний період, який відображають у вигляді чистого прибутку або збитку в пасиві балансу [19, c.74].

Отже, бухгалтерський баланс призначений не тільки для відображення стану господарських засобів і джерел їх формування на певну дату, але й для одержання інформації, необхідної для управління діяльністю підприємства, як правило, зовнішнім користувачам.

Баланс повинен бути правильно побудованим, а саме:

повністю охопити господарський процес підприємства в усій його різноманітності;

дати належне групування господарським явищам;

вивчити зв`язок між цими явищами, тобто встановити правильну кореспонденцію рахунків, що дасть змогу аналізувати не тільки фінансово-господарську діяльність, але й рух майнових засобів підприємства.

Бухгалтерський баланс складають на підставі даних поточного бухгалтерського обліку, згрупованих в Головній книзі, журналах-ордерах, і даних аналітичного обліку. Більшість балансових статей заповнюють безпосередньо за даними Головної книги про залишки (сальдо) синтетичних рахунків на звітну дату.

Бухгалтерський баланс складається з двох частин: ліва – актив, права – пасив. В активі відображаються склад і розміщення засобів підприємства, в пасиві – джерела створення цих засобів (зобов`язання перед державою, банками, постачальниками, бюджетом тощо).

Кожен вид засобів або джерел їх утворення називається статтею бухгалтерського балансу. Схожі за економічним змістом статті бухгалтерського балансу поєднані в розділи, а розділи – в економічно однорідні групи. Це підвищує пізнавальні якості балансу, полегшує контроль за використанням засобів, забезпечує проведення аналізу фінансового стану підприємства. Сума активу завжди повинна дорівнювати сумі пасиву. Кожна стаття балансу має грошовий вираз, що називається оцінкою статті [14, c. 45].

Для оцінювання і прогнозування фінансового стану підприємства необхідно вміти читати бухгалтерський баланс і добре володіти методикою його аналізу.

На сучасному етапі переходу економіки України до ринкових відносин відбувається реформування бухгалтерського обліку Постановою Кабінету Міністрів України від 22.10.1998р. №1706 затверджено Програму реформування бухгалтерського обліку із застосуванням міжнародних стандартів .

Федерацією професійних бухгалтерів і аудиторів України розроблені нормативні документи з бухгалтерського обліку, спрямовані на використання цієї програми.

Перші схвалені методологічною радою з бухгалтерського обліку при Міністерстві фінансів України нормативні документи стосуються саме інформаційної бази фінансового аналізу. До них належать перші п`ять Положень (стандартів) бухгалтерського обліку, затверджені наказом Міністерства фінансів України від 31.03.1999р. №87 та зареєстровані в Міністерстві юстиції України від 21.06.1999р. за № 391-3684 :

„Загальні вимоги до фінансової звітності”;

„Баланс”;

„Звіт про фінансові результати”;

„Звіт про рух грошових коштів”;

„Звіт про власний капітал”.

Зазначені Положення (стандарти) № 1-5 застосовуються для складання бухгалтерської звітності за операціями, що відбуваються з 2000 року.

Положення (стандарт) бухгалтерського обліку № 1 „Загальні вимоги до фінансової звітності” визначає мету фінансової звітності, її склад, основні елементи, звітний період, якісні характеристики, принципи підготовки і розкриття інформації. Положення (стандарт) бухгалтерського обліку № 1 вводить у використання 16 термінів, які переважно є принципово новими і трактуються згідно з Міжнародним стандартом бухгалтерського обліку. П`ять з них присвячені новим формам фінансових звітів, а ще п`ять – основним елементам фінансових звітів (активам, зобов`язанням, власному капіталу, доходам, витратам). Вперше дається визначення консолідованої фінансової звітності, принципу бухгалтерського обліку, розкриття суттєвої інформації [1, c. 126].

Положення (стандарт) бухгалтерського обліку № 2 „Баланс” містить вимоги до форми і змісту балансу. Баланс має три розділи активу та п`ять розділів пасиву.

| Актив | Пасив |

| 1. Необоротні активи | 1. Власний капітал |

| 2. Оборотні активи | 2. Забезпечення майбутніх виплат і платежів |

| 3. Витрати майбутніх періодів | 3. Довгострокові зобов’язання |

| 4. Поточні зобов’язання | |

| Доходи майбутніх періодів | |

| Баланс | Баланс |

Рис.3 Структура бухгалтерського балансу згідно з П(с)БО №2 „Баланс”

Структура балансу приведена у повну тотожність з його рівнянням, що використовується в міжнародній практиці.

У фінансовому аналізі також використовується „Звіт про фінансові результати” форма та зміст якого визначені Положенням (стандартом) бухгалтерського обліку № 3 „Звіт про фінансові результати”, що є аналогом звіту про доходи та збитки згідно з Міжнародним стандартом бухгалтерського обліку [2, c. 65].

Похожие работы

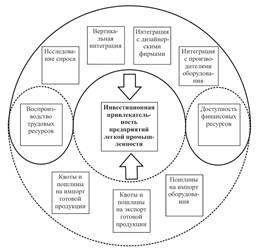

... результаты диссертации используются в учебном процессе филиала Московского энергетического института (технического университета) в г. Смоленске. Предложные механизмы и метод повышения инвестиционной привлекательности предприятий легкой промышленности в условиях глобализации могут быть практически использовании федеральными и региональными органами власти при разработке инвестиционных программ ...

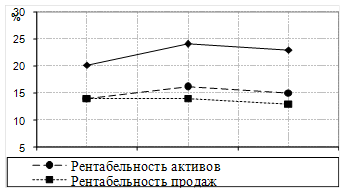

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

... , отражающих часто не только разные точки зрения научных исследований, но и меняющиеся во времени позиции государственных органов. Анализ инвестиционной привлекательности предприятий. 1. Составление рейтингов предприятий отрасли народного хозяйства по инвестиционной привлекательности. Не ставя себе задачу определить наиболее верный метод диагностики, я рассмотрел несколько вариантов, ...

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

0 комментариев