Навигация

Достаточность Капитала Нетто (Капитал/Активы)

1. Достаточность Капитала Нетто (Капитал/Активы)

| Банк | Достаточность капитала-нетто |

| Росбанк | 16,17% |

| Банк Москвы | 5,56% |

| МДМ-банк | 10,95% |

| Первое ОВК | 28,49% |

2. Доля кредитов в активах

| Банк | Доля кредитов в активах |

| Росбанк | 77,87% |

| Банк Москвы | 68,63% |

| МДМ-банк | 38,85% |

| Первое ОВК | 73,67% |

3. Доля средств размещенных в банки, в активах

| Банк | Доля средств, размещенных в банки, в активах |

| Росбанк | 1,03% |

| Банк Москвы | 0,42% |

| МДМ-банк | 19,13% |

| Первое ОВК | 4,84% |

4. Доля средств привлеченных от банков в привлеченных средствах

| Банк | Доля средств, привлеченных от банков, в активах |

| Росбанк | 4,12% |

| Банк Москвы | 3,83% |

| МДМ-банк | 19,67% |

| Первое ОВК | 3,64% |

5. Доля уставного фонда в капитале

| Банк | Доля уставного фонда в капитале |

| Росбанк | 44,91% |

| Банк Москвы | 53,26% |

| МДМ-банк | 48,95% |

| Первое ОВК | 35,71% |

6. Отношение Прочих расчетов по активу к Капиталу.

| Банк | Доля прочих расчетов по активу в капитале |

| Росбанк | 17,87% |

| Банк Москвы | 46,71% |

| МДМ-банк | 49,11% |

| Первое ОВК | 20,74% |

Кроме этих шести показателей для расчета лимита используется седьмой абсолютный показатель - Величина активов банка.

| Банк | Величина активов банка, млн. руб. |

| Росбанк | 75 568 |

| Банк Москвы | 64 240 |

| МДМ-банк | 41 736 |

| Первое ОВК | 2 305 |

Распределение по группам риска происходит следующим образом. Определяется модель «идеального банка», т.е. оптимальные значения вышеуказанных семи показателей, и этим значениям присвоено 6 баллов. Кроме этого нами определены предельные значения этих семи показателей, превышение которых более чем по одному показателю приводит к отрицательному заключению по банку. Этим предельным значениям присваивается 1 балл. Разделив отрезок значений показателей от предельного до идеального на равные отрезки, мы получили таблицы для расчета лимита. Все семь показателей мы считаем равными по значимости, так что для определения группы риска достаточно рассчитать средний балл по ним.

Предполагая, что крупнейшие банки являются лучшими заемщиками на межбанковском рынке, будем считать идеальным коэффициент, рассчитанный по совокупной отчетности 30 крупнейших банков на основании данных Банка России. /25/

По первому коэффициенту идеальное значение составило 11%. Минимум установим на уровне 8%. Таким образом, если отношение нетто капитала к активам, меньше 8%, то банк вообще нецелесообразно кредитовать, если 8-8,5%, то банку ставится оценка 1 за этот показатель, если 8,5-9%, то 2 и тд.

По второму коэффициенту (доля кредитов в активах) идеальное значение – составило 68%. При этом критическим считается отклонение вниз 30% и вверх 20%.

Оптимальным значением доли кредитов банкам в активе стало 4%. Критическое значение – 20%.

Оптимальное значение доли привлеченных средств от банков в пассиве – 10%, критическое значение – 20%.

Доля уставного фонда в капитале должна быть 55%. Отклонение более чем на 20% критично.

И, наконец, последним показателем является отношение прочих расчетов по активу к нетто-капиталу. Идеальное значение здесь 30% увеличение более чем на 20% критично.Итак, теперь представляется возможным проранжировать банки по вышеуказанным критериям:

| Росбанк | 5 |

| МДМ-банк | 3 |

| Банк Москвы | 0 |

| ОВК | 5 |

Таким образом, Банк Москвы выбывает из дальнейшей процедуры расчета лимита из-за капитализации меньше 8%.

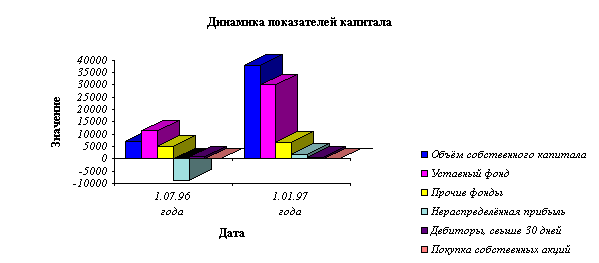

Далее производится анализ динамики следующих пяти показателей:

& Капитал

& Ликвидность

& Доходность

& Средства клиентов

& Обороты по счетам денежных средств.

Этим показателям могут быть присвоены три вида характеристик динамики, которые в свою очередь соответствуют поправочным коэффициентам к лимиту:

| Показатель | Рост | Стабильно или незначительные колебания | Снижение |

| Капитал | 100% | 90% | 50% |

| Ликвидность | 100% | 100% | 50% |

| Доходность | 100% | 70% | 50% |

| Средства клиентов | 100% | 90% | 50% |

| Обороты по счетам денежных средств | 100% | 90% | 50% |

Рассчитав среднее значение по этим пяти показателям, мы получаем поправочный коэффициент, отражающий влияние динамики финансовых показателей на лимит.

По 4 исследуемым банкам влияние динамики выражается в следующем дисконтах (поправочных коэффициентах) к расчету лимита:

| Банк | Поправочный коэффициент |

| Росбанк | 0,9 (90%) |

| МДМ-банк | 0,9 |

| ОВК | 0,88 |

2.3. Применение авторской методики в целях

расчета лимита межбанковского кредитования

Лимит межбанковских активных операций – это такая сумма задолженности любого банка к нам, которая не может быть превышена в любой момент времени.

Теперь представляется возможным рассчитать итоговый лимит краткосрочного межбанковского кредитования на эти три банка.

Семь показателей (6 коэффициентов и величина активов) являются основой для расчета величины лимита на банк. Величины устанавливаемых лимитов находятся в пределах от 100.000$ до 3.000.000$. Все анализируемые банки распределяются на 6 групп риска, каждой из которой соответствует свой лимит, при этом существует три группы лимитов в зависимости от величины активов:

| Группа риска | до 500 млн. руб. | От 500 до 3.000 млн. руб. | Более 3.000 млн. руб. |

| 1 | Х | 100000 | 250000 |

| 2 | Х | 250000 | 500000 |

| 3 | 100000 | 500000 | 750000 |

| 4 | 250000 | 750000 | 1000000 |

| 5 | 500000 | 1000000 | 2000000 |

| 6 | 750000 | 1500000 | 3000000 |

Скорректировав базовые лимиты из вышеприведенной таблицы на показатели динамики, рассчитанные в предыдущем параграфе, получаем лимиты активных межбанковских операций на каждый из банков:

| Банк | Лимит |

| Росбанк | 2 000 000*0,9=1 800 000$ |

| МДМ-банк | 750 000*0.9=675 000$ |

| ОВК | 1 000 000*0.88=880 000$ |

Данная методика не исключает возможности ручной корректировки данных анализа для установления окончательного лимита.

Преимуществами методики являются следующие:

· сочетание коэффициентного анализа и анализа динамики развития банка;

· отсутствие весов у рассчитываемых показателей, при выставлении итогового рейтинга финансовой устойчивости все показатели считаются равными друг другу;

· возможность гибкого настраивания методики как путем редактирования таблицы, определяющей взаимосвязь группы кредитоспособности, величины активов и лимита, так и путем изменения критериальных значений исследуемых показателей;

Недостатками методики можно считать сложность установления критериальных значениях показателей. Естественно, на практике это должно делаться с учетом достаточно сложного анализа чувствительности банка[6] к тому или иному значению рассчитываемого показателя.

Вывод. В данном разделе была предложена и практически применена для установления лимита межбанковского кредитования авторская методика анализа финансового состояния банка. Преимущества методики – сочетание коэффициентного анализа и анализа динамики показателей, гибкость; недостаток – сложность установления критериальных значений рассчитываемых показателей.

Похожие работы

... . Таблицей сравнительного аналитического баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния коммерческого банка. Сравнительный аналитический баланс фактически включает показатели достаточные для проведения как горизонтального, так и вертикального анализа. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин ...

... коммерческих банков. 2 Анализ финансового состояния банков с использованием рейтинговой оценки В качестве примера анализа финансового состояния коммерческих банков России с использованием рейтинговой оценки, хотелось бы привести методику, разработанную группой экономистов под руководством к.э.н. В.С. Кромонова. Методика не лишена ряда недостатков, присущих всем рейтингам (например, она ...

... этих статей расчетные коэффициенты будут искаженными и бессмысленными). Аналитический центр финансовой информации, начиная с 1995 года активно занимается проблемами дистанционного анализа финансового состояния коммерческих банков. Результатом этой работы явились публикации, обновляемые на начало каждого месяца в центральной печати и в специальном банковском журнале “Бюллетене финансовой ...

... его деятельности Центральным банком, руководителями коммерческого банка, другими заинтересованными юридическими и физическими лицами, а также для открытой публикации. Методика анализа финансового состояния банка основывается на обобщении, систематизации и последующем анализе следующих форм бухгалтерской отчетности: оборотной ведомости банка (форма №101), отчета о прибылях и убытках (форма №102). ...

0 комментариев