Навигация

Требования, предьявляемые к содержанию кредитного

2.3.3. Требования, предьявляемые к содержанию кредитного

меморандума.

Все вопросы по кредитованию клиентов Банка, независимо от конкретных условий кредитования, рассматриваются на заседаниях Кредитного Комитета, являющегося высшим рабочим органом Банка, уполномоченного на решение вопросов по кредитованию клиентов Банка.

Меморандум – это детальное описание клиента /описание заемщика, описание вида деятельности, ассортимент его товаров, расчетно-кассовое обслуживание в банке, кредитная история клиента (анализ), заключение по анализу, обеспечение кредита, оценка кредитных рисков( риск не поступления товаров, риск невозможности реализации товаров, риск невозможности использования обеспечения, финансовые риски). На примере ООО «Приток» риски указанные снижаются за счет оптовых цен, ликвидности товаров, реализация которых не составит труда . ./. Анализ баланса заемщика предполагает расчет следующих основных показателей: текущей ликвидности- значение которого имеет не более 2, обеспеченность собственными средствами- равного или не более 0,1 , стоимость чистых активов –значение должно быть равно или более уставного капитала .Расчеты ведутся как разница по статьям баланса и конкретным его строкам

Кредитный Меморандум является единственным унифицированным документом любому кредитному проекту (к которому в т.ч. относятся и вопросы предоставления банковских гарантий, за исключением гарантий, предоставляемых отделом валютных операций) содержит следующие основные разделы:

1. Преамбула

В ней должна содержаться следующая информация - кем и когда подготовлен Кредитный Меморандум и с чьего одобрения выносится на рассмотрение и утверждение Кредитного комитета, суть выносимого вопроса, изложение просьбы клиента и решение по данному вопросу Кредитного комитета Филиала с приложением копии данного решения.

2. Описание заемщика

В разделе должна содержаться следующая информация:

• полное наименование заемщика, его юридический статус, юридический адрес, состав учредителей и их доли в уставном капитале, организационная структура и основные сферы деятельности,

• основные финансовые показатели деятельности заемщика за предшествующий финансовый год (как минимум),

• плановые и фактические показатели по объему производства (приобретения) и peaлизации продукции за анализируемый период (в натуральном выражении и в ценах реализации) с поквартальной разбивкой и в разрезе основных видов продукции,

• перечень обслуживающих банковских учреждений с указанием банка, в котором находятся счета по основной деятельности, обороты по счетам (с ежемесячной или ежеквартальной разбивкой), кредитные взаимоотношения с банками,

• характер взаимоотношений с ПСБ, обороты по счетам, кредитная история в ПСБ. особые условия взаимоотношений с Банком.

3. Анализ финансового состояния заемщика

В разделе должна содержаться следующая информация, полученная на основе финансовой отчетности Заемщика:

• структура оборотных средств.

• наличие недостатка оборотных средств и анализ причин его возникновения.

• структура доходов и расходов, их тенденция и анализ причин, влияющих на изменение особо необходимо отметить:

• наличие задолженности по кредитам, полученным в других банка с указанием целей ,на которые эти кредиты предоставлены.

4. Описание проекта

В разделе содержится следующая информация -• описание кредитного проекта, под который испрашивается кредит, с указанием цели и конкретных направлений использования кредитных ресурсов,

- расчет потребности заемщика в кредитных ресурсах, исходя из плановых и фактических показателей по объему производства (приобретения) и реализации продукции, сроков оборачиваемости оборотных средств и источников их формирования, либо исходя из сметы производимых расходов и источников их покрытия (собственные средства заемщика, кредиторская задолженность). При расчете потребности в кредитных ресурсах определяются причины ее возникновения, а также характер потребности (временная, долгосрочная или постоянная).

- анализ формирующих кредитную сделку заемщика контрактов (договоров, соглашений) с целью определения порядка, сроков и формы расчетов по ним и их сравнения с условиями, определенными в кредитной заявке заемщика, степени их исполнения и возможности проплаты со стороны Банка, анализа источников и сроков погашения кредита, определения реальных по срокам графиков использования и погашения кредита.

5. Обеспечение кредита

В настоящем разделе должен быть дан анализ предполагаемого обеспечения с точки зрения его ликвидности, надежности, достаточности для покрытия кредитных рисков по сделке, отражен порядок оформления прав Банка на обеспечение и, в случае необходимости, механизм реализации прав Банка в случае ненадлежащего исполнения заемщиком своих обязательств.

6. Оценка кредитных рисков

В настоящем разделе должны быть отражены разнонаправленные повышающие и понижающие кредитные риски по кредитному проекту.

7. Условия предоставления кредита

В настоящем разделе должны быть отражены основные стоимостные условия предоставления кредита, форма предоставления кредита, предлагаемое обеспечение, график использования и график погашения кредита, необходимые предварительные условия использования, кредита и обязательства заемщика по кредитному договору, а также конкретные источники фондирования предлагаемого кредитного проекта с указанием их происхождения соответствия по срокам с кредитным положением, их реальной стоимости для Банка и конечной банковской маржи по рассматриваемой кредитной сделке.

Похожие работы

... Урванского района; материалы Центра занятости населения Урванского района; данные сборников, монографий, материалы конференций по вопросам анализа и оценки качества жизни. Глава 1. Система показателей уровня жизни населения на примере муниципального образования "Урванский район" 1.1 Сущность понятия "уровень жизни" и "качество жизни" населения Термин "уровень жизни" неразрывно связан ...

... небанковских институтов. Все эти проблемы существенным образом тормозят развитие кредитной системы России в ее скорейшем приближении к состоянию кредитных систем промышленно развитых стран. ГЛАВА II. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В РЕГУЛИРОВАНИИ КРЕДИТНОЙ СИСТЕМЫ §1. Центральный банк России: история создания, место в современной экономике Центральный банк Российской Федерации (Банк России ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

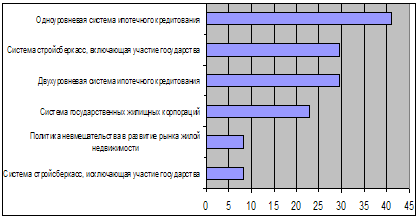

... . Имеются различные виды трастов, находящихся в управлении банков: завещательный, прижизненный, страховой, корпоративный, институциональный, коммунальный. [3, c.84] 3. КОММЕРЧЕСКИЕ БАНКИ В СОВРЕМЕННОЙ РОССИЙСКОЙ ЭКОНОМИКЕ 3.1 Тенденции развития российской банковской системы Банковская система один из важнейших секторов экономики. Ее задачей является трансформация накоплений и сбережений ...

0 комментариев