Навигация

Продажа займов

3.2. Продажа займов.

Банки могут использовать займы не только для обеспечения выпускаемых ценных бумаг, в качестве источника формирования новых средств, но и для продажи их новым владельцам. Это могут быть как новые займы, так и находящиеся некоторое время на балансе банка-продавца. Как правило, банк-продавец сохраняет права по обслуживанию долга, собирая с должников платежи по процентам и следя за выполнением ими сроков платежей в интересах покупателя займа за комиссионные.

Привлекательность данной операции заключается в том, что при продаже низкоприбыльных активов высвобождается место для высокоприбыльных активов, когда на рынке происходит повышение процентной ставки. Получаемая при этом прибыль используется на финансирование других источников доходов банка и для конвертации первоначальных неликвидных активов в ликвидные. Кроме того продажа займов замедляет рост банковских активов, что помогает менеджерам банка добиваться лучшего баланса между ростом банковского капитала и риском, связанным с кредитованием.

| Коммерческий банк | Рынок денег и капитала | |

| Активы | Деньги от продажи займов | |

| Т Суммарные займы, причисленные к проданным или контракты, которые могут быть проданы, что дает инвесторам доступ к потоку денежной наличности, ожидаемой в результате платежей по займам со временем | Продажа отдельных займов или контрактов | Отдельные лица или учреждения-инвесторы приобретают займы сами или получают контракты по доступу к потоку платежей, порождаемых займом (каждый из инвесторов полагается на банковский опыт в оценке качества займов для снижения риска |

Рис.11. Влияние продажи займов на деятельность банка.

Продажа займов является одной из форм инвестиционной деятельности банка, в которой банкир продает свой опыт и умение оценивать кредитоспособность заемщиков другому инвестору. Инвесторы хотят получать займы банка, потому, что уверены в его способности находить первоклассных заемщиков. Однако, покупателю необходимо быть крайне осторожным, так как часто займы сами по себе не продаются. Вместо этого банк продает требования к ожидаемому потоку денежной наличности от займа, а покупающий права на этот поток не может взыскивать средства ни с банка, ни с его клиента-заемщика в случае неуплаты долга в срок.

Менеджерам банка-продавца займов необходимо крайне осторожно относится к продаже надежных займов, чтобы не оставить свой портфель перегруженным низкоклассными займами, что может привести к повышенной изменчивости доходов банка.

3.3. Гарантийные кредитные письма и другие финансовые гарантии.

Одним из наиболее быстроразвивающихся в последние годы является рынок финансовых гарантий, который используется для укрепления репутации заемщика с помощью страхования кредитов от неплатежей по займам для снижения его финансовых затрат. Финансовые гарантии предназначены для временной оплаты основной суммы долга и процентов по займу, даже если должник становится банкротом или не может выполнить обязательства по контракту. Хотя существует много форм финансовых гарантий, одной из наиболее распространенных форм в банковских кругах является гарантийное кредитное письмо.

Гарантийное кредитное письмо - это согласие за плату гарантировать кредит своего клиента или выполнение условий контракта, заключенного между клиентом банка и третьей стороной.

| Б | Выдает ГКП, гарантирующее заем платежной стороны или выполнение обязательств по контракту | Банк-кредитор, небанковское учреждение или частное лицо | |||||

|

| |||||||

| Просит выдать ГКП | |||||||

|

| Добивается займа или соглашается действовать по контракту | ||||||

| З (платежная сторона) | |||||||

Рис.12. Структура соглашения о кредитном гарантировании.

Основными достоинствами ГКП являются следующие:

1.Кредитные письма приносят банку доход в виде комиссионных за услуги

2.Они помогают клиенту сделать более дешевый займ, не прибегая к ограниченным резервам банка.

3.Такие гарантии обычно могут быть выпущены по относительно низкой стоимости, так как банк может знать финансовое положение своего клиента, выдавая ему кредитные гарантии (например, клиент уже пользовался займом).

4.Невелика вероятность того, что банк, выпускающий гарантийные кредитные письма, будет когда-нибудь платить по ним.

Выпуск ГКП последние годы быстро расширяется по следующим причинам:

1.Быстрый рост прямого финансирования, когда заемщики напрямую продают свои ценные бумаги инвесторам, вместо того, чтобы занимать деньги в банке, усиливая тревогу инвесторов в отношении неплатежеспособности заемщиков, что, в свою очередь, повысило спрос на ГКП.

2.Взаимопонимание между банками и их клиентами в том, что повышение риска экономических флуктуаций (спад экономики, инфляция и т.п.) приводит к возрастанию спроса на средства, уменьшающие такой риск.

3.Банкам, предлагающим ГКП, предоставляется удобный случай использовать свою способность оценки кредитов для получения дополнительных доходов в виде комиссионных за страхование от кредитного риска без немедленного привлечения собственных средств.

4.Низкая относительно некоторых депозитов стоимость ГКП сводит к нулю резервные расходы по ним.

Тем не менее, ГКП не лишены недостатков. Во-первых, не всегда удается собрать платежи по ГКП, особенно в тех случаях, когда это связано с законами о банкротстве или если соглашение о кредитном гарантировании неправильно документировано. Более того, некоторые банки при сборе денег со своих должников по ГКП сильно ущемлены в правах нормами банковского регулирования или страховым законодательством.

3.4.Формирование фонда страхования кредитного риска.

Одним из наиболее эффективных методов защиты от кредитного риска является изучение кредитоспособности клиента. Однако всегда существует риск ухудшения качества кредита и как крайний случай риск невозврата кредита и процентов по нему. С целью снижения влияния таких непредвиденных ситуаций на стабильность функционирования банка создаются страховые резервные фонды.

Положением НБУ «О порядке формирования и использования резерва для возмещения возможных потерь по кредитам коммерческих банков» от 27.3.98г. №122 был введен в действие новый метод формирования страхового резерва.

Согласно этому положению, кредиты делят на пять видов по степени кредитного риска: стандартные, под контролем, субстандартные, сомнительные, безнадежные. По каждому из этих видов определены размеры отчислений на создание резерва (стандартные - 2%, под контролем - 5%, субстандартные - 20%, сомнительные - 50%, безнадежные - 100%).

Вид кредита по степени кредитного риска определяется на основе двух критериев:класса кредитоспособности и характера кредитной истории заемщика.

Кредитная история показывает как заемщик соблюдал требования кредитного договора, а именно: своевременно ли погашались кредиты, были ли просрочки, пролонгации, если были, то на какой срок. По кредитной истории ссуды делят на три группы:

-хорошая - задолженность по кредиту выплачивалась в определенные сроки, пролонгация, если проводилась, то одноразово на срок не более 90 дней;

-слабая - просроченная задолженность по кредиту и процентам по нему составляют не более 90 дней, или задолженность по кредиту, пролонгированному на срок более 90 дней при своевременной уплате процентов;

-неудовлетворительная - просроченная задолженность по кредиту и процентам по нему составляет более 90 дней или задолженность по пролонгированному кредиту свыше 90 дней при неуплате процентов.

Вторым критерием, определяющим степень кредитного риска по ссуде, является финансовое состояние заемщика. По этому признаку клиентов делят на пять групп:

«А» - финансовая деятельность очень хорошая и дает возможность погашать основную сумму кредита и проценты. Одновременно можно сделать вывод, что финансовая деятельность и в дальнейшем будет осуществляться на таком высоком уровне;

«Б» - финансовая деятельность хорошая и очень хорошая, однако нет возможности поддерживать ее на таком высоком уровне;

«В» - финансовая деятельность удовлетворительная, однако наблюдается тенденция к ухудшению;

«Г» - финансовая деятельность плохая и наблюдается ее четкая цикличность на протяжении короткого периода времени;

«Д» - финансовая деятельность свидетельствует об убытках, и, очевидно, ни основной долг, ни проценты уплачены не будут.

Финансовое состояние заемщика определяется рядом объективных и субъективных факторов.

К объективным факторам относят экономические показатели развития предприятия:

-объем реализации;

-размер прибылей и убытков;

-рентабельность;

-ликвидность;

-движение средств на счетах заемщика;

-структура и динамика кредиторской задолженности;

-себестоимость продукции.

Среди субъективных факторов, влияющих на финансовое состояние заемщика можно выделить: профессионализм руководства, эффективность управления, рыночная позиция заемщика, его зависимость от цикличных и структурных изменений, наличие госзаказа и государственной поддержки, погашение кредиторской задолженности в прошлом.

В Красногвардейском отделении банка «Украина» для анализа кредитоспособности заемщика используют приведенную методику, которая основана на исчислении ряда коэффициентов.

Для расчета отчислений в резервный фонд воспользуемся данными, предоставленными агрофирмой «Россия», которой был выдан кредит в сумме 8 тыс. грн. сроком на 4 месяца.

На основе данных баланса исчисляют коэффициенты кредитоспособности, которые делятся на три группы: показатели платежеспособности; показатели финансовой стабильности; другие показатели финансового состояния.

Первая группа показателей позволяет дать оценку способности заемщика вовремя погасить долг, вторая группа дает представление об устойчивости предприятия (в какой степени заемщик функционирует за счет собственных средств), третья группа уточняет и дополняет данные первых двух групп.

Табл.11. Показатели кредитоспособности агрофирмы «Россия».

| Показатели | Расчет | Норма | на начало года | на конец года |

| 1.Показатели платежеспособности: | ||||

| Коэффициент общей ликвидности | (А2+А3)/(П2+П3) | >2,0-2,5 | 1,36 | 1,38 |

| Коэффициент текущей ликвидности | А3/П3 | >0,7-0,8 | 0,54 | 0,50 |

| Коэффициент абсолютной ликвидности | (ДС+КФВ)/П3 | >0,2-0,25 | 0,10 | 0,04 |

| Коэффициент покрытия краткосрочных обязательств собственными оборотными средствами | (П1-А1)/П3 | >0,25 | 0,56 | 0,54 |

| 2. Показатели финансового состояния | ||||

| Коэффициент соотношения привлеченных и собственных средств | (П2+П3)/П1 | < 1,0 | 0,12 | 0,07 |

| Коэффициент финансовой независимости | П1/(П2+П3) | >0,2 | 8,39 | 12,45 |

| Коэффициент автономии | П1/ВБ | >0,5 | 0,89 | 0,98 |

| 3. Другие показатели финансового состояния | ||||

| Коэффициент покрытия баланса | (А2+А3)/П3 | >1,0 | 2,12 | 2,45 |

| Коэффициент инвестирования | П1/А1 | >1,0 | 1,04 | 1,0 |

Условные обозначения:

А1- первый раздел актива ; П1- первый раздел пассива;

А2- второй раздел актива ; П2- второй раздел пассива;

А3- третий раздел актива ; П3- третий раздел пассива;

ДС- денежные средства; КФВ- краткосрочные фин. вложения;

ВБ- валюта баланса.

В ходе анализа проверяют не только соответствие коэффициентов нормативам, но и изучают их динамику, то есть их рост или снижение за определенный период.

Все коэффициенты платежеспособности не соответствуют нормативам, кроме коэффициента покрытия. Это свидетельствует о том, что заемщик не в состоянии быстро реализовать активы для погашения задолженности. Следует иметь в виду, что чаще всего именно эта причина приводит заемщиков в банк.

Однако показатели финансового состояния фирмы «Россия» свидетельствуют об устойчивом положении предприятия с четкой тенденцией к ее улучшению.

Дальнейшие коэффициенты соответствуют норме.. Кроме того за рассматриваемый год проявился рост отрицательной тенденции. Это плохо сказывается на оценке финансовой деятельности предприятия.

Таким образом, кредитоспособность заемщика можно классифицировать классом «В» - финансовая деятельность удовлетворительная и наблюдается тенденция к ухудшению на протяжении короткого периода времени.

Кредитную историю заемщика, которая является вторым фактором, определяющим вид кредита, можно считать хорошей, так как пролонгаций кредита не проводилось, просрочки по ссуде не допускались.

Для определения вида ссуды воспользуемся методикой, предложенной Национальным банком Украины, которая отражена в инструкции № 10.

Табл.12.Методика определения вида кредита в зависимости от кредитной истории и класса кредитоспособности заемщика.

| Класс кредитоспособности | Кредитная история | ||

| хорошая | слабая | неудовлетворит. | |

| А | стандартный | под контролем | субстандартный |

| Б | под контролем | субстандартный | сомнительный |

| В | субстандартный | сомнительный | безнадежный |

| Г | сомнительный | безнадежный | безнадежный |

| Д | безнадежный | безнадежный | безнадежный |

Согласно таблице, кредит, выданный фирме «Россия», является сомнительным.

Для начисления резерва используют формулу:

РФ=С![]() (К-МЗЦ),

(К-МЗЦ),

где РФ - резервный фонд;

С - процент отчислений в резерв;

К - сумма кредита;

М - сумма межфилиального кредита;

З - 50% залога товарно-материальных ценностей (ТМЦ);

Ц - сумма залога под ценные бумаги.

Зная ,что ссуда была выдана под залог ТМЦ в размере 135% от суммы кредита, можем вычислить размер резервного фонда:

РФ=0,2![]() (8000-1,35

(8000-1,35![]() 80000,5)=520

грн.

80000,5)=520

грн.

Аналогично определяют суммы резерва по всем ссудам, выданным банком.

В банке формируются два вида резервов: общий и специальный. Общий резерв формируют по стандартным ссудам, специальный - по кредитам под контролем, субстандартным, сомнительным, безнадежным. Резерв должен формироваться ежеквартально за счет прибыли прошлого года.

Для определения общей суммы резерва воспользуемся данными качества кредитного портфеля Красногвардейского отделения АК АПБ «Украина» на 1.01.98г.

Табл.13. Расчет фонда страхования кредитного риска в Красногвардейском отделении АК АПБ «Украина».

Виды ссуд | Сумма кредитов | Сумма залога ТМЦ | Сумма, на которую начисляют резерв | % отчис–лений | Расчетная сумма резерва | Факт. сумма резерва |

| стандартные | 527,2 | 659,0 | 197,7 | 2 | 4,0 | х |

| под контролем | 12,2 | 15,3 | 4,6 | 5 | 0,2 | х |

| субстандартные | 8,3 | 10,4 | 3,1 | 20 | 0,6 | х |

| сомнительные | 2,5 | 3,4 | 0,8 | 50 | 0,4 | х |

| безнадежные | –– | –– | –– | 100 | –– | х |

| Итого | х | х | х | х | 5,2 | 3,5 |

На основании расчета можно сделать вывод, что фактически сформированного резерва недостаточно для страхования кредитного риска. Это может негативно отразиться на деятельности банка. Теоретически рассчитанная сумма резерва составляет 5,2 тыс. грн., из которой 4 тыс. грн. приходится на общий резерв, а 1,2 тыс. грн. - в специальный. По состоянию на 1.01.98 г. было фактически зарезервировано 3,5 тыс. грн. Таким образом, необходимо дополнительно зарезервировать 1,7 тыс. грн.

Согласно постановлению НБУ от 27.03.98г специальный резерв по безнадежным кредитам должен быть сформирован до 1.11.98г., резерв по ссудам под контролем, субстандартным, сомнительным - до 1.07.99г.

Заключение.

Акционерный коммерческий агропромышленный банк «Украина»– один из самых крупных банков по разветвленности филиальной сети и по количеству акционеров. АК АПБ «Украина» имеет 28 дирекций, 547 отделений и 514 безбалансовых структурных подразделений.

Красногвардейское отделение расположено в районном центре. Основными клиентами банка являются сельскохозяйственные предприятия. Численность клиентов Красногвардейского отделения постоянно возрастает и на начало 1998 года составила 300 юридических и 1357 физических лиц( по сравнению со 140 и 1200 лиц соответственно на начало 1995 года). Валюта баланса увеличилась с 750 тыс.грн на начало 1995 г. до 1215,7 тыс. грн в начале 1998 года, что говорит об активной деятельности банка.

Анализ управления активными операциями показал, что на основные средства приходится необоснованно большая доля в структуре активов (56,2% на начало 1997 года). Этот вид активов не приносит дохода, поэтому менеджерами Красногвардейского отделения банка приняты меры по улучшению структуры в пользу увеличения доли более доходных активов. На 1.04.98 г. удельный вес основных средств снизился до 37,2%.

В течение анализируемого периода наблюдается четкая тенденция увеличения доли кредитов, предоставленных отделением (с 36,5% на начало 1997 года до 47,7% на 1.04.98.) Это характеризует деятельность отделения с положительной стороны, так как предоставление кредитов–самая доходная статья активов. Однако операции по кредитованию являются и самыми рискованными, что может привести к ухудшению финансового состояния банка, если не соблюдать разумного соотношения между доходностью и рискованностью.

Анализ управления активными операциями показал, что коэффициенты использования активов, депозитов и привлеченных средств увеличиваются, что говорит об эффективном управлении этой частью баланса.

Анализ управления пассивами выявил, что на долю фондов банка приходится более половины всех ресурсов (52,1% на 1.01.97г.). Банком была проведена работа по уменьшению доли этой статьи ( до 41,7% на начало второго квартала 1998 года), так как средства фондов не приносят дохода.

Доля вкладов граждан увеличилась с 5,8% на 1.01.97. до 9,4% на соответствующую дату в 1998 году, что положительно характеризует работу банка по привлечению вкладов.

Прибыль отделения постоянно возрастала в течение всего анализируемого периода, что говорит об эффективной управленческой деятельности банка.

В результате анализа структуры пассивных операций выявлено, что постепенно снижается доля депозитов юридических лиц (с 1,7% на 1.01.97. до 0.4% на начало второго квартала 1998 года), что свидетельствует о неудовлетворительной работе банка в этом направлении.

Остальные статьи пассивной части баланса колеблются на протяжении всего анализируемого периода. Банку необходимо принять меры по стабилизации данных статей.

Анализ пассивных операций показал, что коэффициент достаточности собственного капитала увеличился, а это свидетельствует о надежности банка, так как активы, подверженные риску, полностью обеспечены средствами банка. Значение коэффициентов рычага снизилось, что говорит о необходимости проведения мероприятий по дополнительному привлечению средств для удовлетворения растущей потребности в кредитах.

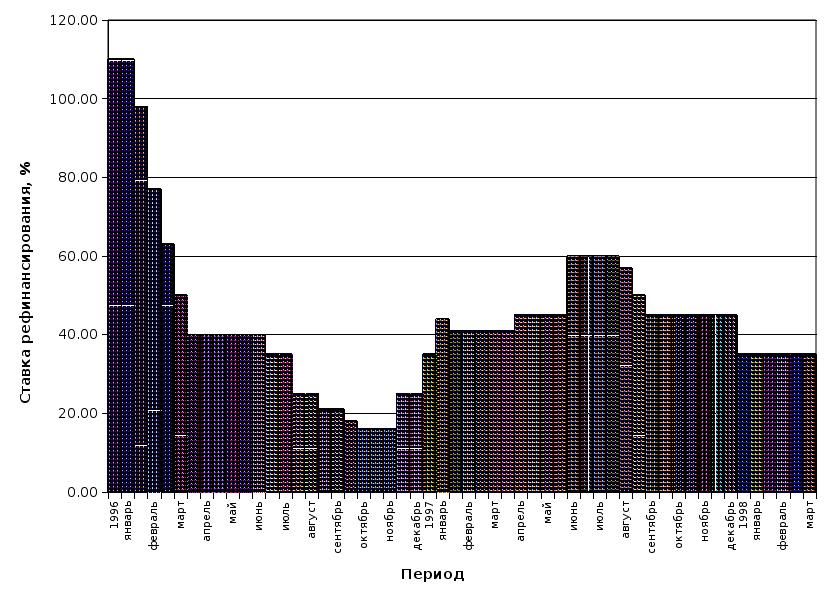

Анализ чувствительности отделения к изменениям процентных ставок на 1.04.1998 показал, что в течение недели, одного, и двух последующих месяцев отделение будет чувствительно по пассивам и, в случае понижения процентной ставки, доходы банка будут увеличиваться. Далее, когда отделение становится чувствительным по активам, увеличение процентного дохода банка будет возможно в случае повышения процентных ставок. Менеджерам банка следует тщательно прогнозировать изменение процентных ставок, в противном случае управление дисбалансом будет малоэффективным.

На основании анализа управления активами, пассивами и рисками в Красногвардейском отделении банка «Украина» рекомендуются следующие меры по совершенствованию управления:

1.Секьюритизация банковских займов и других активов, представляющая собой продажу ценных бумаг, выпущенных под предоставленные кредиты, что позволяет улучшить ликвидность, увеличить доходы и выполнить требования властей по минимальному обеспечению собственным капиталом.

2.Продажа займов: используя свою репутацию и опыт в привлечении первоклассных кредитов, банк организует их получение и последующую перепродажу их конечному инвестору, который не обладает подобными возможностями. Такие операции высвобождают место для высокоприбыльных активов, а также приносят банку доход в виде комиссионного вознаграждения.

3.Гарантийные кредитные письма и другие финансовые гарантии. Данный метод заключается в предоставлении кредитору финансовых гарантий по кредиту, получаемому третьим лицом. Это позволит банку получить комиссионное вознаграждение при довольно низком уровне риска.

4.Создание фонда страхования кредитного риска. Этот фонд позволит избежать нежелательных последствий в случае невыполнения заемщиком своих обязательств. Фактически зарезервированная сумма резерва в отделении составляет 3,5 тыс. грн., что меньше расчетной суммы на 1,7 тыс. грн. Увеличение резерва до расчетной суммы позволит уменьшить сумму налога на прибыль на 0,51 тыс. грн.

Предложенные меры по совершенствованию управления позволят отделению банка улучшить структуру активной и пассивной частей баланса, повысить эффективность управления ими, а также снизить уровень риска банковских операций.

Список использованных источников

1.Конституция Украины.-Харьков: Консум 1996.-48с.

2.Закон Украины”О банках и банковской деятельности” Ведомости Верховного Совета Украины.-1991.-№25.ст.281.

3.Национальный Банк Украины. Инструкция №10 “О порядке регулирования и анализа деятельности коммерческих банков” в редакции, утвержденной постановлением Правления НБУ от 30.12.1997.

4.Положение НБУ от 31.01.96г. “О порядке формирования и использования резерва для покрытия возможных убытков по кредитным операциям коммерческих банков”, утвержденное постановлением Правлением НБУ от 27.03.1998 № 122.

Положение НБУ «Рекомендации по определению финансового состояния заемщика» от 29.09.1997 №323.

Банковские операции: учебное пособие. Под общ. ред. О.И.Лаврушина. Часть I.–М.: ИНФРА–М, 1995.–96 с.

Банковское дело (под ред. О.И. Лаврушина).–М.: Банковский и биржевой научно-консультационный центр, 1992.–432 с.

Банковское дело (по ред. Ю.А. Бабичевой).–М.: Экономика, 1993.–397 с.

Банковское дело ( под ред. В.И. Колесникова, А.П. Кроливецкой).–М.: Финансы и статистика, 1995.–342 с.

Бухвальд Б. Техника банковского дела.–М.: АО «ДИС», 1993.–240 с.

Веснин В.Р. Основы менеджмента: Учебник.–М.: Институт международного права и экономики. Триада Лтд., 1996.–384 с.

Гамидов Г.М. Банковское и кредитное дело.–М.: Банки и биржи ЮНИТИ, 1994.– 94 с.

Долан Эдвин Джон и гр. Деньги, банковское дело и денежно-кредитная политика.–Ленинград: Два-Три, 1991.–448 с.

Еримизина М.И. Новый рейтинг, новый банк, новые возможности?// Деловой Крым.–1997.–16 апреля. с. 10.

Ермаков С.Л. Работа коммерческого банка по кредитованию заемщиков.–М.: Компания «Агес»,1995.– 180 с.

Заруба А.Д. Банковский менеджмент и аудит.–К.: Либра, 1996.–218 с.

Кирисюк Г.М., Ляховский В.С. Оценка банком кредитоспособности заемщика // Деньги и кредит.–1993.–№4. с.30.

Киселев В.В Управление коммерческим банком в переходный период: Учебное пособие. М.: Издательская корпорация «Логос», 1997. 144 с.: ил.

Косой А.М. Кредит и методы кредитования//Деньги и кредит.–1992.–№6. с.28.

Маркова О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции.–М.: Банки и биржи, ЮНИТИ, 1995.–288 с.

Миргородский Д. Практика обеспечения банковских кредитов // Бизнес–приложение.–1996.–№27 с. 23.

Ольхова Р.Г. и др. Банк и контроль.–М.: Финансы и статистика, 1991.–208 с.

Основы банковского дела (Мороз А.Н. и др.).–К.: ЛИБРА, 1994.–330 с.

Питер С. Роуз. Банковский менеджмент.–М.: Дело, 1997.–768 с.

Попович В.М. Правовые основы банковского дела.–Киев, 1995.–330 с.

Совершенствование кредитной политики коммерческих банков // Банковское дело.–1996.–№1. с. 15-23.

Спицын И.О., Спицин Я.О. Маркетинг в банке.–Тернополь АО «Тарнекс», 1993.–656 с.

Севрук В.Т. Банковские риски.–М.: Дело Лтд, 1994.–69 с.

Усоскин В.М. Современный коммерческий банк: управление и операции.–М.: ИПЦ «Вазар-Ферро», 1994.–320 с.

Черкасов В.Е. Финансовый анализ в коммерческом банке.–М.: ИНФРА-М, 1995.–272 с.

Шульга Н.П., Гаманкова О.А.,Ковганич И.Н. Оценка кредитоспособности клиента.–К.: Киевский институт банкиров банка «Украина», 1995.–59 с.

Overview Диаграмма1

Лист1

|

| 1996 | 1997 | 1998 | 1999 | 2000 | |||||||||||||||||||||||||||||||||||||||||||||||||

| январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | январь | февраль | март | апрель | май | июнь |

| 110.00 | 110.00 | 98.00 | 77.00 | 63.00 | 50.00 | 40.00 | 40.00 | 40.00 | 40.00 | 40.00 | 40.00 | 35.00 | 35.00 | 25.00 | 25.00 | 21.00 | 21.00 | 18.00 | 16.00 | 16.00 | 16.00 | 25.00 | 25.00 | 35.00 | 44.00 | 41.00 | 41.00 | 41.00 | 41.00 | 41.00 | 45 | 45 | 45 | 45 | 60 | 60 | 60 | 60 | 57 | 50 | 45 | 45 | 45 | 45 | 45 | 45 | 45 | 35 | 35 | 35 | 35 | 35 | 35 |

Аннотация (реферат)

Цуканова В.А. Организация и управление риском в банковской деятельности (на примере АК АПБ «Украина»). Выпускная работа. Симферополь: Крымский институт бизнеса, 2000г. – 68с.

Выполнен анализ основных банковских рисков на примере Джанкойского отделения АК АПБ «Украина». Рассмотрены основные методы оптимизации и снижения влияния рисков на стабильность банковской деятельности.

Может быть полезна для руководителей секторов банка, в основном для кредитного сектора.

Ключевые слова: управление, риск, кредит, ликвидность, актив, пассив, дисбаланс.

Рецензия

на выпускную работу студентки 4-го курса факультета “Экономики и менеджмента” Крымского института бизнеса специальности “Менеджмент организаций” Цукановой Виты Алексеевны, выполненная на тему: ”Организация и управление риском в банковской деятельности (на примере АК АПБ «Украина»)”

В настоящее время, когда Украина переходит к новой экономической системе, основанной на рыночных отношениях, роль банковской системы возрастает. Управлению банковскими рисками в условиях рыночной нестабильности отводится особая роль.

В представленной работе исследуется влияние рисков банка и эффективность управления ими. Эти данные могут банку детально оценить свои возможности в сфере управления рисками. Оценка уровня управления рисками проводится на основании анализа управления активами, пассивами и ликвидности Джанкойского отделения АК АПБ «Украина».

В работе проанализированы основные виды банковских рисков: процентный, кредитный, риск ликвидности, а также рассмотрены методы управления банковскими рисками, которые тесно связаны с надежным функционированием банка в условиях нестабильной экономики.

Особую практическую ценность представляет предлагаемая методика оценки и управления процентного риска. Данная методика позволяет более объективно оценивать процентный риск банка и находить пути улучшения управления им.

В процессе написания работы автором было изучено достаточное количество литературных источников. Был использован опыт зарубежных экономистов, а также рекомендации отечественных ученых. Разработаные предложения основаны на действующей нормативной базе.

Рекомендации по управлению банковскими рисками имеют несомненную ценность и могут рекомендоваться к внедрению.

Работа заслуживает высокой оценки и рекомендуется к защите, а ее автору может быть присвоена квалификация “Менеджер организаций”.

Похожие работы

... » сами факторы, которых в каждом конкретном случае может быть и очень мало, и бесконечно много, и тем самым запутывают проблему и подходы к ее решению. В принципе к классификации рисков банковской деятельности возможны два подхода: укрупненный и детализированный. Первый подход позволяет выделить всего несколько наиболее важных видов рисков, таких, которые в большинстве своем могут иметь ...

... - это законодательное регулирование банковской деятельности. См. таблицу 4.1 методички (кстати, минимум наших знаний на экзамене должен равняться материалу, изложенному в методичке.). Управление и регулирование банковской деятельностью - это система правил поведения нормативного характера, сформулированных государственными органами (Парламентом в виде законов, указами Президента, постановлениями ...

... ), управление рисками ориентировано на смягчение последствий возникновения рисковых ситуаций (эти методы будут рассмотрены во втором учебном вопросе); 2. В остальных случаях деятельность по управлению рисками инновационной деятельности направлена на полное исключение или снижение возможности возникновения рисковых ситуаций (профилактика рисков, тренинг, формирование системы управления рисками и ...

... разрабатывать меры реагирования на риски, основываясь на более достоверной информации, которая позволяет принимать эффективные решения, снижающие, в свою очередь, возможность возникновения риска. Поэтому риски инвестиционной деятельности во многом зависят от способов финансирования проектов и особенностей проектной деятельности, в т.ч.: - значительного периода времени от начала реализации ...

0 комментариев