Навигация

Норматив достаточности собственных средств (капитала)

2.2. Норматив достаточности собственных средств (капитала)

банка (Н1) определяется как отношение собственных средств

(капитала) банка к суммарному объему активов, взвешенных с учетом

риска, за вычетом суммы созданных резервов под обесценение ценных

бумаг и на возможные потери по ссудам 2 - 4 групп риска. В расчет

норматива включаются величина кредитного риска по инструментам,

отражаемым на внебалансовых счетах бухгалтерского учета, величина

кредитного риска по срочным сделкам, а также величина рыночного

риска:

(в ред. Указания ЦБ РФ от 24.09.1999 N 644-У)

------------------------------------------------------------------

КонсультантПлюс: примечание.

Письмом ЦБ РФ от 29.12.1999 N 363-Т установлено, что

минимально допустимое значение норматива достаточности собственных

средств (капитала) (Н1), установленное в размере 10% для банков с

капиталом от 5 млн. евро и выше и в размере 11% для банков с

капиталом менее 5 млн. евро, применяется начиная с отчетности на 1

февраля 2000 года.

------------------------------------------------------------------

К

Н1 = ---------------------------------- x 100%,

Ар - Рц - Рк - Рд + КРВ + КРС + РР

(в ред. Указания ЦБ РФ от 24.09.1999 N 644-У)

где Ар - сумма активов банка, взвешенных с учетом риска, за

исключением балансовых финансовых инструментов торгового портфеля,

по которым рассчитываются процентный риск и фондовый риск в

соответствии с Положением Банка России от 24.09.1999 N 89-П "О

порядке расчета кредитными организациями размера рыночных рисков"

("Вестник Банка России" от 29.09.1999 N 60);

(в ред. Указания ЦБ РФ от 24.09.1999 N 644-У)

КРВ - величина кредитного риска по инструментам, отражаемым на

внебалансовых счетах бухгалтерского учета (строка "Итого (КРВ)"

Приложения 7 к настоящей Инструкции);

КРС - величина кредитного риска по срочным сделкам (строка

"Итого (КРС)" Приложения 9 к настоящей Инструкции);

РР - размер рыночного риска, рассчитанный в соответствии с

Положением от 24.09.1999 N 89-П "О порядке расчета кредитными

организациями размера рыночных рисков.

(абзац введен Указанием ЦБ РФ от 24.09.1999 N 644-У)

Рц - общая величина созданного резерва под обесценение ценных

бумаг, рассчитываемая как сумма остатков на счетах: 50204, 50304,

50404, 50504, 50604, 50704, 50804, 50904, 51004, 51104 минус код

8915;

Рк - код 8987;

Рд - величина созданного резерва на возможные потери по прочим

активам и по расчетам с дебиторами: код 8992.

(в ред. Указания ЦБ РФ от 01.09.1999 N 635-У)

Гарантии и поручительства, выданные в пользу дочерней компании

- эмитента евробумаг (код 8944), не включаются в расчет КРВ при

обязательном соблюдении следующих требований:

а) компания - эмитент не ведет иной деятельности, кроме

размещения евробумаг;

б) средства, привлеченные в результате деятельности компании -

эмитента, отражаются на депозитных счетах банка - гаранта на

сроки, в суммах и на условиях, которые соответствуют срокам,

суммам и условиям погашения евробумаг.

В подтверждение этого банк представляет по месту своего

обслуживания (Главное управление (Национальный банк) Центрального

банка Российской Федерации) следующую информацию:

- заверенную банком копию устава организации, осуществляющей

по поручению банка эмиссию ценных бумаг (с заверенным банком

переводом на русский язык);

- полное название и адрес надзорного органа, осуществляющего

контроль за деятельностью компании - эмитента по месту ее

регистрации;

- заверенную банком копию договора о выданной банком гарантии

или поручительства;

- заверенную банком копию депозитного или иного аналогичного

договора банка с компанией - эмитентом о перечислении средств от

реализации евробумаг (с заверенным банком переводом на русский

язык);

- данные об обращающихся евробумагах (с указанием сроков, сумм

и дат погашения) - по форме Приложения 4;

- расшифровку балансового счета (счетов), на котором (которых)

учитываются привлеченные средства с указанием сроков и сумм, - по

форме Приложения 4.

Контроль за соответствием срока обращения евробумаг,

выпущенных дочерней компанией - эмитентом евробумаг, и сроком

привлечения средств, отражаемых на балансовых счетах 42502...

42507 (учет указанных средств на других балансовых счетах не

допускается), осуществляют территориальные учреждения Банка России

по форме Приложения 4. В случае выявления указанных расхождений

банку направляется предписание об их устранении, в т.ч. об

устранении нарушений бухгалтерского учета, а в случае их

неустранения к банку применяются меры воздействия, предусмотренные

статьей 75 Федерального закона "О Центральном банке Российской

Федерации (Банке России)" и Инструкцией Банка России от 31.03.97

N 59 "О применении к кредитным организациям мер воздействия за

нарушения пруденциальных норм деятельности".

Минимально допустимое значение норматива Н1 устанавливается в

зависимости от размера собственных средств (капитала) банка в

следующих размерах:

---------------------------------------------

от 5 млн. евро и выше менее 5 млн. евро

---------------------------------------------

с 01.02.99 - 8% с 01.02.99 - 9%

с 01.01.2000 - 10% с 01.01.2000 - 11%

---------------------------------------------

Похожие работы

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. 1. Понятие нормативов. Группы риска. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, введенных в действие ...

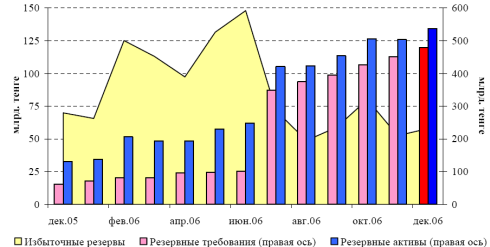

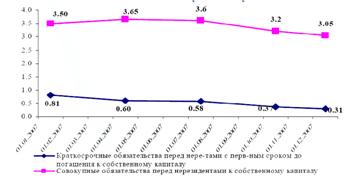

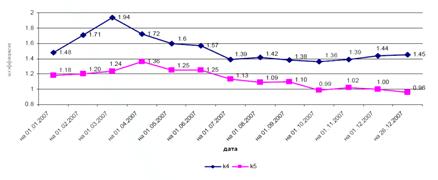

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

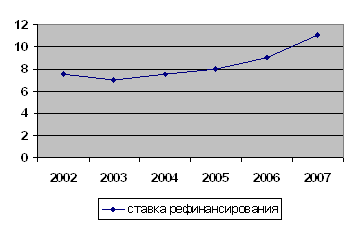

... в первую очередь, снижение темпов инфляции, укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны, создание условий для осуществления позитивных структурных сдвигов в экономике. В основе денежно-кредитного регулирования, осуществляемого Банком России, лежит принцип количественных ограничений на прирост денежной массы. С 1996 года приоритеты политики в денежно- ...

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

0 комментариев