Навигация

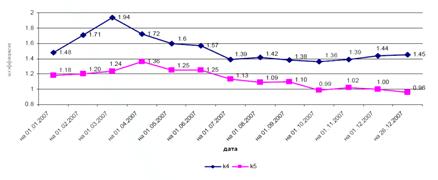

Норматив долгосрочной ликвидности банка (Н4) определяется

3.3. Норматив долгосрочной ликвидности банка (Н4) определяется

как отношение всей задолженности банку свыше года к собственным

средствам (капиталу) банка, а также обязательствам банка по

депозитным счетам, полученным кредитам и другим долговым

обязательствам сроком погашения свыше года:

Крд

Н4 = ------ x 100%,

К + ОД

где Крд - кредиты, выданные банком, размещенные депозиты, в

том числе в драгоценных металлах, с оставшимся сроком до погашения

свыше года (код 8996);

ОД - обязательства банка по кредитам и депозитам, полученным

банком, а также по обращающимся на рынке долговым обязательствам

банка сроком погашения свыше года: код 8997, код 8918.

Максимально допустимое значение норматива Н4 устанавливается в

размере 120%.

3.4. Норматив общей ликвидности (Н5) определяется как

процентное соотношение ликвидных активов и суммарных активов

банка:

ЛАт

Н5 = ------ x 100%,

А - Ро

где А - общая сумма всех активов по балансу банка, за минусом

остатков на счетах: 105, 20319, 20320, 30208, код 8947, 30302,

30304, 30306, 325, 40104, 40111, 40311, 459, 61404...61408, 702,

704, 705, код 8961, код 8914;

(в ред. Указаний ЦБ РФ от 01.09.1999 N 635-У, от 01.03.2001

N 930-У)

Ро - обязательные резервы кредитной организации, счета: 30202,

30204.

Минимально допустимое значение норматива Н5 устанавливается в

размере 20%.

------------------------------------------------------------------

КонсультантПлюс: примечание.

Об особенностях расчета норматива Н6, см. письмо ЦБ РФ от

21.07.1999 N 211-Т.

------------------------------------------------------------------

4. Максимальный размер риска на одного заемщика или группу

связанных заемщиков (Н6) устанавливается в процентах от

собственных средств (капитала) банка.

Расчет норматива осуществляется по следующей формуле:

Крз

Н6 = --- x 100%,

К

где Крз - совокупная сумма требований банка к заемщику или

группе взаимосвязанных заемщиков по кредитам (в том числе по

межбанковским), размещенным депозитам (в том числе по

межбанковским), учтенным векселям, займам, по кредитам и депозитам

в драгоценных металлах и суммы, не взысканные банком по своим

гарантиям (сч. 60315). Указанные требования включаются в расчет с

учетом степени риска (в соответствии с порядком расчета Ар).

В величину Крз дополнительно включаются:

- величина кредитного риска по срочным сделкам, заключенным с

указанными лицами, рассчитанная в порядке, определенном

Приложением 8 к настоящей Инструкции;

- величина риска по инструментам, отражаемым на внебалансовых

счетах бухгалтерского учета, рассчитанная в соответствии с

Приложением 6 к настоящей Инструкции.

В расчет Крз не включаются гарантии и поручительства,

отраженные по коду 8944.

Норматив Н6 рассчитывается по каждому эмитенту, в долговые

обязательства которого банком произведены вложения, включая

государство - эмитент государственных долговых обязательств. При

этом норматив Н6 рассчитывается отдельно в отношении федеральных

органов государственной власти, органов власти субъектов

Российской Федерации и местных органов самоуправления при наличии

у последних обособленного бюджета.

Норматив Н6 рассчитывается по каждому эмитенту, долговые

обязательства которого предоставлены в качестве обеспечения

выданных банком ссуд и задолженности, приравненной к ссудной в

соответствии с п. 2.1 Инструкции Банка России от 30.06.97 N 62а "О

порядке формирования и использования резерва на возможные потери

по ссудам" (с учетом изменений и дополнений). Указанное

обеспечение принимается в расчет пропорционально величине риска

невозврата по ссудной задолженности, т.е. с учетом расчетной

величины резерва на возможные потери по данной ссудной

задолженности, определенной в соответствии с требованиями

Инструкции N 62а. При этом по обеспечению под ссуды, отнесенные в

соответствии с Инструкцией N 62а к 1 группе риска, норматив Н6 не

рассчитывается.

(абзац введен Указанием ЦБ РФ от 01.03.2001 N 930-У)

Норматив Н6 применяется в отношении заимствований акционеров

(участников) банка (как юридических, так и физических лиц) в

случае, если вклад (доля) акционера (участника) в уставный капитал

банка, зарегистрированный Банком России, не превышает 5% его

величины. В отношении заимствований акционеров (участников) банка,

вклад (доля) которых в уставный капитал превышает 5% от его

величины, применяется норматив Н9.

Норматив Н6 не рассчитывается по инсайдерам. По этой категории

заемщиков рассчитывается норматив Н10.

Примечания. 1. В совокупную сумму требований банка к заемщику

(заемщикам) также включаются:

- просроченные ссуды, учитываемые на счетах: 324А, 458А;

- просроченная задолженность по операциям с драгоценными

металлами: 20317, 20318;

- приобретенные долговые обязательства заемщика: активные

остатки счетов 50103, 50202, 50203, 50303, 504, 505, 506, 507,

513, 514, 515, 516, 517, 518, 519 (без учета процентов по

векселям). Долговые обязательства и векселя, учитываемые на

балансовых счетах 505, 506, 516, 517, 518, 519, принимаются в

расчет норматива Н6 без учета долговых обязательств и векселей,

учтенных при расчете ликвидных активов (норматив Н3);

(в ред. Указания ЦБ РФ от 01.09.1999 N 635-У)

- принятые в обеспечение предоставленных банком кредитов

ценные бумаги, эмитированные одним или взаимосвязанными

юридическими лицами стран, не входящими в число "группы развитых

стран";

- требования банка к клиентам по операциям по поставке

денежных средств, драгоценных металлов, ценных бумаг, числящиеся

на счете 47408;

(абзац введен Указанием ЦБ РФ от 02.11.1999 N 671-У; в ред.

Указания ЦБ РФ от 01.03.2001 N 930-У)

- требования банка к клиентам по факторинговым и

форфейтинговым операциям, учитываемые на счете 47402.

(абзац введен Указанием ЦБ РФ от 01.03.2001 N 930-У)

Похожие работы

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. 1. Понятие нормативов. Группы риска. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, введенных в действие ...

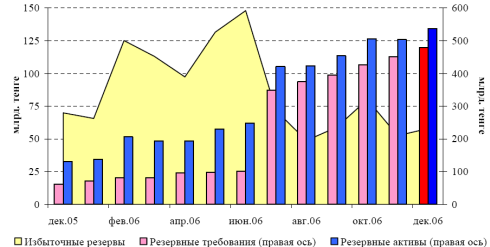

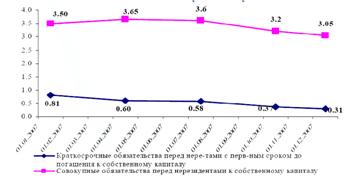

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

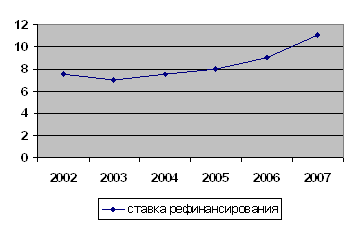

... в первую очередь, снижение темпов инфляции, укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны, создание условий для осуществления позитивных структурных сдвигов в экономике. В основе денежно-кредитного регулирования, осуществляемого Банком России, лежит принцип количественных ограничений на прирост денежной массы. С 1996 года приоритеты политики в денежно- ...

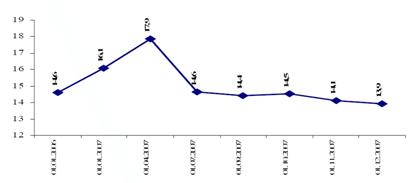

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

0 комментариев