Навигация

Организация биржевой торговли

4. Организация биржевой торговли

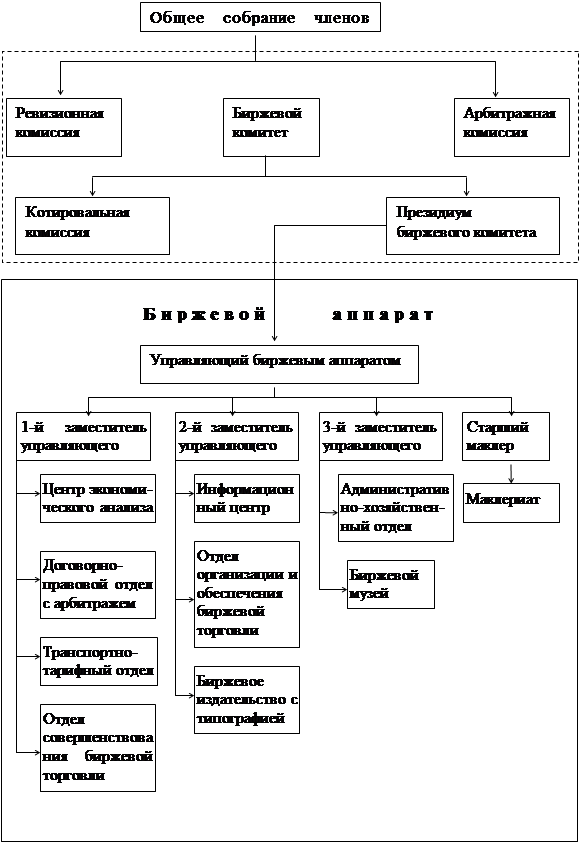

Рассмотрев организационное построение товарной биржи и ее брокерских контор, остановимся собственно на процессе биржевой торговли.

В соответствии с Законом РФ «О товарных биржах и биржевой торговле» участниками биржевой торговли являются: члены биржи (биржевые посредники), постоянные и разовые посетители и служащие биржи.

Служащим биржи запрещается участвовать в биржевых сделках и создавать собственные брокерские фирмы, а также использовать служебную информацию в собственных интересах. С их помощью осуществляется биржевая торговля и в правилах биржевой торговли оговаривается перечень служащих, которые могут присутствовать в торговом зале, для нормального хода торгов и заключения сделок.

Посетители – это юридические или физические лица, не являющиеся членами биржи, но имеющие право на совершение сделок согласно учредительным документам биржи. (Они не участвуют в уставном капитале и управлении биржей.)

Посетители биржевых торгов могут быть постоянными и разовыми.

Постоянные посетители (брокерские фирмы, брокерские конторы, или независимые брокеры) пользуются услугами биржи и обязаны вносить плату за право участия в биржевой торговле в размере, определяемом соответствующим органом управления биржи. Такое право постоянному посетителю предоставляется сроком только на три года. Число постоянных посетителей не должно превышать 30 % от общего числа членов биржи.

Разовые посетители имеют право на совершение сделок только на реальный товар от своего имени и за свой счет.

Основным документом, регламентирующим организацию биржевой торговли, являются Правила биржевой торговли. В них должны быть определены: порядок проведения биржевых торгов, виды биржевых сделок; наименования товарных секций; перечень основных структурных подразделений биржи; порядок информирования участников биржевой торговли о предстоящих биржевых торгах; порядок регистрации и учета биржевых сделок, порядок котировки цен биржевых товаров; порядок информирования участников биржевой торговли о биржевых сделках на предшествующих торгах, в том числе о ценах биржевых сделок и о котировке биржевых цен; порядок информирования участников торгов о товарных рынках и рыночной конъюнктуре биржевых товаров; порядок взаимных расчетов членов биржи и др. участников торгов при заключении биржевых сделок; меры по контролю над процессом ценообразования на бирже в целях недопущения резкого повышения или понижения уровней цен, искусственного завышения или занижения цен, сговора или распространения ложных слухов с целью воздействия на цены; меры, обеспечивающие соблюдение участниками торгов решений органов государственной власти и управления по вопросам, относящимся к деятельности бирж, а также документов биржи и решений органов управления биржей;

перечень нарушений, за которые биржей взыскиваются штрафы с участников торгов, а также размеры штрафов и порядок их взимания;

размеры отчислений, сборов, тарифов и других платежей и порядок их взимания биржей.

В законодательстве предусмотрены следующие гарантии в биржевой торговле: гарантии при совершении форвардных, фьючерсных и опционных сделок и гарантии свободных цен. Гарантии свободных цен в биржевой торговле выражаются в следующем.

Биржа имеет право на самостоятельное и свободное установление:

отчислений в пользу биржи от комиссионных, получаемых биржевыми посредниками;

сборов, тарифов и других платежей, взимаемых в пользу биржи с ее участников за услуги, оказываемые биржей;

штрафов, взимаемых за нарушение внутренних нормативных документов биржи.

Бирже запрещается устанавливать:

уровни и пределы цен на биржевой товар в биржевой торговле;

размеры вознаграждения, взимаемого биржевыми посредниками за посредничество в биржевых сделках.

Гарантии при совершении форвардных, фьючерсных и опционных сделок заключаются в обязательной организации расчетного обслуживания через создание расчетных учреждений (клиринговых центров). Клиринговые центры могут создаваться как независимые от биржи организации, или биржа заключает договор с банком или кредитным учреждением об организации клирингового обслуживания.

Переходим к технологии проведения биржевых торгов.

За несколько часов до начала торгов или при входе в торговый зал каждый брокер получает биржевой бюллетень с необходимыми для него сведениями (время выдачи бюллетеня на каждой бирже индивидуально).

Затем до начала торгов может проводиться аукцион клиентских заявок, которые поступили непосредственно на биржу (многие из них – по телефону). Эта процедура занимает приблизительно 15 минут. Схема проведения аукциона следующая. Специальный маклер биржи, ведущий такие аукционы, объявляет: «Кооператив купит стекло оконное толщиной 5–6 мм по цене 25 руб. за м2. Кто покупает заявку?»

Далее идет аукцион со стороны брокеров биржи, конечно, если заявка интересная, выгодная. При этом за получение заявки платит лично брокер из своего кармана, т.е. наличными. Если заявка, купленная брокером, фальшивая, то биржа возвращает брокеру его деньги.

Вообще клиентов можно разбить на три группы:

1) постоянные клиенты (наиболее ценная для брокера часть); 2) временные клиенты, в том числе и разовые, найденные самим брокером (менее ценная часть, повышается степень риска; необходимо стремиться выгодных и надежных клиентов сделать постоянными); 3) временные, случайные клиенты, обратившиеся на биржу и на аукцион заявок, «полученные» брокером от кого-то (самый большой риск; брокеру необходимо иметь чутье, опыт и копить информацию о таких потенциальных клиентах – их типах; типичных представителях– заранее).

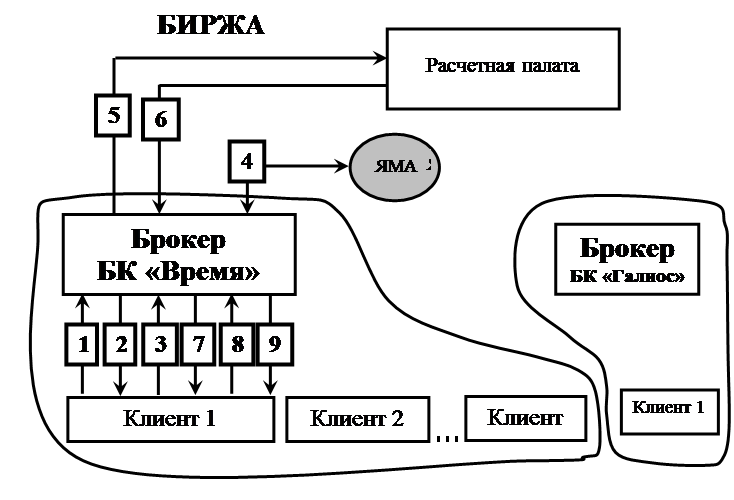

Упрощенная блок-схема работы брокерской конторы по конкретному заданию отдельного клиента представлена на рис. 4.

Рис.4. Схема выполнения брокерской конторой заявки клиента.

Условные обозначения:

|

клиент поручает брокеру купить или продать товар на бирже;

|

|

|

брокер осуществляет сделку в биржевом кольце;

|

брокер обращается в расчетную палату с просьбой зарегистрировать совершенную в яме сделку;

|

брокер получает ответ от расчетной палаты о проведенной регистрации;

|

брокер направляет своему клиенту контракт с отрывным талоном;

|

|

Торговля осуществляется в торговом зале биржи, который разделен на секции, или ямы по биржевой терминологии, специализирующиеся на продаже какого-либо товара. В связи с тем, что в настоящее время на большинстве бирж торговля ведется сразу несколькими товарами, то, как правило, для каждого из них отведен отдельный зал или комната, либо в одном большом зале отгорожены участки, пол которых находится на более низком уровне, чем пол зала. Место, где заключается сделка, называется биржевым кольцом, ямой, полом или рингом.

На Чикагской торговой бирже фьючерсная торговля ведется в семи ямах различного размера. Наиболее обширная яма предназначена для торговли соевыми бобами, кроме того, есть ямы торговли другими товарами: пшеницей, кукурузой, овсом, соевым маслом и мукой, рожью. Каждая яма состоит из нескольких ступеней разной высоты, спускающихся до уровня торгового зала (наподобие мест вокруг арены цирка). Верхнюю ступень занимают служащие биржи, которые должны следить за изменениями цен и сообщать об этом в котировальный центр. Последний передает соответствующую информацию всей бирже и другим биржам во всем мире. Кроме этого, движение цен во время торгов отражается на специальных досках. Брокеры занимают в яме последующие (после верхней) ступени соответственно месту поставки. Брокеры с более поздними месяцами поставки занимают нижние ступени, с более близкими месяцами поставки – верхние ступени (ближе к телефонам).

На Лондонской бирже цветных металлов торги осуществляются в большом зале, в центре которого имеется четыре скамьи, образующие кольцо. Каждая скамья рассчитана на 10 мест для брокеров. Здесь же находится трибуна, где во время сессии сидит секретарь биржи. Под трибуной помещается специальное табло с электрическими лампочками разного цвета (цвета условно соответствуют определенным видам металла).

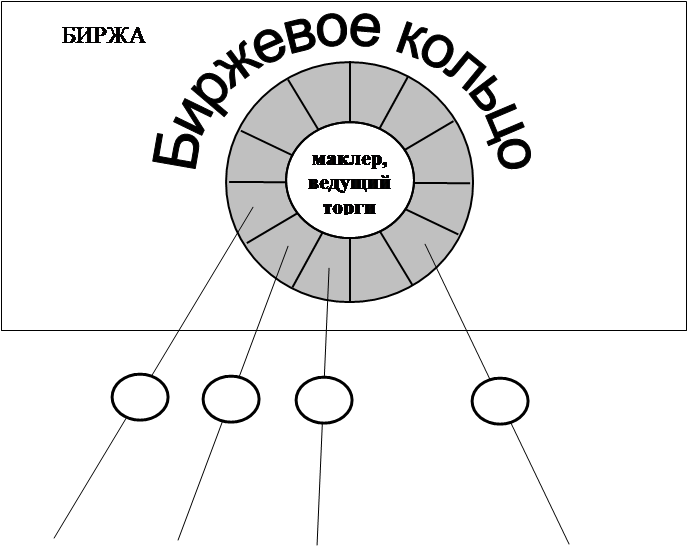

Организация работы брокерских контор и брокеров во время торгов отражена на рис.5.

![]()

![]()

![]()

![]()

![]()

| |||||

| |||||

| |||||

Рис.5. Работа брокеров во время торгов. Брокеры в биржевом кольце. Помощники брокеров на связи с клиентами.

Как видим, во время торгов брокеры, подавшие заявки на участие в сделках, находятся в биржевом кольце, где под руководством ведущего торги старшего маклера они и заключают сделки.

Рассмотрим более подробно содержание торгов. Брокеры приходят в торговый зал заблаговременно. Как правило, за 5–10 минут до начала торгов допуск их в торговый зал заканчивается. О начале торгов сигнализирует звук колокольчика или гонга. Старший маклер, ведущий торги, объявляет о начале торгов и приглашает брокеров подойти к секции. Порядок и последовательность проведения торгов соответствуют сведениям, опубликованным в торгово-информационном бюллетене, имеющемся у брокеров. При этом ведущий торгов объявляет предложение о продаже товара в порядке его расположения в бюллетене в соответствии с товарной группой, ее местом в классификации товаров и порядковым номером. Брокер-продавец, чье предложение было объявлено ведущим, подтверждает свое присутствие в торговом зале поднятием правой руки (указательный палец поднят вверх, ладонь закрытая) и подходит к подиуму. Если брокер-продавец отсутствует на торгах, его заявка снимается с продажи и к нему применяются штрафные санкции. Размер штрафа оговаривается в правилах биржевой торговли, и может иметь различную величину на различных биржах (например, быть равным размеру регистрационного сбора по предполагавшейся сделке). Штрафные санкции могут быть ужесточенными по отношению к брокерам, допустившим повторные (неоднократные) неявки.

После того как старший маклер, ведущий торги, объявил номер товара, он делает паузу, во время которой брокеры делают свои предложения. Брокеры, заинтересованные в покупке данного товара, задают уточняющие вопросы брокеру-продавцу. Начинается собственно торговля. При этом они могут предлагать цену, а также другие условия, при которых они готовы купить товар.

Установление цены осуществляется в соответствии с известными правилами. Так, при покупке запрещено называть цену ниже той, что была предложена ранее. В свою очередь продажная цена также не должна повышаться продавцом по сравнению с предложенной. Цена может назначаться двумя способами: публичная торговля голосом и так называемая торговля шепотом. При публичной торговле голосом цена назначается посредством выкрикивания. Эта традиция выглядит на первый взгляд архаичной, но она успешно существует, поддерживая атмосферу рынка. Выигрывает тот, кто громко кричит. Кроме того, существует дополнительная сигнальная система обозначений. Цена обозначается с помощью пальцев рук: вертикально стоящие пальцы соответствуют цифрам от одного до пяти, горизонтально опущенные пальцы – от шести до девяти, сжатый кулак обозначает нуль. Брокер-покупатель или брокер-продавец товара различаются по ладони вытянутой вперед руки: ладонь обращена к хозяину – желание купить; ладонь обращена от хозяина – желание продать.

Публичная биржевая торговля основана на принципах двойного аукциона, когда увеличивающиеся предложения покупателей встречаются со снижающимися предложениями продавцов. При совпадении цен предложений покупателя и продавца заключается сделка. Каждый заключенный контракт публично регистрируется и доводится до сведения публики через прессу и каналы связи. Торговля шепотом имеет ограниченное распространение в странах Юго-Восточной Азии и Японии.

В последнее время все большее распространение получают методы электронной торговли. Находящиеся в торговом зале члены биржи получают по телефону и телексу распоряжения о покупке (продаже) товара, которые могут дополняться другими сведениями (минимальная и максимальная цена, количество контрактов на продажу и покупку, распоряжение о замене контрактов). На заказе проставляется время поступления, затем он с помощью рассыльного поступает в «яму» к брокеру. «Яма» включает несколько секций, различающихся месяцем года, на который заключаются сделки по данному товару. Брокер-продавец, выслушав поступившие предложения, выбирает наиболее устраивающий его вариант. Если брокер-продавец не заинтересовался поступившими предложениями, он сообщает об этом ведущему торгов. Последний объявляет торги по предложенному товару закрытыми. В случае согласия на продажу товаров на предложенных брокером-покупателем условиях брокер-продавец поднимает вытянутую руку ладонью к покупателю и объявляет: «Продано». Брокер-покупатель подтверждает свое согласие на приобретение товара, подняв вытянутую руку ладонью к себе и объявив: «Покупаю». После чего сделка подлежит регистрации.

Если объявлен товар и со стороны брокеров-покупателей не поступило предложений о покупке, ведущий извещает о снятии данного товара с торгов, затем он объявляет порядковый номер следующего товара. Следует отметить, что время, выделенное для обслуживания каждого вида товара, весьма непродолжительно и контролируется ведущим торгов. Обычно оно не превышает 2–3 минуты.

День торгов разбит на 4–5 периодов, продолжительностью 50 минут. После каждого периода объявляется 10-минутный перерыв.

После заключения сделки брокер вносит на специальный бланк кодовый номер своего контрагента, время заключения сделки, месяц поставки, цену и количество товара. Эта информация сразу же поступает в компьютерную систему учета, а также присутствующему в «яме» наблюдателю биржи. Информация о цене поступает на специальное табло торгового зала биржи и биржевым службам информационных компаний, после чего заносится в информационный банк данных.

Для осуществления регистрации сделки брокер-продавец и брокер-покупатель подходят к регистратору, который заносит согласованные условия сделки в графу «Согласовано» заявки на продажу, после чего заполняет регистрационную карточку. Затем партнеры ставят подписи на обоих экземплярах регистрационной карточки. Один ее экземпляр остается у регистратора, а второй – у брокера-продавца для учета его продаж. Брокер-покупатель заносит сведения о зарегистрированной сделке в свою записную книжку (номер регистрационной карточки, время, брокера-продавца, товар, количество, цену и т. д.).

С момента регистрации сделка считается заключенной, имеет юридическую силу и может быть расторгнута в установленном порядке.

Документальное оформление всех сделок, заключенных в процессе торгов, осуществляется в этот же день в бюро регистрации сделок (БРС) после часового перерыва по окончании торгов.

При оформлении биржевой сделки брокер-продавец должен иметь при себе экземпляр оформленной регистрационной карточки, договор-поручение, подтверждающий право брокера на продажу товара от имени клиента на условиях, указанных в договоре-поручении. Брокер-покупатель должен предъявить договор-поручение, подтверждающий право брокера на покупку товара от имени клиента на условиях, указанных в договоре-поручении. Брокеры, совершающие сделки от имени своей брокерской конторы, действуют на основании доверенностей, которые хранятся на бирже.

Брокер-продавец и брокер-покупатель при помощи служащего бюро регистрации сделок (БРС) осуществляют окончательное согласование условий биржевой сделки. После этого биржевая сделка подписывается брокерами, регистрируется и заверяется печатью биржи. Биржевая сделка оформляется в пяти экземплярах. По два экземпляра оформленной биржевой сделки получают брокеры, подписавшие сделку. Пятый экземпляр биржевой сделки с копиями договоров-поручений остается и хранится на бирже. Бывают случаи, когда один из брокеров отказывается оформить биржевую сделку. Такие действия расцениваются как нарушение правил торговли и подвергаются санкциям.

Неотъемлемой и весьма важной функцией товарной биржи является котировка цен, которую осуществляет специальный котировальный отдел или комиссия. Ее председателем обычно является один из членов Биржевого комитета (совета). Данная комиссия по окончании биржевого собрания фиксирует биржевые котировки за истекший день и организует их тиражирование.

Котировка – это довольно широкое понятие, включающее установление курса акций и других ценных бумаг на бирже; установление курса валюты, или соотношения ценности данной валюты и иностранных валют. Для товарной биржи котировка представляет выявление и фиксирование рыночных цен, которые сложились во время биржевых торгов. Необходимым условием успешного проведения котировальной работы является достаточно большое число совершенных сделок. Практика современной биржевой торговли в стране сегодня такого условия не дает. А это делает весьма неэффективным определение цен.

Методика проведения котировки зависит от числа сделок: 1) сравнительно небольшие объем продаж и число сделок; 2) большой и регулярный объем продаж, большое число сделок. Первый вариант характерен для нынешнего состояния российской экономики, а также для деятельности бирж в 1921–1926 годах. Отдельные виды товаров продавались в течение дня ограниченное число раз. Поэтому сведений о фактических ценах сделок недостаточно для реального установления цены. В этой связи к работе котировального отдела привлекаются эксперты из числа независимых сторонних организаций и предприятий. Проводится анализ заявок клиентов брокерских контор, в том числе таких сведений, как состав продавцов и покупателей, предлагаемые ими цены с вычислением цен продавцов и цен покупателей. При этом задача котировального отдела в данном случае сводится к определению вероятной цены с учетом фактических цен и других вышеперечисленных факторов и данных. Результаты котировки заносятся в специальный биржевой бюллетень, в котором отражаются такие сведения, как наименование товара, единица измерения, типичный объем партии, максимальный и минимальный уровни цен покупателя, продавца, сделки, справочные цены и настроение рынка. Биржевой бюллетень регулярно (ежедневно) издается к началу дня биржевых торгов и представляется всем их участникам. Биржевой бюллетень могут получать по подписке и не члены биржи. Их продажа составляет источник доходов биржи.

Состояние рынка, конъюнктура рынка по каждому котируемому товару или товарной группе зависит от взаимодействия спроса и предложения, динамики цен, числа сделок. Состояние рынка выражается специфическими терминами (табл. 5).

Таблица 6. Примеры терминов, характеризующих состояние рынка, применявшихся на биржах в 20-е годы| Динамика цен | Соотношение спроса и предложений | Число сделок | Применяемый термин |

| Цены не меняются Цены не меняются Цены растут Цены падают | Спрос = предложению Спрос > предложения Спрос < предложения Спрос отсутствует | Небольшое Небольшое Большое Небольшое | «Спокойно» «Твердо» «Крепко» «Слабо» |

Котировальные цены могут устанавливаться для каждого товара дифференцированными в зависимости от размера партии продаваемых товаров, по характеру цены, по моменту совершения сделок и т. д. В зависимости от размера партии продаваемых товаров цены могут быть различными, если есть регулярно совершаемые сделки по нескольким группам данного товара по размеру партии. Это означает несколько моментов: исключение из котировки небольших по размеру партий (установление некоторого минимального объема партии продаваемого товара); выделение нескольких групп партий одного и того же товара (товарной группы) и определение для них различных по уровню цен. Как правило, цена единицы товара при крупных сделках (партиях) ниже, чем при относительно меньших партиях.

По характеру цены котировальные цены могут быть разбиты на следующие виды: цены заключенных сделок, цены покупателей, цены продавцов.

По моменту совершения сделок выделяют цены в момент открытия биржи, цены в середине биржевой сессии, цены в момент закрытия биржи. Котировка может представлять средневзвешенную цену за различный промежуток времени (за неделю, день и даже час работы биржи).

Котируются только те товары, которые постоянно предлагаются к продаже и продаются. Это значит, что число товаров, отражаемых в биржевом бюллетене, сравнительно невелико. Это справедливо не только для отечественных бирж, но и для современных фьючерсных бирж мира. Те товары, по которым сделки длительное время не проводятся, должны быть исключены из процесса котировки. Обязательным условием является учет соответствия биржевому стандарту, который устанавливается с точки зрения степени укрупненности (агрегированности) товаров (товарных групп): индивидуальный (единичный) и групп с общими техническими характеристиками.

В процессе котировки учитываются также условия расчета по сделкам: за реальный (наличный) товар и на срок (фьючерсная сделка), а также условия франкировки. Сегодняшние биржи России имеют дело с различным товаром. Основным видом франко-цен является франко-склад продавца, или «самовывоз». Поскольку число сделок по отдельному товару невелико и пока на отечественных товарных биржах нет собственно биржевых товаров, котировка скорее превращается в составление перечня товаров с указанием продажных цен и объемов продаж. Эти цены, как и котировальные цены, вписанные в биржевые бюллетени, выступают в качестве справочных для клиентов и членов бирж. Поэтому на российских товарных биржах биржевой бюллетень называется информацией о выставленных на торги товарах.

Похожие работы

... сделок; - оформление сделок; - контроль выполнения обеими сторонами договорных обязательств; - экспертизу партий товаров, поступающих на биржевой торг. В своем развитии товарные биржи прошли несколько ступеней от оптового рынка, где сделки совершаются с наличными партиями товара до современного фьючерсного рынка. Правила торговли по фьючерсным контрактам открывают возможности: за продавцом ...

... деятельность товарных бирж Биржа вправе заключать от своего имени соглашения о сотрудничестве с иностранными юридическими и физическими лицами в пределах прав, предоставленных ей Законом "О товарных биржах и биржевой торговле" и иными актами законодательства, в том числе заключать соглашения об импорте товаров, предназначенных для осуществления деятельности биржи без права выставления этих ...

... рынок путем организации и регулирования биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в заранее определенном месте и в определенное время по установленным ею правилам. 2. Товарная биржа может иметь филиалы и другие обособленные подразделения, учреждаемые в соответствии с законодательством. Статья 3. Сфера деятельности товарной биржи Биржа вправе осуществлять ...

... цене поступает на табло торгового зала биржи, а также передается на другие биржи и биржевым службам информационных компаний. 2. Маклериат и брокерские конторы По мере деятельности товарных бирж определились основные действующие лица - это биржевые маклеры и брокеры. Задача маклериата - обеспечение биржевой торговли в биржевом за- ле.Маклер - посредник, осуществляющий ...

0 комментариев