Навигация

Анализ прибыли ООО «ТИСТ»

8.1 Анализ прибыли ООО «ТИСТ»

В процессе анализа используются следующие показатели прибыли: валовая прибыль; прибыль от реализации продукции, товаров, услуг; балансовая прибыль; налогооблагаемая прибыль; чистая прибыль; нераспределенная прибыль. Механизм формирования данных показателей представлен на рис. 12.1.

Валовая прибыль (маржинальная прибыль) - это разность между выручкой (нетто) и прямыми производственными затратами по реализованной продукции.

Прибыль от реализации продукции представляет собой разность между суммой валовой прибыли и постоянными расходами отчетного периода.

Балансовая (общая) прибыль включает финансовые результаты от реализации продукции, работ и услуг, доходы и расходы от финансовой и инвестиционной деятельности, внереализационные доходы и расходы.

Налогооблагаемая прибыль — это разность между балансовой прибылью и суммой прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которое периодически пересматривается.

Чистая прибыль — прибыль, остающаяся в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды.

Нераспределенная прибыль — это чистая прибыль за минусом ее использованной суммы на накопление и потребление.

В процессе анализа необходимо изучить состав балансовой прибыли, ее структуру, динамику и выполнение плана за отчетный год (табл. 16). При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручку корректируют на средневзвешенный индекс роста цен на продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Таблица 16 Анализ состава, динамики и выполнения плана прибыли

| Показатели | 1999 | 2000 | 2001 | 2000 к 1999 | 2001 к 1999 | 2001 к 2000 |

| Выручка (нетто) от реализации товаров | 4588,1 | 6229,4 | 5190 | 135,8 | 113,1 | 83,3 |

| Себестоимость реализованной продукции | 3791,9 | 4912,9 | 3878,4 | 129,6 | 102,3 | 78,9 |

| Валовый доход | 796,2 | 1316,5 | 1311,6 | 165,3 | 164,7 | 99,6 |

| Расходы периода (коммер-е, управл-е) | 607,6 | 1001,7 | 873,3 | 164,9 | 143,7 | 87,2 |

| Прибыль от реализации | 188,6 | 314,8 | 438,3 | 166,9 | 232,4 | 139,2 |

| С-до опер. результатов | -75,3 | -78,9 | -13,6 | 104,8 | 18,1 | 17,2 |

| Прибыль от фин-хоз. деятельности | 113,3 | 235,9 | 424,7 | 208,2 | 374,8 | 180 |

| С-до внереал. результатов | - | -116,4 | - | 0 | 0 | 0 |

| Прибыль отчетного года | 113,3 | 119,5 | 424,7 | 105,5 | 374,8 | 355,4 |

| Прибыль, остающаяся в распоряжении орг-ции | 102,6 | 114,1 | 318,8 | 111,2 | 310,7 | 279,4 |

| Нераспределенная прибыль отчетного года | 53,1 | 114,1 | 230,3 | 214,9 | 433,7 | 201,8 |

Из данных таблицы 16 следует, что прибыль 2000 года по сравнению с 1999 годом выросла на 5,5%, прибыль 2001 года по сравнению с 1999 годом выросла на 274,8%, по сравнению с 2000 годом выросла на 255,4%, что привело также к соответственному увеличению прибыли, остающейся в распоряжении предприятия.

В динамике финансовых результатов можно отметить следующие положительные изменения: прибыль от реализации растет быстрее, чем нетто выручка от реализации товаров. Это свидетельствует об снижении затрат на производство продукции. Чистая прибыль растет быстрее, чем прибыль от реализации, прибыль от финансово-хозяйственной деятельности и прибыль отчетного периода.

Изменения в структуре прибыли характеризуются данными таблицы 17.

Табица 17

| Показатели | 1999 % | 2000 % | 2001 % | Отклонения | ||

| 2000 к 1999 | 2001 к 1999 | 2001 к 2000 | ||||

| Прибыль отчетного периода в т.ч. | 100 | 100 | 100 | - | ||

| 1. прибыль от реализации | 166,5 | 263,4 | 103,2 | +96,9 | -63,3 | -160,2 |

| 2. от прочей реализации | 1,3 | - | - | -1,3 | -1,3 | - |

| 3. от фин-хоз деятельности | 100 | 197,4 | 100 | +97,4 | - | -97,4 |

| 4. Чистая прибыль | 90,5 | 95,4 | 75,1 | +4,9 | -15,4 | -20,3 |

| 5. нераспред. прибыль | 46,9 | 95,5 | 54,2 | +48,6 | +7,3 | -41,3 |

Как следует из таблицы 17, в 2000 году произошли положительные изменения в структуре прибыли. Возрасла доля прибыли от реализации по сравнению с 1999 и с 2000 годами на 96,6 и 160,2%% соответственно, от финансово-хозяйственной деятельности на 97,4%, чистая прибыль на 4,9 и 20,3%% соответственно и нераспределенная прибыль на 46,8 и 41,3 соответственно. Вместе с тем в 1999 году в обороте оставлено только 53,1 тыс.рублей, тогда как в 2000 году 114,1 тыс.рублей, а в 2001 году уже 230,3 тыс.рублей.

8.2 Анализ рентабельности деятельности ООО «ТИСТ»

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности, окупаемости затрат и т.д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

При анализе коэффициентов рентабельности и деловой активности ООО «ТИСТ» использованы характеристики коэффициентов, представленных в таблице:

Таблица 18

Результаты расчетов коэффициентов рентабельности и деловой активности ООО «ТИСТ»

| Коэффициент | Порядок расчета | 1999 год | 2000 год | 2001год |

| Рентабельность продаж | Стр.140 ф№2/стр. 010 ф№2 | 0,025 | 0,019 | 0,082 |

| Рентабельность внеоб. Активов | Стр.140 ф№2/стр.190 ф№1 | 125,9 | 239 | 0 |

| Рентабельность собственного капитала | Стр.140 ф№2/стр.490 ф№1 | 0,9601 | 0,5149 | 0,9221 |

| Общая Оборачиваемость капитала | стр. 010 ф№2/стр.699 ф№1 | 7,1745 | 9,7167 | 5,5254 |

| Оборачиваемость мобильных средств | стр. 010 ф№2/ стр. 290 ф№1 | 7,1846 | 9,7243 | 5,5254 |

| Оборачиваемость матер. Оборотных средств | стр. 010 ф№2/ стр. 210 ф№1 | 7,8175 | 10,8526 | 7,1311 |

| Оборачиваемость дебиторской задолженности | стр. 010 ф№2/ стр. 240 ф№1 | 115,3 | 101,62 | 28,42 |

| Срок оборота Деб.Зад-ти в днях | 365дн.*стр.240ф№1/ стр. 010 ф№2 | 3,1662 | 3,5917 | 12,8418 |

| Оборачиваемость кредиторской задолженности | стр. 010 ф№2/ стр. 620 ф№1 | 10,8851 | 29,8057 | 22,6934 |

| Срок оборота Кред.Зад-ти в днях | 365дн.*стр.620ф№1/ стр. 010 ф№2 | 33,5318 | 12,2460 | 16,0839 |

| Фондоотдача внеоборотных активов | стр. 010 ф№2/ стр. 190 ф№1 | 5098 | 12459 | 0 |

| Оборачиваемость собственного капитала | стр. 010 ф№2/ стр. 490 ф№1 | 38,8822 | 26,8393 | 11,2679 |

| Рентабельность всего капитала | стр. 140 ф№2/ стр. 699 ф№1 | 0,1771 | 0,1864 | 0,4521 |

Коэффициент рентабельности продаж характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж.

Коэффициент рентабельности продаж в ООО «ТИСТ» очень низок, что свидетельствует о малом спросе на КПБ 1,5 спальный. Если а 1999 году он составлял 0,025, то в 2000 году он снизился на до 0,019, но в 2001 году коэффициент повысился на 0,063, что составило 0,083. Руководству предприятия нужно расширить сеть своих торговых точек, увеличив этим объем продаж или просмотреть ценовую политику.

Коэффициент общей оборачиваемости капитала наивысшей своей точки достиг в 2000 году, что составляет 9,7167. По сравнению с 1999 годом он снизился на 2,5422, что составляет 7,1745, а по сравнению с 2001 годом коэффициент снизился еще больше на 4,1913, что составило 5,5254. Это свидетельствует о неэффективном использовании имущества предприятия.

Аналогично снижаются коэффициенты оборачиваемости мобильных средств и материальных оборотных средств, т.е. снизилась эффективность их использования.

Скорость оборотов дебиторской задолженности стремительно уменьшается. Если в 1999 году она составляла 115,3, то в 2000 году 101,62, а в 2001 году она резко падает до 28,42, что показывает увеличение объема коммерческого кредита, предоставляемого покупателям.

Если рассмотреть срок оборота дебиторской задолженности, то из таблицы видно, что она повышается. В 1999 он составлял 3,1662, в 2000 году 3,5917,а в 2001 году он уже составлял 12,8418. Это говорит о том, что покупатели рассчитываются за предоставленный товар с большой отсрочкой платежа.

В абсолютной противоположности происходит с оборачиваемостью и сроком оборота кредиторской задолженности. Оборачиваемость кредиторской задолженности стремительно растет, а срок оборота кредиторской задолженности падает. Это означает увеличение скорости оплаты задолженностей предприятия и срока возврата долгов предприятия.

Коэффициент фондоотдачи оборотных активов снижается до нуля, т.е. предприятие не имеет основных средств.

Коэффициент оборачиваемости собственного капитала уменьшается с 38,8822 до 11,2679, что отражает тенденцию бездействию собственных средств.

Похожие работы

... целью предприятие ООО “Стройиндустрия-Сервис” считает ответственность за качество и быстроту производимых услуг, а так же индивидуальность подхода к каждому клиенту. 2.2 Анализ финансово хозяйственной деятельности ООО “Стройиндустрия-Сервис” 2.2.1. Укрупненный баланс предприятия (таблица1.) Укрупненный баланс Изменения в % изменениям итого баланса 11 3,05; 87,09; 49,37 38,45; 45,24; ...

... = ____1___ = 0,22 3,54 4,6 Вывод: фондоемкость уменьшилась, что связано с высокой эффективностью использования основных производственных фондов. 2.2 Анализ оборотных активов Активы предприятия, которые в результате его хозяйственной деятельности полностью переносят свою стоимость на готовый продукт, принимают однократное участие в процессе производства, изменяя при этом ...

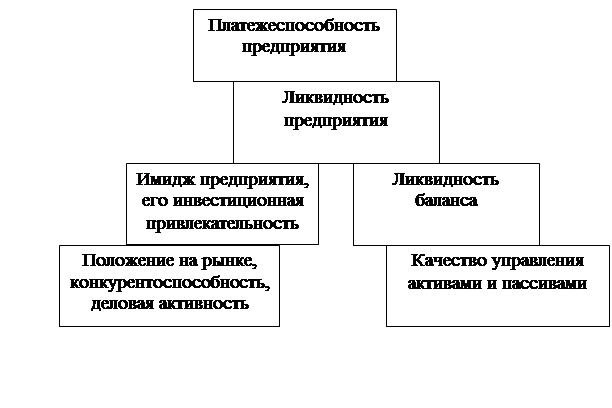

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

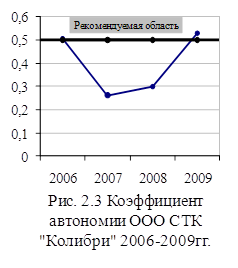

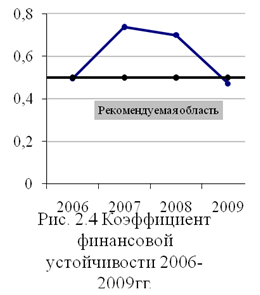

... условиях приносят чувствительные потери. И, наоборот, те предприятия, на которых серьезно относятся к экономическому анализу, имеют хорошие результаты, высокую экономическую эффективность. 2. АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ТОРГОВОГО ПРЕДПРИЯТИЯ ООО «КОЛИБРИ» 2.1 Краткая организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью СТК «Колибри» ...

0 комментариев