Навигация

Коэффициент cрочной ликвидности определяется отношением ликвидных средств первой (А1) и второй группы (А2) ко всей сумме долгосрочных пассивов

2. коэффициент cрочной ликвидности определяется отношением ликвидных средств первой (А1) и второй группы (А2) ко всей сумме долгосрочных пассивов.

λпр = __________А1 + А2________ = __А 1 +А2__

Краткосрочные пассивы стр. 690 (11)

На конец 1997 λпр = 0,78

На конец 1998 λпр = 0,79

На конец 1999 λпр = 0,61

Данный показатель означает, что предприятие может погасить свою кредиторскую задолженность за счет взыскания дебиторской задолженности и перечисления всех денежных средств лишь на 61 % на конец года. В идеале данный коэффициент должен быть больше, либо равен 1.

3. Общий коэффициент ликвидности – рассчитывается отношением всей суммы оборотных активов и долгосрочных финансовых вложений к общей сумме краткосрочных обязательств.

λобщ = __________А1 + А2 +А3________ = __А 1 +А2_+А3_

Краткосрочные пассивы стр. 690 (12)

На конец 1997 λобщ = 1,39

На конец 1998 λобщ = 1,2

На конец 1999 λобщ = 1,03

Значение данного коэффициента показывает, что использовав все денежные средства, дебиторскую задолженность, запасы и затраты, долгосрочные финансовые вложения предприятие сможет погасить 103% срочных обязательств на конец 1999 года при норме 150-200 %.

В методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденных распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 1994 №31–р рекомендуется производить расчет коэффициента текущей ликвидности (λтек).

λтек = _____________стр.290_______________ ≥ 2

стр. 690 – (стр.640 + стр.650 + стр.660) (13)

На конец 1997 λтек = 1,68

На конец 1998 λтек = 1,21

На конец 1999 λтек = 1,03

Чем выше значение данного показателя, тем лучше предприятие справляется со своими внешними обязательствами, и наоборот, чем ниже его значение, тем чаще предприятие ощущает нехватку денег для текущих нужд, включая неспособность обеспечить своевременность обязательных платежей в бюджет и внебюджетные фонды. В соответствии с Методическими указаниями, значение данного коэффициента не должно быть менее 2, иначе предприятие может быть признано неплатежеспособным.

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным, является наличие хотя бы одного из двух условий:

1. если приведенный (обобщенный) коэффициент ликвидности на конец периода имеет значение ниже нормативного ( 1,5 ),

2. если коэффициент обеспеченности текущих активов собственными оборотными средствами на конец отчетного периода ниже нормативного (0,3 ).

Приведенный (обобщенный) коэффициент ликвидности (λпр)

λпр =____оборотные активы - расходы будущих периодов = __стр.290 – стр.217

краткосрочные пассивы – доходы будущих периодов стр. 690 – стр.640 (14)

На конец 1997 λпр = 1,39<1.5

На конец 1998 λпр = 1,21<1.5

На конец 1999 λпр = 1,03<1.5

Коэффициент обеспеченности текущих активов собственными оборотными средствами (λосс) определяется по следующей формуле:

λосс =собственные оборотные средства = __стр.290 – стр.690

оборотные активы стр. 290 (15)

На конец 1997 λосс =0,3 =0.3

На конец 1998 λосс =0,2<0.3

На конец 1999 λосс = 0,03<0.3

Если оба условия выполняются, а именно значения коэффициентов ниже нормативных, то предприятия может быть признано неплатежеспособным. Финансовое состояние является кризисным, предприятие относится к 4 типу по финансовой ситуации, характерное для предприятий с неудовлетворительным финансовым положением.

Для восстановления платежеспособности, ликвидности и общего улучшения финансового состояния можно порекомендовать следующее:

1. Для своевременного получения средств за поставленную продукцию и предотвращения неплатежей использовать гибкую систему скидок с договорной цены при досрочной оплате счетов покупателями, требовать предоплату.

2. Организовать тщательный контроль за движением дебиторской задолженности. Производить проверку отчетности покупателей при отгрузке продукции. В договорах на отгрузку готовой продукции предусмотреть штрафные санкции за несвоевременность оплаты, точно оговаривать сроки оплаты. Своевременно подавать иски в суд за несвоевременное выполнение договорных обязательств.

Таблица 2.6

Сводная таблица показателей ликвидности

| Показатель | Норма | 1997 | 1998 | 1999 |

| Коэффициент абсолютной ликвидности | 0,2-03 | 0,04 | 0,3 | 0,007 |

| Коэффициент срочной ликвидности | >1 | 0,78 | 0,79 | 0,61 |

| Коэффициент текущей ликвидности | >2 | 1,68 | 1,21 | 1,03 |

| Коэффициент общей ликвидности | 1.5-2 | 1,39 | 1,2 | 1,03 |

На исследуемом предприятии коэффициенты ликвидности ниже указанной нормы. Коэффициент абсолютной ликвидности достигает нормы лишь в 1998 году, что означает увеличение суммы денежных средств, находящихся у предприятия.

2.4.4Анализ финансовой устойчивости и платежеспособности

а)Анализ абсолютных показателей финансовой устойчивости

Финансовая устойчивость предприятия характеризуется системой абсолютных и относительных показателей.

В зависимости от источников формирования общую сумму текущих активов (оборотного капитала) принято делить на две части:

Похожие работы

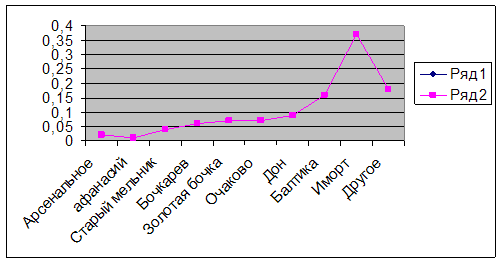

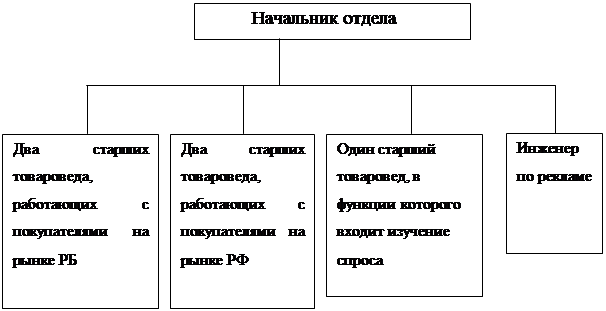

... Отделу маркетинга и сбыта необходимо вести учет спроса на каждый вид товара и принимать план, опираясь на полученную статистику. Также для того, чтобы улучшить маркетинговую деятельность на предприятии я предлагаю в отделе маркетинга разработать специальную компьютерную программу для того, чтобы данные от маркетинговых исследований учитывались централизованно и можно было проследить изменение ...

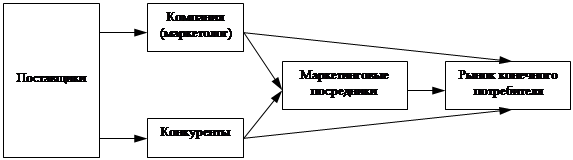

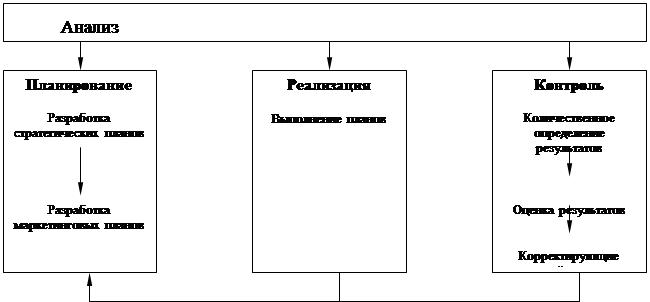

... работы и ее конкурентных позиций, на данные, формирующиеся вне самой фирмы, в ее окружающей среде. Делая вывод о теоретическом обосновании актуальности такой темы как управление маркетинговой деятельностью, следует отметить, что маркетинг является неотъемлемой частью жизнедеятельности общества. Это процесс, в ходе которого анализируются, планируются, претворяются в жизнь и контролируются ...

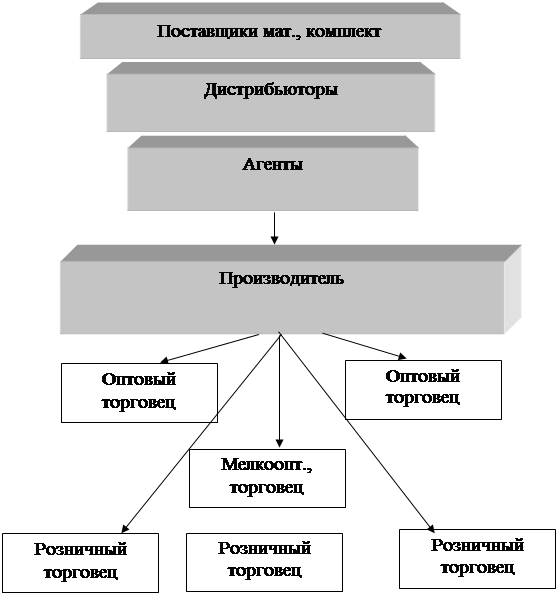

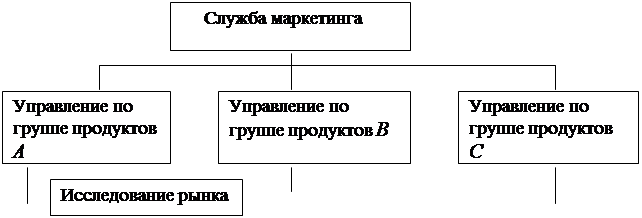

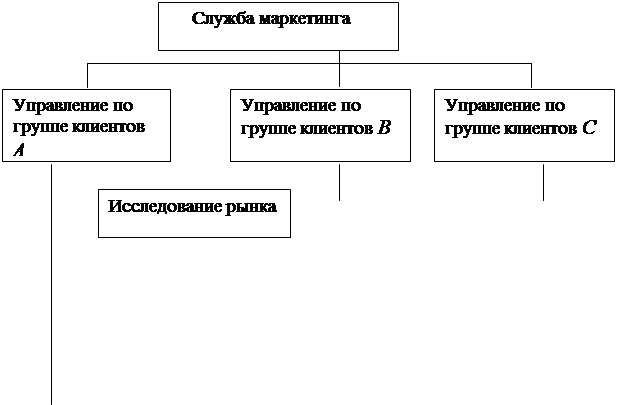

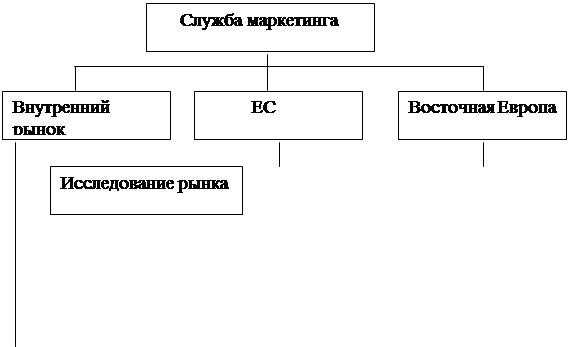

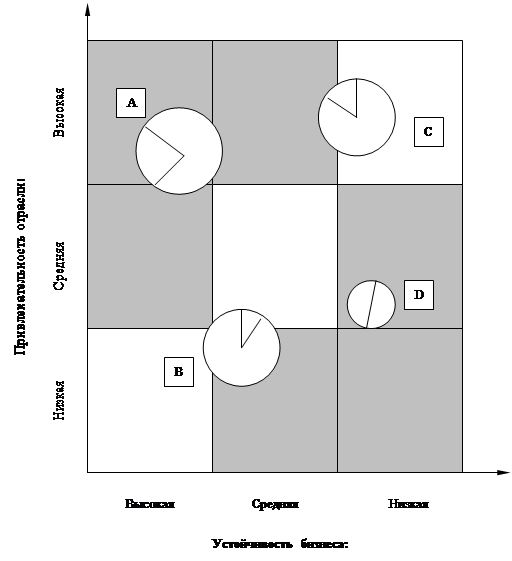

... функций подразделениями компании, которые структурно не входят в состав департамента маркетинга. На них же возложена задача периодической ревизии организации системы маркетинговой деятельности на предприятии. Группа маркетинговых исследований отвечает за планирование, организацию, сбор информации и обработку результатов маркетинговых исследований, проводимых департаментом маркетинга. При этом, ...

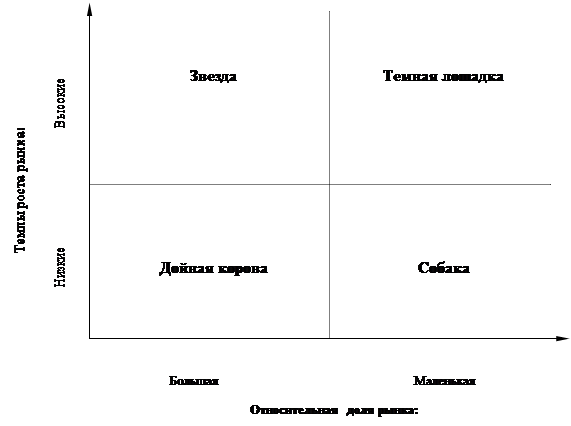

... стратегии. Маркетинговая стратегия – это направление маркетинговой деятельности по достижению целей маркетинга, предполагающее использование маркетинговых инструментов; ее разработка базируется на ситуационном анализе. «Формат» маркетинговой стратегии: Аналитическая информация Цели маркетинга Стратегии в области маркетинговых исследований Инструменты маркетинга Стратегии в области ...

0 комментариев