Навигация

Плательщики единого социального налога

1. Плательщики единого социального налога

A. Общие положенияВ соответствии со ст. 19 Налогового кодекса РФ налогоплательщиками признаются организации и физические лица, на которых, в соответствии с Налоговым кодексом, возложена обязанность уплачивать налоги.

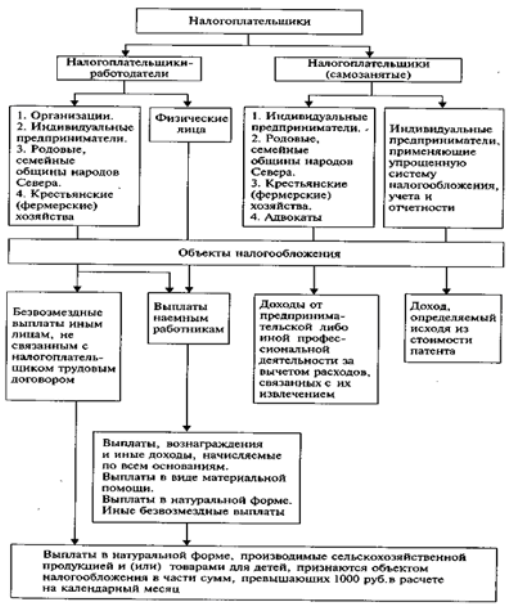

Круг плательщиков единого социального налога определен ст. 235 Налогового кодекса РФ. Данная статья устанавливает две группы налогоплательщиков:

- лица, производящие выплаты физическим лицам;

- индивидуальные предприниматели и адвокаты.

Следует отметить, что если субъект одновременно относится к двум категориям плательщиков, то он признается налогоплательщиком по каждому основанию.

Например, индивидуальный предприниматель, производящий выплаты наемным работникам, уплачивает единый социальный налог по двум основаниям: с сумм выплат в пользу наемных работников и сумм собственных доходов от предпринимательской деятельности.

Какого-либо специального порядка постановки на учет в качестве плательщика единого социального налога в налоговых органах глава 24 Налогового кодекса РФ не предусматривает. При этом следует отметить, что на учет в налоговых органах налогоплательщик обязан встать в общем порядке в соответствии со ст. 83 Налогового кодекса РФ.

Признание статуса налогоплательщика автоматически не означает возникновения обязанности по уплате единого социального налога. Так, согласно ст. 44 Налогового кодекса РФ обязанность по уплате конкретного налога возлагается на налогоплательщика с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога. По единому социальному налогу такими обстоятельствами являются: наличие объекта налогообложения и оснований для формирования налоговой базы, а также отсутствие права на применение налоговых льгот в случае, когда последние полностью освобождают налогоплательщика от обязанности по уплате налога.

Таким образом, если какой-либо субъект будет формально признан налогоплательщиком по единому социальному налогу, то обязанность по уплате данного налога у него возникнет при наличии перечисленных выше обстоятельств.

B. Налогоплательщики единого социального налога:

Налогоплательщики, производящие выплаты физическим лицам

Согласно ст. 235 Налогового кодекса РФ налогоплательщиками признаются следующие лица, производящие выплаты физическим лицам:

1) организации;

2) индивидуальные предприниматели.

3) физические лица, не признаваемые индивидуальными предпринимателями.

Общим условием признания перечисленных лиц налогоплательщиками является факт выплаты физическим лицам. В случае отсутствия выплат физическим лицам, перечисленные субъекты не являются плательщиками налога по данному основанию.

Под организациями согласно ст. 11 Налогового кодекса РФ понимаются юридические лица, образованные в соответствии с законодательством РФ (российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории РФ (иностранные организации).

Таким образом, плательщиками единого социального налога признаются: российские юридические лица, иностранные юридические лица, международные организации, филиалы и представительства иностранных и международных организаций.

В отношении организаций, имеющих филиалы и иные обособленные подразделения, установлен специальный порядок уплаты единого социального налога.

Согласно ст. 19 Налогового кодекса РФ в порядке, предусмотренном настоящим Кодексом, филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений.

В развитие данного положения в п. 8 ст. 243 Налогового кодекса РФ установлено, что обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате налога (авансовых платежей по налогу), а также обязанности по представлению расчетов по налогу и налоговых деклараций по месту своего нахождения.

Одним из способов осуществления предпринимательской деятельности является исполнение договора о совместной деятельности.

Согласно ст. 1041 Гражданского кодекса РФ по договору простого товарищества (договору о совместной деятельности) двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной, не противоречащей закону цели.

Сторонами договора простого товарищества, заключенного для осуществления предпринимательской деятельности, могут быть только индивидуальные предприниматели и (или) коммерческие организации. В остальных случаях предусматривается также участие физических лиц, не являющихся индивидуальными предпринимателями.

Следовательно, само объединение коммерческих организаций и (или) индивидуальных предпринимателей и (или) иных физических лиц товарищей, осуществляющих совместную деятельность в рамках договора простого товарищества, не является юридическим лицом и плательщиком единого социального налога.

Однако согласно статье 249 Гражданского кодекса РФ каждый участник долевой собственности обязан соразмерно со своей долей участвовать в уплате налогов, сборов и иных платежей по общему имуществу, а также в издержках по его содержанию и сохранению.

По общему правилу, в соответствии со ст. 1043 Гражданского кодекса РФ внесенное товарищами имущество, которым они обладали на праве собственности, а также произведенная в результате совместной деятельности продукция и полученные от такой деятельности плоды и доходы признаются их общей долевой собственностью. Иной порядок может быть предусмотрен законом или договором простого товарищества либо вытекает из существа обязательства.

Таким образом, каждый участник совместной деятельности является плательщиком единого социального налога с выплат, начисленных в пользу работников, занятых в совместной деятельности. При этом данные работники должны быть наняты от имени участников данной деятельности.

Однако, поскольку глава 24 Налогового кодекса РФ не устанавливает специального порядка уплаты единого социального налога в рамках совместной деятельности, то на практике возможно двойное решение указанного вопроса. Либо налог уплачивается каждым из участников договора о совместной деятельности пропорционально своей доле, либо налог уплачивается одним из товарищей. Как правило, данная обязанность возлагается на участника, ведущего общие дела. В случае, если налог уплачивается каждым из участников, то товарищ, ведущий общие дела, составляет и представляет участникам договора простого товарищества информацию, необходимую им для формирования налоговой и иной документации, в порядке и сроки, оговоренные договором. При этом указанные порядок и сроки должны обеспечить исполнение обязанности по уплате единого социального налога согласно требованиям, предусмотренным главой 24 Налогового кодекса РФ.

Индивидуальными предпринимателями в соответствии со ст. 11 Налогового кодекса РФ являются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы.

Следовательно, плательщиками единого социального налога признаются: предприниматели, частные нотариусы, частные охранники, частные детективы.

Так, в частности, в соответствии со ст. 8 Основ законодательства РФ "О нотариате" нотариусы имеют право нанимать и увольнять работников. Следовательно, они также могут являться работодателями.

Согласно ст. 23 Гражданского кодекса РФ глава крестьянского (фермерского) хозяйства, осуществляющего деятельность без образования юридического лица, признается предпринимателем с момента государственной регистрации крестьянского (фермерского) хозяйства. Следовательно, глава крестьянского (фермерского) хозяйства также является налогоплательщиком единого социального налога.

Если в соответствии со ст. 259 Гражданского кодекса РФ членами крестьянского (фермерского) хозяйства будет создано хозяйственное товарищество или производственный кооператив, то в этом случае появляется новый налогоплательщик в качестве организации - юридического лица: хозяйственного товарищества или производственного кооператива.

Под физическими лицами, являющимися плательщиками единого социального налога, понимаются граждане РФ, иностранные граждане и лица без гражданства (ст. 11 Налогового кодекса РФ).

Физические лица могут также нанимать иных физических лиц по трудовым договорам или договорам гражданско-правового характера. Так, в ст. 303 Трудового кодекса РФ установлено, что работодатель - физическое лицо обязан уплачивать страховые взносы и другие обязательные платежи в порядке и размерах, которые определяются федеральными законами.

Налогоплательщиками в данном случае являются, например, граждане РФ или иностранные граждане, осуществляющие доходную деятельность, подлежащую налогообложению налогом на доходы физических лиц, и нанимающие для этого физических лиц. В данном случае речь идет о деятельности, которая не зарегистрирована в качестве предпринимательской деятельности.

C. Налогоплательщики - индивидуальные предприниматели и адвокаты

Ко второй группе налогоплательщиков относятся лица, осуществляющие самостоятельную частную деятельность. В отличие от первой группы плательщиков, данная группа уплачивает налог со своих доходов.

В соответствии со ст. 235 Налогового кодекса РФ налогоплательщиками признаются:

1) индивидуальные предприниматели;

2) адвокаты.

Как уже было отмечено ранее, согласно ст. 11 Налогового кодекса РФ к категории индивидуальных предпринимателей относятся непосредственно индивидуальные предприниматели, частные нотариусы, частные охранники, частные детективы, главы крестьянских (фермерских) хозяйств.

Пунктом 1 ст. 245 Налогового кодекса РФ для данной группы налогоплательщиков установлено, что они не исчисляют и не уплачивают единый социальный налог в части сумм, зачисляемых в Фонд социального страхования РФ.

Нужно отметить, что до введения в действие второй части Налогового кодекса РФ, действовала та же норма - налогоплательщики, осуществляющие предпринимательскую и иную профессиональную деятельность, не уплачивали взносы в Фонд социального страхования РФ.

Похожие работы

... + 2,0% с суммы,превыш. 600 000 р. 11 700 р. 700 р. 9900 р. 105 600 р. + + 2,0% с суммы,превыш. 600 000 р. Раздел 2. Исчисление и уплата единого социального налога «Порядок исчисления и уплаты налога также зависит от того, к какой категории принадлежит налогоплательщик. Налогоплательщики-работодатели исчисляют сумму налога отдельно в отношении каждого фонда. Эта сумма ...

... и медицинскому обеспечению. Поэтому Правительство РФ предложило значительно снизить ставку ЕСН, изменив одновременно пороговые значения регрессивной шкалы. Повышенный интерес к проблемам реформирования единого социального налога во многом определяется тем, что он является основным фактором устойчивого существования такого распространенного в российской экономике феномена, как теневые зарплаты, ...

... а только те, которые отвечают критериям, указанным в п. 2 ст. 346 Кодекса. Так, ФНС в письме от 30.03.2005 № ГВ-6-05/239 указывала, что целей налогообложения единым социальным налогом следует применять определение сельскохозяйственного товаропроизводителя, данное в Федеральном законе от 08.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации». Согласно ст.1 указанного Закона «сельскохозяйственный ...

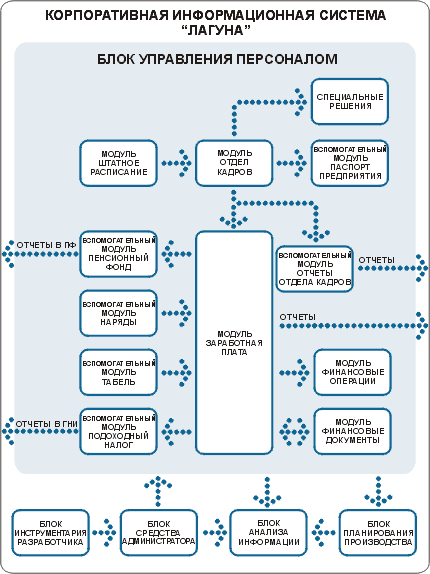

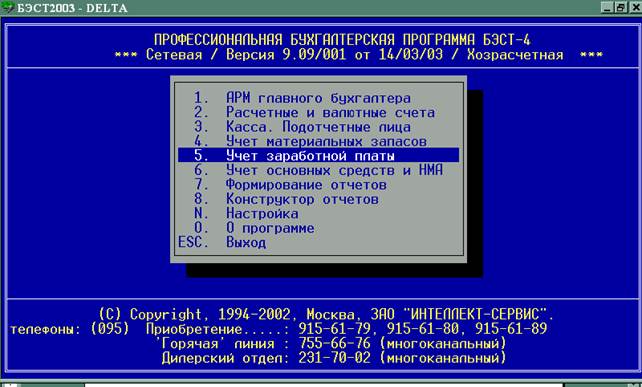

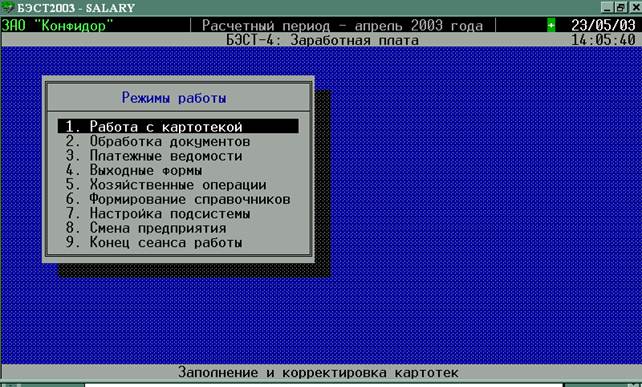

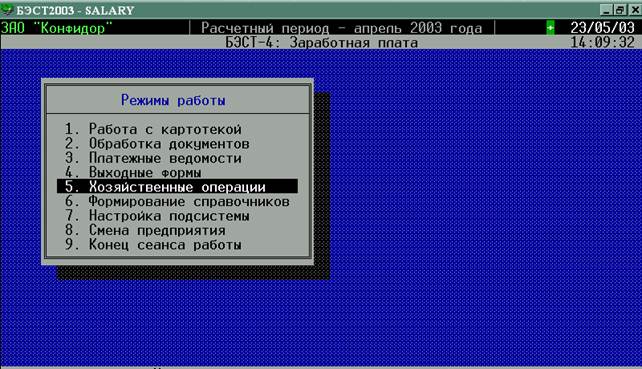

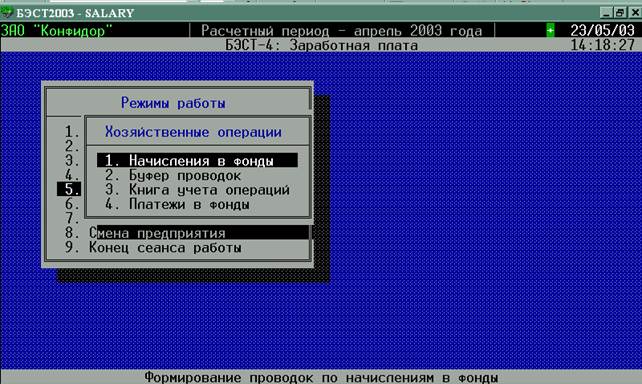

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

0 комментариев