Навигация

Оценка политики привлечения заемных средств

3.2. Оценка политики привлечения заемных средств

Для того чтобы проанализировать состав и политику привлечения заемных средств, необходимо оценить их динамику (таблица 17).

Таблица 17

Динамика структуры заемного капитала

|

| млн. рублей | Структура капитала, % | ||||

|

| 1999 | 2000 | 2001 | 1999 | 2000 | 2001 |

| Текущие обязательства |

|

|

|

|

|

|

| Текущие расчеты с поставщиками | 13 592 | 16 148 | 14 444 | 17,3 | 22,4 | 28,8 |

| Прочая задолженность и начисленные расходы | 9 615 | 6 302 | 6 995 | 12,2 | 8,74 | 14 |

| Текущая задолженность по налогообложению | 9 666 | 9 493 | 5 368 | 12,3 | 13,2 | 10,7 |

| Гарантийное обслуживание и прочие резервы | 1 511 | 898 | 1 002 | 1,9 | 1,2 | 2 |

| Краткосрочные займы | 5 481 | 4 864 | 4 297 | 7 | 6,7 | 8,6 |

| Авансы от покупателей | 2 144 | 4 176 | 3 674 | 2,7 | 5,8 | 7,3 |

| Всего текущие обязательства | 42 009 | 41 881 | 35 780 | 53,4 | 58,1 | 71,4 |

| Долгосрочные займы | 16 182 | 7 134 | 2 860 | 20,6 | 9,9 | 5,7 |

| Долгосрочная задолженность по налогообложению | 14 180 | 10 553 | 4 763 | 18 | 14,6 | 9,5 |

| Отложенное налоговое обязательство | 6 334 | 12 512 | 6 742 | 8 | 17,3 | 13,4 |

| Всего долгосрочные обязательства | 36 696 | 30 199 | 14 365 | 46,6 | 41,9 | 28,6 |

| Заемный капитал итого | 78 705 | 72 080 | 50 145 | 100 | 100 | 100 |

За рассматриваемый период сумма заемных средств уменьшилась на 28 560 млн. рублей (или на 36,3%). На протяжении всего периода в структуре заемного капитала наблюдается увеличение доли текущих обязательств, в то время как доля долгосрочных обязательств снижается (табл. 17).

Доля текущих обязательств в течение всего рассматриваемого периода увеличивается на 18%. Основная доля текущих обязательств приходится на текущие расчеты с поставщиками, чей удельный вес в общей сумме заемного капитала увеличился к 2001г до 28,8%. Это может повлечь за собой различного рода претензии к организации по поводу несвоевременного погашения задолженности. С другой стороны, фирмам выгодно использовать данные средства, так как по существу они являются бесплатным кредитом.

Краткосрочные займы уменьшаются с 5 481 млн. рублей в 1999 г. до 4 297 млн. руб. в 2001 г. В 1999 г. доля краткосрочных заимствований составила 7% и снизилась до 6,7% в 2000 г., а к 2001 г. увеличилась на 1,9 %.

Краткосрочные займы привлекаются для финансирования экспортных поставок (предварительная оплата транспортных услуг, налогов и иных видов неотложных расходов), а также для пополнения собственных оборотных средств.

На протяжении всего периода доля долгосрочных обязательств уменьшается на 22 331 млн. рублей или на 18%. В структуре долгосрочных обязательств основная доля приходится на долгосрочные займы, которые минимальны в 2001г 2 860 млн. рублей (5,7%). Долгосрочные займы привлекаются для финансирования инвестиционных программ и развития бизнеса.

Отвлекаемые значительные суммы не позволяют АВТОВАЗу аккумулировать средства для инвестирования в разработку и запуск в производство новых моделей. Более того, значительная часть уже осуществленных расходов на новые модели не принимается в уменьшение налогооблагаемой прибыли.

В таблице 18 приведены данные по расходам на выплату процентов начисленных и отраженных в бухгалтерском учете при определении финансовых результатов.

Таблица 18

Расходы на выплату процентов

| 1999 | 2000 | 2001 | |

| Расходы на выплату процентов | 10 355 | 3 776 | 3 158 |

Как показывает таблица 18, финансовые издержки по заемным средствам на протяжении рассматриваемых лет уменьшились и к 2001 г. составили 3 158 млн. руб. Это объясняется своевременным погашением кредиторской задолженности.

Средневзвешенная процентная ставка по заемным средствам составила 6,3%, 5,2%, 5% годовых в 1999г, 2000г, 2001г соответственно.

Далее оценим уровень финансового риска компании. Одной из наиболее распространенных оценок уровня финансового риска служит плечо финансового рычага, то есть отношение заемного капитала к собственному.

Таблица 19

Расчет плеча финансового рычага

|

| 1999 | 2000 | 2001 |

| Собственный капитал | 35 060 | 38 470 | 55 489 |

| Заемный капитал | 78 705 | 72 080 | 50 145 |

| Капитал всего | 113 765 | 110 550 | 105 634 |

| Плечо финансового рычага = Заемный капитал/ Собственный капитал | 2,2 | 1,9 | 0,9 |

Плечо финансового рычага показывает, во сколько раз заемный капитал превышает собственный. Как видно из таблицы 19, уровень финансового риска максимален в 1999 г. и равен 2,2 , так как в этом году заемный капитал превышал собственный почти в 2 раза. Это означает, что привлечение заемных средств значительно превышает уровень, соответствующий устойчивому финансовому положению организации. Кредитная политика фирмы является чрезвычайно рискованной и, как правило, отражает не только неустойчивость финансового положения, но и сложности с получением кредитов, вызванные недоверием к фирме.

Затем уровень финансового риска постепенно снижается, достигая в 2001г. 0,9. Финансовый риск, связанный с привлечением заемных средств и эффект от такого привлечения практически соответствует друг другу. В зависимости от сложившихся условий, фирма имеет возможность регулировать плечо финансового рычага и использовать последний, как средство повышения своей рыночной ценности.

Таким образом, проанализировав состав и политику привлечения заемных средств, можно перейти к анализу эффекта финансового рычага и его изменений.

Похожие работы

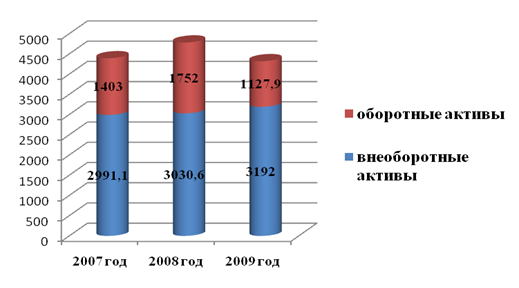

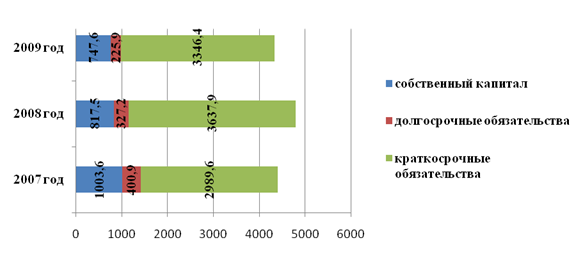

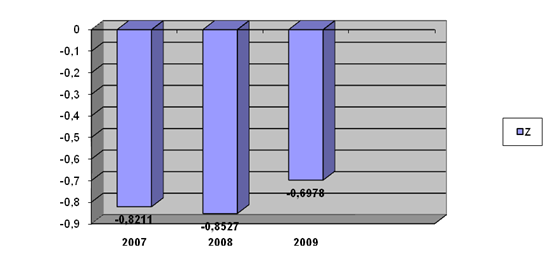

... мобильности всех средств предприятия и оборотных средств. Финансовое состояние предприятия в значительной мере обуславливается его производственной деятельности. Поэтому при анализе финансового состоянии предприятия (особенно на предстоящий период) следует дать оценку его производственного потенциала. Для характеристики производственного потенциала используют следующие показатели: наличие, ...

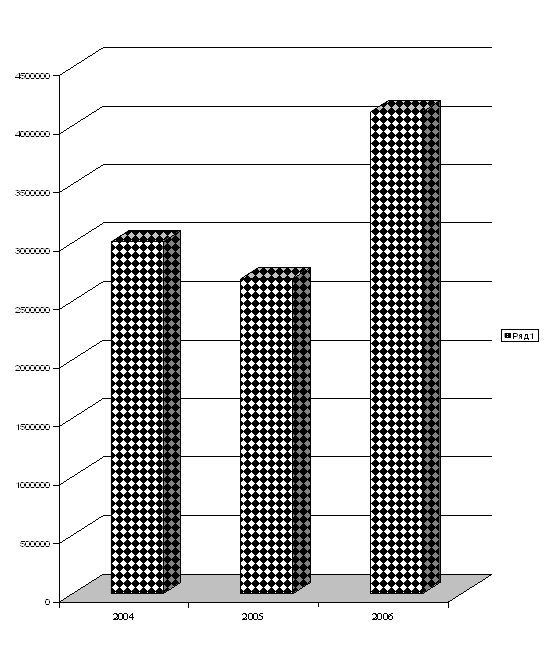

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

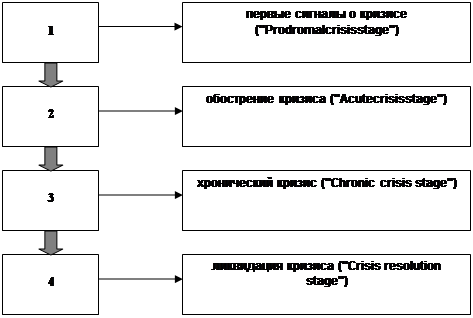

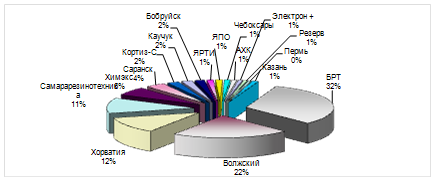

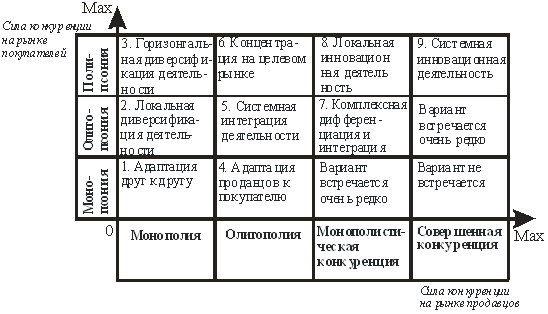

... с наименьшими потерями, но и извлечь из него действительную пользу и укрепить предприятие. 2. Анализ эффективности деятельности по управлению предприятием ОАО "БРТ" в условиях кризиса 2.1 Организационно- экономическая характеристика предприятия История создания предприятия, носящего сейчас название ОАО "Балаковорезинотехника" восходит к середине 60-х годов. В этот период в СССР начала ...

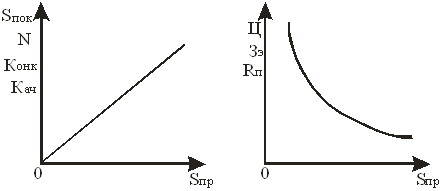

... создание принципиально нового изделия, не имеющего близких аналогов на рынке. Таким образом, мы изучили методические основы сбытовой деятельности предприятия.[25, 118; 27, 37-66; 44, 112-124;] 1.4 Технико-экономическая характеристика предприятия ОАО «АвтоВАЗагрегат» ОАО "АвтоВАЗагрегат" находится в г. Тольятти и до недавнего времени входил в состав АО "АВТОВАЗ". С 2000г. - самостоятельное ...

0 комментариев