Навигация

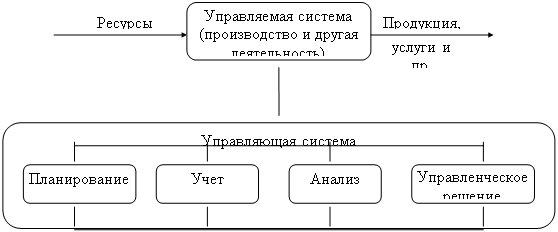

Отчетные данные должны быть необходимыми и полезными для анализа и принятия необходимых управленческих решений

1. Отчетные данные должны быть необходимыми и полезными для анализа и принятия необходимых управленческих решений.

2. Руководитель как пользователь отчетности должен понимать, что нужные для него данные включены в отчет и поэтому могут быть им востребованы.

Для выполнения аналитических исследований и оценок структур баланса статьи актива и пассива подлежат группировке. При анализе структуры баланса определяют удельные веса отдельных групповых итогов в общем итоге баланса и сопоставляются итоги различных групп между собой. Дается оценка правильности распределения средств по направлениям их использования.

В пассиве баланса находят свое отражение источники средств предприятия в денежной оценке на определенную дату (чаще всего на дату составления отчетности). При этом каждому виду источников соответствует отдельная статья пассива баланса. Классификация источников средств предприятия определяет и их соответствующую группировку в балансе. Этими группировками являются:

· краткосрочная задолженность;

· долгосрочный заемный капитал;

· собственный капитал;

· дополнительный капитал;

· резервный капитал, включающий накопленную прибыль, т.е. прибыль оставленную после ее распределения в распоряжении предприятия.

Для удобства анализа баланса эта группировка пассива укрепляется, и тогда могут выступать два вида аналитических группировок. С точки зрения используемых предприятием капиталов их подразделяют на собственные и заемные средства. Важную роль играет продолжительность использования капитала в обороте предприятия. С этой позиции, средства, используемые предприятием, подразделяют на капиталы длительного использования и капиталы краткосрочного использования. Структура пассива баланса, с учетом двух вариантов аналитических группировок может быть представлена в виде схемы, показанной на рисунке 1.

| ||||

|

капитал

Собственный

капитал

Рис.3. Структура пассива баланса.

При анализе структуры пассива баланса выявляются и оцениваются удельный вес каждой группы пассива в общем итоге баланса, а также соотношение между отдельными группами.

Анализ баланса содержит сведения на определенную дату о размещении имеющихся в распоряжении предприятия капиталов, т. е. о вложении в конкретное имущество и материальные ценности, о расходах, обеспечивающих предприятию соответствующие условия эффективной работы, о вложениях капитала, связанных с финансовыми операциями, и об остатках свободной денежной наличности.

Каждому виду помещения капитала соответствует отдельная статья актива баланса. Главными признаками группировки статей актива считают степень ликвидности и направления использования в хозяйстве предприятия. В зависимости от степени ликвидности активы предприятия разделяют на две большие группы: оборотные активы (мобильные средства) и необоротные активы (иммобилизированные средства). Средства предприятия могут использоваться во внутреннем обороте и за его пределами, будучи иммобилизированными в дебиторскую задолженность, вложенными в ценные бумаги или инвестированными в оборот других предприятий.

В состав оборотных активов входят:

· наличные деньги;

· ценные бумаги;

· дебиторская задолженность;

· запасы товарно-материальных ценностей.

В эту же группу активов следует включать активные статьи распределения доходов и расходов между смежными расчетными периодами – “расходы будущих периодов” и “предстоящие доходы”.

К необоротным активам относят:

· долгосрочные инвестиции;

· реальный основной капитал;

· нематериальные активы.

В виде схемы структура актива баланса будет выглядеть так, рис. 4:

Рис.4. Структура актива баланса.

3. Анализ финансового состояния предприятия на примере ЗАО «Аксион-социал»

3.1 Понятие, значение и задачи анализа финансового состояния предприятия

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Значительный вклад в развитие теории анализа финансового состояния предприятия внесли А.Д. Шеремет, В.В. Ковалев, И.Т. Балабанов, А.Смирнов, Е.С. Стоянова, М.И. Баканов, Г.В.Савицкая и другие авторы. Методики, разработанные разными авторами, основаны на дескриптивных моделях, различаются подходом к анализу, наборов коэффициентов, последовательностью их расчета, системой связи между собой.

Для анализа финансового состояния ЗАО «Аксион-социал» были выбраны показатели для исследования и коэффициенты, которые наиболее полно отражают результаты деятельности предприятия, позволяют вскрывать причины существующих недостатков и резервы для их устранения. Анализ проводится путем сравнительного сопоставления данных за 2001 и 2002годы.

Анализ проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями.

Именно дискриптивная модель использована для оценки финансового состояния ЗАО «Аксион-социал», представленной в третьем разделе дипломной работы.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность - это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

|

|

|

|

|

| |

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности.

Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

3.2. Анализ формирования и размещения капитала

Бизнес в любой сфере деятельности требует ответа на три основных вопроса:

· каким производственным потенциалом должен располагать субъект хозяйствования для достижения поставленной цели?

· где найти источники финансирования и каков должен быть их оптимальный состав?

· как организовать управление финансами, чтобы обеспечить финансовую устойчивость предприятия, его конкурентоспособность?

В условиях рыночной экономики эти вопросы выдвигаются на первый план. Резко повышается значимость финансовых ресурсов, с помощью которых осуществляется формирование оптимальной структуры и наращивание производственного потенциала предприятия, а также финансирование его текущей хозяйственной деятельности. От того, каким капиталом располагает субъект хозяйствования, насколько оптимальна его структура, насколько целесообразно он трансформируется в основные и оборотные фонды, зависит финансовое благополучие предприятия и результаты его деятельности. Поэтому анализ наличия, источников формирования и размещения капитала имеет исключительно важное значение.

Основные задачи анализа:

1. изучение исходных условий функционирования предприятия;

2. установление изменений в наличии и структуре капитала за отчетный период и оценка произошедших изменений;

3. отыскание путей наращивания капитала, повышения уровня его отдачи и укрепления финансовой устойчивости предприятия.

Основными источниками информации служат отчетный бухгалтерский баланс, отчеты о прибылях и убытках.

Капитал – это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли. Формируется капитал предприятия как за счет собственных, так и за счет заемных источников.

Используется капитал на приобретение и аренду основных средств, нематериальных активов, строительство объектов производственного и непроизводственного назначения, закупку сырья, материалов, топлива, энергии, оплату труда работников предприятия, уплату налогов, процентов за кредиты, дивиденды и т.д., т.е. он может быть вложен в долгосрочные активы и оборотные (текущие) активы.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств.

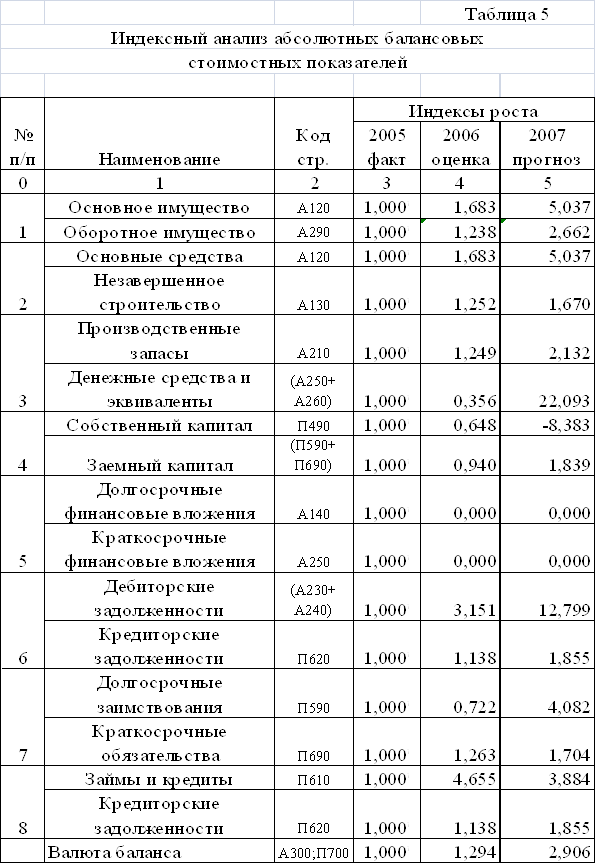

На анализируемом предприятии (см. табл.5) в 2002 году по сравнению с 2001 годом увеличилась сумма заемного капитала на 366,804 тыс.руб., собственный капитал увеличился на 10,350 тыс. руб. Такое изменение повлекло изменение в структуре капитала, где доля заемных средств увеличилась на 19%, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов. Подробнее эти вопросы будут рассмотрены в процессе последующего анализа.

Таблица 5.

Анализ динамики и структуры источников капитала.

| Источник капитала | Сумма, тыс. руб. | Структура капитала, % | ||||

| на 31.12.01 г. | на 31.12.02 г. | измене-ние | на 31.12.01 г. | на 31.12.02 г. | измене-ние | |

| Собственный капитал | 657,017 | 667,367 | 10,350 | 69,5 | 50,5 | -19,0 |

| Заемный капитал | 288,935 | 655,739 | 366,804 | 30,5 | 49,5 | 19,0 |

| ИТОГО | 945,952 | 1323,106 | 377,154 | 100,0 | 100,0 | - |

При внутреннем анализе состояния финансов предприятия необходимо изучить структуру собственного и заемного капитала. Структура собственного капитала приведена в таблице 6

Таблица 6

Динамика структуры собственного капитала.

| Источник капитала | Сумма, тыс. руб. | Структура капитала, % | ||||

| на 31.12.01 г. | на 31.12.02 г. | Изменение | на 31.12.01 г. | на 31.12.02 г. | Изменение | |

| Уставной капитал | 250,000 | 250,000 | 0,00 | 38,1 | 37,46 | -0,64 |

| Резервный капитал | - | 20,000 | 20,000 | - | 3,0 | 3,0 |

| Нераспределенная прибыль прошлых лет | 152,708 | 330,850 | 178,142 | 23,3 | 49,6 | 26,3 |

| Непокрытый убыток прошлых лет | - | - | - | - | - | - |

| Непокрытый убыток отчетного года | -30,708 | - | 30,708 | -4,8 | - | 4,8 |

| Нераспределенная прибыль отчетн. года | 285,017 | 66,517 | -218,500 | 43,4 | 9,97 | -33,43 |

| ИТОГО | 657,017 | 667,367 | 10,350 | 100,0 | 100,0 | - |

Данные таблицы показывают изменения в размере и структуре собственного капитала: убытки отчетного года покрылись к концу 2002 года нераспределенной прибылью, что способствует, увеличению доли собственного капитала. Сумма Уставного капитала за весь период не менялась, при одновременном уменьшении и увеличении его доли в собственном капитале. На 31 декабря 2002 года в составе собственного капитала появился резервный капитал. Общая сумма собственного капитала за отчетный период увеличилась на 10,350 тыс. руб., или на 1,6%.

Аналогичным образом проводим анализ структуры заемного капитала.

Структура заемного капитала предприятия приведена в таблице 7

Таблица 7

Динамика структуры заемного капитала.

| Источник капитала | Сумма, тыс. руб. | Структура капитала, % | ||||

| на 31.12.01 г. | на 31.12.02 г. | Изменение | на 31.12.01 г. | на 31.12.02 г. | Изменение | |

| Долгосрочные кредиты | - | - | - | - | - | - |

| Краткосрочные кредиты | 288,935 | 655,739 | 366,804 | 100,0 | 100,0 | |

| Кредиторская задолженность: | 288,935 | 655,739 | 366,804 | 100,0 | 100,0 | - |

| Поставщикам | 142,554 | 190,034 | 47,480 | 49,4 | 28,92 | -20,48 |

| персоналу по оплате труда | 19,701 | 164,249 | 144,548 | 6,9 | 25,1 | 18,2 |

| Внебюджетные фонды | 42,622 | 57,412 | 14,790 | 14,8 | 8,76 | -6,04 |

| Бюджету | 81,816 | 196,135 | 114,319 | 28,32 | 29,91 | 1,59 |

| Авансы полученные | - | - | - | - | - | - |

| прочим кредиторам | 2,242 | 47,909 | 45,667 | 0,78 | 7,31 | 6,53 |

| ИТОГО | 288,935 | 655,739 | 366,804 | 100,0 | 100,0 | - |

Из таблицы видно, что в отчетном году сумма заемных средств увеличилась на 366,804 тыс. руб. или на 127%.Надо заметить, что привлечение заемных средств в оборот предприятия – явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. Произошли существенные изменения в структуре заемного капитала. Во-первых, следует отметить, что он сформирован из кредиторской задолженности ЗАО «Аксион-социал». В 2002 году по сравнению с 2001 годом значительно увеличилась доля задолженности персоналу по оплате труда и снизилась доля задолженности поставщикам. Если в 2001 году основная задолженность складывалась из задолженности поставщикам (49,4%), бюджету (28,32%), государственным внебюджетным фондам (14,8%) и персоналу по оплате труда (6,9%), то в 2002 году наибольшую ее долю составляет задолженность бюджету (29,91%), поставщикам (28,92%),персоналу по оплате труда (25,1%) а также задолженность государственным внебюджетным фондам (8,76%). За отчетный год произошло сокращение задолженности поставщикам - на 20,48%, во внебюджетные фонды – на 6,04%, и увеличилась задолженность персоналу по оплате труда –18,2%, прочим кредиторам – 6,53% и бюджету –1,59%. Главный акцент руководству предприятия необходимо сделать на принятии мер по недопущению просроченной кредиторской задолженности, что приводит к начислению штрафов и к ухудшению финансового положения предприятия. Стоит отметить, что шаги в этом направлении предпринимаются, кредиторская задолженность перераспределилась в пользу «безопасных» кредиторов – собственных работников, но подобное положение дел может привести к снижению заинтересованности собственных работников в работе с данным предприятием, что в конечном итоге повлечет за собой ухудшение результатов ФХД.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности, поэтому надо сравнивать сумму дебиторской и кредиторской задолженности (см. табл.8).

Таблица 8

Анализ соотношения дебиторской и кредиторской задолженности.

| Показатель | на 31.12.01 г. | на 31.12.02 г. |

| Сумма дебиторской задолженности, тыс. руб. | 477,386 | 946,894 |

| Сумма кредиторской задолженности, тыс. руб. | 288,935 | 655,739 |

| Период погашения дебиторской задолженности, дни | 59,29 | 61,94 |

| Период погашения кредиторской задолженности, дни | 33,85 | 43,75 |

| Приходится дебиторской задолженности на один рубль кредиторской задолженности, руб. | 1,65 | 1,44 |

Из таблицы видно, что дебиторская задолженность превышает кредиторскую это увеличение указывает нам о неплатежеспособности «покупателей» услуг предоставляемых ЗАО «Аксион-социал»,с другой стороны предприятие не может сократить «отгрузку продукции» так как экономисты привязаны к определённой сдаче отчетов к определенной дате и невозможности отказа в предоставлении услуг. Если в 2001 году на 1 рубль кредиторской задолженности приходилось 1,65 руб. дебиторской задолженности, то в 2002 году этот показатель снизился до 1,44 руб. Увеличились периоды погашения задолженностей, что говорит об отсутствии средств у дочерних предприятий за предоставленные услуги, необходимо принятие мер для обеспечения своевременной оплаты предприятий социальной сферы. Также мы знаем что если дебиторская задолженность превышает кредиторскую,то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия. Каждому виду размещенного капитала соответствует отдельная статья баланса. По этим данным можно установить, какие изменения произошли в активах предприятия, какую часть составляет недвижимость, а какую – оборотные средства, в том числе в сфере производства и сфере обращения. В процессе анализа активов предприятия в первую очередь следует изучить изменения в их составе и структуре (см. табл.9) и дать им оценку.

Таблица 9

Структура активов предприятия.

| Средства предприятия | на 31.12.01 г. | на 31.12.02 г. | Прирост | |||

| тыс. руб. | Доля, % | тыс. руб. | Доля, % | тыс. руб. | Доля, % | |

| Долгосрочные активы | 335,501 | 35,47 | 172,190 | 13,01 | -163,311 | -22,46 |

| Текущие активы | 610,451 | 64,53 | 1150,916 | 86,99 | 539,549 | 22,46 |

| В том числе в сфере: | ||||||

| производства | 75,416 | 7,97 | 7,107 | 0,54 | -68,309 | -7,43 |

| обращения | 535,035 | 56,56 | 1143,809 | 86,45 | 608,774 | 29,89 |

| ИТОГО | 945,952 | 100,0 | 1323,106 | 100,0 | 377,154 | - |

Из таблицы видно, что в 2002 году произошло увеличение общей суммы активов предприятия – на 377,154 тыс. руб. или на 39,87%. Произошли изменения и в структуре активов: уменьшилась сумма (на 163,311 тыс. руб.) и доля (на 22,46%) долгосрочных активов, Доля оборотного капитала увеличилась на 22,46%, что составило 539,549 тыс. руб., а доля основного капитала соответственно уменьшилась В связи с этим изменилось органическое строение капитала: на 2001г.отношение оборотного капитала к основному составляет 1,82,а на 2002г.- 6,68, что будет способствовать ускорению его оборачиваемости и повышению доходности. Произошло перераспределение текущих активов в пользу средств, находящихся в сфере обращения – на 29,89% или на 608,774 тыс. руб. Средства в сфере производства уменьшились на 68,309 тыс. руб., в результате чего их доля уменьшилась на 7,43%. Изучив структуру текущих активов, можно наблюдать, что большая их часть –86,45% находится в сфере обращения, что связано с большой долей в структуре активов дебиторской задолженности.

Рассмотрим более подробно состав, структуру и динамику основного и оборотного капитала.

Из таблицы 10 видно, что за анализируемый период сумма основного капитала уменьшилась на 163,311 тыс. руб., причем основной капитал в отчетном году состоит только из основных средств.

Таблица 10

Состав и динамика основного капитала.

| Средства предприятия | на 31.12.01 г. | на 31.12.02 г. | Прирост | |||

| тыс. руб. | доля, % | тыс. руб. | Доля, % | Тыс. руб. | доля, % | |

| Основные средства | 179,501 | 53,5 | 172,190 | 100 | -7,311 | - |

| Долгосрочные фин. вложения | 156,000- | 46,5 | - | - | -156,000 | - |

| Нематериальные активы | - | - | - | - | - | - |

| ИТОГО | 335.501 | 100,0 | 172.190 | 100,0 | -163,311 | - |

Далее необходимо проанализировать изменения состава и динамики текущих активов как наиболее мобильной части капитала, от состояния которых в значительной степени зависит финансовое состояние предприятия (см. табл.11), при этом следует иметь в виду, что стабильная структура оборотного капитала свидетельствует о стабильном, хорошо отлаженном процессе производства и сбыта продукции. Существенные ее изменения говорят о нестабильной работе предприятия.

Таблица 11

Анализ динамики и состава текущих активов.

| Вид средств | Наличие средств, тыс. руб. | Структура средств, % | ||||

| на 31.12.01 г. | на 31.12.02 г. | Изменение | на 31.12.01 г. | на 31.12.02 г. | Изменение | |

| Денежные средства | 55,590 | 38,856 | -16,734 | 9,1 | 3,4 | -5,7 |

| Краткосрочные фин. вложения | 2,059 | 158,059 | 156,000 | 0,3 | 13,7 | 13,4 |

| Дебиторская задолженность | 477,386 | 946,894 | 469,508 | 78,2 | 82,3 | 4,1 |

| Запасы и затраты | 60,619 | 7,107 | -53,512 | 9,9 | 0,6 | -9,3 |

| В том числе: | ||||||

| Производственные запасы | 55,459 | 7,107 | -48,352 | 9,1 | 0,6 | -8,5 |

| Незавершенное пр-во | - | - | - | - | - | - |

| Готовая продукция | 5,160 | - | -5,160 | 0,8 | -0,8 | |

| НДС по приобретенным ценностям | 14,797 | - | -14,797 | 2,4 | -2,4 | |

| ИТОГО | 610,451 | 1150,916 | 540,465 | 100,0 | 100,0 | - |

Как видно из таблицы 11 наибольший удельный вес в оборотных активах занимает дебиторская задолженность, произошло ее увеличение (удельный вес изменился с 78,2% до 82,3%). В отчетном периоде удельный вес –0,6% приходится на запасы и затраты. В 2001 году на запасы приходилось 9,9%, причем на 8,5% уменьшилась доля производственных запасов по сравнению с 2002 годом, на 0,8 % уменьшилась доля готовой продукции.

Большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение дебиторской задолженности. Большая доля дебиторской задолженности в 2001 году – 78,2% - говорит о неосмотрительной кредитной политике директора предприятия, а также о неплатежеспособности многих покупателей. В 2002 году ситуация ухудшилась – доля дебиторской задолженности увеличилась до 82,3%, а период оборачиваемости задолженности увеличился с 59,29 до 61,94 дней (см. табл. 8).

Итак, мы уже знаем, каким капиталом располагает ЗАО «Аксион-Социал», и в какие активы он вложен. Поскольку результаты ФХД предприятия и его финансовое положение зависят не только от наличия капитала, но и от эффективности его использования, в следующем пункте будет рассмотрена эффективность использования капитала предприятия в 2001-2002 годах.

3.3. Анализ эффективности и интенсивности использования капитала

Эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношением суммы прибыли к среднегодовой сумме основного и оборотного капитала.

Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации продукции, работ, услуг к среднегодовой стоимости капитала).

Взаимосвязь между показателями рентабельности совокупного капитала и его оборачиваемости выражается следующим образом:

Прибыль Прибыль Выручка от реализации

-------------------- = ------------------------- * ------------------------------------. (1)

Среднегодовая Выручка Среднегодовая

сумма капитала от реализации сумма капитала

Иными словами, рентабельность активов (ROA) равна произведению рентабельности продаж (Rпр) и коэффициента оборачиваемости капитала (Коб). Данные, приведенные в таблице 12, показывают, что доходность капитала за отчетный год снизилась на 37,7% (8,5-46,2), всвязи с ускорением оборачиваемости капитала она возросла на 8,91% и значительно снизилась за счет рентабельности продаж на 46,48%.

Таблица 12

Показатели эффективности использования совокупного капитала.

| Показатель | 2001 год | 2002 год |

| Балансовая прибыль предприятия, тыс. руб. | 345,738 | 96,900 |

| Выручка от реализации, тыс. руб./по оплате/ | 2300,989 | 4188,900 |

| Среднегодовая сумма капитала, тыс. руб. | 748,3005 | 1143,153 |

| Рентабельность капитала, % | 46,2 | 8,5 |

| Рентабельность продаж, % | 15,1 | 2,4 |

| Коэффициент оборачиваемости капитала | 3,07 | 3,66 |

| Изменение рентабельности капитала за счет: | ||

| коэффициента оборачиваемости, % | (3,66-3,07)*15,1=8,91% | |

| рентабельности продаж, % | (2,4-15,1)*3,66=-46,48% | |

| ВСЕГО | -37,57 | |

Поскольку оборачиваемость капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность, в процессе анализа следует детально изучить этот показатель. Различают оборачиваемость всего совокупного капитала предприятия, в том числе основного и оборотного.

Скорость оборачиваемости капитала характеризуется следующими показателями:

Коэффициентом оборачиваемости (Коб);

Продолжительностью оборота (Поб).

Коэффициент оборачиваемости капитала рассчитывается по формуле:

Выручка от реализации

Коб = ---------------------------------------------------- (2).

Среднегодовая стоимость капитала

Продолжительность одного оборота капитала:

Поб = Д/Коб. (3)

где Д –количество календарных дней в анализируемый период.

На анализируемом предприятии (см. табл.13) продолжительность оборота совокупного капитала уменьшилась на 18,9 дня, коэффициент оборачиваемости увеличился на 0,59. Коэффициент оборачиваемости оборотного капитала снизился на 0,04, продолжительность оборота увеличилась на 0,64 дня.

Таблица 13

Анализ продолжительности оборота капитала.

| Показатель | 2001 год | 2002 год | Изменение |

| Выручка от реализации, тыс. руб./по оплате/ | 2300,989 | 4188,900 | 1887,911 |

| Среднегодовая сумма капитала, тыс. руб. | 748,301 | 1143,153 | 394,852 |

| в том числе оборотного | 484,287 | 889,3075 | 292,716 |

| Удельный вес оборотных активов в общей сумме капитала | 64,7 | 77,8 | 13,1 |

| Коэффициент оборачиваемости всего капитала | 3,07 | 3,66 | 0,59 |

| в том числе оборотного | 4,75 | 4,71 | -0,04 |

| Продолжительность оборота всего капитала, дни | 117,26 | 98,36 | -18,9 |

| в том числе оборотного | 75,79 | 76,43 | 0,64 |

Видно, что ускорение оборачиваемости совокупного капитала произошло за счет изменения структуры капитала (увеличения доли оборотного капитала в общей его сумме). Показатели свидетельствуют о снижении эффективности использования оборотного капитала и о необходимости принятия мер по ускорению оборачиваемости. Экономический эффект в результате снижения оборачиваемости капитала выражается в снижении прибыли. Сумма средств, дополнительно привлеченных в оборот в результате замедления оборачиваемости капитала, определяется следующим образом:

Выручка от реал. 4188,900

+ Э = -----------------------* изм.Поб = ---------(76,43-75,79) = 7,4496 тыс. руб. (4)

Дни в периоде 360

На анализируемом предприятии в связи с замедлением оборачиваемости оборотного капитала произошло дополнительное привлечение в оборот средств в размере 7,4496 тыс. руб. Если бы капитал оборачивался не за 76,43 дня, а за 75,79 дня (на уровне прошлого года), то для обеспечения фактической выручки в 4188,900 тыс. руб. предприятию потребовалось бы иметь в обороте не 889,3075 тыс. руб. оборотного капитала а 881,8579 тыс. руб., т.е. на 7,4496 тыс. руб. меньше. В качестве основных мероприятий по ускорению оборачиваемости оборотного капитала можно предложить:

· ускорение процесса отгрузки услуг и оформления расчетных документов;

· сокращение времени нахождения средств в дебиторской задолженности;

· повышение уровня маркетинговых исследований, направленных на поиск своей ниши на рынке услуг и т.д.

3.4. Анализ движения денежных средств

Итоги анализа финансовых результатов должны быть согласованы с общей оценкой финансового состояния предприятия, которое в большей мере зависит не от размеров прибыли, а от способности предприятия своевременно погашать свои долги, т. е. от ликвидности активов. Последняя зависит от реального денежного оборота предприятия, сопровождающегося потоком денежных платежей и расчетов, проходящих через расчетный и другие счета предприятия. Поэтому желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

Основным источником информации для проведения анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является баланс (формы №1), приложение к балансу (формы №5), отчет о финансовых результатах и их использовании (формы №2). Особенностью формирования информации в этих отчетах является метод начислений, а не кассовый метод. Это означает, что полученные доходы, или понесенные затраты могут не соответствовать реальному “притоку” или “оттоку” денежных средств на предприятии.

В отчете может быть показана достаточная величина прибыли и тогда оценка рентабельности будет высокой, хотя в то же время предприятие может испытывать острый недостаток денежных средств для своего функционирования. И наоборот, прибыль может быть незначительной, а финансовое состояние предприятия — вполне удовлетворительным. Показанные в отчетности предприятия данные о формировании и использовании прибыли не дают полного представления о реальном процессе движения денежных средств. Например, достаточно для подтверждения сказанного сопоставить величину балансовой прибыли, показанной в формы № 2 отчета о финансовых результатах и их использовании с величиной изменения денежных средств в балансе (стр. 270 — 310). Прибыль является лишь одним из факторов (источников) формирования ликвидности баланса. Другими источниками являются: кредиты, займы, эмиссия ценных бумаг, вклады учредителей, прочие.

Поэтому в некоторых странах в настоящее время отдается предпочтение отчету о движении денежных средств, как инструменту анализа финансового состояния фирмы.

Отчет о движении денежных средств — документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств (см. таблицу 14) — это отчет об изменениях финансового состояния на 2001год, составленный на основе метода потока денежных средств. Он дает возможность оценить будущие поступления денежных средств, проанализировать способность фирмы погасить свою краткосрочную задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов.

Таблица 14

Отчет о движении денежных средств.

| Показатели | сумма, тыс. руб. | по текущей деятельности | по инвестиционной деятельности | по финансовой деятельности |

| 1.Остаток денежных средств на начало отчетного периода | 68,734 | |||

| 2.Поступило денежных средств- всего, в том числе: | 2595,753 | 2595,753 | ||

| выручка от продажи товаров, продукции, и услуг | 2487,320 | 2487,320 | ||

| авансы, полученные от покупателей | 17,100 | 17,100 | ||

| прочие поступления | 91,333 | 91,333 | ||

| 3.Направлено денежных средств всего, в том числе: | 2608,897 | 1316,452 | 163,659 | |

| на оплату приобретенных товаров, работ, услуг | 843,293 | 729,708 | 113,585 | |

| на оплату труда | 823,565 | |||

| отчисления в гос. внебюдж. фонды | 305,221 | |||

| на выдачу подотчетных сумм | 160,938 | 160,938 | ||

| на выдачу авансов | 55,373 | 5,299 | 50,074 | |

| на расчеты с бюджетом | 408,688 | 408,688 | ||

| прочие выплаты, перечисления | 11,819 | 11,819 | ||

| Итого чистое изменение | -13,144 | |||

| 4.Остаток денежных средств на конец отчетного периода | 55,590 |

Таблица 15

Анализ поступления и использования денежных средств.

| Показатели | Абсолютная величина, тыс. руб. | Доля от всех источников (%) |

| I. Поступление и источники денежных средств | ||

| - выручка от реализации товаров, работ, услуг | 2487,320 | 95,8 |

| - реализация основных ср-в и иного имущества | ||

| - авансы полученные от покупателей | 17,100 | 0,7 |

| - бюджетные ассигнования и иное целевое финансирование | ||

| - кредиты, займы | ||

| - дивиденты, % по финанс. Вложениям | ||

| - прочие поступления | 91,333 | 3,5 |

| Итого: | 2595,753 | 100 |

| II. Использование денежных средств | ||

| - оплата приобретенных товаров, работ, услуг | 843,293 | 32,3 |

| - оплата труда | 823,565 | 31,6 |

| - отчисления на соц. нужды | 305,221 | 11,7 |

| - выдача подотчетных сумм | 160,938 | 6,2 |

| - выдача авансов | 55,373 | 2,1 |

| - финансовые вложения | ||

| - выплата дивидентов в % | ||

| - расчеты с бюджетом | 408,688 | 15,7 |

| - оплата % по кредитам, займам | ||

| - прочие выплаты | 11,819 | 0,5 |

| Итого: | 2608,897 | 100 |

| III. Изменение денежных средств | 55,590 |

В отчетном периоде остаток денежных средств уменьшился на 13,144 тыс. руб. и на конец периода составил 55,590 тыс. руб. Движение денежных средств происходит в осносном по текущей деятельности.

Сумма всех поступлений средств составляет 100%, а каждая позиция выражается в процентном отношении к сумме источников денежных средств.

Основным источником притока денежных средств на предприятии была выручка от реализации товаров, работ и услуг. Ее удельный вес составил 95,8 % от суммы всех поступлений.

Среди направлений по расходованию полученных средств значительный вес имеет оплата приобретенных товаров, работ и услуг.

3.5. Анализ финансовых результатов деятельности предприятия

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности.

Основными задачами анализа финансовых результатов деятельности являются:

· систематический контроль за выполнением планов реализации продукции и получения прибыли;

· определение влияния как объективных, так и субъективных факторов на финансовые результаты;

· выявление резервов увеличения суммы прибыли и рентабельности;

· разработка мероприятий по внедрению выявленных резервов.

В процессе анализа хозяйственной деятельности используются показатели балансовой прибыли, прибыль от реализации услуг, налогооблагаемая прибыль, чистая прибыль.

Балансовая прибыль включает в себя финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереализационных операций.

Как видно из таблицы 16 план по балансовой прибыли выполнен на 39%, по сравнению с прошлым годом ситуация значительно ухудшилась – получена прибыль в размере 96,900 тыс. руб. Прибыль от реализации услуг составляет наибольшую долю в балансовой прибыли, а внереализационные расходы резко увеличились с 4% до 30% по сравнению с прошлым годом.

Таблица 16

Анализ состава, динамики и выполнения плана балансовой

прибыли за отчетный год.

| Состав балансовой прибыли | 2001 год | 2002 год | ||||

| сумма, тыс. руб. | Структура, % | план | факт | |||

| сумма, тыс. руб. | структура % | Сумма, тыс. руб. | структура % | |||

| Балансовая прибыль | 345,738 | 100,0 | -248,500 | 100,0 | 96,900 | 100,0 |

| Прибыль от реализации услуг | 404,580 | 117,0 | -244,900 | 98,6 | 125,200 | 129,2 |

| Прибыль от прочей реализации | -14,745 | 4,3 | - | - | - | - |

| Внереализационные финансовые результаты | -13.019 | 3.8 | -3,6 | 1,4 | -28,3 | 29,2 |

Рис. 5. Динамика прибыли от реализации услуг и балансовой прибыли, тыс. руб.

Прибыль от реализации услуг зависит от объема реализации продукции (Vрп) и ее себестоимости (С)( то есть от затрат на предоставление услуг). Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема рентабельной продукции приводит к пропорциональному увеличению прибыли. Увеличение реализации объема убыточной продукции приводит к уменьшению суммы прибыли.

Себестоимость продукции и прибыль находятся в обратной зависимости: снижение себестоимости приводит к увеличению прибыли и наоборот.

При планировании цен и выручки предприятием достигнуто договорное соглашение о назначении стоимости оказываемых услуг в размере 3% от получаемого дохода курируемых предприятий.

Оценка рентабельности

Полученная прибыль распределяется Учредителями предприятия на развитие предприятия и на выдачу дивидендов по акциям.

Показатели рентабельности характеризуют эффективность работы предприятия в целом. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Показатели рентабельности можно объединить в несколько групп:

1. показатели, характеризующие окупаемость издержек производства;

2. показатели, характеризующие прибыльность продаж;

3. показатели, характеризующие доходность капитала и его частей.

Таблица 17

Расчет и анализ коэффициентов рентабельности за 2002год.

| Показатель | Значение |

| 1. Прибыль от реализации продукции (Пр) | 125,200 |

| 2. Себестоимость реализации продукции (Себ) | 4063,700 |

| 3. Чистая прибыль (ЧП) | 75,900 |

| 4. Объем реализации (V) | 4188,900 |

| Показатели | Значение | |

| Рентабельность продаж | Рп = Пр/V | 0,03 (3%) |

| Рентабельность основной деятельности (окупаемость издержек) | Род = Пр/Себ | 0,03 (3%) |

| Рентабельность всего капитала | Рк = ЧП/Б | 0,7 (7%) |

| Рентабельность внеоборотных активов | Рва = ЧП/ВА | 75,900/253,8455=0,3(30%) |

| Рентабельность собственных средств | Рсс = ЧП/ИС х 100% | 75,900/634,1085=0,12(12%) |

Таблица 18

Расчет и анализ коэффициентов рентабельности за 2001год.

| Показатель | Значение |

| 1. Прибыль от реализации продукции (Пр) | 373,125 |

| 2. Себестоимость реализации продукции (Себ) | 1927,864 |

| 3. Чистая прибыль (ЧП) | 253,900 |

| 4. Объем реализации (V) | 2300,989 |

| Показатели | Значение | |

| Рентабельность продаж | Рп = Пр/V | 0,16 (16%) |

| Рентабельность основной деятельности(окупаемость издержек) | Род = Пр/Себ | 0,19 (19%) |

| Рентабельность всего капитала | Рк = ЧП/Б | 253,900/748,300=0,34(34%) |

| Рентабельность внеоборотных активов | Рва = ЧП/ВА | 253,900/264,0135=0,96(96%) |

| Рентабельность собственных средств | Рсс = ЧП/ИС х 100% | 253,900/531,972=0,48 (48%) |

Вывод:

Как видно из таблиц, все показатели рентабельности значительно снизились в 2002 году по сравнению с 2001 годом, рассмотрим каждый показатель:

1. Рентабельность продаж показывает сколько прибыли приходится на единицу реализованной продукции. В нашем случае мы видим, что в 2002году с 1 рубля реализованной продукции предприятия получено чистой прибыли – 0,03 руб. а в 2001 году – 0,16 руб. Мы наблюдаем снижение показателя в 2002году. Показатель в 2002году находится на очень низком уровне, он недостаточен для устойчивости финансового положения предприятия. Коэффициент рентабельности продаж показывает очень низкий процент оборотных средств, что говорит о низкой стоимости услуг. Предприятию необходимо увеличить стоимость и объем предоставляемых услуг.

2. Коэффициент рентабельности основной деятельности (окупаемость издержек) показывает, что в 2002году на каждый рубль затрат предприятие имеет 0,03 руб. или 3 коп. прибыли, а в 2001году 0,19 руб. или 19 коп. Снова наблюдаем тенденцию к уменьшению показателя рентабельности в 2002 году. Показатель недостаточен для устойчивости финансового положения предприятия. Коэффициент рентабельности производственной деятельности показывает очень низкий процент окупаемости издержек, что говорит о большой доле издержек в доходе предприятия. Предприятию необходимо сократить долю издержек.

3. Рентабельность всего капитала фирмы свидетельствует о снижении показателя с 34% до 7% показывает эффективность использования всего имущества предприятия. Снижение этого показателя свидетельствует о падающем спросе на предоставляемые услуги фирмы и о перенаполнении активов. Рентабельность основных средств и прочих внеоборотных активов отражает эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной прибыли, приходящейся на единицу стоимости основных и прочих внеоборотных средств. Этот коэффициент равен отношению прибыли к средней за период стоимости основных средств и прочих внеоборотных активов.

4. Коэффициент рентабельности внеоборотных активов отражает эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной прибыли, приходящейся на единицу стоимости средств. Мы получили 0,30 руб. прибыли, которая приходится на 1 еденицу стоимости средств в 2002году и 0,96 руб. прибыли в 2001году. Рост этого показателя при снижении показателя рентабельности всего капитала свидетельствует об избыточном увеличении мобильных средств, что может быть следствием образования излишних запасов товарно-материальных ценностей, затоваренности готовой продукцией в результате снижения спроса, чрезмерного роста дебиторской задолженности или денежных средств.

5. Коэффициент рентабельности собственных средств показывает эффективность использования собственного капитала. Так как в 2001 году показатель прибыли был значительно выше показателя 2002 года, а сумма собственных средств почти не изменилась, соответственно и показатель рентабельности собственных средств в 2002 году снизился с 48% до 12%.

Из всего вышесказанного следует основной вывод о том, что, прежде всего, руководству предприятия следует принимать меры :

· По снижению издержек;

· Увеличению объема предоставляемых услуг, в том числе поиск новых направлений деятельности;

· Добиваться своевременной оплаты предоставляемых услуг.

Основной источник резерва роста прибыли для анализируемого предприятия – увеличение объема реализации услуг за счет поиска новых направлений деятельности ЗАО «Аксион-Социал». (см. п. 1.2).

3.6. Анализ финансовой устойчивости предприятия

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Для проведения анализа возьмем ряд показателей, характеризующих деятельность предприятия.

Чистый оборотный капитал (ЧОК), или чистые оборотные средства, определяются как разность между оборотным капиталом (ОК) и краткосрочными обязательствами (КО):

ЧОК = ОК – КО; (2.14)

Похожие работы

... результатов деятельности предприятия ООО «АС-Авто». 4. Выбор и обоснование решения (проекта) по укреплению финансового состояния 4.1 Расчет потребности в ресурсах для реализации предлагаемых решений Для реализации предложенных в данном дипломе проекте по улучшению финансового состояния предприятия ООО «АС-Авто» не потребуется никаких дополнительных ресурсов, т.к. данные решения имеют ...

... , долги кредиторам обесцениваются. С целью преодоления такой тенденции следовало бы осуществлять индексацию просроченной кредиторской задолженности в момент ее погашения. Одним из путем оздоровления финансового состояния предприятий является использование векселей, т.е. ценных бумаг, удостоверяющих безусловное обязательство векселедателей уплатить, по наступлении срока, определенную сумму ...

... состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса; анализ деловой активности и платежеспособности предприятия. Оценка финансового состояния и его изменений за отчетный период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен развиваться ...

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

0 комментариев