Навигация

Последствия экономического кризиса августа 1998 года

4.2. Последствия экономического кризиса августа 1998 года.

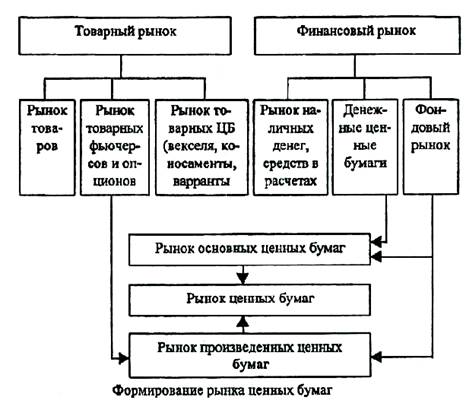

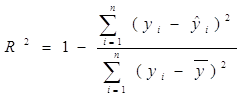

Рассмотрим развитие кризиса на отечественном фондовом рынке.

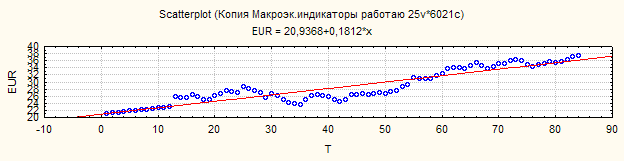

В августе рынок ГКО-ОФЗ прекратил свое существование. Продолжающийся отток средств нерезидентов с рынка, сложная политическая и экономическая обстановка, слабая позиция рубля, укрепили ожидания инвесторов о девальвации. Растущий спрос на валюту снижал ликвидность коммерческих банков, которые продавали государственные облигации с целью высвобождения рублевых ресурсов. В итоге, доходность выпусков увеличилась в несколько раз (рис. 1). В этих условиях Министерство финансов и ЦБ РФ прибегли к нестандартным мерам, остановив торговлю государственными ценными бумагами облигациями, и изменив порядок установленных выплат и погашения.

Рис. 1

Российский рынок акций в августе 1998 года перешел в новое стационарное состояние, которому свойственен крайне низкий объем торгов и постоянная понижательная тенденция котировок, связанная с отсутствием существенных заказов на покупку бумаг. Сложившаяся ситуация позволяет говорить о качественной деградации отечественного рынка акций.

В августе средний дневной объем заключенных сделок составил около 11 млн. долларов, при этом во второй половине месяца этот показатель снизился до 6,5 млн. долларов. Таким образом, если в среднем за восемь прошедших месяцев 1998 года дневной объем заключенных сделок составил 51,8 млн. долларов, деловая активность на российском рынке акций в терминах торгового оборота снизилась на 77,6% (см. рис. 2).

Рис. 2

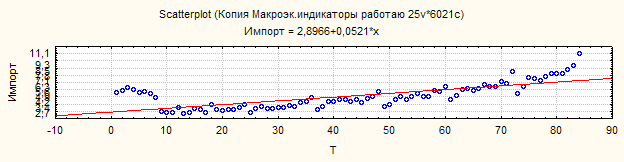

Следует отметить, что снижение цен акций нефтяных компаний в августе 1998 года было менее значительным по сравнению с акциями других секторов (рис. 3). Это объясняется, прежде всего, ожидаемым ростом прибыльности данных компаний благодаря увеличению выручки от экспорта, связанной с быстрым ростом курса доллара, при неизменных затратах в рублях.

Рис. 3

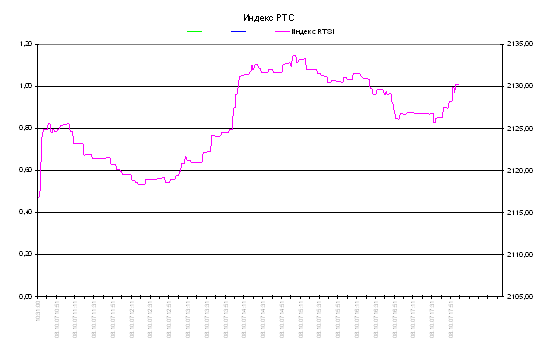

В августе 1998 года индекс РТС-1 стабильно снижался по тенденции, заданной еще с середины июля. За месяц его падение составило около 55%. Всего за 1998 год индекс РТС-1 снизился примерно на 83%, а с октября 1997 года - на 90%.

Острый финансовый кризис на российских финансовых рынках и дефолт государственных обязательств крайне негативно сказался и на конъюнктуре международных рынков. Опасность повторения сходных сценариев на других emerging markets является с одной стороны причиной, а с другой - следствием оттока капитала с рискованных рынков. Кроме того, развитые рынки также оказались подверженными данному влиянию в силу международного характера диверсификации портфелей крупнейших инвестиционных банков, акции которых имеют определенный вес в зарубежных фондовых индексах.

Динамика котировок российских валютных государственных ценных бумаг в сентябре – октябре 1998 г. находилась под сильным влиянием политических процессов в России и развитием процесса переговоров между Правительством РФ и иностранными инвесторами в отношении реструктуризации рублевых государственных ценных бумаг (ГКО и ОФЗ), замороженных августовскими решениями Правительства и ЦБ РФ.

В конце сентября 1998 г. возобновилась тенденция к падению котировок ОВВЗ, в особенности это затронуло 3-ю серию со сроком погашения в марте 1999 г. (см. рис. 4). К середине октября ее цена упала с 25–30 до 17–20 процентов от номинала. Однако с середины месяца наметился некоторый рост котировок. В частности, к концу октября 1998 г. данный транш ОВВЗ котируется на уровне 25% от номинала, тем не менее, с учетом близости срока ее погашения доходность данной валютнономинированной бумаги находится на чрезвычайно высоком уровне (более 1000% годовых). Котировки остальных траншей ОВВЗ оставались в сентябре–октябре 1998 г. оставались относительно стабильными на уровне 7–10% от номинала.

Динамика цен российских евробондов в целом совпадала с колебаниями цен ОВВЗ (см. рис. 5). Так, заявления руководителей Правительства, Министерства финансов, Центрального банка и Внешэкономбанка РФ о способности России осуществить в 1999 г. выплаты по обслуживанию и погашению части внешнего долга в полном объеме стали одной из главных причин роста всех российских ценных бумаг во второй половине октября 1998 г. Цены траншей еврооблигаций вернулись на уровень начала сентября 1998 г. (25–30% от номинала). Дальнейшая динамика котировок еврооблигаций и ОВВЗ будет определяться, главным образом, ходом и результатами переговоров с иностранными инвесторами о реструктуризации ГКО-ОФЗ.

Рис. 4

Рис. 5

В конце сентября – начале октября 1998 г. российский рынок акций вновь продемонстрировал минимальный за последние два года уровень цен. В сентябре индекс РТС-1 снизился до уровня 43,81 пунктов, т.е. на 33,2%. 2 октября поставил очередной рекорд: индекс РТС-1 снизился до значения 37,74. Таким образом, с конца 1997 г. по начало октября падение российского индекса составило 90,5% (рис. 6).

Рис. 6

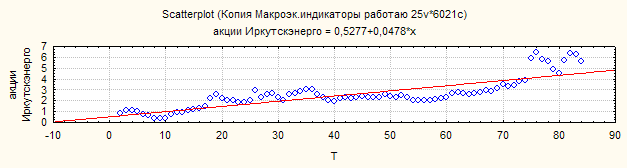

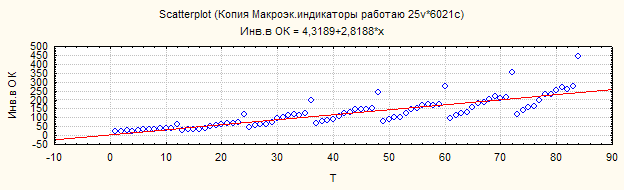

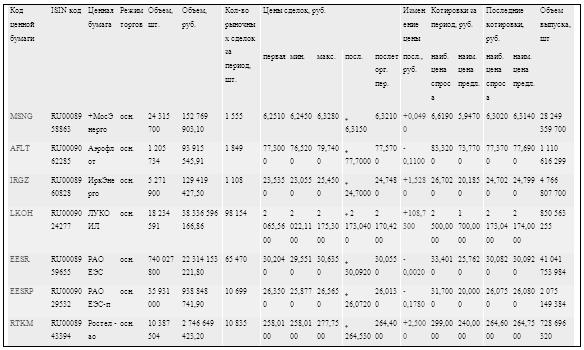

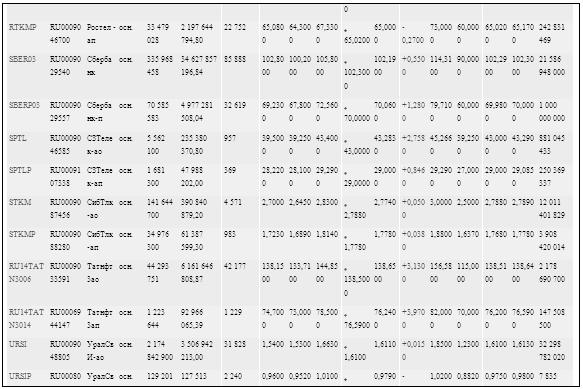

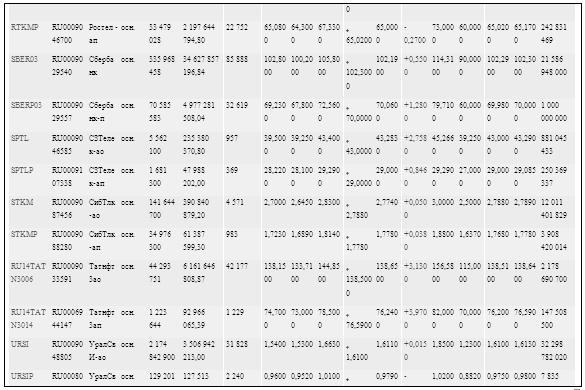

Тем не менее, в октябре тенденция падения цен сменилась на противоположную. К 26 октября индекс РТС-1 вырос почти на 40% до уровня 60 пунктов. По состоянию на 28 октября цены наиболее ликвидных акций продемонстрировали рост. Так, например акции АО "Мосэнерго" выросли на 120%, АО "Иркутскэнерго" – на 89%, АО "Ростелеком" – на 82%, АО "Сургутнефтегаз" – на 56%, РАО "ЕЭС России" – на 41%, АО "ЛУКойл" – на 31% (рис. 7).

Рис. 7

Однако в условиях практически нулевых значений цен столь высокие относительные приросты индекса и цен акций не являлись значимыми, отражая, скорее, спекулятивное настроение некоторых игроков в связи с ожидаемым принятием новой экономической программы Правительства, так или иначе снимающей неопределенность по поводу будущего экономического курса в стране.

Низкие значения цен акций, наблюдавшиеся в сентябре–октябре 1998 г., отразили по-прежнему высокий уровень рисков как в экономике в целом, так и при проведении взаиморасчетов между участниками рынков.

Таким образом, фондовый рынок России, как звено финансовой системы, с одной стороны, испытывает на себе все негативные явления в экономике страны, а с другой стороны является важнейшим индикатором макроэкономических процессов. В то же время рынок ценных бумаг играет роль основного инструмента в привлечении средств в производство, мобилизации ресурсов на восстановление и развитие экономики, финансировании дефицита государственного бюджета.

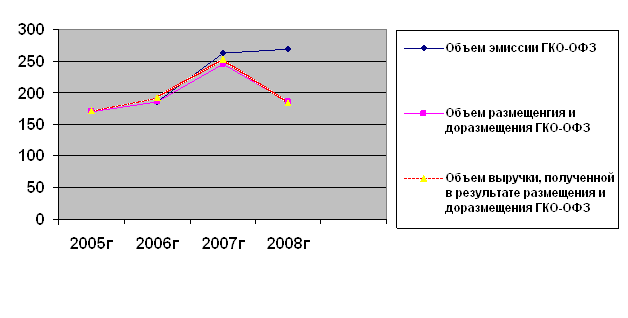

4.3.Финансовый рынок России в 1999 году. 4.3.1. Рынок ГКО-ОФЗ.15 января 1999 г. правительство и финансовые власти после пятимесячного перерыва, связанного с замораживанием части внутреннего долга, возобновили вторичные торги по государственным ценным бумагам. В обращение на открытом рынке вернулись выпуски ОФЗ со сроком погашения после 1999 г. общим объемом, по состоянию на начало года, 106 млрд. руб. по номиналу. Бумаги с меньшим сроком до погашения подлежали переоформлению в долгосрочные обязательства, предусмотренные распоряжением правительства №1787-р от 12 декабря "О новации по государственным ценным бумагам". 28 января во вторичное обращение были запущены ГКО-ОФЗ, эмитированные в рамках новации по госбумагам.

Новация ГКО-ОФЗ с погашением до конца 1999 г., к которой Минфин был вынужден прибегнуть в условиях бюджетно-долгового кризиса государства, была одним из этапных мероприятий финансового рынка в минувшем году. Общий объем подлежавших новации обязательств составлял 281 млрд. руб. по номиналу. Обмен бумаг производился в соответствии с вышеуказанным распоряжением правительства и официально продолжался до 1 мая 1999 г. На эту дату инвесторы обменяли 92,4% общего объема находившихся в их распоряжении замороженных ГКО-ОФЗ. Тем не менее, Минфин не отказался от дальнейшего проведения новации, продолжая обменивать первоначально в неофициальном порядке, а затем - в соответствии с распоряжением правительства № 1904-р от 19 ноября о продлении процедуры новации до конца 1999 г. Общий объем не обмененных бумаг на дату подписания этого документа составлял около 5% (14 млрд. руб. по номиналу) замороженной задолженности. К концу года Минфину в совокупности удалось осуществить новацию на 98,2%.

Одной из наиболее сложных задач новации оставалось для российского правительства в 1999 г. урегулирование отношений с нерезидентами по поводу возможностей репатриации их выручки от операций с ГКО-ОФЗ, фактически блокированной на счетах типа "С" с августа предыдущего года. Проведенные Центробанком в мае-октябре аукционы по продаже иностранной валюты на средства со счетов типа "С" позволили нерезидентам репатриировать 600 млн. долл., что лишь частично решило эту проблему. В рамках ее дальнейшего решения Минфин 17 и 21 декабря разместил среди нерезидентов три выпуска ГКО (максимальный срок обращения 197 дней) на общую сумму 4,2 млрд. руб. по номиналу, средства от погашения которых будут беспрепятственно конвертироваться и репатриироваться.

В целом рынок госбумаг, занимавший до обострения в 1998 г. бюджетно-долгового кризиса государства лидирующие позиции по обороту торгов, в минувшем году выступал весьма узким участком финансового рынка. Объем операций ГКО-ОФЗ, составлявший в 1998 г. 2000-4000 млн. руб. в день, в 1999 г. во многих случаях не превышал 100 млн. руб. в день. Доля ГКО-ОФЗ в активах коммерческих банков, достигавшая прежде 40%, в минувшем году практически не превышала 5%. Низкая ликвидность рынка ГКО-ОФЗ была обусловлена не только кризисной ситуацией в финансовой сфере, но также жестким ограничением Центробанка на максимальный уровень доходности бумаг. Это ограничение, установленное при воссоздании рынка в размере удвоенной ставки рефинансирования, официально действовало весьма недолго (до 14 июня), тем не менее, фактически оно до сих пор не утратило силу, продолжая действовать в форме договоренности Центробанка с участниками рынка.

Спрос на госбумаги в 1999 г. получил ощутимую поддержку лишь с завершением парламентских выборов, результаты которых были оценены инвесторами как вполне успешные с позиции возможности дальнейшего проведения экономических реформ в России. Доходность долгосрочных ОФЗ (погашение в 2003-2004 гг.), большую часть года не опускавшаяся ниже 90% годовых, за последнюю декаду декабря снизилась до 70% годовых.

4.3.2. Рынок ОГСЗ.Рынок облигаций государственного сберегательного займа (ОГСЗ) в 1999 г. непрерывно сокращался. Из обращения вышло 12 выпусков ОГСЗ – с 13-го по 22-й, а также 25-й и 26-й двухкупонные. На конец года на рынке осталось всего пять выпусков ОГСЗ (с 23-го по 24-й и с 27-го по 29-й) общим объемом 5 млрд. руб., причем четыре из них – с последним купоном. Процентная ставка по всем текущим купонам в конце года составляла 50% годовых против 65,26% годовых в начале. Последний из обращающихся ныне на рынке выпусков ОГСЗ будет погашен в июле 2000 г., после чего рынок облигаций сберзайма перестанет существовать (если не будет новых размещений).

Единственной эмиссией ОГСЗ в 1999 г. было доразмещение трех выпусков с 27-го по 29-й на сумму 2 млрд. руб., которое состоялось на аукционе 12 июля. Участники рынка предъявили высокий спрос на размещаемые бумаги, однако большая часть этой эмиссии была выкуплена Сбербанком РФ (весь объем доразмещенных бумаг 27-й и 28-й серий, а также практически половина бумаг 29-го выпуска). К концу года торговля на рынке ОГСЗ практически замерла, поскольку большая часть имевшихся бумаг была сосредоточена в руках Сбербанка - конечного инвестора. Однако на протяжении всего года бумаги оставались достаточно ликвидными, поскольку все выплаты и погашения по ним Минфин производил исправно, в полном объеме и точно в срок.

Похожие работы

... , что все большее внимание уделяется ценным бумагам и фондовому рынку. Так как этот вопрос является наиболее актуальным в текущем кризисном состоянии экономики. В ходе выполнения курсовой работы «Статистика рынка ценных бумаг РФ», мы изучили один из главных элементов рыночной экономики России - фондовый рынок. Рынок ценных бумаг (или фондовый рынок) - это составная часть рынка любой страны, на ...

... рынка выполнение всех необходимых процедур в конечном счете не может гарантировать получение реальной картины динамики доходности. Глава III. АРТ-моделирование: теория и практика § 1. Эконометрический подход к моделированию фондового рынка: от общего к частному Для выявления экономических взаимосвязей (в частности, зависимостей на фондовом рынке) широко применяется аппарат экономико- ...

... ценных бумаг включает разделы: I. Статистика объемов и структуры операций с ценными бумагами в разрезе отраслей, регионов, видов бумаг II. Статистика курсов ценных бумаг (различные виды цен); III. Статистика деятельности участников рынка ценных бумаг (эмитентов, инвесторов, профессиональных участников; IV. Статистика качества ценных бумаг - рейтинг, - ликвидность, - соотношение ...

... акций, поэтому цена размещения, по-видимому, будет близка к верхней границе объявленного ценового коридора $5,85-$7,85 за акцию. По результатам июня обороты top10 крупнейших ведущих операторов фондового рынка несколько снизились по отношению к маю. Упавшие на 15% обороты «БрокерКредитСервиса» тем не менее позволили ему остаться лидером по результатам июня и абсолютным лидером по результатам ...

0 комментариев