Навигация

Міжнародна практика факторного аналізу рентабельності

3.3 Міжнародна практика факторного аналізу рентабельності

Методика аналізу рентабельності, що застосовувалась і застосовується на вітчизняних підприємствах, також не враховує взаємозв’язок витрати – обсяг – прибуток. За даною методикою рівень рентабельності не залежить від обсягу продажу, так як зі зміною останнього відбувається рівномірне зростання прибутку на суму витрат. В дійсності, і прибуток, і витрати підприємства не змінюються пропорційно обсягу реалізації продукції, оскільки частина витрат є постійною. Тому в морженальному аналізі розрахунок впливу факторів на зміну рівня рентабельності окремих видів продукції проводиться за наступною моделлю:

R і = П і / Зі = К і(Ц і – V і) – Н і / К і * Vі + Ні (3.36)

За даними таблиці 2.9 проведемо факторний аналіз рентабельності за видами продукції що належать до групи Г (коньяки ординарні):

R б = П б / З б = К б(Ц б – V б) – Н б / К б * Vб + Н б (3.37)

R умов1 = П умов1 / З умов1 = К ф(Ц б – V б) – Н б / К ф * Vб + Н б (3.38)

R умов2 = П умов2 / З умов1 = К ф(Ц ф – V б) – Н б / К ф * Vб + Н б (3.39)

R умов3 = П умов3 / З умов2 = К ф(Ц ф – V ф) – Н б / К ф * Vф + Н б (3.40)

R ф = П ф / З ф = К ф(Ц ф – V ф) – Н ф / К ф * Vф + Н ф (3.41)

Розрахунок впливу окремих факторів на рівень рентабельності продукції видів що належать до групи Г проводиться наступним чином:

ΔRзаг. = Rф - Rб (3.42)

У тому числі за рахунок :

Кількості реалізованої продукції

ΔRк = Rумов1 - Rб (3.43)

Ціни реалізації

ΔR ц = R умов2 - Rумов1 (3.44)

Питомих змінних витрат

ΔR v = Rумов3 - Rумов2 (3.45)

Суми постійних витрат

ΔR н = R ф - Rумов3 (3.46)

Розрахунок за даними ВАТ проведемо в табл.. 3.10, 3.11.

Таблиця 3.10

Факторний аналіз рентабельності за виробами групи Г 2000-2001р

| показники | Обсяг реалізації | ціна | Змінні витрати | Постійні витрати | Рентабельність, % |

| База | база | база | база | база | 87,99 |

| Умов. 1 | факт | база | база | база | 105,82 |

Продовження табл. 3.10

| показники | Обсяг реалізації | ціна | Змінні витрати | Постійні витрати | Рентабельність, % |

| Умов. 2 | факт | факт | база | база | 126,69 |

| Умов. 3 | факт | факт | факт | база | 39,61 |

| факт | факт | факт | факт | факт | 17,39 |

Аналогічні розрахунки проведемо для періоду 2000 – 2002р

Таблиця 3.11

Факторний аналіз рентабельності за виробами групи Г 2000-2002р

| показники | Обсяг реалізації | ціна | Змінні витрати | Постійні витрати | Рентабельність, % |

| База | база | база | база | база | 87,99 |

| Умов. 1 | факт | база | база | база | 99,75 |

| Умов. 2 | факт | факт | база | база | 82,51 |

| Умов. 3 | факт | факт | факт | база | 92,43 |

| факт | факт | факт | факт | факт | 89,55 |

Розрахунок впливу окремих факторів на рентабельність продукції, що віднеса до групи Г на ведемо в табл.. 3.12 розрахунок зміни рентабельності за рахунок кожного фактору. Дані розрахунки проведемо за наведеною вище методикою і за допомогою розрахованих даних наведених у табл..3.10, 3.11.

Ці розрахунки необхідні щоб могли порівняти методику що застосовується на вітчизняних підприємствах з міжнародною методикою факторного аналізу рентабельності.

Таблиця 3.12

Розрахунок зміни рентабельності за рахунок кожного фактору

| Зміна рентабельності за рахунок: | розрахунок | 2001р | 2002р |

| Обсягу реалізації продукції | Rумов 1 – R б | 17.83 | 11.76 |

| Середніх цін реалізації | R умов 2 – R умов 1 | 20.87 | -17.24 |

| Змінні витрати | R умов 3 – R умов 2 | -87.08 | 9.92 |

| Постійні витрати | Hф – R умов 3 | -22.22 | -2.88 |

| всього | -70.6 | 1.56 |

Як видно з розрахунків загальні зміни рівня рентабельності за продукцією що до групи Г порівняно з 2000р у 2001 році знизилось на 70,6%, це було викликано збільшенням долі змінних витрат що призвело до скорочення рентабельності на 87,08%, також негативні наслідки мало збільшення постійних витрат , що обумовило зниження рентабельності на 22,22%.

Якщо порівняти 2000 та 2002 ми бачимо незначне але зростання рентабельності в цілому, це сталося через скорочення змінних витрат що сприяло підвищенню рентабельності на 9,92%, негативний вплив в цьому періоді спричинило зниження ціни реалізації.

Якщо ми порівняємо отримані результати з результатами наведеними в табл.. 3.5,розрахованих за вищенаведеною формулою ми бачимо, що отримані результати значно відрізняються у 2001р зниження рівня рентабельності склало не 79,85%, а 70,6%, у той час у 2002 році за вітчизняною методикою ми бачимо зниження рівня рентабельності, а за даними розрахунками вона зросла на 1,56%.

ВИСНОВКИ

Методологічною основою аналізу фінансових результатів, до яких належать показники прибутковості та рентабельності, в умовах ринкових відносин є прийнята для всіх підприємств, незалежно від організаційно-правової форми і власності, модель їхнього формування і використання.

Аналіз прибутку показав, що основне джерело його формування на ВАТ АПФ “Таврія” – прибуток від реалізації продукції. він є кінцевим результатом діяльності підприємства не лише у сфері виробництва, а й у сфері обігу.

Найважливішими умовами зростання прибутку від реалізації продукції є збільшення обсягу випуску продукції, забезпечення ритмічності виробництва і відвантаження продукції, зниження її собівартості, підвищення її якості та конкурентноздатності, оптимізація запасів готової продукції на складах, своєчасна оплата покупцями замовленої ними продукції, застосування прогресивних форм розрахунків за продукцію

У роботі розглянули методи функціонального детермінованого аналізу прибутку та рентабельності, що базується на розкладанні аналізованого показника на складові елементи, але при цьому не враховували складні зв’язки, які виникають між прибутком (рентабельністю) та іншими вартісними якісними показниками: продуктивністю праці, фондовіддачею, матеріаломісткістю, якістю продукції тощо.

На прибуток від реалізації впливають зміни в структурі й асортименті реалізованої продукції. це відбувається тому, що рентабельність різних виробів неоднакова. При збільшенні у складі реалізації продукції частки виробів з рентабельністю вищою за середню по підприємству сума прибутку зростає, і навпаки.

Проаналізувавши в роботі прибутковість і рентабельність, як в цілому по підприємству, так за окремими група продукції, а також прибутковість і рентабельність продажу в цілому по підприємству і за окремими видами , спираючись на методологічні і теоретичні засади можна зробити наступні висновки.

При факторному аналізі прибутковості і рентабельності за базу порівняння було взято показники господарської та фінансової діяльності ВАТ АПФ “Таврія” за 2000р. Аналіз проведено за два періоди 2000 –2001р, та 2000 – 2002 р.

Що стосується першого аналізує мого періоду то спостерігається зростання валового прибутку, через збільшення реалізації продукції, а також підвищення цін на неї.

У другому аналізуємо му періоді спостерігається падіння обсягу прибутку це сталося через ризьке підвищення собівартості реалізованої продукції та скорочення обсягу реалізації високорентабельних видів.

Що стосується показників рентабельності то в першому періоді спостерігається зростання на 19.7%, а в другому спостерігається значне зниження рівня рентабельності як в цілому по підприємству, так і за окремими групами продукції. це негативне явище те ж викликано зростанням собівартості реалізованої продукції.

Також було розглянуто міжнародну практику факторного аналізу прибутку від реалізації окремого виду продукції, а також рентабельності окремого виду. Провівши порівняльний аналіз ми переконались - розрахунки за моделями, що використовуються в міжнародній практиці є більш точними і дозволяють більш глибше та достовірніше проаналізувати вплив факторів на результативні показники.

В цілому стан підприємства за рівнем прибутковості та рентабельності можна вважати нормальним, і незначні негативні зрушення є тимчасовими, і в майбутньому підприємство знизить свої змінні витрати і тим самим знизиться рівень собівартості, зростання якого є небажаним для підприємства.

ВИКОРИСТАНА ЛІТЕРАТУРА

1.Закон України “Про господарські товариства” від 19.09.91р №1576 – XIIV

2. Закон України “Про бухгалтерській облік та фінансову звітність в Україні” від 16.07.99р №996

3. П(С)БО 2 “Баланс”

4. П(С)БО 3 “Звіт про фінансові результати”

5. П(С)БО 4 “Звіт про рух грошових коштів”

6. П(С)БО 5 “Звіт про власний капітал”

7. Баканов М. И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 1993г.

8. Бакаев А.С. Годовая бухгалтерская отчетность организации: подходы и комментарии к составлению. – М.: Бухгалтерский учет, 1997г

9. Бандурка А.М., Черников И. М. Финансово – экономический анализ. – Харьков: из.-во ХУВД, 1999г.

10. Бернстайн Л.А. Анализ финансовой отчетности. Пер. с англ. - М.: Финансы и статистика, 1996г.

11. Бухгалтерский учет: учебник/ под ред. П.С Безруких. – 2-е изд., переработано и дополнено. – М.: Бухгалтерский учет, 1995г.

12. Ван Хорн Дж. Основы управления финансами: Пер. с англ. / Под ред. И.И. Елисеевой. – М.: Финансы и статистика, 1996г.

13. Ванинский А.Я. Факторный анализ хозяйственной деятельности. – М.: Финансы и статистика, 1984г.

14. Герстнер П. Анализ баланса. – М.: Экономическая жизнь, 1926г.

15. Друри К. Введение в управленческий и производственный учет. – М.: Аудит, ЮНИТИ, 1994г.

16. Елисеева И.И., Юзбашев М.М. Общая теория статистики: учебник/ Под ред. И.И. Елисеевой. – М.: Финансы и статистика, 1995г.

17. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 1996г.

18. Зудилин А.П. Анализ хозяйственной деятельности предприятий развитых капиталистических стран: учебное пособие. – М.: из.-во УДН,1986г.

19. Івахненко В.М., Горбатюк М.Т., Льовочкін В.С. Економічний аналіз: навч. Посіб. – К.: КНЕУ, 1999г.

20. Іващенко В.І., Блюх М.А. Економічний аналіз господарської діяльності. – К.: ЗАТ “НІЧЛАВА”, 1999г.

21. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1997г.

22. Ковбасюк М.Р., Соколовская З.Н., Беспалов В.М. Анализ финансовой деятельности предприятия с использованием ПЭВМ. – М.: Финансы и статистика, 1990г.

23. Количественные методы финансового анализа: Пер.с англ. С. Дж. Брауна и М.П. Крицмена. – М.: ИНФРА – М, 1996г.

24. Кочович Е. Финансовая математика: Теория и практика финансово-банковских расчетов: Пер. с серб. – М.: Финансы и статистика, 1995г.

25. Крейнина М.Н. Анализ финансового состояния инвестиционной привлекательности АО в промышленности, строительстве и торговле. – М.: АО “ДИС”, 1994г.

26. Крылова Т.Б. Выбор партнера: анализ отчетности капиталистического предприятия. – М.: Финансы и статистика, 1991г.

27. Крынковский Х. Э. Математика для экономистов. Пер. с польс. В.Д. Менекра. – М.: Статистика, 1970г.

28. Мних Е.В., Буряк П.Ю. Економічний аналіз на промисловому підприємстві. – Львів: Наука, 1998г.

29. Ненашев Е.В. Анализ финансов предприятия в условиях рынка. – М.: Высшая школа, 1997г.

30. О’Брайен Дж., Шриватова С. Финансовый анализ и торговля ценными бумагами: Пер.с англ. – М.: Дело ЛТД, 1995г.

31. Павлова Л.П. Финансовый менеджмент: учебник. – М.: ИНФРА – М, 1996г.

32. Попович П.Я. Економічний аналіз і аудит на підприємстві. – Тернопіль: Економічна думка, 1999г.

33. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: Высшая школа, 1999г.

34. Стоун Д., Хитчинг К. Бухгалтерский учет и финансовый анализ: Подготовительный курс. Спб.: АОЗТ “Литера плюс”, 1993г.

35. Справ очник фінансиста предприятия. – М.: ИНФРА – М, 1996г.

36. Стражев В.И. Аналіз хозяйственной деятельности в промышлености. – Минск: Высшая школа, 1999г.

37. Финансовое управление компанией / Общ. ред. Е.В. Кузницовой. – М.: Фонд “Правовая культура”, 1995г.

38. Финансы: Учеб. Пособие / Под ред. Л.М. Ковольовой. – М.: Финансы и статистика, 1996г.

39. Финансовый менеджмент: теория и практика: Учебник / под ред. Е.С. Стояновой. – М.: Из.-во Перспектива, 1996г.

40. Херес Дж.М. Международные финансы: Пер. с англ..- М.: Информационно –издательский дом “Филинъ”, 1996г.

41. Четыркин Е.М. Методы финансовых и коммерчиских расчетов. – 2-е изд. – М.: “Дело Атд”, 1995г.

42. Чумаченько Н.Г. Учт и аналіз в промышленном производстве США – М.:, 1971г.

43. Шеремет А.Д., Сайфулин Р.С. Методика фінансового анализа. – М.: ИНФРА – М, 1995г.

44. Энтони Р., Рис. Дж.. учт: Ситуации и примеры. – М.: Финансы статистика, 1993г.

45. Яцків Т.І. Теорія економічного аналізу. – Львів: Світ, 1993г.

Похожие работы

... [4]. Національний банк установлює норматив мінімального розміру регулятивного капіталу (Н1), якого всі банки зобов'язані дотримуватися.2. Аналіз прибутковості та рентабельності ВАТ КБ «Надра» у 2003–2007 роках 2.1 Загальна характеристика ВАТ КБ «НАДРА» Сьогодні Надра Банк – це універсальний комерційний банк загальнонаціонального масштабу. Технологічна база для обслуговування клієнтів – це ...

... на ту саму суму; зменшення доходів супроводжується зменшенням прибутку) та зворотний вплив витрат (тобто збільшення витрат призводить до зменшення 1.3 Доходи, витрати і прибуток як основні чинники аналізу фінансових результатів банку Розглядаючи сутність прибутку, слід зазначити такі його характеристики. По-перше, прибуток являє собою форму доходу підприємця, що виконує певний вид ді ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

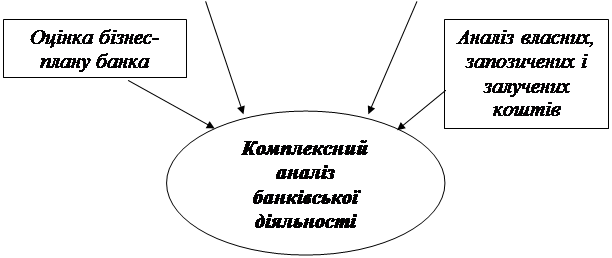

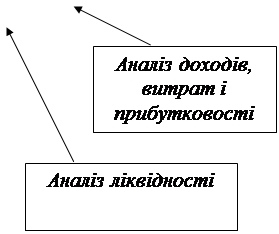

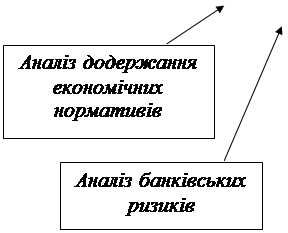

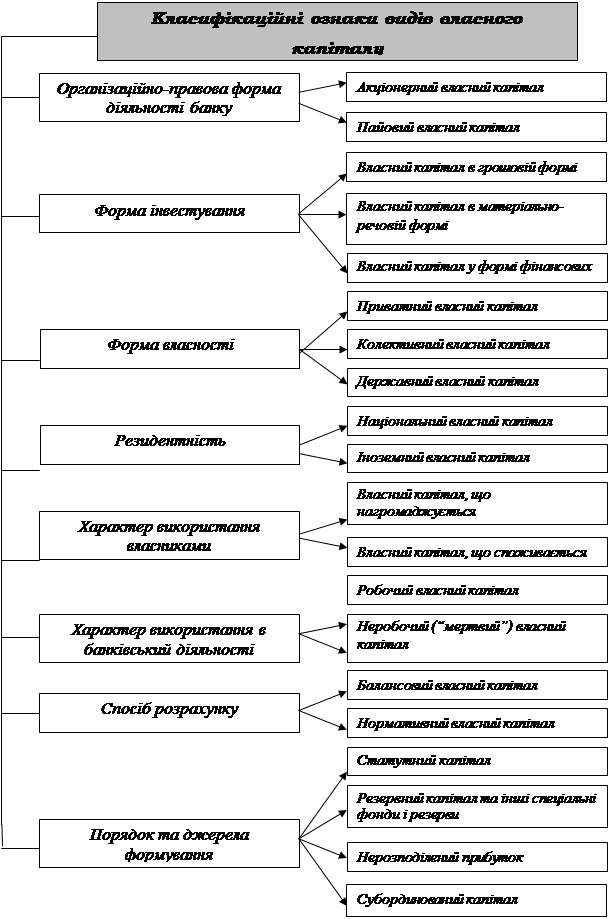

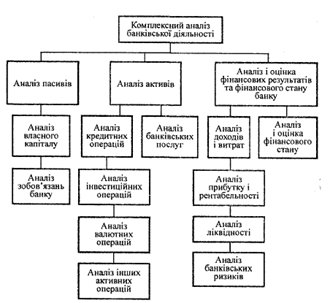

... його фінансову стійкість; 7) показники економічних нормативів. Ця класифікація є узагальненою і в разі необхідності може бути деталізована. На рис. 1.1 показана система комплексного аналізу банківської діяльності сучасного комерційного банку, що включає аналіз власного капіталу, зобов'язань банку, аналіз активів (у тому числі аналіз кредитних операцій, інвестиційних та інших операцій банку з ці ...

0 комментариев