Навигация

Информационная база анализа финансового состояния предприятия

1.3. Информационная база анализа финансового состояния предприятия.

Анализ отчётности предприятия – это процесс при помощи которого мы оцениваем прошлое и текущее финансовое положение и результаты деятельности организации. Однако при этом главной целью является оценка финансово-хозяйственной деятельности организации. Однако при этом главной целью является оценка финансово-хозяйственной деятельности нашей организации относительно будущих условий существования.

Бухгалтерская отчётность является информационной базой финансового анализа.

Бухгалтерская отчётность – это совокупность форм отчётности, составленных на основе данных финансового учёта с целью представления внешним и внутренним пользователям обобщённой информации о финансовом положении организации в форме, удобной и понятной для принятия этими пользователями определённых деловых решений.

В соответствии со статьёй 13 главы 3 Федерального закона РФ «О бухгалтерском учёте» все организации «… обязаны составлять на основе данных синтетического и аналитического учёта бухгалтерскую отчётность». В этом же законе отмечено, что пояснительная записка к годовой бухгалтерской отчётности должно содержать существенную информацию об организации, её финансовом положении, сопоставимости данных за отчётный период и предшествующий ему год и т.д.

Однако в российской бухгалтерской отчётности цифры за предшествующий период содержаться в формах №1 и 2, а формы №3, 4 и 5 не содержат сведений прошлого периода, что затрудняет проведение финансового анализа. Для того чтобы сделать правильные выводы и принять верное решение, необходимо располагать не только отчётами за текущий период времени, но и за прошлые периоды, которые доступны не для любого пользователя.

Работа по анализу бухгалтерской отчётности должна удовлетворять многим требованиям. Круг пользователей содержащейся в финансовых документах информации включает различные категории – от серьёзных аналитиков до случайных «любителей». Все они пользуются информацией о предприятии, но с разной степенью понимания и компетенции.

Бухгалтерская отчётность в России представляет интерес для двух групп пользователей:

Непосредственно заинтересованных в деятельности организации (собственники средств…)

Опосредственно заинтересованных в ней (аудиторы, юристы, пресса …)

В состав бухгалтерской отчётности, которая используется для написания данной работы входит:

бухгалтерский баланс – форма №1 за 1997 и 1998 года;

отчёт о прибылях и убытках – форма №2

Вообще любой экономический анализ финансово – хозяйственной деятельности начинается с оценки финансового состояния по данным бухгалтерского баланса (форма №1).

Можно подробнее описать состав баланса. В графе 3 (см. приложение 1) показываются данные на начало года (вступительный баланс), которые должны соответствовать данным графы бухгалтерского баланса годового отчёта за предыдущий год (заключительный баланс) с учётом произведённой реорганизации, а также изменений связанных с применением Положения о бухгалтерском учёте и отчётности в РФ и Положения по бухгалтерскому учёту «Учётная политика предприятия» (ПБУ1/98)

До составления заключительного баланса обязательна сверка оборотов и остатков по аналитическим счетам Главной книги либо другого аналогичного регистра бухгалтерского учёта на конец отчётного года.

Для составления данных баланса на начало и конец года номенклатура статей утвержденного бухгалтерского баланса за предшествующий отчётный год должна быть приведена в соответствии с номенклатурой и группировкой разделов и статей в них, установленных для бухгалтерского баланса на конец года.

Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто. Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Текущая цена «активов» определяется рыночной коньюктурой и может отклоняться в любую сторону от учётной, особенно в период инфляции.

Для более подробного изучения бухгалтерского баланса за 1997 и 1998 года см. прил. 1 и прил.2.

Общие указания о порядке заполнения форм бухгалтерской отчётности соблюдены, т.е.:

приводятся все предусмотренные в формах показатели;

заголовочная часть форм заполнена в соответствии с предъявляемыми требованиями;

составление и предоставления бухгалтерской отчётности производится в рублях без десятичных знаков;

обеспечена сопоставимость отчётных данных с показателями за соответствующий период предыдущего года исходя из изменений учётной политики, законодательных и иных актов.

1.4. Организация аналитической работы на предприятии.

В процессе анализа финансового положения используются определённые подходы и методы.

Основополагающим в аналитической работе является способность аналитически восстановить хозяйственные операции, суммированные в отчётности, способность повторить работу бухгалтера в обратном порядке. Наглядно этот процесс отражает

П![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() оследовательность

работы бухгалтера:

оследовательность

работы бухгалтера:

Определение Общепринятые Отражение хоз. Накопление Суммирование и

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() реальности способы

бухгал- операций

в рег- операций

в бух- классификация

в

реальности способы

бухгал- операций

в рег- операций

в бух- классификация

в

операций терского учёта истрах бух.учё- галтерских ре- формах бухгал-

та гистрах терской отчётности

![]()

Последовательность работ аналитика.

Задача аналитика - представить, насколько это возможно, действительность, которая воплощена в изучаемой информации. Степень глубины этой работы зависит от специфических целей. Этот аналитических процесс требует, чтобы аналитик мог представить сделанные записи и реконструировать в общем виде все или отдельные статьи баланса. Это требует умение представить реальную обстановку, в которой совершенствуются хозяйственные операции, а также знание методики бухгалтерского учёта, используемой при правильном их отражении.

Способность реконструировать хозяйственные операции и знание бухгалтерского учёта дают возможность аналитику понимать изменения, произошедшие в отдельных статьях баланса, определить эффект хозяйственных операций и сделать обоснованные выводы и предложения.

Во многих случаях информация отчётности и учёта не может быть использована без дополнительной аналитической обработки.

Таким образом, анализ финансового положения основывается: во-первых, на полном понимание бухгалтерского учёта, его языка, значения, важности и ограниченности финансовой информации, содержащейся в отчётности; во-вторых, на специальных приёмах анализа с помощью которых изучаются наиболее важные вопросы для получения обоснованных выводов.

Кроме того, аналитик на предприятие знает взаимосвязь экономической теории, бухгалтерского учёта, экономики финансов, банковского дела и других специальных наук. Он должен применять и определённые навыки извлечения информации, её обработки и обобщения.

Чтобы выводы по результатам анализа финансового положения обеспечивали правильное понимание внутренних связей, взаимозависимости и причин возникновения многообразных факторов, аналитики используют общие методические принципы анализа, важнейшими из которых являются: взаимосвязь, взаимообусловленность всех явлений и процессов в их развитии, взаимодействие количественных и качественных факторов, единство целого и части, единство учитываемых единичных явлений и процесса в целом, единство таких противоположностей, как динамичность изучаемых явлений и состояние на отдельные моменты (даты) и др.

При изучение целого и его частей используется принцип анализа и синтеза. В процессе анализа производится расчленение целого на составные части, изучение этих частей, получение частных выводов. Однако этого недостаточно. Получив отдельные выводы, необходимо обобщить их, восстановить целостность исследуемого явления, т.е. анализ следует дополнить синтезом.

Для того, чтобы перейти к синтезу, анализ явления должен быть доведён до определенного уровня; чтобы снова перейти к анализу на более высоком уровне, надо завершить работу по обобщению (синтезу) предыдущих результатов.

Одним из приёмов анализа финансового положения является чтение баланса и изучение абсолютных величин. Чтение, т.е. ознакомление с содержанием баланса, позволяет видеть основные источники средств (собственные, заёмные), основные направления вложения средств, состав средств и источников, состав дебиторской и кредиторской задолженности и т. д. Однако информация в абсолютных величинах недостаточна для принятия решений, т.к. на её основании нельзя оценить динамику показателей, определить место предприятия в отрасли и т. др. поэтому наряду с абсолютными величинами используются относительные – проценты, коэффициенты, отношения, индексы.

При изучении и оценке показателей используются различные виды сравнительного анализа: горизонтальный, вертикальный и трендовый, подробно эти виды анализа описаны в пункте 1.2. «Основы анализа финансового состояния предприятия».

Наиболее известным и широко используемыми инструментами (приёмами) анализа финансового положения являются отношения (коэффициенты), расчёт которых основан на существовании определённых взаимосвязей между отдельными статьями баланса. Они выражают математическое взаимоотношение между величинами. Анализ этих отношений позволяет аналитику выявлять скрытые явления. Правильное истолкование даёт возможность увидеть таблицы, требующие более глубокого изучения. Полезность анализа отношений для принятия решений зависит от правильности их интерпретации.

Не следует и переоценивать роль анализа отношений, т.к. они не имеют универсального значения и могут являться своего рода индикаторами для диагностики. Более углубленный анализ не всегда подтверждает выводы, сделанные на основании отношений.

Сложность и неоднозначность процессов формирования финансового положения предприятия предопределяют необходимость использования не только индивидуальных, но и экспертных оценок.

Понимание особенностей аналитического процесса, роли в нём человеческого фактора и риска являются необходимыми условиями формирования высокого профессионального уровня аналитиков (бухгалтеров, аудиторов, финансистов и др.)

Дело в том, что подобная аналитическая работа на рассматриваемом нами предприятии проводится только с запроса директора, если наступает какой либо сбой в работе предприятия в целом. Работа аналитика позволяет выявить срытые явления, их взаимозависимость. Как правило, подобные отчёты предоставляются в табличной форме, так как она является наиболее понятной наглядной и удобной для чтения факторов отражённых в ней.

С помощью подобных аналитических выводов руководство предприятия может реально оценить своё финансовое положение, и в случае надобности предпринять необходимые меры по улучшению финансового положения предприятия.

На основе предоставленной информации аналитики по указанию директора могут провести более углублённый анализ и уже на его основе делать подтверждение выводам сделанным ранее.

2.1. Анализ прибыли от реализации продукции.

При проведение анализа «Прибыль от реализации» необходимо учитывать влияние инфляции. Цены на продукцию в 1998 году возросли по сравнению с 1997 годом и коэффициент инфляции был равен 1,8.

Следовательно, выручка от реализации в отчётном периоде в сопоставимых ценах буде равна

Выручка от реализации в отчётном периоде (ф.№2)

B’ = -----------------------------------------------------------------------

Коэффициент инфляции

242 176

B’= ---------- = 134 542

1,8

∆Вц = В1 - B’ = 242 176 – 134 542 = 107 634

∆Вц- изменение выручки от реализации под влиянием цены.

Следовательно, выручка от реализации продукции в отчётном году по сравнению с прошедшим периодом уменьшилась за счёт роста цены на 107 634 руб.

Влияние на сумму прибыли от реализации (Пр) изменения выручки от реализации (исключая влияния изменения цены) можно расчитать следующим образом:

∆ Пр(В) = [(В1-В0)- ∆Вц )]* Rop/ 100, где

∆ Пр(В) – изменение прибыли от реализации под влиянием фактора “Выручка”;

В1-В0 – соответственно выручка от реализации в отчётном (1) и базисных периодах;

Rop – рентабильность продаж в базисном периоде и её можно расчитать по формуле:

Rop= Про/В0*100 %

Rop=3 791 / 209 250 * 100 % = 1,8

Для анализируемой организации:

∆ Пр(В) = [(242 176 – 209 250) – 107 634] * 1,8 / 100 = -1 345 руб.

Таким образом уменьшение выручки от реализации в отчётном периоде (исключая влияния цены) на 74 707 (134 542 – 209 250) обусловило уменьшение суммы прибыли от реализации, а тем самым и прибыли отчётного периода на 1 345 руб.

*** Все даннные в расчётах см. «Приложения» ф.№2

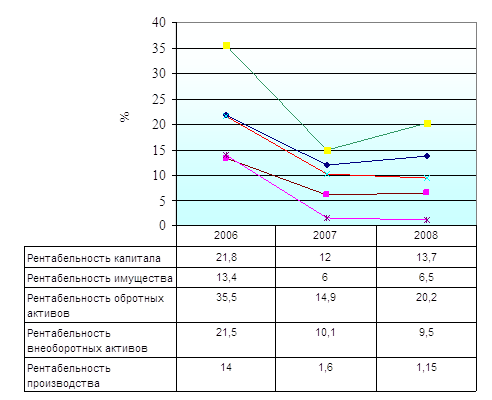

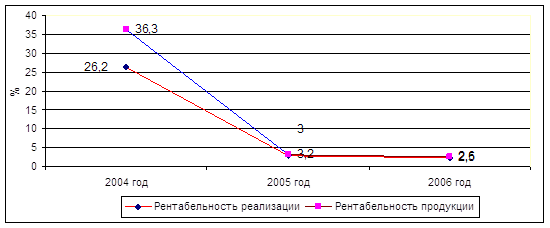

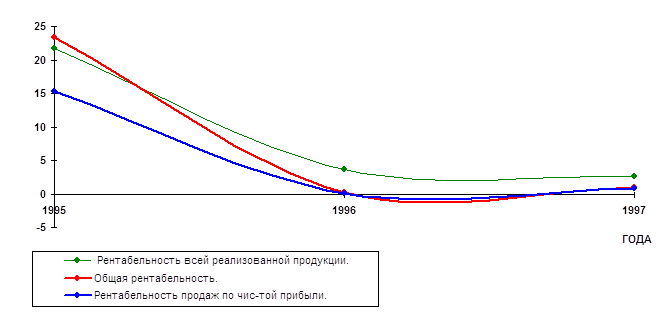

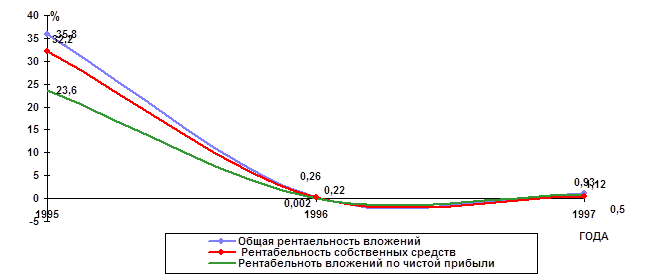

2.2. Анализ рентабельности предприятия.

Анализ каждого слагаемого прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому что позволяет учредителям и акционерам, администрации выбрать наиболее важные направления активизации деятельности организации.

С 1 января 2000 года вводятся в действие два Положения по бухгалтерскому учёту «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99), утверждённые приказами Минфина РФ от 6.05.99 №32н и 33н соответственно. Кроме того, начиная с бухгалтерской отчётности 2000 года вводится Положение по бухгалтерскому учёту «Бухгалтерская отчётность в организации» ПБУ 4/99.

В ПБУ 4/99 дано определение доходов организации в целом, их видов, а так же выручки. ПБУ 9/99 определяет порядок признания доходов в бухгалтерском учёте и порядок раскрытия информации о доходах организации в бухгалтерской отчётности.

Доходами организации признаётся увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящие к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Для целей Положения (ПБУ 9/99) не признаются доходами организации поступления от других юридических и физических лиц:

сумм налога на добавленную стоимость, акцизов, налога с продаж, экспортных пошлин и иных аналогичных обязательных платежей;

по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т. п.,

в порядке предварительной оплаты продукции, товаров, работ и услуг;

авансов в счёт оплаты продукции, товаров, работ, услуг;

задатка;

в залог, если договором предусмотрена передача заложенного имущества залогодержателю;

в погашение кредита, займа, предоставленного заёмщику.

Доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на:

А. доходы от обычных видов деятельности;

Б. операционные доходы;

В. внереализационные доходы.

Для целей ПБУ 9/99 доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы.

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее – выручка).

В организациях, предметом деятельности которых является предоставление за плату во временное пользование ( временное владение и пользование) своих активов по договору аренды, выручкой считаются поступления, получение которых связано с этой деятельностью (арендная плата).

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, выручкой считаются поступления, получение которых связано с этой деятельностью ( лицензионные платежи (включая роялти) за пользование объектами интеллектуальной собственности).

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, выручкой считаются поступления, получение которых связано с этой деятельностью.

Доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к операционным доходам.

Операционными доходами являются:

поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

поступления от продаж основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счёте организации в этом банке.

Внереализационные доходами являются:

штрафы, пени, неустойка за нарушение условий договора;

активы, полученные безвозмездно, в том числе по договору дарения;

поступления в возмещение причиненных организации убытков;

прибыль прошлых лет, выявленная в отчётном году;

суммы кредиторской и депонентской задолженности, по которым истёк срок исковой давности;

курсовые разницы;

сумма дооценки активов (за исключением необоротных активов);

прочие внереализационные доходы.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т. п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т. п.

Выручка принимается к бухгалтерскому учёту в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности ( с учётом положений пункта 3 ПБУ 9/99).

Выручка признаётся в бухгалтерском учёте при наличии следующих условий:

организация имеет право на получение этой выручки, вытекающей из конкретного договора или подтверждённое иным соответствующим образом;

сумма выручки может быть определена;

имеется уверенность в том, что в результате конкретной операции произойдёт увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдёт увеличение экономических выгод организации, имеется в случае, когда организация получила в оплату актив, либо отсутствует неопределённость в отношении получения актива;

право собственности ( владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названых условий, то в бухгалтерском учёте организации признаётся кредиторская задолженность, а не выручка.

В отчёте о прибылях и убытках доходы организации за отчётный период отражаются с подразделением на выручку, операционные доходы и внереализационные доходы, а в случае возникновения – чрезвычайные доходы.

Выручка, операционные и внереализационные доходы (выручка от продажи продукции (товаров), выручка от выполнения работ (оказания услуг) и т. п.), составляющие пять и более процентов от общей суммы доходов организации за отчётный период, показываются по каждому виду в отдельности.

В отношении выручки, полученной в результате договоров, предусматривающих оплату денежными средствами, подлежит раскрытию в отчётности следующая информация:

а) общее количество организаций, с которыми осуществляются такие договоры, на которые приходится основная часть такой выручки;

б) доля выручки, полученной по указанным договорам со связанными организациями;

в) способ определения стоимости продукции (товаров), переданной организацией.

Составляющей понятия «результативность» являются показатели прибыльности или рентабельности.

По данным «Отчёта о прибылях и убытках» можно проанализировать динамику рентабельности продаж, рентабельности отчётного периода, а также влияние факторов на изменение этих показателей.

Для анализа рентабельности предприятия необходимо рассчитать следующие показатели. Отчётным будет считаться 1998 год, а предшествующим уме периодом – 1997 год.

Чистая прибыль = Прибыль отчётного периода – Платежи в бюджет

Чистая прибыль = 140 – 150 (ф.№2 см. приложение)

ЧП отчётного периода = 34 515 – 11 642 = 22 873

ЧП предшествующего периода = 951– 333 = 618

Таким образом сумма чистой прибыли в отчетном году увеличилась на 23 255 руб по сравнению с предыдущим отчётным периодом.

2.

Рентабельность Прибыль от реализации

основной деятельности = --------------------------------------------------------

Затраты на производство и сбыт продукции

Рентабельность за 050(ф.№2) 35 649

отчётный период = --------------------------------- = ---------------------- = 0,17 = 17 %

020 + 030 + 040 (ф. №2) 206 527

3 791

Рентабельность за = ------------- = 0,02 = 2 %

предшествующий период 205 409

Т.е. рентабельность основной деятельности увеличилась на 15 %, по сравнению с прошлым годом.

3.

Рентабельность Чистая прибыль

собственного капитала = --------------------------------------------------------

Средняя величина собственного капитала

140 – 150 (ф. №2) 34,52 – 11,64

Рентабельность за отчётный год = ----------------------------------- = ----------------- =

490-390-252-244 (ф. №1) 386-3

=0,06= 6 %

Рентабельность 0,951 – 0,333

за предшествующий период = ---------------------------------- = 0,0019 = 0,19 %

320 – 3

Рентабельность собственного капитала значительно увеличилась по сравнению с прошлым годом.

По трём вышерасчитанным показателям можно сделать вывод, что эффективность производства повысилась по сравнению с 1997 годом.

Собственный капитал

4. Доля собственных средств организации = -------------------------------------------------

Всего хозяйственных средств (нетто)

Доля собственных 490-390-252-244(ф.№1) 386-3

средств за отчётный = ----------------------------- = --------- = 0,77 = 77 %

период 399-390-252-244(ф.№1) 498-3

Доля собственных 320 - 3

средств за прошлый = ------------------ = 0,9 = 90 %

период 352 - 3

Доля собственных средств упала по сравнению по сравнению с прошлым отчётным периодом на 17 %.

5. Выручка от реализации = 010 (ф. №2)

Выручка от реализации отчётного периода = 242 176

Выручка от реализации за прошлый период = 209 250

Выручка от реализации выросла по сравнению с 1997 отчётным годом на 32 926 руб.

6. Прибыль отчётного года = 140 (ф.№2) = 34 515

Прибыль предшествующего отчётного периода = 951

Прибыль отчётного периода увеличилась на 33 564 руб.

Выручка от реализации 010 (ф. №.2)

7. Фондоотдача = ------------------------------------------------ = -----------------

Средняя стоимость основных фондов 120 (ф. №1)

Фондоотдача за 242,18

отчётный период = ------------- = 0,57 = 57 %

424

Фондоотдача за 209,25

прошлый год = ------------ = 0,72 = 72 %

289

Показатели фондоотдачи являются обобщающими показателями эффективности использования основных фондов предприятия. Фондоотдача снизилась за отчётный период, а следовательно снизилась эффективность основных фондов.

360 : Выручка от реализации

8. Оборачиваемость средств в расчётах = --------------------------------------------

Средняя дебиторская задолжность

360 : 010(ф.№2)

= ---------------------

240 (ф.№1)

360 : 242,18

Оборачиваемость средств в расчётах = -------------------- = 37 (дней)

за отчётный период 25

Оборачиваемость средств в расчётах 360 : 209,25

за период прошлого года = ----------------- = 29 (дней)

17

Ускорение оборачиваемости средств в расчётах в отчётном 1998 году по отношению к предыдущему 1997 увеличилась на 8 дней.

9. Оборачиваемость 360 : Себестоимость реализации 360 : 020(ф.№2)

производственных запасов = -------------------------------------------- = -------------------------

Средние запасы 210 – 220 (ф.№1)

Оборачиваемость произв. 360 : 206,58

запасов за отчётный период = ------------------ = 56 (дней)

34 - 2

Оборачиваемость произв. 360 : 205,46

запасов за предшествующий = -------------------- = 47 (дней)

период 29,57– 2,93

Оборачиваемость производственных запасов в отчётном периоде увеличилась на 9 дней.

Похожие работы

... товаров и расходов, связанных с их реализацией позволяет предприятию выбрать наиболее подходящий вариант и использовать его с большей эффективностью. 1.2 Правила учета и анализа себестоимости реализованных товаров, работ и услуг С точки зрения управления затратами главной целью систем калькулирования себестоимости продукции является объективное исчисление затрат на производство каждого вида ...

... спроса на светильник. Таким образом, можно сделать вывод, что объем произведенной продукции на предприятии отличается от объема реализованной продукции, о чем свидетельствует наличие запасов готовой продукции на складе. Анализ себестоимости продукции Важным показателем, характеризующим работу предприятий, является себестоимость продукции, работ и услуг. От ее уровня зависят финансовые ...

... плану 2,56 2. По плану на фактически реализованную продукцию 2,56 3. Фактически при плановых ценах реализации 1,85 4. Фактически 2,58 Уровень влияния факторов на изменение рентабельности продукции ПРУП «МЗКТ» рассчитан в табл. 8 Таблица 8 - Расчет факторов, повлиявших на изменение уровня рентабельности реализованной продукции ПРУП «МЗКТ» в 2008 г. Факторное ...

... показатели оценки финансового состояния, их структура и коэффициенты их определяющие, а также факторы, от которых зависят данные показатели. 2. Анализ прибыли и рентабельности в ООО «Дубрава». 2.1.Анализ формирования и распределения прибыли. Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе ...

0 комментариев