Навигация

Оборачиваемость Выручка от реализации 010 (ф.№2)

10. Оборачиваемость Выручка от реализации 010 (ф.№2)

собственного капитала = ------------------------------------------------------ = ---------------------

Средняя величина собственного капитала 399-390-252-244

Оборачиваемость собственного 242,18

капитала за отчётный период = -------------- =0,48= 48 %

498-3

Оборачиваемость собственного 209,25

капитала за предшествующий = --------------------- = 0,59 = 59 %

период 352,22 – 3,18

Оборачиваемость собственного капитала уменьшилась на 11 %.

2.3. Сводная система показателей рентабельности организации.

| №п/п | Наименование показателя | Способ расчёта | Пояснения |

| 1 | Рентабельность продаж | Пр 35 649 R1(1998)=-------*100 % = ----------- = 14,7 % В 242 176 R1(1997) = 1,8 % | Показывает сколько прибыли приходится на единицу реализованной продукции. |

| 2 | Общая рентабельность отчётного периода | Пб 34 515 R2(1998)=------*100 %=-----------*100 %= 14,2% В 242 176 R2(1997) = 0,45% | *** |

| 3 | Рентабельность собственного капитала | Пб R3(1998) = ------------------ *100 % = 8,9 % Стр.490(ф.№1) R3(1997) = 0,29 % | Показывает эффективность использования собственного капитала. |

| 4 | Экономическая рентабельность | Пб R4 (1998)=------------------------ *100 % = 6,9 % Стр. 399-390(ф.№1) R4 (1997) = 1,08 % | Показывает эффективность использования всего имущества организации. |

| 5 | Фондорентабельность | Пб R5 (1998) = --------------------- * 100 % = 8,1 % Стр. 190 (Ф.№1) R5 (1997) = 0,32 % | Показывает эффективность использования и прочих внеоборотных активов. |

| 6 | Рентабельность перманентного капитала | Пб R6=---------------------*100 % стр.490+590(ф.№1) | Показывает эффективность использования капитала, вложенного в деятельность на длительный срок. |

| 7 | Период окупаемости собственного капитала | стр.490(ф.№1) R7 (1998) = --------------------- = 11 лет Пб R6 (1997) = 336 лет | Показывает число лет, в течении которых полностью окупятся вложения в данную организацию. |

2.4. Анализ распределения и использования прибыли предприятия

После уплаты налогов прибыль распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), а вторая - на материальное поощрение работников предприятия (фонд потребления). Создается также резервный фонд предприятия.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

Однако если государство облагает предприятия очень высокими налогами, то это не стимулирует развитие производства, сокращается объем производства продукции, и как результат - поступление средств в бюджет. То же может произойти, если всю сумму прибыли использовать на материальное стимулирование работников предприятия. В этом случае в перспективе уменьшится производство продукции, так как не будут обновляться основные производственные фонды, сократится собственный оборотный капитал, что в конечном итоге приведет к снижению жизненного уровня работников, сокращению рабочих мест. Если же уменьшается доля прибыли на материальное стимулирование труда, то это в свою очередь приведет к снижению материальной заинтересованности работников, и как следствие - к снижению эффективности производства. Особенно остро данная проблема стоит в условиях инфляции, когда покупная способность заработной платы падает.

Очевидно, если реальная оплата уменьшается или остается на одном уровне или же увеличивается, но не так быстро, как на других предприятиях, то рабочие будут требовать увеличения оплаты их труда. Поэтому на каждом предприятии должен быть найден оптимальный вариант распределения прибыли. Большую роль в этом должен сыграть анализ хозяйственной деятельности.

2.4. Анализ уровня безубыточности

Использование в экономическом анализе деления затрат на переменные и постоянные позволяет установить функциональную зависимость между прибылью, объёмом производства и реализации и затратами. Наличие этой зависимости используется для выполнения нетрудоёмких расчётов различных вариантов уровней прибыли в зависимости от установленных цен, структуры реализуемой продукции по видам, её оценки на уровне переменных затрат и общей суммы постоянных расходов. Эта зависимость может быть использована для прогнозирования уровня безубыточности предприятия.

Связь прибыли с объёмом продаж и затратами такова, что прибыль от реализации зависти не только от количества проданного, но и от той доли постоянных расходов , которая будет отнесена на единицу реализованной продукции. Постоянные расходы могут корректироваться в сторону снижения за счёт той их части, которая регулируется руководством организации.

При увеличении объёма реализации за счёт расширения производственной мощности предприятия обычно увеличивается и сумма постоянных расходов, но темпы роста последних должны быть меньшими в сравнении с предполагаемым ростом объёма реализации, иначе заметного роста прибыли не будет.

29 октября 1998 года N 164-ФЗ ------------------------------------------------------------------ РОССИЙСКАЯ ФЕДЕРАЦИЯ ФЕДЕРАЛЬНЫЙ ЗАКОН О ЛИЗИНГЕ Принят Государственной Думой 11 сентября 1998 года Одобрен Советом Федерации 14 октября 1998 года Целями настоящего Федерального закона являются развитие форм инвестиций в средства производства на основе операций лизинга, защита прав собственности, прав участников инвестиционного процесса, обеспечение эффективности инвестирования. В настоящем Федеральном законе определены правовые и организационно - экономические особенности лизинга. Глава I. ОБЩИЕ ПОЛОЖЕНИЯ Статья 1. Сфера применения настоящего Федерального закона Сферой применения настоящего Федерального закона является лизинг имущества, относящегося к непотребляемым вещам (кроме земельных участков и других природных объектов), передаваемым во временное владение и в пользование физическим и юридическим лицам. Статья 2. Основные понятия, используемые в настоящем Федеральном законе В настоящем Федеральном законе использованы следующие основные понятия: лизинг - вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем; лизинговая сделка - совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга. Статья 3. Предмет лизинга 1. Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. 2. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения. Статья 4. Субъекты лизинга 1. Субъектами лизинга являются: лизингодатель - физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга; лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга; продавец (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли - продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли - продажи. 2. Любой из субъектов лизинга может быть резидентом Российской Федерации, нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации. Статья 5. Лизинговые компании (фирмы) 1. Лизинговые компании (фирмы) - коммерческие организации (резиденты Российской Федерации или нерезиденты Российской Федерации), выполняющие в соответствии со своими учредительными документами функции лизингодателей и получившие в установленном законодательством Российской Федерации порядке разрешения (лицензии) на осуществление лизинговой деятельности. 2. Учредителями лизинговых компаний (фирм) могут быть юридические, физические лица (резиденты Российской Федерации или нерезиденты Российской Федерации), в том числе граждане, зарегистрированные в качестве индивидуальных предпринимателей. 3. Лизинговая компания - нерезидент Российской Федерации - иностранное юридическое лицо, осуществляющее коммерческую деятельность в Российской Федерации в установленном законодательством Российской Федерации порядке. 4. Лизинговые компании имеют право привлекать денежные средства юридических лиц (резидентов Российской Федерации и нерезидентов Российской Федерации) для осуществления лизинговой деятельности в установленном законодательством Российской Федерации порядке. Статья 6. Лизинговая деятельность 1. Лизинговая деятельность - выполнение лизингодателем функций по договору лизинга. 2. Лизинговая деятельность лизинговых компаний, а также граждан, осуществляющих лизинговую деятельность и зарегистрированных в качестве индивидуальных предпринимателей, выполняется на основании разрешений (лицензий), полученных в установленном законодательством Российской Федерации порядке. 3. Лицензирование лизинговой деятельности нерезидентов Российской Федерации должно осуществляться после их постановки на учет в целях налогообложения на территории Российской Федерации. Статья 7. Формы, типы и виды лизинга 1. К регулируемым настоящим Федеральным законом основным формам лизинга относятся внутренний лизинг и международный лизинг. При осуществлении внутреннего лизинга лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами Российской Федерации. Внутренний лизинг регулируется настоящим Федеральным законом и законодательством Российской Федерации. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации. Если лизингодателем является резидент Российской Федерации, то есть предмет лизинга находится в собственности резидента Российской Федерации, договор международного лизинга регулируется настоящим Федеральным законом и законодательством Российской Федерации. Если лизингодателем является нерезидент Российской Федерации, то есть предмет лизинга находится в собственности нерезидента Российской Федерации, договор международного лизинга регулируется федеральными законами в области внешнеэкономической деятельности. 2. К регулируемым настоящим Федеральным законом основным типам лизинга относятся: долгосрочный лизинг - лизинг, осуществляемый в течение трех и более лет; среднесрочный лизинг - лизинг, осуществляемый в течение от полутора до трех лет; краткосрочный лизинг - лизинг, осуществляемый в течение менее полутора лет. 3. К регулируемым настоящим Федеральным законом основным видам лизинга относятся финансовый лизинг, возвратный лизинг и оперативный лизинг. Финансовый лизинг - вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. При этом срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга. Возвратный лизинг - разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель. Оперативный лизинг - вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. Срок, на который имущество передается в лизинг, устанавливается на основании договора лизинга. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, предмет лизинга возвращается лизингодателю, при этом лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга. При оперативном лизинге предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации предмета лизинга. 4. Лизинговая сделка может включать в себя условия по оказанию дополнительных услуг. Дополнительные услуги - услуги любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга лизингополучателем, а именно: приобретение у третьих лиц прав на интеллектуальную собственность ("ноу - хау", лицензионных прав, прав на товарные знаки, марки, программное обеспечение и других); приобретение у третьих лиц товарно - материальных ценностей, необходимых в период проведения монтажных (шефмонтажных) и пусконаладочных работ; осуществление монтажных (шефмонтажных) и пусконаладочных работ в отношении предмета лизинга, обучение персонала; послегарантийное обслуживание и ремонт предмета лизинга, в том числе текущий, средний и капитальный ремонт; подготовка производственных площадей и коммуникаций, услуги по проведению работ, связанных с установкой (монтажом) предмета лизинга; другие работы и услуги, без оказания которых невозможно использовать предмет лизинга. Перечень, объем и стоимость дополнительных услуг должны быть указаны в договоре лизинга. Статья 8. Сублизинг 1. Сублизинг - особый вид отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу, что оформляется договором сублизинга. 2. При сублизинге лицо, осуществляющее сублизинг, принимает предмет лизинга у лизингодателя по договору лизинга и передает его во временное пользование лизингополучателю по договору сублизинга. 3. Переуступка лизингополучателем третьему лицу своих обязательств по выплате лизинговых платежей третьему лицу не допускается. 4. При передаче предмета лизинга в сублизинг обязательным является согласие лизингодателя в письменной форме. 5. Международный сублизинг - разновидность международного лизинга, регулируемого настоящим Федеральным законом. Отличительной особенностью международного сублизинга является перемещение предмета лизинга через таможенную границу Российской Федерации только на срок действия договора сублизинга. Статья 9. Запреты на совмещение обязательств участниками лизинга В рамках системы взаимосвязанных и взаимообусловленных договоров, в соответствии с которыми осуществляется лизинг, в отношении конкретного предмета лизинга не допускается совмещение обязательств следующими участниками договора лизинга: лизингодателем и лизингополучателем по договору лизинга; кредитором и лизингополучателем предмета лизинга, за исключением возвратного лизинга. Глава II. ПРАВОВЫЕ ОСНОВЫ ЛИЗИНГОВЫХ ОТНОШЕНИЙ Статья 10. Права и обязанности участников договора лизинга 1. Права и обязанности участников договора лизинга, за исключением договора международного лизинга, регулируются нормами гражданского законодательства, настоящим Федеральным законом. 2. Права и обязанности участников договора международного лизинга регулируются в соответствии с Федеральным законом "О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге", нормами национального законодательства в части, не противоречащей отнесенным к предмету регулирования нормам международного права. 3. Режим применимого права устанавливается по соглашению сторон международного договора лизинга в соответствии с Конвенцией УНИДРУА о международном финансовом лизинге. 4. При осуществлении финансового лизинга и смешанного лизинга лизингополучатель вправе предъявлять непосредственно продавцу (поставщику) предмета лизинга требования к качеству и комплектности, срокам поставок и другие требования, установленные договором купли - продажи между продавцом (поставщиком) и лизингодателем. 5. При осуществлении оперативного лизинга лизингодатель отвечает за недостатки переданного во временное владение или в пользование предмета лизинга, полностью или частично препятствующие пользованию данным предметом, даже если во время заключения договора оперативного лизинга лизингодатель не знал о таких недостатках. При обнаружении таких недостатков лизингополучатель вправе потребовать от лизингодателя безвозмездного устранения недостатков предмета лизинга, соразмерного уменьшения лизинговых платежей или возмещения своих расходов, связанных с устранением недостатков данного предмета лизинга. Лизингодатель не отвечает за недостатки переданного во временное владение и в пользование предмета лизинга, которые были им оговорены при заключении договора оперативного лизинга, либо были заранее известны лизингополучателю, либо могли быть обнаружены лизингополучателем во время осмотра предмета лизинга или проверки его исправности при заключении договора оперативного лизинга или при передаче предмета лизинга лизингополучателю. 6. При вступлении договора лизинга в законную силу лизингополучатель вправе требовать от лизингодателя исполнения им обязательств по договору лизинга и в случае их невыполнения требовать через суд возмещения лизингодателем прямых убытков от подготовки к приему предмета лизинга, если затраты на такую подготовку были непосредственно произведены. 7. В случае изменения конъюнктуры рынка лизинга и условий хозяйствования лизингодателя, приведших к существенному ухудшению финансового положения лизингодателя, условия договора лизинга по соглашению сторон могут быть пересмотрены. Статья 11. Отношения собственности при лизинговых сделках 1. Предмет лизинга, переданный во временное владение и в пользование лизингополучателю, является собственностью лизингодателя. 2. Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное. 3. Право лизингодателя на распоряжение предметом лизинга включает право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях и в порядке, которые предусмотрены настоящим Федеральным законом и договором лизинга. Статья 12. Учет предмета лизинга 1. Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон. 2. При осуществлении оперативного лизинга предмет лизинга учитывается на балансе лизингодателя. Статья 13. Право бесспорного взыскания денежных сумм и бесспорного изъятия предмета лизинга 1. Лизингодатель имеет право бесспорного взыскания денежных сумм и бесспорного изъятия предмета лизинга в следующих случаях: если условия пользования предметом лизинга лизингополучателем не соответствуют условиям договора лизинга или назначению предмета лизинга; если лизингополучатель осуществляет сублизинг без согласия лизингодателя; если лизингополучатель не поддерживает предмет лизинга в исправном состоянии, что ухудшает его потребительские качества; если лизингополучатель более двух раз подряд по истечении установленного договором лизинга срока платежа не вносит плату за пользование предметом лизинга. 2. Лизингодатель имеет право бесспорного взыскания денежных сумм и бесспорного изъятия предмета лизинга в обусловленных случаях, предусмотренных настоящим Федеральным законом, нормами Гражданского кодекса Российской Федерации, и в случаях, предусмотренных договором лизинга. 3. Обусловленный случай - наступление такого обстоятельства или события, которые договором лизинга определены как бесспорные и очевидные нарушения лизингополучателем своих обязательств, установленных договором лизинга, или как бесспорная и очевидная причина прекращения договора лизинга. 4. Обусловленный случай влечет за собой действительное прекращение прав лизингополучателя на владение и пользование предметом лизинга, и при этом лизингодатель имеет право в бесспорном порядке изъять предмет лизинга в порядке, установленном договором лизинга, или взыскать денежную сумму. 5. Исполнение лизингополучателем обязательств в бесспорном порядке не лишает его права на обращение в суд после исполнения обязательств в целях удовлетворения его законных имущественных интересов. Статья 14. Порядок использования предмета лизинга в качестве залога 1. Лизингополучатель может передать в залог предмет лизинга только с разрешения лизингодателя в письменной форме. Залог должен быть оформлен отдельным договором между лизингополучателем и его кредитором. 2. Лизингодатель может использовать свои права в отношении предмета лизинга в качестве залога третьему лицу, как участнику лизинговой сделки, так и неучастнику лизинговой сделки. При этом риск изъятия залога в пользу третьего лица рассматривается как бесспорное нарушение условий договора лизинга со стороны лизингодателя. 3. Если предмет лизинга приобретен за счет привлеченных средств и является предметом залога по договору на привлечение средств, его повторный залог не производится. Статья 15. Содержание договора лизинга 1. Договор лизинга независимо от срока заключается в письменной форме. 2. В названии договора лизинга определяются его форма, тип и вид. 3. Договором лизинга обязательства сторон, которые исполняются сторонами других договоров, образуются путем заключения с другими субъектами лизинга обязательных и сопутствующих договоров. К обязательным договорам относится договор купли - продажи. К сопутствующим договорам относятся договор о привлечении денежных средств, договор залога, договор гарантии, договор поручительства и другие. 4. Договор лизинга должен содержать следующие существенные положения: точное описание предмета лизинга; объем передаваемых прав собственности; наименование места и указание порядка передачи предмета лизинга; указание срока действия договора лизинга; порядок балансового учета предмета лизинга; порядок содержания и ремонта предмета лизинга; перечень дополнительных услуг, предоставленных лизингодателем на основании договора комплексного лизинга; указание общей суммы договора лизинга и размера вознаграждения лизингодателя; порядок расчетов (график платежей); определение обязанности лизингодателя или лизингополучателя застраховать предмет лизинга от связанных с договором лизинга рисков, если иное не предусмотрено договором. 5. На основании договора лизинга лизингодатель обязуется: в случае осуществления финансового или смешанного лизинга приобрести у определенного продавца (поставщика) в собственность определенное имущество для его передачи за определенную плату или передать ранее приобретенное имущество на определенный срок, на определенных условиях в качестве предмета лизинга лизингополучателю; выполнить другие обязательства, вытекающие из содержания договора лизинга. 6. По договору лизинга лизингополучатель обязуется: принять предмет лизинга в порядке, предусмотренном указанным договором лизинга; возместить лизингодателю его инвестиционные затраты и выплатить ему вознаграждение; по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли - продажи; выполнить другие обязательства, вытекающие из содержания договора лизинга. 7. В договоре лизинга в обязательном порядке должны быть оговорены обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств и которые ведут к прекращению действия договора лизинга и имущественному расчету, а также процедура изъятия (возврата) предмета лизинга. 8. Договор лизинга может предусматривать право лизингополучателя продлить срок лизинга с сохранением или изменением условий договора лизинга. Статья 16. Обязательные признаки и условия договора лизинга 1. Договор квалифицируется как договор лизинга, если он содержит указания на наличие инвестирования денежных средств в предмет лизинга и на наличие передачи предмета лизинга лизингополучателю. При осуществлении международного финансового лизинга договор лизинга должен содержать ссылку на договор купли - продажи, в соответствии с которым передача предмета лизинга лизингополучателю должна производиться не позднее чем через шесть месяцев с момента пересечения предметом лизинга таможенной границы Российской Федерации, за исключением случаев транспортировки предмета лизинга по территории Российской Федерации в течение срока, превышающего шесть месяцев. 2. Несоблюдение условий, определенных пунктом 1 настоящей статьи, не позволяет классифицировать договор как договор лизинга. Такой договор не подлежит регулированию настоящим Федеральным законом. Статья 17. Предоставление во временное владение и в пользование предмета договора лизинга, его обслуживание и возврат 1. Лизингодатель обязан предоставить лизингополучателю имущество, являющееся предметом лизинга, в состоянии, соответствующем условиям договора лизинга и назначению данного имущества. 2. Предмет лизинга передается в лизинг вместе со всеми его принадлежностями и со всеми документами (техническим паспортом и другими), если иное не предусмотрено договором лизинга. 3. Гарантийное обслуживание предмета лизинга может осуществляться продавцом (поставщиком), если это предусмотрено договором купли - продажи. 4. Лизингополучатель за свой счет осуществляет техническое обслуживание предмета лизинга, его средний и текущий ремонт, если иное не предусмотрено договором лизинга. 5. Капитальный ремонт имущества, являющегося предметом лизинга, осуществляется лизингодателем, если иное не предусмотрено договором лизинга. 6. При прекращении договора лизинга лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договором лизинга. 7. Если лизингополучатель не возвратил предмет лизинга или возвратил его несвоевременно, лизингодатель вправе требовать внесения платежей за время просрочки. В случае, если указанная плата не покрывает причиненных лизингодателю убытков, он может требовать их возмещения. 8. В случае, если за несвоевременный возврат предмета лизинга лизингодателю предусмотрена неустойка, убытки могут быть взысканы с лизингополучателя в полной сумме сверх неустойки, если иное не предусмотрено договором лизинга. 9. Произведенные лизингополучателем отделимые улучшения предмета лизинга являются его собственностью, если иное не предусмотрено договором лизинга. 10. В случае, если лизингополучатель с согласия в письменной форме лизингодателя произвел за счет собственных средств улучшения предмета лизинга, неотделимые без вреда для предмета лизинга, лизингополучатель имеет право после прекращения договора лизинга на возмещение стоимости таких улучшений, если иное не предусмотрено договором лизинга. 11. В случае, если лизингополучатель без согласия в письменной форме лизингодателя произвел за счет собственных средств улучшения предмета лизинга, неотделимые без вреда для предмета лизинга, лизингополучатель не имеет права после прекращения договора лизинга на возмещение стоимости этих улучшений. Статья 18. Переуступка прав и обязательств участниками договора лизинга третьим лицам 1. Лизингодатель может уступить третьему лицу полностью или частично свои права по договору лизинга или свои интересы, вытекающие из этого договора. 2. При осуществлении оперативного лизинга уступка прав лизингополучателем не допускается. 3. Лизингодатель имеет право в целях привлечения денежных средств использовать в качестве залога предмет лизинга, который будет приобретен в будущем по условиям лизинговой сделки. 4. Переуступка лизингодателем своих прав по договору лизинга, не относящихся к предмету лизинга, настоящим Федеральным законом не регулируется. 5. Залоговые и ипотечные договоры с третьими лицами, заключенные лизингополучателем без согласия лизингодателя в письменной форме, являются ничтожными. Статья 19. Переход права собственности на предмет лизинга 1. При финансовом лизинге право собственности на предмет лизинга переходит к лизингополучателю до истечения срока действия договора лизинга при условии выплаты всех лизинговых платежей, если иное не предусмотрено договором финансового лизинга. 2. Переход права собственности на предмет лизинга к лизингополучателю при осуществлении оперативного лизинга возможен на основании договора купли - продажи. Статья 20. Порядок регистрации имущества - предмета договора лизинга 1. Регистрация недвижимого имущества - предмета договора лизинга по договору лизинга - осуществляется в порядке, установленном законодательством Российской Федерации. 2. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя. 3. По соглашению сторон лизингодатель вправе поручить лизингополучателю регистрацию предмета лизинга на имя лизингодателя. При этом в регистрационных документах обязательно указываются сведения о собственнике и владельце (пользователе) имущества. В случае расторжения договора и изъятия лизингодателем предмета лизинга по заявлению последнего государственные органы, осуществившие регистрацию, обязаны аннулировать запись о владельце (пользователе). Статья 21. Страхование предмета лизинга и риски 1. Предмет лизинга может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества продавцом (поставщиком) и до момента окончания срока действия договора лизинга, если иное не предусмотрено договором. 2. Страхование предпринимательских (финансовых) рисков осуществляется по соглашению сторон договора лизинга и не обязательно. 3. Стороны, исполняющие обязанности страхователя и выгодоприобретателя, а также сроки страхования определяются договором лизинга. 4. Лизингополучатель в случаях, определенных законодательством Российской Федерации, должен застраховать свою ответственность за выполнение обязательств, возникающих вследствие причинения вреда жизни, здоровью или имуществу других лиц в процессе пользования лизинговым имуществом. Статья 22. Риски, не связанные со страхованием 1. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его монтаже или эксплуатации, и иные имущественные риски с момента фактической приемки предмета лизинга несет лизингополучатель, если иное не предусмотрено договором лизинга. 2. Риск несостоятельности продавца (поставщика) несет сторона договора лизинга, которая выбрала продавца (поставщика), если иное не предусмотрено договором лизинга. 3. Риск несоответствия предмета лизинга целям использования этого предмета по договору лизинга несет сторона, которая выбрала предмет лизинга, если иное не предусмотрено договором лизинга. Статья 23. Порядок разрешения споров российских участников лизинговых отношений 1. Споры между российскими участниками лизинговой сделки разрешаются в порядке, предусмотренном законодательством Российской Федерации. 2. На предмет лизинга не может быть обращено взыскание третьего лица по обязательствам лизингополучателя, в том числе в случаях, если предмет лизинга зарегистрирован на имя лизингополучателя. 3. Взыскания третьих лиц, обращенные на имущество лизингодателя, могут быть отнесены только к данному объекту права собственности лизингодателя в отношении предмета лизинга. К приобретателю прав лизингодателя в отношении предмета лизинга в результате удовлетворения взыскания в обязательном порядке переходят не только права, но и обязательства лизингодателя, определенные в договоре лизинга. Статья 24. Порядок разрешения споров участников международных лизинговых сделок 1. Разрешение споров участников международных лизинговых сделок осуществляется в соответствии с соглашением о применимом праве. 2. Споры в отношении предмета лизинга - зарегистрированных судов и кораблей - разрешаются на основе права страны, в которой суда или корабли зарегистрированы на имя владельца. 3. Споры в отношении воздушных судов, зарегистрированных в соответствии с Конвенцией по международной гражданской авиации, подписанной в Чикаго 7 декабря 1944 года, разрешаются на основе права страны, в которой такие суда зарегистрированы. 4. Споры в отношении других предметов лизинга, которые могут перевозиться из одной страны в другую, например двигатели летательных аппаратов, разрешаются на основе права страны, в которой находится лизингополучатель. 5. Споры в отношении любых предметов лизинга разрешаются на основе права страны, в которой на момент возникновения спора находится это имущество. Статья 25. Изъятие предмета лизинга у лизингополучателя 1. Порядок изъятия лизингодателем предмета лизинга определяется законодательством Российской Федерации с учетом настоящего Федерального закона и условий договора лизинга. 2. Если лизингополучатель препятствует лизингодателю изъять предмет лизинга, лизингодатель может воспользоваться правом судебной защиты своих прав. 3. В случае, если предмет лизинга является предметом залога по договору о привлечении денежных средств, его изъятие в пользу кредитора проводится с учетом норм настоящего Федерального закона. Статья 26. Обязанности лизингополучателя при утрате предмета лизинга Утрата предмета лизинга или утрата предметом лизинга своих функций по вине лизингополучателя не освобождает лизингополучателя от финансовых обязательств по договору лизинга, если договором лизинга не установлено иное. Глава III. ЭКОНОМИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА Статья 27. Экономическое содержание договора лизинга 1. По экономическому содержанию лизинг относится к прямым инвестициям, в ходе исполнения которых лизингополучатель обязан возместить лизингодателю инвестиционные затраты (издержки), осуществленные в материальной и денежной формах, и выплатить вознаграждение. 2. Под общей суммой возмещения инвестиционных затрат (издержек) и выплатой вознаграждения в целях настоящего Федерального закона понимается общая сумма лизингового договора. Под инвестиционными затратами (издержками) в целях настоящего Федерального закона понимаются расходы и затраты (издержки) лизингодателя, связанные с приобретением и использованием предмета лизинга лизингополучателем, в том числе: стоимость предмета лизинга; налог на имущество; расходы на транспортировку и установку, включая монтаж и шефмонтаж, если иное не предусмотрено договором лизинга; расходы на обучение персонала лизингополучателя работе, связанной с предметом лизинга, если иное не предусмотрено договором лизинга; расходы на таможенное оформление и оплату таможенных сборов, тарифов и пошлин, связанных с предметом лизинга; расходы на хранение предмета лизинга до момента ввода его в эксплуатацию, если иное не предусмотрено договором лизинга; расходы на охрану предмета лизинга во время транспортировки и его страхование, если иное не предусмотрено договором лизинга; страхование от всех видов риска, если иное не предусмотрено договором лизинга; расходы на выплату процентов за пользование привлеченными средствами и отсрочки платежей, предоставленные продавцом (поставщиком); плата за предоставление лизингодателю гарантий и поручительств, подтверждение расчетно - платежных документов третьими лицами в связи с предметом лизинга; расходы на содержание и обслуживание предмета лизинга, если иное не предусмотрено договором лизинга; расходы на регистрацию предмета лизинга, а также расходы, связанные с приобретением и передачей предмета лизинга; расходы на создание резервов в целях капитального ремонта предмета лизинга; комиссионный сбор торгового агента; расходы на передачу предмета лизинга; расходы на оказание возникающих в ходе реализации комплексного лизинга дополнительных услуг; иные расходы, без осуществления которых невозможно нормальное использование предмета лизинга. 3. Инвестиционные затраты (издержки) должны быть обоснованы. 4. Вознаграждение лизингодателя - денежная сумма, предусмотренная договором лизинга сверх возмещения инвестиционных затрат (издержек). Статья 28. Платежи и взаиморасчеты по договору лизинга 1. Взаиморасчеты лизингодателя и лизингополучателя осуществляются в форме лизинговых платежей. 2. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга с учетом настоящего Федерального закона. Если лизингополучатель и лизингодатель осуществляют расчеты по лизинговым платежам продукцией (в натуральной форме), производимой с помощью предмета лизинга, цена на такую продукцию определяется по соглашению сторон договора лизинга. 3. Договором лизинга может предусматриваться отсрочка лизинговых платежей на срок не более чем шесть месяцев (180 дней) с момента начала использования предмета лизинга. 4. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга. 5. Лизинговые платежи производятся непосредственно в адрес лизингодателя. 6. Лизингополучатель относит лизинговые платежи на себестоимость продукции (услуг), производимой с использованием предмета лизинга, или на расходы, связанные с основной деятельностью. Статья 29. Лизинговые платежи 1. Плата за владение и пользование предоставленным по договору лизинга имуществом осуществляется лизингополучателем в виде лизинговых платежей, уплачиваемых лизингодателю. Размер, способ, форма и периодичность выплат устанавливаются в договоре по соглашению сторон. 2. В лизинговые платежи кроме платы за основные услуги (процентного вознаграждения) включаются амортизация имущества за период, охватываемый сроком договора, инвестиционные затраты (издержки), оплата процентов за кредиты, использованные лизингодателем на приобретение имущества (предмета лизинга), плата за дополнительные услуги лизингодателя, предусмотренные договором, налог на добавленную стоимость, страховые взносы за страхование предмета лизингового договора, если оно осуществлялось лизингодателем, а также налог на это имущество, уплаченный лизингодателем. 3. Лизинговые платежи относятся на себестоимость продукции (работ, услуг) лизингополучателя. Статья 30. Состав вознаграждения лизингодателя Вознаграждение лизингодателя включает в себя: оплату услуг по осуществлению лизинговой сделки; процент за использование собственных средств лизингодателя, направленных на приобретение предмета лизинга и (или) на выполнение дополнительных услуг (при комплексном лизинге). Статья 31. Право участников договора лизинга применять механизм ускоренной амортизации предмета лизинга 1. Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. 2. Амортизационные отчисления производит балансодержатель предмета лизинга. 3. При применении ускоренной амортизации используется равномерный (линейный) метод ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3. Статья 32. Доход и прибыль лизингодателя по договору лизинга 1. Доходом лизингодателя по договору лизинга является его вознаграждение. 2. Прибылью лизингодателя является разница между доходами лизингодателя и его расходами на осуществление основной деятельности лизингодателя. Статья 33. Переоценка предмета лизинга и обязательств сторон при осуществлении лизинговой сделки 1. Переоценка предмета лизинга и начисленного на него износа осуществляется балансодержателем предмета договора лизинга в порядке, предусмотренном законодательством Российской Федерации, за исключением предмета лизинга в случае, если он находится за пределами территории Российской Федерации и его балансодержателем является не зарегистрированный на территории Российской Федерации в целях налогообложения нерезидент Российской Федерации. 2. По договору лизинга устанавливаются обязательства лизингополучателя по лизинговым платежам по договоренности сторон в валюте расчетов по договору купли - продажи или в валюте привлеченных денежных средств, за исключением международного лизинга, в случае, если собственником предмета лизинга является резидент Российской Федерации. В таком случае обязательства лизингополучателя по лизинговым платежам устанавливаются в любой иностранной валюте договором лизинга. 3. Обязательства по договору лизинга, выраженные в иностранной валюте, переоцениваются лизингодателем и лизингополучателем в установленном на территории Российской Федерации порядке переоценки обязательств сторон, выраженных в иностранной валюте. 4. Курсовые разницы, возникшие в результате переоценки обязательств сторон, выраженных в иностранной валюте, относятся на прибыль (убытки) субъектов договора лизинга. Статья 34. Особенности международных операций, осуществляемых субъектами лизинга 1. Лизингодатель имеет право без лицензии Центрального банка Российской Федерации на осуществление международных операций, связанных с движением капитала, привлекать денежные средства от нерезидентов Российской Федерации в целях приобретения предмета лизинга на срок более чем шесть месяцев (180 дней), но не превышающий срока действия договора лизинга. 2. Лизинговые компании имеют право без лицензии Центрального банка Российской Федерации на осуществление операций, связанных с движением капитала, выплачивать проценты за пользование рассрочкой платежа, предоставленной продавцом (поставщиком) предмета лизинга, независимо от срока фактического получения предмета лизинга (текущие валютные операции и связанные с движением капитала операции). 3. Для осуществления международного лизинга настоящий Федеральный закон устанавливает, что: ввоз на территорию Российской Федерации и вывоз с территории Российской Федерации (перемещение через таможенную границу Российской Федерации) предмета лизинга в целях его использования по договору лизинга на срок более чем шесть месяцев, а также оплата полной суммы договора лизинга за период, превышающий шесть месяцев, не являются операциями, связанными с движением капитала, в соответствии с законодательством Российской Федерации о валютном контроле и валютном регулировании; стороны договора лизинга имеют право предоставлять отсрочку лизинговых платежей на срок не более чем шесть месяцев с момента фактического ввода предмета лизинга в эксплуатацию; при ввозе на территорию Российской Федерации или вывозе с территории Российской Федерации (перемещении через таможенную границу Российской Федерации) предмета лизинга все виды таможенных налогов и тарифов начисляются на полную таможенную стоимость имущества. Уплата таможенных налогов и тарифов производится: на момент ввоза (вывоза) предмета лизинга на сумму оплаченной части таможенной стоимости имущества, что подтверждается банковскими документами; в дальнейшем уплата таможенных налогов и тарифов производится одновременно с лизинговыми платежами или в течение 20 дней с момента получения лизинговых платежей. 4. Установленный настоящей статьей порядок (система) оплаты таможенных налогов и тарифов не считается отсрочкой таможенных платежей или инвестиционным налоговым кредитом. Статья 35. Предупреждение, ограничение и пресечение монополистической деятельности и недобросовестной конкуренции Предупреждение, ограничение и пресечение монополистической деятельности и недобросовестной конкуренции на рынке услуг по лизингу обеспечиваются федеральным антимонопольным органом в соответствии с антимонопольным законодательством Российской Федерации. Глава IV. ГОСУДАРСТВЕННАЯ ПОДДЕРЖКА ЛИЗИНГОВОЙ ДЕЯТЕЛЬНОСТИ Статья 36. Меры государственной поддержки деятельности лизинговых организаций (компаний, фирм) Мерами государственной поддержки деятельности лизинговых организаций (компаний, фирм), установленными законами Российской Федерации и решениями Правительства Российской Федерации, а также решениями органов государственной власти субъектов Российской Федерации в пределах их компетенции, могут быть: разработка и реализация федеральной программы развития лизинговой деятельности в Российской Федерации или в отдельном регионе как части программы среднесрочного и долгосрочного социально - экономического развития Российской Федерации или региона; создание залоговых фондов для обеспечения банковских инвестиций в лизинг с использованием государственного имущества; долевое участие государственного капитала в создании инфраструктуры лизинговой деятельности в отдельных целевых инвестиционно - лизинговых проектах; выделение предприятиям, осуществляющим лизинг, государственного заказа на поставки товаров для государственных нужд; меры государственного протекционизма в сфере разработки, производства и использования наукоемкого высокотехнологичного оборудования; финансирование из федерального бюджета и предоставление государственных гарантий в целях реализации лизинговых проектов (Бюджет развития Российской Федерации), в том числе с участием фирм - нерезидентов; предоставление инвестиционных кредитов для реализации лизинговых проектов; предоставление банкам и другим кредитным учреждениям в порядке, установленном законодательством Российской Федерации, освобождения от уплаты налога на прибыль, получаемую ими от предоставления кредитов субъектам лизинга, на срок не менее чем три года для реализации договора лизинга; предоставление в законодательном порядке налоговых и кредитных льгот лизинговым компаниям (фирмам) в целях создания благоприятных экономических условий для их деятельности; создание, развитие, формирование и совершенствование нормативно - правовой базы, обеспечивающей защиту правовых и имущественных интересов участников лизинговых сделок; предоставление лизингодателям в целях стимулирования обновления машин и оборудования дополнительно наряду с применением механизма ускоренной амортизации права списания в качестве амортизационных отчислений до 35 процентов первоначальной стоимости основных фондов, срок службы которых более чем три года, в первый год эксплуатации указанных фондов; предоставление лизингополучателям, ведущим переработку или заготовку сельскохозяйственной продукции, права осуществлять лизинговые платежи поставками продукции на условиях, предусмотренных договорами лизинга; отнесение при осуществлении лизинговых операций в агропромышленном комплексе к предмету лизинга племенных животных; создание фонда государственных гарантий по экспорту при осуществлении международного лизинга отечественных машин и оборудования. Глава V. ПРАВО ИНСПЕКТИРОВАНИЯ И КОНТРОЛЯ Статья 37. Право на инспекцию по лизинговой сделке 1. Лизингодатель имеет право осуществлять контроль за соблюдением лизингополучателем условий договора лизинга и других сопутствующих договоров. 2. Цели и порядок инспектирования оговариваются в договоре лизинга и других сопутствующих договорах между их участниками. 3. Лизингополучатель обязан обеспечить лизингодателю беспрепятственный доступ к финансовым документам и предмету лизинга. Статья 38. Право лизингодателя на финансовый контроль 1. Лизингодатель имеет право на финансовый контроль за деятельностью лизингополучателя в той ее части, которая относится к предмету лизинга, формированием финансовых результатов деятельности лизингополучателя и выполнением лизингополучателем обязательств по договору лизинга. 2. Цель и порядок финансового контроля предусматриваются договором лизинга. 3. Лизингодатель имеет право направлять лизингополучателю в письменной форме запросы о предоставлении информации, необходимой для осуществления финансового контроля, а лизингополучатель обязан удовлетворять такие запросы. 4. В случае нарушения лизингополучателем своих обязательств по лизинговым платежам для выяснения причин таких нарушений и их предотвращения лизингодатель имеет право назначать аудиторские проверки финансового состояния лизингополучателя, присутствовать без права голоса на общих собраниях учредителей и органов управления, заявлять свои требования. Глава VI. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ Статья 39. Вступление в силу настоящего Федерального закона Настоящий Федеральный закон вступает в силу со дня его официального опубликования. Предложить Президенту Российской Федерации привести свои нормативные акты в соответствие с настоящим Федеральным законом. Правительству Российской Федерации в течение шести месяцев привести свои нормативные акты в соответствие с настоящим Федеральным законом. Президент Российской Федерации Б.ЕЛЬЦИН Москва, Кремль 29 октября 1998 года N 164-ФЗ ------------------------------------------------------------------

3.2. Расчёт прибыли от сдачи в аренду простаиваемых помещений типографии.

В Калининграде цена арендуемого помещения рассчитывается из расчёта 50 дол. за 1 кв. м. за 1 месяц, с условием, что сдаваемое в аренду помещение расположено в центре города и не требует никакого ремонта, т.е. попросту готово к эксплуатации.

В Зеленоградске сдаваемая в аренду площадь будет стоить около 70 долларов за 1 кв.м. в месяц.

В исследуемой нами типографии простаивают 2 помещения общей площадью по 22 и 36 кв.м соответственно. Следует отметить, что все коммуникации в виде электроснабжения, канализации и водоснабжения подведены. Имеется возможность подключиться к телефонной сети. Помещение не требует никакого дополнительного ремонта и готово к эксплуатации.

Рассчитаем экономическую выгоду от сдачи в аренду помещения №1(22кв.м) из расчёта 70 дол. в месяц за 1 кв. м .

22 * 20 $ = 440 $ в месяц

440 $ * 6 = 2 640 $ за 6 месяцев

2 640 $ * 2 = 5 280 $ за 1 год

5 280 $ * 2 = 10 560 $ за 2 года

Как правило, если клиент в состоянии оплатить арендуемое им помещение за год вперёд, арендодатель делает ему скидку.

В нашем случае самая выгодная скидка для обеих сторон составит порядка 5%.

5 280 $ * 5 % = 5 016 $, следовательно клиент экономит 264 $.

Если клиент готов оплатить арендную плату за 2 года вперед, что встречается крайне редко, скидка может составить 7%.

10 560 $ * 7 % = 9 820,8 $

739,2 $ - экономит клиент.

Помещение №2 (36кв.м.)

36 * 20 $ = 720 $ - за 1 месяц

4 320 $ за пол года

8 640 $ за год

17 280 $ за 2 года

Скидки:

-5 % - 8 208 $, клиент экономит 432 $ за год

-7% - 16070,4 $ , клиент экономит 1 209,6 $ за год

Общая сумма прибыли, которую получит типография от сдачи двух помещений в аренду одновременно:

за 1 месяц – 1 160 $

за 6 месяцев – 6 960$

за 1 год – 13 920 $

за 2 года – 27 840 $.

Анализ себестоимости продукции АО «Стройдормаш»

Калининградский Государственный

Технический Университет

Кафедра учета, анализа и финансов.

Курсовая работа

По технико-экономическому анализу на тему:

«Анализ себестоимости продукции АО «Стройдормаш»»

Выполнила: Булычева М.А.

96-ПМ-1

Научный руководитель:

Верещагина О.В.

Калининград, 1999 год.

Содержание.

Введение

Глава1. Себестоимость как важнейшая категория экономического анализа.

Технико-экономическая характеристика предприятия.

Основы анализа себестоимости.

Информационная база анализа себестоимости.

Организация аналитической работы на предприятии.

Глава2. Анализ себестоимости продукции АО «Стройдормаш».

2.1 Анализ затрат на рубль товарной продукции.

2.2 Анализ себестоимости по элементам и статьям затрат.

2.3 Резервы снижения себестоимости.

2.4 Анализ себестоимости по системе «директ-костинг».

Заключение.

Список использованной литературы.

Приложение.

ВВЕДЕНИЕ.

Под себестоимостью продукции, работ и услуг понимаются выраженные в денежной форме затраты всех видов ресурсов: основных фондов, природного и промышленного сырья, материалов, топлива и энергии, труда, используемых непосредственно в процессе изготовления продукции и выполнения работ, а также для сохранения и улучшения условий производства и его совершенствования. Состав затрат, включаемых в себестоимость продукции, их классификация по статьям определяются государственным стандартом, а методы калькулирования – самими предприятиями.

Себестоимость продукции, представляя собой затраты предприятия на производство и обращение, служит основой соизмерения расходов и доходов, т.е. самоокупаемости – основополагающего признака рыночного хозяйственного расчета. Себестоимость – один из обобщающих показателей интенсификации и эффективности потребления ресурсов.

Анализ себестоимости продукции направлен на выявление возможностей повышения эффективности использования материальных, трудовых и денежных ресурсов в процессе производства, снабжения и сбыта продукции. Изучение себестоимости продукции позволяет дать более правильную оценку уровню показателей прибыли и рентабельности, достигнутому на предприятиях.

Данная курсовая работа посвящена анализу себестоимости продукции АО «Стройдормаш».

Глава 1. Себестоимость как важнейшая категория экономического анализа.

1.1 Технико-экономическая характеристика предприятия.

24 апреля 1947 года распоряжением Совета Министров СССР №4500 создан Калиниградский паровозо-ремонтный завод на базе немецкого завода. За 9 лет работы ПРЗ из его ворот вышло более 500 отремонтированных паровозов.

21 июля 1956 года постановлением Совета Министров СССР паровозо-ремонтный завод переименован в завод «Стройдормаш» и передан Министерству строительного, дорожного и коммунального машиностроения.

На заводе начинается производство дорожной техники. Освоен выпуск парообразователей различной модификации – первых изделий, самостоятельно созданных заводскими конструкторами. Производятся вибрационные катки, маркировочные машины, инженерная техники для Министерства обороны, другие виды дорожной техники и большой ассортимент товаров народного потребления: отопительные котлы и батареи, садово-огородный инвентарь, слесарные верстаки для автолюбителей и другая продукция.

Завод развивается, строятся новые производственные корпуса: механо-сборочного цеха №6, механического цеха №4, инструментального цеха №7, автоматической телефонной станции, заводской котельной, очистные сооружения.

Продукция завода «Стройдормаш» продавалась как внутри страны, так и экспортировалась во многие страны мира: Италию, ОАР, Иран, Афганистан, Иемен, Индию, Бельгию, Польшу, Венгрию, Болгарию, Китай, Чехословакию, Югославию, другие страны и даже на станцию «Северный полюс - 14».

Завод неоднократно представлял свою продукцию на ВДНХ, получая Дипломы, серебряные и бронзовые медали и другие награды Главного Комитета выставки. Участвовал и в международной выставке «Интербыт - 68», получив Почетный Диплом Президиума Всесоюзной Торговой Палаты СССР.

За высокие показатели в труде, долголетний и безупречный труд 92 работника завода были награждены орденами и медалями СССР, троим присвоено почетное звание №Заслуженный машиностроитель№, более 300 человек получили звание «Ветеран труда».

С 31 декабря 1992 года завод «Стройдормаш» преобразован в Акционерное общество открытого типа «Стройдормаш».

В настоящее время из-за неплатежеспособности потребителей продукции завода, которые в основном являются бюджетными организациями, резко упал объем производимой продукции.

Численность завода в настоящее время уменьшилась в 5 раз.

Из-за тяжелого финансового состояния передана безвозмездно местной администрации 2 детских дошкольных учреждения, 30 жилых домов, Дом культуры.

24 апреля 1997 года завод отметил свое 50-летие.

Рассмотрим организационную структуру, действующую на АО «Стройдормаш».

Далее проанализируем основные технико – экономические показатели АО «Стройдормаш», приведенные в сопоставимых цифрах (коэффициентах) к 1998 году. Индекс инфляции в 1997 году, действующий на предприятии составил 1,8 (во всей курсовой работе все данные тоже даны в сопоставлении двух исследуемых годов).

Среднесписочная численность работников.

| 1997 год | 1998 год | Отклонение |

| 490 чел. | 387 чел. | -103 чел. |

Из таблицы видно, что среднесписочное количество работников уменьшилось на 103 человека. Это уменьшение происходило на предприятии ежемесячно за счет сокращения штата сотрудников (см. прил 1)

Выручка от реализации.

| 1997 год | 1998 год | Отклонение |

| 15 576 754 руб. | 13 583 857 руб. | - 1 992 897 руб. |

Уменьшилась по сравнению с 1997 годом на 1 992 897 руб. в связи с реализацией меньшего количества произведенных машин и уменьшением численности рабочих (см. ф.2).

Прибыль

| 1997 год | 1998 год | Отклонение |

| 2 679 863 руб. | 2 770 452 руб. | 90 589 руб. |

Чистая прибыль.

| 1997 год | 1998 год | Отклонение |

| 1 417 154 руб. | 1 909 919 руб. | 492 765 руб. |

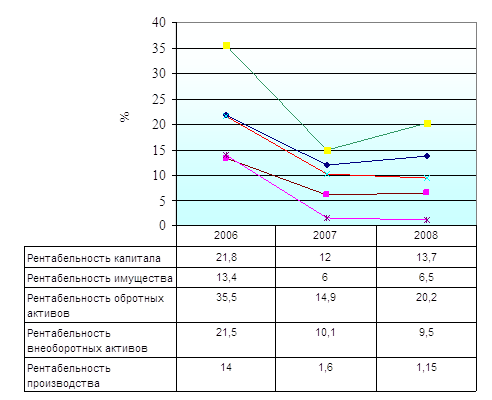

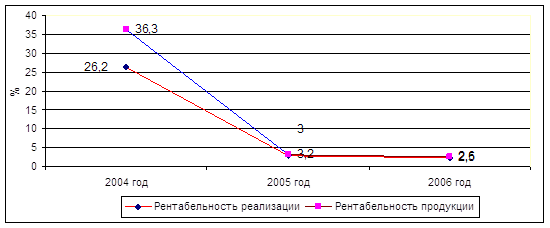

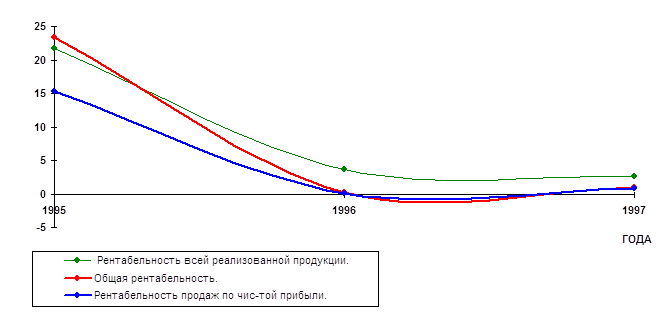

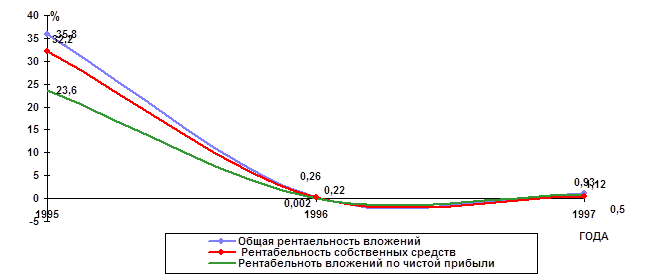

5. Рентабельность.

Показатели рентабельности отражают конечную эффективность работы предприятия и выпускаемой им продукции.

Существует много факторов, определяющих величину прибыли и уровень рентабельности. Эти факторы можно подразделить на внутренние и внешние. Внешние - это факторы не зависящие от усилий данного коллектива, например, изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и т.д. Такие мероприятия проводятся в общем масштабе и сильно воздействуют на обобщающие показатели производственно-хозяйственной деятельности предприятий. Структурные сдвиги в ассортименте продукции существенно влияют на величину реализованной продукции, себестоимость и рентабельность производства.

Задача экономического анализа по рентабельности- выявить влияние внешних факторов, определить сумму прибыли, полученную в результате действия основных внутренних факторов, отражающих трудовые вложения работников и эффективность использования производственных ресурсов.

Показатели рентабельности (доходности) являются общеэкономическими. Они отражают конечный финансовый результат и отражаются в бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе и рентабельности. Рентабельность можно рассматривать как результат воздействия технико- экономических факторов, а значит как объекты технико- экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно- хозяйственной деятельности от основных технико- экономических факторов.

Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий. Общую рентабельность предприятия необходимо рассматривать как функцию ряда количественных показателей - факторов: структуры и фондоотдачи, основных производственных фондов, оборачиваемости нормируемых оборотных средств , рентабельности реализованной продукции.

Балансовая (общая) прибыль - это конечный финансовый результат производственно- финансовой деятельности. Вместо общей прибыли у предприятия может образоваться общий убыток , и такое предприятие перейдет в категорию убыточных. Общая прибыль (убыток) состоит из прибыли ( убытка) от реализации продукции, работ и услуг; внереализационных прибылей и убытков. Под рентабельностью предприятия понимается его способность к приращению вложенного капитала. Задачей анализа рентабельности являются несколько положений: оценить динамику показателя рентабельности с начала года, степень выполнения плана, определяют и оценивают факторы , влияющие на эти показатели , и их отклонения от плана ; выявляют и изучают причины потерь и убытков , вызванных бесхозяйственностью, ошибками в руководстве и другими упущениями в производственно- хозяйственной деятельности предприятия; вскрывают и подсчитывают резервы возможного увеличения прибыли или дохода предприятия.

Рентабельность целесообразно рассчитывать также по отдельным направлениям работы предприятия , в частности :

1)Рентабельность основной деятельности.

| Формула расчета | Информационное обеспечение | Расчетное значение | ||

| Отчетная форма | Номера строк | В 1997 году | В1998 году | |

| Прибыль от реализации Затраты на производство и сбыт продукции | 2 | 050 020+030+040 | 0,198 | 0,23 |

К сожалению необходимо заметить, что на данном предприятии затраты на производство продукции значительно превышают полученную прибыль от реализации, но есть вероятность того, что в недалеком будущем величина этого показателя будет значительно лучше в связи с имеющейся уже сейчас тенденцией его роста - по сравнению с 1997 годом он увеличился на 16%.

2)Рентабельность собственного капитала.

| Чистая прибыль Средняя величина собственного капитала | 1,2 | 140-150(ф.№2) 490-390-252-244(ф.№1) | 0,027 | 0,04 |

Как и предыдущий показатель, рентабельность собственного капитала очень низкая. Но ее рост составил 48% за счет увеличения чистой прибыли и уменьшения средней величины собственного капитала, что оставляет надежду на изменение ситуации в лучшую сторону.

Доля собственных средств организации.

| Собственный капитал Всего хозяйственных средств (нетто) | 1 | 490-390-252-244 399-390-252-244 | 1,494 | 0,87 |

Уменьшилась на 42% за счет продажи некоторых видов имущества и сокращения производственных площадей.

Ликвидность.

Данный коэффициент показывает , в какой степени предприятия способно погасить свои текущие обязательства за счет оборотных средств . Нижним пределом коэффициента покрытия можно считать 1.0 . В нашем случае , несмотря на некоторое его снижение , финансовое положение предприятия можно считать достаточно стабильным .

1)Коэффициент текущей ликвидности.

| Оборотные активы Краткосрочные пассивы | 1 | 290-252-244-230 690 | 2,772 | 3,69 |

Коэффициент текущей ликвидности дает общую оценку ликвидности коммерческой организации, показывает, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами, что характерно для данного предприятия, так как этот показатель очень хороший и возрос по сравнению с 1997 годом на 33%.

2)Коэффициент быстрой ликвидности.

Он считается несколько более важным , с точки зрения оперативного управления, так как характеризует возможности погасить обязательства в сжатые сроки.

| Оборотные активы за минусом запасов Краткосрочные пассивы | 1 | 290-252-244-210-220-230 690 | 0,342 | 0,9 |

Коэффициент быстрой ликвидности исчисляется по более узкому кругу оборотных активов, исключая из них наименее ликвидную их часть – МПЗ (считается, что коэффициент должен быть не меньше 1 ).

Коэффициент быстрой ликвидности стал существенно больше (на 163%) и вполне достаточен для погашения обязательств. По оценкам западных специалистов (которые к нашей практике можно применить лишь условно), этот коэффициент можно полагать достаточным в интервале 0.5 - 1.0 .

3)Коэффициент абсолютной ликвидности.

Показывает возможность предприятия погасить свои обязательства немедленно.

| Денежные средства Краткосрочные пассивы | 1 | 260 690 | 0,0018 | 0,002 |

Увеличился на 11%, но еще достаточно мал из-за отсутствия необходимого количества денежных средств.

На Западе считается достаточным иметь коэффициент ликвидности более 0.2 . Несмотря на чисто теоретическое значение этого коэффициента (едва ли предприятию единомоментно придется отвечать по всем своим обязательствам), желательно иметь его достаточным. В нашем случае коэффициент быстрой ликвидности не достаточен.

Фондоотдача.

| Выручка от реализации Средняя стоимость основных средств | 1,2 | 010(ф.№2) 120(ф. №1) | 0,324 | 0,46 |

Фондоотдача, характеризуемая величиной выручки (товарооборота), приходящейся на 1 рубль основных фондов, является вполне приемлемой величиной и создает хорошее впечатление о деятельности предприятия. Необходимо учесть также, что этот коэффициент вырос по сравнению с прошлым годом на 42%.

Похожие работы

... товаров и расходов, связанных с их реализацией позволяет предприятию выбрать наиболее подходящий вариант и использовать его с большей эффективностью. 1.2 Правила учета и анализа себестоимости реализованных товаров, работ и услуг С точки зрения управления затратами главной целью систем калькулирования себестоимости продукции является объективное исчисление затрат на производство каждого вида ...

... спроса на светильник. Таким образом, можно сделать вывод, что объем произведенной продукции на предприятии отличается от объема реализованной продукции, о чем свидетельствует наличие запасов готовой продукции на складе. Анализ себестоимости продукции Важным показателем, характеризующим работу предприятий, является себестоимость продукции, работ и услуг. От ее уровня зависят финансовые ...

... плану 2,56 2. По плану на фактически реализованную продукцию 2,56 3. Фактически при плановых ценах реализации 1,85 4. Фактически 2,58 Уровень влияния факторов на изменение рентабельности продукции ПРУП «МЗКТ» рассчитан в табл. 8 Таблица 8 - Расчет факторов, повлиявших на изменение уровня рентабельности реализованной продукции ПРУП «МЗКТ» в 2008 г. Факторное ...

... показатели оценки финансового состояния, их структура и коэффициенты их определяющие, а также факторы, от которых зависят данные показатели. 2. Анализ прибыли и рентабельности в ООО «Дубрава». 2.1.Анализ формирования и распределения прибыли. Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе ...

0 комментариев