Навигация

Анализ финансового состояния

6. Анализ финансового состояния.

Анализ финансового состояния фирмы включает в себя анализ бухгалтерских балансов и отчетов о финансовых результатах оцениваемой фиры за прошедшие периоды в целях выявления тенденций в ее деятельности и определения основных финансовых показателей. Данные показатели были сопоставлены с соответствующими показателями фирм и предприятий, выпускающих аналогичную продукцию. Это позволило оценить относительное финансовое положение данной фирмы.

Результаты финансового анализа непосредственно влияют на прогнозирование доходов и расходов фирмы; на определение ставки диксонта, применяемой в методе диксонтного денежного потока; на величину мультипликатора, используемого в методе рыночных сранений.

Анализ финансового состояния фирмы включал изучение годовых и квартальных финансовых отчетов (балансы и отчеты о финансовых результатах) за 1993 – 1995 г.г., проведение корректировки их некоторых статей, расчет ряда основных финансово-экономических показателей, таких как коэффициент ликвидности, отношение собственного оборотного капитала к выручке, соотношение собственного и заемного капитала, отношение выручки к активам и т.д.

Анализ основывался на финансовой информации и данных по операциям, аудиторская проверка которых нами не проводилась. Мы полагались на эти данные без их проверки и подтверждения. В ходе настоящего исследования была проведена частичная инвентаризация активов и, исходя из ее результатов, были внесены соответствующие поправки в балансовый отчет на 1 января 1996 г. и отчет о финансовых результатах за 1995 г.

Данный анализ носит ограниченный характер, поскольку финансовые отчеты были использованы только за три года, а также высокие темпы инфляции затрудняют ретроспективный анализ даже при пересчете рублевых сумм в доллары.

Анализ баланса.

Активы баланса фирмы "Зимний спорт" постоянно увеличиваются. Вместе с тем, очевидно, что бухгалтерская стоимость активов не соответствует их рыночной стоимости.

1. Основные средства фирмы отражены в балансе по затратам на из приобретение с учетом переоценки по нормативным коэффициентам. Субъективный характер коэффициентов и механическое их применение приводит к значительному отклонению остаточной балансовой стоимости от реальной рыночной.

2. Нематериальные активы, включенные в баланс, на наш взгляд не обладают существенной рыночной стоимостью, и их стоимость была принята равной нулю. Мы также провели переоценку основных средств фирмы с привлечением сметчиков по зданиям и экспертов по машинам и оборудование. Используя результаты переоценки основных средств и материальных активов, был перестроен балансовый отчет предприятия. Пересчитана также стоимость активов фирмы в доллары США по курсу на 1 января 1996 года.

По скорректированному балансу общие активы фирмы составили 521,52 тыс. ам. долл. На здание и оборудование приходилось 26,37 %, на текущие активы – 73,63 %, из них на производственные запасы – 8,02 %, на товары – 25,6 %, на авансы, выданные поставщикам – 11,65 %, на денежные средства – 11,33 %.

Данные активы на 26 % профинансированы за счет собственных ресурсов и на 2,5 % ха счет долгосрочных кредитов. Удельный вес обязательств составлял 74,0 %.

Анализ отчета о финансовых результатах.

В целях определения денежного потока пересчет данных о финансовых результатах был произведен не по оплаченной покупателем продукции, а по отгруженной.

Данные отчета о финансовых результатах были пересчитаны посредством помесячного пересчета рублевых сумм в американские доллары с использованием соответствующих ставок обменного курса.

Анализ финансовых коэффициентов.

Динамика коэффициетов платежеспособности свидетельсвуют об устойчивой платежеспособности оцениваемой фирмы. Коэффициент платежеспособности на 1 января 1993 г. был 4,46, а на 1 января 1995 г. 25,9. Увеличение этого показателя в 5,8 раза (25,9/4,46) произошло за счет увеличения массы прибыли в 3,8 раза (157,7725/40,94) только за период 1994 – 1995 годов.

Значительная часть активов оцениваемой фирмы формируется за счет заемных средств. Однако, благодаря успешной работе фирмы, доля заемных средств в активах фирмы снижается. Так, на 1 января 1994 г. – 93,24 %, а на 1 января 1995 г. – 74,%.

В структуре заемного капитала в 1995 г. наибольший удельный вес имеет задолженность перед покупателем, заказчиками и поставщиками – 96,6 %. Фактически эта задолженность является беспроцентной ссудой, если сроки ее погашения не будут просрочены и по ней не будут применены какие-либо санкции.

Коэффициенты покрытия за рассматриваемый период находятся в допустимых пределах, в 1993 г. – 1,00; в 1994 г. – 1,114; в 1995 г. – 1,03.

Коэффициенты срочности характеризуют скорость конверсии активов, т.е. возможность "покрыть" лекгореализуемыми активами краткосрочную задолженность. Данный показатель за последний год несколько ухудшился (с 85 % в 1994 г. до 44 % в 1995 г.) Однако, фирма сохраняет ликвидность в пределах нормы. Это было достигнуто в результате снижения авансов, выданных поставщикам(с 242,5489 тыс в 1994 г. до 60,79 тыс. с 1995 г.), в силу чего снизился риск как невозврата авансов, так и поставки необходимых для производства товаров.

К негативным моментам дяетльности фирмы следует отнести увеличение производственных запасов, т.е. происходит рост наименее ликвидной части обортных средств.

Показатели оборачиваемости представлены в таблице 1.1.

Таблица 1.1.

| № | Показатель | 1994 год | 1995 год |

| 1. | Коэффициент оборачиваемости активов | 2,02 | 1,051 |

| 2. | Коэффициент оборачиваемости собственного капитала | 30,4 | 5,88 |

| 3. | Фондоотдача, % | 95,01 | 39,23 |

Анализ данных таблицы 1.1. показывает, что за исследуемый период произошло снижение оборачиваемости собственного капитала за счет чистой прибыли.

В связи с переоценкой основных фондов, проведенной по состоянию на 1 января 1995 г., снизился показатель фондоотдачи.

В таблице 1.2. представлены данные об оборачиваемости товарных запасов, а также кредиторской и дебиторской задолженности.

Таблица 1.2.

| № | Показатель | 1994 год | 1995 год |

| 1. | Коэффициент оборачиваемости запасов | 6,96 | 2,065 |

| 2. | Оборачиваемость запасов, в днях | 52,44 | 176,76 |

| 3. | Коэффициент оборачиваемости дебиторской задолженности | 3,3 | 3,04 |

| 4. | Коэффициент оборачиваемости кредиторской задолженности | 2,163 | 1,28 |

Анализ показателя оборачиваемости товарных запасов свидетельствует о недостатке в системе расчетов с клиентами.

Превышение оборачиваемости дебиторской задолженности на показателем оборачиваемости кредиторской задолженности усиливает финансовую устойчивость фирмы.

Данные о различных показателях рентабельности помещены в таблице 1.3.

Таблица 1.3.

| № | Показатель, % | 1994 год | 1995 год |

| 1. | Рентабельность капитала | 20,47 | 34,98 |

| 2. | Чистая рентабельность капитала | 13,3 | 22,74 |

| 3. | Чистая рентабельность собственного капитала | 200,3 | 127,28 |

| 4. | Рентабельность инвестиций | 58,26 | 69,1 |

| 5. | Чистая рентабельность оборота | 6,58 | 21,63 |

Исходя из данных таблицы 1.3., можно сделать вывод о высоком уровне рентабельности фирмы. Увеличилась рентабельность капитала и рентабельность инвестиций. За счет привлечения заемных средств рентабельность собственного капитала снизилась, но остается весьма высокой (127,28 %). Чистая рентабельность оборота также значительно возросла с 6,58 % до 21,63 %.

Заключение.

Исследование бухгалтерского баланса, отчетов о финансовых результатах, расчет финансовых коэффициентов и их сравнение с соответствующими коэффициентами фирм-аналогов позволяет сделать следующие выводы:

1. Ликвидность фирмы соответствует среднеотраслевому уровню.

2. Наличие у фирмы долгосрочной задолженности на сумму 13,14 тыс. ам. долл. увеличивает текущие финансовые возможности фирмы.

3. Рентабельность фирмы не вызывает сомнений, причем уровень рентабельности выше среднеотраслевого.

4. Показатель фондоотдачи фирмы несколько ниже отраслевого уровня, что связано с наличием в собственности здания. Однако, право собственности на здание повышает ценность фирмы.

6. Методы оценки и выводы.

Основным показателем в доходном подходе является чистый денежный поток. Он рассчитывается как разница между притоком и оттоком денежных средств за определенное время. Существует несколько способов исчисления денежного потока. Для целей настоящего исследования был имчислен денежный поток, приносимый собственным капиталом после выплаты налогов, рассчитанный в долларах США.

Данный показатель рассчитан по следующей схеме:

Чистая прибыль +

+ Начисленный износ +

+ Увеличение долгосрочной задолженности –

- Прирост собственного оборотного капитала

- Капитальные вложения –

- Капитальные вложения –

- Уменьшение долгосрочной задолженности

= Денежный поток

Подготовка отчетных данных для оценки.

Данные отчета о финансовых результатах фирмы "Зимний спорт", прошедшие аудиторскую проверку, были представлены в рублях. В целях исключения инфляционного фактора для определения реальной динамики хозяйственных результатов был проведен пересчет показателей отчета о финансовых результатах в американские доллары. Был также перестроен отчет о финансовых результатах фирмы за 12 месяцев, предшествующих оценке. Пересчет производился по отгруженной готовой продукции. Мы Определили выручку и производственные издержки по каждому основному виду изделий и рассчитали показатели валовой прибыли. Затем из суммарной валовой прибыли были вычтены общие и административные расходы по всей фирме и тем самым определена общая налогооблагаемая прибыль. Применение к последнему показателю ставки налогообложения позволило определить чистую прибыль.

Прогнозируемый период.

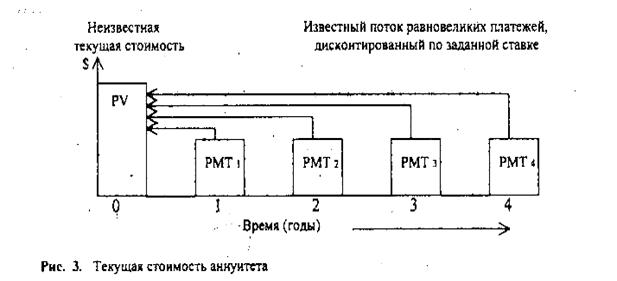

При оценке бизнеса методом диксонтированных денежных потоков ожидаемый предстоящий срок деятельности фирмы следует разделить на два периода: прогнозный и постпрогнозный. На прогнозный период составляют детальный погодовой прогноз денежный потоков. Прогноз составляется на достаточно долгий период от того момента, когда фирма выйдет на стабильные темпы роста денежного потока.

Для оцениваемой фирмы на основе наших прогнозов и данных администрации фирмы прогнозный период был определен в пять лет.

Расчеты выручки и издержки производились по каждому виду продукции и деятельности отдельно. Были выделены три основные группы: производство спортивных лыж, хоккейных клюшек и сдача помещения а ренду.

Ставка налогообложения прибыли равна 35 %.

На основе показателей предшествующих лет и оценок на будущее админитративные расходы были определны в 10 % от валовой пибыли по всем группам изделий. Размер требуемого собмтвенного оборотного капитала по нашим расчетам составляет 26,45 % от объема выручки.

Расчеты были проведены по двум сценариям: оптимистическому (вариант 1) и пессимистическому (вариант 2).

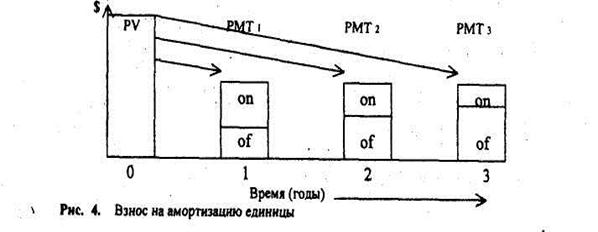

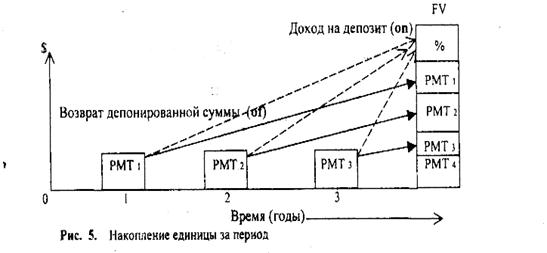

Согласно первому варианту фирма получает кредит в размере 200 тыс. ам.долл. сроком на три года по 20 % годовых с условием ежегодного погашения равными срочными уплатами. Равная срочная уплата (Y) включает в себя сумму, идущую на погашение основного долга (R) и процентные платежи (I) на оставшуюся часть долга. Расчет величины срочной уплаты определяется по формуле:

| Y = | D | i (1+ i)n |

| (1 + i)n-1 |

Где D – сумма полученного долга, n – срок кредита, i – процентная ставка на полученный кредит.

Таким образом, Y = R + I.

Капитальные вложения по первому сценарию осуществляются в течении двух лет: первый год – 115 тыс. ам. долл. и второй год в сумме 69 тыс. ам. долл. Часть здания сдается в аренду. Коэффициент износа принят равным 10 %.

При втором варианте кредит отсутствует. Распределение капитальных вложений по годам следующее: первый год – 57,5 тыс. ам. долл., второй год – 57,5 тыс. ам. долл., третий год – 69 тыс. ам. долл.

Ставка дисконта.

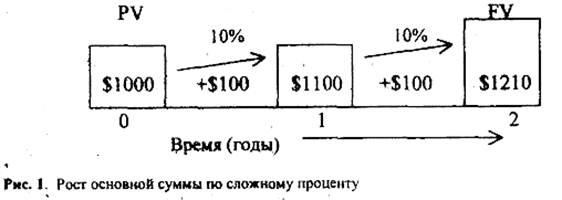

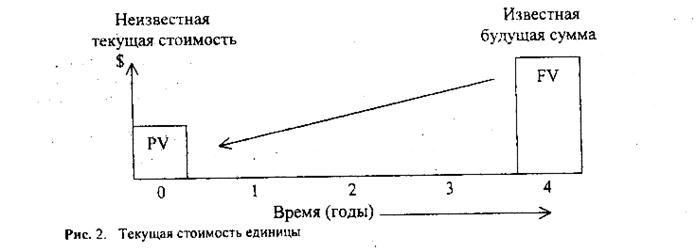

Ставка дисконта используется для определения суммы, которую заплатил бы инвестор сегодня (текущая стоимость) за право получения будущих денежных потоков. Вследствии неопределенности или риска, связанного с получением будущих доходов, ставка дисконта дожна превышать с получением будущих доходов, ставка дисконта должна превышать безрисковую ставку дохода, то есть должна обеспецивать премию за риск инвестирования в оцениваемую фирму.

Расчет ставки дисконта должен соотвествовать выбраноому варианту расчета денежного потока.

Расчет ставки производися по модели куммулятивного построения.

%

| Ставка дохода по безрисковой ценной бумаге | 3,8 |

| Премия за риск инвестирования в акции | 7,5 |

| Премия за размер фирмы | 5,3 |

| Премия за качество менеджмента | 1,4 |

| Премия за территориальную и производственную дифееренцированность | 1,0 |

| Премия за структуру капитала | 2,0 |

| Премия за дифференцированность клиентуры | 1,0 |

| Премия за стабильность получения доходов и степень вероятности их получения | 1,0 |

| Премия за прочие особые риски | 7,0 |

| Ставка дисконта. | 30,0 |

Ставку дохода по безрисковой ценной бумаге, а также премию за риск инвестирования в акции взяты из биржевых бюллетеней западных стран, где рыночная экономика стабильно функционирует. Аналогично была определена премия за риск, кроме последней, были определены экспертным путем, исходя из нашего опыта работы и ранее произведенных оценок других аналогичных фирм.

Премия за прочие обсобые риски установлен в связи с тем, что фирма "Зимний спорт" расположена в России. Согласно анализу ряда зарубежных консалтинговых компаний, Россия относится к группе стран со средним уровнем риска. Соответственно надбавка за риск инвестиций в данную страну составляет 7%.

Таким образом, ставка дисконта для оцениваемой нами фирмы равна 30 %.

Выручка от продажи фирмы в конце последнего прогнозного года. Стоимость продажи фирмы в последний прогнозный год определена по модели Гордона:

| Стоимость фирмы | = | Денежный поток в остаточный (постпрогнозный) период |

| Ставка дисконта – долгосрочные темпы роста денежного потока |

На основе ретроспективных данных и прогнозных оценок среднегодовые темпы роста денежного потока в постпрогнозный период определены на уровне 5 % для оптимистического прогноза и 3 % для пессимистического (см. приложение 5, варианты I и 2).

Капиталовложения в постпрогнозный период равны начисляемому износу.

Выручка от продажи фирмы в последний прогнозный год равна:

а) по оптимистическому прогнозу – 247,19/0,3 – 0,03 = 988,76 тыс.ам.долл.

б) по пессимистическому прогнозу 120,68/0,3 – 0,03 = 446,96 тыс.ам.долл.

Эти величины затем дисконтируются по ставке дисконта 30 %.

а) 994,76 • 1,5 -5 = 267.59;

0} 446^97 • 1,5 -5= 120.25.

Таким образом, текущая стоимость перепродажи фирмы в последний прогнозный год равна 267,59 тыс.ам.долл. по оптимистическому прогнозу и 120,25 тыс.ам.долл. - по пессимистическому.

Заключение

Рыночную стоимость бизнеса фирмы "Зимний спорт" мы получим, сложив сумму текущий денежных потоков за пять прогнозных лет и текущую стоимость продажи фирмы в последний прогнозный год. Эта стоимость 100 % доли в капитале фирмы. Для оцениваемой фирмы стоимость контрольной доли в капитале фирмы методом дисконтированных денежных потоков при оптимистическом прогнозе - 597,29 тыс.ам. долл., при пессимистическом - 232,6 тыс.ам.долл.

Метод чистых активов

Метод чистых активов предусматривает оценку фирмы, с точки зрения издержек на ее создание при условии, что фирма останется действующей. Суть данного метода заключается в том, что все активы фирмы (здания, машины и оборудование, запасы, дебиторская задолженность, финансовые вложения и т.д.) оценивают по рыночной стоимости, Далее из полученной суммы вычитают стоимость обязательств фирмы. Итоговая величина показывает рыночную стоимость собственного капитала фирмы.

При корректировке баланса фирм» "Зимний спорт" для определения рыночной стоимости здания были приглашены специалисты по оценке недвижимости; для оценки машин и оборудования - эксперты по оборудованию. Переоценка запасов и дебиторской задолженности проводилась на основе финансовых документов.

При оценке здания использовались затратный метод и метод капитализации дохода.

При оценке здания затратных методом стоимость земельного участка не вошла в стоимость здания, т.к. в России вопрос о продаже земли в полном объеме не решен.

Затраты на строительство аналогичного здания были определены в размере 560 тыс. aм. долл. Эта сумка должна быть увеличена за счет предпринимательского дохода подрядчика (строителя).

Мировая практика оценивает предпринимательский доход подрядчика при строительстве аналогичных объектов в размере 15% от сметной стоимости.

Специалистами по оценке недвижимости износ здания, принадлежащегоо фирме, определен в размере 2.5 %.

Исходя из этих соображений, восстановительная стоимость здания, определенная затратным методом, составляет:

| Стоимость строительства | 380 тыс.ам.долл. |

| + Предпринимательский доход | 57 тыс. ам. Долл. |

| Полная стоимость строительства | 437 тыс.ам.долл. |

| - Физический износ | 109,25 тыс.ам.долл. |

| - Функциональный износ | 0 |

| Восстановительная стоимость здания | 327,75 тыс.ам.долл. |

При оценке здания методом капитализации дохода за основу была принята ставка арендной платы помещений аналогичного типа. При этой мы исходили из того, что асе расходы по эксплуатации возлагаются на арендатора. Приняв среднюю ставку арендной платы, существующую в Москве, в размере 110 ам. долл. за I кв.м, ыы определили потенциальна валовой доход от аренды: 850 кв.м * 110 ам.долл. = 93500 ам. долл. Недополученные арендные платежи были приняты на уровне 15 % от потенциального валового дохода, т.е. действительный валовой доход составил 93500 * (I - 0,15) = 7S475 ам.долл. Затраты на содержание здания составляют 25 % от действительного валового дохода 9475 • 0,25 = 19868 ам.долл. Годовой чистый операционный доход равен: 79475 - 19868 = 59607 ам.долл.

С учетом возможных рисков на рынке недвижимости, также темпов инфляции ставка капитализации дохода была определена на уровне 20 %. На основе метода капитализации дохода рыночная стоимость оцениваемого объекта недвижимости на I января 1996 г. составляет

59607/0,2 = 298035 ам. Долл.

Для оценки оборудования использовался затратный метод и метод рыночных сравнений. По их результатам оборудование фирмы было оценено в 15 тыс. ам. долл.

Рыночная стоимость запасов по нашим оценкам составляет 226,0 тыс.ам.долл. Денежные средства и прочие активы фирмы были определены в размере 162 тыс.ам.долл.

Балансовая стоимость текущих обязательств составляет 372,97 тыс.долл.

Заключение

После корректировки балансового отчета фирмы "Зимний спорт" по состоянию на I января 1996 г. и, вычтя из совокупных активов стоимость обязательств, мы получили рыночную стоимость фирмы, рассчитанную методом чистых активов, равную 328,06 тыс.ам.долл.

Метод сделок (подход сравнительного анализа)

Наиболее вероятную цену действующей фирмы можно определить, используя метод сделок, т.к. оцениваемая фирма является закрытой и акции подобных компаний на фондовом рынке не котируются, то ее стоимость может быть определена на основе результатов купли-продажи аналогичных компаний.

Нами были подобраны и изучены сделки по купле-продаже шести аналогичных компаний.

Анализ основных финансовых коэффициентов оцениваемой фирмы с соответствующими коэффициентами фирм-аналогов показал, что фирма "Зимний спорт" занимает по этим показателям среднее положение.

Мультипликатор "Цена к балансовой стоимости активов" за выче-том обязательств для фирм-аналогов находится в пределах 2,0-3,4. Для оценки фирмы "Зимний спорт" был использован мультипликатор 2,7

Расчетная стоимость фирмы с использованием этого мультипликатора составляет: (521,52 -386,1116 • 2,7 = 365.6 тыс.ам.долл.

Мультипликатор "цена к балансовой прибыли" для данной группы фирм находится в пределах 2,8 - 3,6. Нами для оценки фирмы был предложен мультипликатор - 3,2. Рыночная стоимость фирмы, рассчитанная! по этому мультипликатору, составляет: 157,7725 • 3,2 = 504,87 тыс. ам. долл.

Заключение.

Во нашему мнению, стоимость фирмы "Зимний спорт", оцененная методу сделок, составляет около 430 тыс.ам.долл.

Общее заключение по оценке.

Для определения рыночной стоимости капитала промышленно-торговой фармы "Зимний спорт" было использовано три метода: метод дисконтированных денежных потоков, метод чистых активов и метод сделок. Данные метода основывались на оценке собственного капитала фирмы на 1 явара 1996.г. без учета влияния внешнего инвестора.

В результате использования этих методов были получены следующие результаты предварительной оценки собственного капитала фирмы:

Метод дисконтированных денежных потоков 232,6-597.5 тыс.ам.долл.

Метод чистых активов 523,06 тыс.ам.долл.

Метод сделок 450,0 тыс.ам.долл.

Для определения итоговой величины рыночной стоимости фирмы проанализированы результаты, полученные всеми методами. Метод дисконтированных денежных потоков учитывает возможность получения будущих доходов, однако, прогнозные значения роста будущих доходов весьма субъективны. Метод чистых доходов отражает существующую стоимость реальных активов, но не учитывает возможность получения будущих доходов. Метод сделок учитывает рыночную ситуацию, но недостатком данного метода является проблема степени сравнимости оцениваемой фирмы и предприятий-аналогов.

На основании изученных фактов, анализа и прогнозов, приведенных в отчете, по нашему мнению, рыночная стоимость 100 % владения собственным капиталом промышленно-торговой фирмы "Зимний спорт" по состоянию на I января 1996 г. составляет от 350 тыс. до 400 тыс.ам. долл. без учета стоимости земли, на которой находится здание фирмы, так как земля не является ее собственностью, а предоставлена только в исключительное право на ее использование.

Подписи оценщиков.

Приложение I

Таблица I

Ретроспектива балансовых отчетов промышленно-торговой фирмы "Зммния спорт" с 1993 по 1995 г., тыс.ам.долл.

| Показатель | 1993 | 1994 | 1995 | Показатель | 1993 | 1994 | 1995 |

| АКТИВ | ПАССИВ | ||||||

| 1. ОСНОВНЫЕ СРЕДСТВА И ПРОЧИЕ ВНЕОБОРОТНЫЕ АКТИВЫ | I. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | ||||||

| Первоначальная стоимость | 0,874 | 7,636 | 21,85 | Уставной капитал | 0.0058 | 0,008] | 0.0029 |

| Износ | - | - | 5.32 | Добавочный капитал | 0.874 | 0.0746 | 7,3255 |

| Остаточная стоимость Незавершенные капитальные вложения | 16.35 121.0 | Нераспределенная прибыль | - | 25.6829 | 128,08 | ||

| Итого по разделу I: | 0.874 | 7.636 | 137,53 | Итого по разделу I | 0.8798 | 25,6829 | 135.4084 |

| II. ЗАПАСЫ И ЗАТРАТЫ | II. РАСЧЕТЫ И ПРОЧИЕ ПАССИВЫ | ||||||

| Производственные запасы | 31.5445 | 41,84 | Долгосрочные кредиты банков | 19.987 | 13.14 | ||

| МБП по первоначальной стоимости | 0,115 | 0,782 | Краткосрочные кредиты банков | 18.8122 | 174,3515 | - | |

| Износ | - | - | - | Авансы полученные | - | 70,5065 | 183.66 |

| Остаточная стоимость Незавершенное производство | - 8.35 | - - | - 18,92 | Расчеты с кредиторами | - | 89.562 | 189.3116 |

| Товары | 8,69 | 34.5355 | 133,8 | ||||

| НДС и СВ по приобретенным ценностям | 21,229 | 25,48 | |||||

| Итого по разделу III: | 17.02 | 87.424 | 218,82 | Итого по разделу | 18,8122 | 354,4070 | 386,1116 |

| Итого баланс | 19,692 | 380,0899 | 521,52 | ||||

| III.ТОВАРЫ ОТГРУЖЕННЫЕ | - | - | 37,74 | - | - | - | |

| Денежные ср-ва, расчеты и прочие активы | - | - | - | ||||

| Расчеты с дебиторами | 1,783 | 0,6325 | 7.533 | - | - | - | |

| Авансы, выданные поставщикам | - | 242.5489 | 60.79 | - | - | - | |

| Денежные сродства | 0.015 | 41,8485 | 59,11 | - | - | - | |

| Итого во разделу III | 1,798 | 285.0299 | 165.17 | - | - | - | |

| Итого баланс: | 19.692 | 380.0899 | 521,52 | - | - | - |

Приложение I.

Таблица 2.

Скорректированный отчет о финансовых результатах, тыс.ам.долл.

| Показатель | 1994 | 1995 | ||

| Приб. | Убытки | Прибыль | Убыт. | |

| Расход | PасходM. | |||

| Выручка от реализации продукции (услуг) | 425.5 | - | 497,49 | - |

| Налог иа добавленную стоимость и свецналог | - | 21,229 | - | 23.483 |

| Затраты иа производство реализованной продукции (услуг) | 365,331 | — | 316,2845 | |

| Балансовая прибыль | 40,94 | - | 157,7225 | - |

Приложение I.

Таблица 3.

I. Расчет показателей ликвидности.

1.1. Коэффициенты покрытия.

![]()

1993 г. ![]()

1994 г.![]()

![]()

1995 г. ![]()

1.2. Коэффициент срочности

![]()

1993 г. ![]()

1994 г.![]()

![]()

1995 г. ![]()

1.3. Коэффициенты зависимости от материально-производственных запасов.

![]()

1993 г. ![]()

1994 г.![]()

![]()

1995 г. ![]()

2. Расчет показателей структуры капитала.

2.1. Коэффициент платежеспособности.

![]()

1993 г. ![]()

1994 г.![]()

![]()

1995 г. ![]()

Похожие работы

... продолжительность которого называется горизонтом расчета. Горизонт расчета измеряется количеством шагов расчета. 2. Затратный (имущественный) подход. Его сущность, область применения и этапы Подход к оценке имущества предприятия с точки зрения затрат - это определение его текущей стоимости на основе расчета восстановительной стоимости оцениваемого объекта (или стоимости замещения) и ...

... профессиональным оценщиком заказчику, в котором обосновывается проведенная оценка стоимости заказанного объекта. Глава 2. Основные подходы и методы, используемые при оценке имущества и их применение 2.1 Сущность и особенности подходов и методов оценки имущества Подход к оценке представляет собой совокупность методов оценки, объединенных общей методологией. Методом оценки является ...

... от характера финансовых вложений, порядка их приобретения и использования единицей финансовых вложений может быть серия, партия, однородная совокупность финансовых вложений. 2. Правила оценки имущества, обязательств и хозяйственных операций на примере ЗАО “Проммаш” 2.1. Краткая характеристика ЗАО “Проммаш” ЗАО “Проммаш” создано в соответствии с Указом Президента РФ от 30 декабря2005 года. ...

... , и когда оно разработано самой компанией. Поэтому, признавая нематериальные активы – активами, возникает нелегкая задача — дать по возможности наиболее обобщающие рекомендации по стоимостной оценке нематериальных активов, которые сами по себе весьма значительно отличаются друг от друга. Конечно можно выделить наиболее общие факторы, общие критерии эффективности и некоторые другие наиболее ...

0 комментариев