Навигация

Анализ доходности портфеля облигаций

2.6. Анализ доходности портфеля облигаций.

Набор ценных бумаг, находящихся в распоряжении инвестора, называется портфелем ценны бумаг.

Рассмотрим некоторые методы оценки портфеля облигаций. Простейший анализ портфеля облигаций заключается в оценке его полной доходности и среднего показателя изменчивости. Более сложный анализ связан с выбором структуры портфеля, т.е. должен содержать рекомендации относительно того, какую долю капитала целесообразно вложить в тот или иной вид из циркулирующих на рынке ценных бумаг.

Годовая ставка сложных процентов, получаемых от облигаций, составляющих портфельные инвестиции, может служить показателем доходности портфеля. Одним из методов определения величины этой ставки является решение уравнения, в котором общая стоимость облигаций по цене приобретения (![]() ) приравнивается к сумме современных величин всех платежей (

) приравнивается к сумме современных величин всех платежей (![]() ). Отсюда, уравнение имеет вид:

). Отсюда, уравнение имеет вид:

где - количество облигаций -того вида;

- цена приобретения облигаций/'-того вида;

- платежи в момент 7^;

- дисконтный множитель по ставке i.

Средняя ставка помещения (как показатель средней доходности) может быть приближенно определена из ставок помещения каждого вида облигаций, и качестве весов можно использовать стоимость облигаций по ценам приобретения.

I = S ijQjPj : S QjPj (2.37)

Существует и другой метод взвешивании. В качестве весов используется произведение показателей изменчивости на стоимость приобретения облигаций, т.е.

I = S ij Dj QjPj: S DjQjPj (2.38)

Пример 2.9. В таблице приведены данные портфеля облигаций с соответствующими параметрами.

Рассчитать доходность этого портфеля облигаций.

Предварительно рассчитанные ставки помещения и показатели изменчивости облигаций данного портфеля равны:

Ia = 7,44 Da = 6,0

Iб = 8,0 Dб= 3,5644

Iв = 10.88 Dб = 5,5163

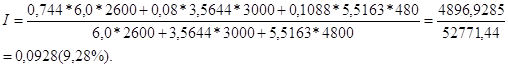

Тогда средняя ставка помещения портфеля по (2.15) составит:

![]()

а по 2.16

Для портфеля облигаций, как и для отдельного вида облигаций, целесообразно рассчитать показатель изменчивости, который может охарактеризовать влияние изменения рыночной процентной ставки на цену облигации, составляющих портфель.

Изменчивость портфеля облигаций определяется как средняя величина: -

D= S ij Dj QjPj: S DjQjPj (3.39)

Пример 2.10. Используя данные примера (2.9), определить показатель изменчивости портфеля облигаций

D = 5.0742 года

Рассмотрев методы определения доходности облигаций путем расчета ставки помещения, определяемой исходя из рыночной цены облигации, перейдем к решению обратной задачи - расчету цены облигации.

Облигации с периодической выплатой процентов без указания срока погашения.

Данный вид облигации является разновидностью вечной ренты, а оценку облигации в этом случае можно свести к определению современной стоимости этой ренты:

![]()

где R = QN - периодически выплачиваемый доход;

Q - процентная ставка, по которой выплачивается доход;

i - ставка помещения.

Расчетный курс такой облигации равен:

Рк = gN/iN * 100= g/i * 100 (2.40)

При выплате дохода несколько раз в году (Р раз):

Рк = gN/ P ((1+i)1/p-1) * 100 (2.41)

Рк = g/ P ((1+i)1/p-1) * 100 (2.42)

Пример 2.11. Облигация без срока погашения приносит 10 % ежегодного дохода. Определить курс этой облигации, приняв ставку I помещения 12 %. Но (2.19) находим:

Рк = 83.33

Если процентный доход выплачивается по полугодиям (Р = 2), то

Рк = 85.76

Облигации, проценты по которым выплачиваются в момент погашения.

При погашении данного вида облигаций инвестору будет выплачена сумма в размере N (1+g)n Современная величина этой суммы, при дисконтировании по ставке помещения i, составит:

P = N ((1+g) :(1+i))n (2.43)

Расчетный курс облигации равен

P = N ((1+g) :(1+i))n (2.43)

Pn = ((1+g) :(1+i))n (2.43)

Пример 2.12. По облигации номиналом 10000 руб. со сроком погашения 5 лет проценты в размере 8 % годовых выплачиваются в момент погашения. Ставка помещения равна 10 %. Определить расчетную цену и расчетный курс облигации

Но (2.22) определим расчетную цену:

Р = ![]() = 9,1254 тыс.руб.

= 9,1254 тыс.руб.

Расчетный курс облигации;

Рк=![]()

Облигации с нулевым купоном. Доход от облигаций данного вида образуется в результате разницы между ценой продажи и сунной, выплачиваемой владельцу облигации в момент погашения. Если погашение производится по номиналу, то

Р=N* Vh , а Рк = Vh* 100. (2.45)

В случае, если цена погашения отличается от номинала, то

Р = G Vh, а Рк= ![]() (2.46)

(2.46)

где С - цена погашения.

Пример2.15. Коммерческий банк выпустил облигации номиналом 10000 руб. со сроком погашения через 4 года без выплаты купонных процентов. Погашение будет производиться по номиналу. Определить расчетную цену и курс облигации, если ставка помещения принята 8 % годовых.

Р = 10 • (I + 0,08)-4 = 7,3503 тыс. руб.

Р^ = I.08-4 • 100 = 73,5.

Изменим условия: облигации погашаются по цене 11000 руб., тогда по (2.24 а):

Р = 11 • 1,08-4 = 8,0853 тыс. руб.

Рк = 11 /10* 0,73503 = 80.8553

Облигации с периодической выплатой процентов и погашением в один срок. Данный вид облигации является наиболее распространенным. Первоначально рассмотрим облигации, по которым ежегодно выплачиваются проценты, а погашение производится по номиналу. В подобном случае цена и курс облигации рассчитываются следующим образом:

P = NV + R * ah/i (2.47)

Pk = (Vt + R: N * ah/i )* 100 (2.47а)

где R - ежегодный процентный доход;

N - номинал облигации;

n- срок от момента выпуска до погашения;

V- дисконтный множитель, рассчитанный по ставке, учитываемой при оценке;

an.i - коэффициент приведения ренты.

При выплате процентного дохода Р раз в году

P = (NVt + R: N * ah/ip ) (2.48)

Pk = (Vt + R: N * ah/ip )* 100 (2.48а)

Пример 2.14 Облигации со сроком погашения через 10 лет и ежегодным доходом 9 % погашаются по номиналу 5000 руб. Произвести оценку и определить курс облигации, если ставка процентов, принятая при оценке, равна 10,5 %.

Расчетные параметры:

N= 5.0; R = 5*0.09 = 0.45 V10 = (1 + 0.105)-10=0.3684

A10;10,5=6,0148

Р=5,0*0,3684+0,45*6,0148=4,5487

или по (2.26а)

Рк = (0,3684 + 0,45/5,0 • 6,0148) • 100 = 90.97.

Если бы процентный доход выплачивался дважды в год, то

а10;10,5=![]()

Р = 5,0 • 0,3684 + 0.45 • 6.1687 = 4,6179 тыс.руб.

Рк = ![]()

или

Рк = (0,3684 + 0,45/5,0 * 6,1687) * 100 = 92.358 = 92,56.

Расчетная цена и курс облигаций при выплате процентов Р раз в году к цена погашения, превышающей номинал облигации, вычисляются по формулам:

P = (CVt + R* ah/ip ) (2.49)

Pc = (Vt + R: N * ah/ip )* 100 (2.49а)

Пример 2.15 Облигация номиналом 5000 руб. со сроком погашения через 5 лет и годовым доходом 10 %, выплачиваемым дважды в год, будет выпускаться по цене 5,5 тыс. руб. Определить расчетную цену облигации, приняв ставку помещения в 12 %.

Расчетные параметры:

N=5.0 n=5 g=10% P=2 i=12% C=5.5 R=5*0,1=0,5

(a5;12)2=![]() V5=

V5= ![]() 0,5674

0,5674

Глава 3. ОЦЕНКА ЭФФЕКТИВНОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ (РЕАЛЬНЫХ ИНВЕСТИЦИЙ) 3.1. Принципы принятия инвестиционных решений и оценка денежных потоков.

Рассмотрение любого инвестиционного проекта требует предварительного анализа и оценки. Однако особенно сложным и трудоемким является оценка инвестиционных проектов в реальные инвестиции. Они проходят экспертизу, результаты которой позволяют получить всестороннюю оценку технической выполнимости, экологической безопасности рыночной целесообразности, стоимости реализации проекта, эксплуатационных расходов и, наконец, экономической эффективности проекта.

Комплексная оценка инвестиционного проекта, т.е. его технико-экономическое обоснование (ТЭО) производится в соответствии с "Руководством по оценке эффективности инвестиций", которое было разработано и впервые опубликовано ЮНИДО* в 1978 году. Оно имело цель дать развивающимся странам инструмент для определения качества инвестиционных предложений и способствовать стандартизации промышленных технико-экономических исследований.

Впоследствии ЮНИДО переработало и дополнило Руководство, сфокусировав особое внимание на оценке воздействия на окружающую среду, новых технологиях, подготовке трудовых ресурсов, а также мобилизации финансовых средств.

В России на базе документов, разработанных ЮНИДО, рядом федеральных органов: Госстроем РФ, Министерством экономики. Министерством финансов и Госкомпромом в 1994 году были подготовлены "Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования", которые служат основой для всесторонней оценки инвестиционных проектов. Данные методические рекомендации позволяют подготовить технико-экономическое обоснование, являющееся инструментом для обеспечения потенциальных инвесторов, проектоустроителей и финансистов необходимой информацией для решения вопроса о возможности реализации предложенного проекта, а также о возможности и источниках его финансирования.

Исходя из задач инвестиционного проекта, реальные инвестиции можно свести в следующие основные группы:

инвестиции, предназначенные для повышения эффективности производства;

инвестиции в расширение производства;

инвестиции в создание новых производств или новых технологий;

инвестиции, обеспечивающие выполнение государственного заказа или другого крупного заказчика.

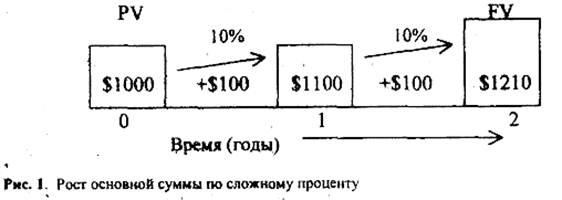

Реализация инвестиционных проектов требует отказа от денежных средств сегодня в пользу получения прибыли в будущем. Как правило, на получение прибыли следует рассчитывать не ранее, чем через I год после стартовых затрат (инвестиций).

Объектами реальных инвестиционных вложений могут служить оборудование, здания, земля, природные ресурсы и т.п.

Инвестиционный проект оценивается, прежде всего, с точки зрения его технической выполнимости, экологической безопасности и экономической эффективности, под которой понимают результат сопоставления получаемой прибыли и затрат, т.е. определяется норма прибыли.

Естественно, что предпочтение отдается проекту, сулящему наибольшую эффективность.

Очевидно, что при наличии нескольких различных проектов можно получить равный размер прибыли, но эффективность этих проектов может быть различна, так как на их реализацию потребуются различные затраты. Оценивая эффективность инвестиционного проекта, следует учитывать и степень риска. При реализации инвестиционных проектов рассматриваются риски двух видов; предпринимательский и финансовый. Под предпринимательский риском понимается риск, связанный с деятельностью компании, он обусловлен характером бизнеса. Финансовый риск обусловлен изменениями рыночной ставки дохода на вложенный капитал.

Для упрощения исследования эффективности инвестиций предполагается, что необходимая норма прибыли задана и одинакова для всех инвестиционных проектов и, кроме того, для любого из рассматриваемых проектов степень риска одинакова.

При наличии необходимых предпосылок для инвестиционной деятельности руководствуются следующими основными принципами:

1) выбирают направления и объекты инвестиционных вложений;

2) производят расчет денежных потоков, способных обеспечить реализацию инвестиционных проектов;

3) оценивают ожидаемые денежные потоки в результате реализации инвестиционного проекта;

4) выбирают оптимальный проект, руководствуясь существующими критериями оценки инвестиционных проектов,

5) производят периодическую переоценку инвестиционных проектов после их принятия.

Оценка денежных потоков. Важнейшей задачей экономического анализа инвестиционных проектов является расчет будущих денежных потоков, возникающих при реализации произведенной продукции. Только поступающие денежные потоки могут обеспечить реализацию инвестиционного проекта. Поэтому именно поступающие денежные потоки, а не прибыль становятся центральным фактором в анализе. Иначе говоря, экономический анализ инвестиционных решений должен быть основан на исследовании доходов и расходов, выраженных в форме денежных потоков, а не на изменениях, вызванных только условностями бухгалтерского учета.

Для каждого отдельного инвестиционного проекта необходима информация об ожидаемых потоках наличности с учетом налоговых платежей.

Характер информации, необходимой для принятия решения об инвестирования, покажем на следующем примере.

Пример 3.1. Фирма рассматривает инвестиционный проект - приобретение новой технологической линии. Стоимость линии (цена приобретения + перевозка и монтаж) - 30,0 млн.у.д.е. Срок эксплуатации 5 лет; амортизационные отчисления на оборудование (износ) производятся по методу прямолинейной амортизации, т.е. 20 % годовых; суммы, выручаемые от ликвидации оборудования, покроют расходы по его демонтажу. Выручка от реализации продукции, произведенной на данной линии, прогнозируется по годам в следующих объемах (тыс. у.д.е.): 20400; 22200; 24600; 24000; 20000. Текущие расходы по годам оцениваются следующим образом: 10200 тыс.у.д.е. в первый год эксплуатации. Ежегодно эксплуатационные расходы увеличиваются на 4 %. Ставка налога на прибыль составляет 40 %.

В текущих расходах учитываются расходы на оплату труда, сырья, материалов, энергии и прочие эксплуатационные расходы.

С увеличением объема выпуска растет не только масса прибыли, но и величина налогов. Для расчета реального денежного потока амортизация и любые другие номинально-денежные расходы должны добавляться к чистому доходу (валовой доход минус налоги). Расчет потока чистых денежных поступлений представим в табл.3.1.

Таблица 3.1.

| Показатель | Годы | ||||

| 1 | 2 | 3 | 4 | 5 | |

| Объем реализации | 20400,0 | 22200,0 | 24600,0 | 24000,0 | 20000,0 |

| Текущие расходы | -10200,0 | -10608,0 | -11032,3 | -11473,6 | -11932,6 |

| Амортизация (износ) | -6000,0 | -6000,0 | -6000,0 | -6000,0 | -6000,0 |

| Налогооблагаемая (валовая) прибыль | 4200,0 | 5592,0 | 7567,7 | 6525,4 | 2067,4 |

| Налог на прибыль | -1680,0 | -2236,8 | 3027,0 | -2610,6 | -827,0 |

| Чистая прибыль | 2520,0 | 3355,2 | 4540,7 | 3915,8 | 1240,4 |

| Чистые денежные поступления (амортизация + чистая прибыль) | 8520,0 | 9355,2 | 10540,7 | 9915,8 | 7240,4 |

В нашем примере члены денежного потока являются положительными величинами. Вместе с тем, на практике встречаются денежные потоки, члены которых могут быть как положительными, так и отрицательными величинами, т.е. характер денежных потоков может изменяться от проекта к проекту. В дальнейшем мы рассмотрим такие варианты.

Замещение и амортизация. Рассмотрим еще один подход при оценке денежного потока.

Пример 3.2. Предположим, что мы планируем заменить старое оборудование на новое, обладающее принципиально новыми параметрами. Цена нового оборудования равна 55500 у.д.е. и 4500 у.д.е. потребуется затратить на его установку. Общие издержки составят 60000 у.д.е. (55500 + 4500). При реализации старого оборудования получено 6000 у.д.е. Следовательно, стартовый отток денежных средств составит 54000 у.д.е. (60000 - 6000). Введение нового оборудования даст экономию денежных средств в размере 21300 у.д.е. в год до налогообложения в течение 5 лет, после чего экономия прекратится, а оборудование не будет иметь ликвидационной стоимости.

При рассмотрении данного проекта нас интересует разница между величинами денежных потоков в результате альтернативы: продолжения работы на старом оборудовании или замены его новым. Так как срок эксплуатации оборудования данного типа более одного года, мы не можем сразу вычесть всю его стоимость из прибыли для уменьшения налогооблагаемой базы, т.е. мы должны начислить по нему амортизацию.

Далее расчет валовой прибыли, как налогооблагаемой базы, производится так же, как в предыдущем примере.

Предположим, что оборудование, приобретение которого мы планируем, имеет срок амортизации 5 лет и амортизационные отчисления производятся равными долями в течение всего срока эксплуатации.

Годовая норма амортизации составит 20 % от полной стоимости оборудования, т.е. 60000 • 0,2 = 12000 у.д.е. Ставка подоходного налога 40 %. Остаточная стоимость старого оборудования составляет 6000 у.д.е., следовательно, его амортизация равна 0,2 * 6000 = 1200 у.д.е.

Имея эту информацию, мы можем вычислить ожидаемый чистый поток денежных средств (поело налогообложения).

Расчет представим в табл. 3.2.

Таблица 3.2.

| Показатель | Бухгалтерский учет | Учет денежных потоков |

| Годовая экономия денежных средств | 21300 | 21300 |

| Износ новой машины | 12000 | |

| Износ старой машины | -1200 | |

| Дополнительная амортизация | 10800 | |

| Доход до налогообложения | 21300-10800=10500 | |

| Подоходный налог (40 %) | 10500 * 0,4=4200 | -4200 |

| Дополнительный доход после налогоооложения | 10500 - 4200=6500 | |

| Чистый денежный поток за год | 17100 или | |

| 6500+10800=17300 |

При расчете чистого потока денежных средств вычитаются дополнительные расходы на выплату федерального подоходного налога из величины ежегодной экономии денежных средств (21360 - 4260 = = 17100). Эта цифра (I7I00) сопоставляется с дополнительным доходом после выплаты налогов, который равен 6500 у.д.е. в год. Денежный поток и чистая прибыль различаются на сумму дополнительного износа (I7I00 - 10800 = 6500). Вследствие того, что стартовые расходы составляют 54000 у.д.е., мы можем заменить старое оборудование на новое, ожидая получить чистую экономию I7I00 у.д.е. ежегодно в течение 5 лет.

Рассмотрев основные принципы определения денежных потоков, перейдем к методам анализа эффективности инвестиционных проектов.

3.2. Метод расчета чистого приведенного эффекта (дохода).При экономической оценке инвестиционных проектов используется ряд методов. Данный метод является одним из основных.

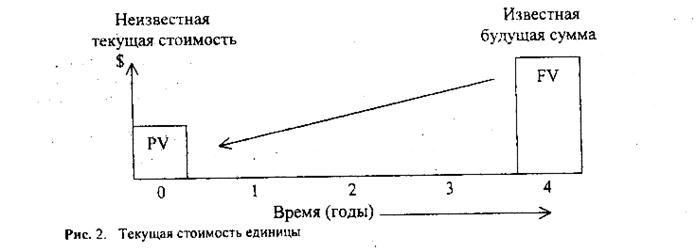

Суть метода сводится к расчету чистой текущей стоимости – NPV (net present valui), которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных потоков, т.е. данный метод предусматривает дисконтирование денежных потоков с целью определения эффективности инвестиций.

Поскольку приток денежных средств распределен во времени, его

дисконтирование производится по процентной ставке i . Важным моментом является выбор уровня процентной ставки, по которой производится дисконтирование. В экономической литературе иногда ее называют ставкой сравнения, т.к. оценка эффективности часто производится именно при сравнении вариантов капиталовложений. Иногда коэффициент дисконтирования по выбранной ставке - i называют барьерным коэффициентом. Несмотря на различие названий, эта ставка должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке. Важным моментом при определении процентной ставки, используемой для дисконтирования, является учет риска. Риск в инвестиционном процессе, независимо от его конкретных форм, в конечном счете предстает в виде возможного уменьшения реальной отдачи от вложенного капитала по сравнению с ожидаемой. Так как это уменьшение проявляется во времени, то в качестве общей рекомендации по учету возможных потерь от сокращения отдачи предлагается вводить поправку к уровню процентной ставки.

Она должна характеризовать доходность по безрисковым вложениям (например, краткосрочным государственным ценным бумагам), т.е. добавлять некоторую рисковей премию, учитывающую как специфический риск, связанный с неопределенностью получения дохода от конкретного капиталовложения, так и рыночный риск, связанный с конъюнктурой.

При разовой инвестиции математически расчет чистого приведенного дохода (эффекта) можно представить формулой:

N![]() - IC (3.1)

- IC (3.1)

где Р1, Р2, Pк, Рт - годовые денежные поступления в течение n-лет;

IC - стартовые инвестиции;

I - ставка сравнения;

![]() - общая накопленная величина дисконтированных поступлений.

- общая накопленная величина дисконтированных поступлений.

Очевидно, что NPV > 0 проект следует принять, NPV < 0- проект должен быть отвергнут, NPV= 0 - проект не прибылен, но и не убыточен.

При прогнозировании доходов по годам необходимо учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение нескольких лет (m -лет), то формула для расчета NPV модифицируется следующим образом:

![]() (3.2)

(3.2)

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Рассмотрим пример с использованием данного метода для оценки проекта.

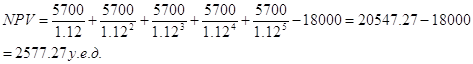

Пример 3.3.Фирма рассматривает целесообразность приобретения новой технологической линии по цене 18000 у.д.е. По прогнозам сразу же после пуска линии ежегодные поступления после вычета налогов составят 5700 у.д.е. Работа линии рассчитана на пять лет. Ликвидационная стоимость линии равна затратам на ее демонтаж. Необходимая норма прибыли составляет 12 %. Следовательно, чистая текущая стоимость проекта равна по (3.I):

|

| Годы | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

|

|

|

|

|

|

| |

|

| ||||||

|

| ||||||

|

| ||||||

|

| ||||||

|

| ||||||

| 20547,27 – 18000 = | ||||||

| 2547,27 | ||||||

Таким образом, эта задача решается с использованием формулы приведенной величины обычной ренты.

Общая накопленная величина дисконтированных доходов (поступлений) ![]() равна приведенной величине обыкновенной ренты

равна приведенной величине обыкновенной ренты

![]()

Отсюда:

A = 2700* ![]() т.к. величина чистой текущей стоимости 20547.27 - 18000 = 2547.27 > 0. то проект может быть принят.

т.к. величина чистой текущей стоимости 20547.27 - 18000 = 2547.27 > 0. то проект может быть принят.

Рассмотрим пример, когда инвестиции приведены одномоментно, а годовые поступления не равны между собой.

Пример 3.4.Фирма рассматривает инвестиционный проект - приобретение новой технологической линии. Стоимость линии 15 млн. у.д.е. Срок эксплуатации пять лет. износ на оборудование исчисляется по методу прямолинейной амортизации, т.е. 20 % годовых; суммы, вырученные от ликвидации оборудования в конце срока эксплуатации, покроют расходы по его демонтажу, выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс.у.д.е.):

10200; 11000; 12300; 12000; 9000.

Текущие расходы по годам оцениваются следующим образом:

5100 тыс.у.д.е. в первый год эксплуатации. Ежегодно эксплуатационные расходы увеличиваются на 4 %. Ставка налога на прибыль составляет 46 %. "Цена" авансированного капитала 14 %. Стартовые инвестиции производятся без участия внешних источников финансирования, т.е. за счет собственных средств.

Рассчитаем исходные данные по годам:

Таблица 3.3.

| Показатели | Г о | д ы | |||

| 1-й | 2-й | 5-й | 4-й | 5-й | |

| 1.Объем реализации | 10200 | 11100 | 12300 | 12000 | 9000 |

| 2. Текущие расходы | -5100.0 | -5304.0 | -5516.2 | -5736,8 | -5966,3 |

| 3. Износ | -5000,0 | -3000,0 | -3000,0 | -3000,0 | -3000,0 |

| 4.Налогооблагаемая прибыль | 2100,0 | 2796,0 | 3783,8 | 3263,2 | 33.7 |

| 5. Налог на прибыль | -840,0 | -1118.4 | -1513,2 | -1305.3 | -13.5 |

| 6. Чистая прибыль | 1260,0 | 1667,6 | 2270,6 | 1957,9 | 20,2 |

| 7. Чистые денежные поступления(п.5+ п.6) | 4260,0 | 4667,6 | 5270,6 | 4957,9 | 3020.2 |

NPV = 4260 * 1.14-1 + 4667.6 * 1.14-2 +5270,6 * 1,14-3 + 4957.9 * 1.14-4 + 3020.2 * 1.14-5-15000 = 390,0 тыс..у.д.е.

Так как NPV= 390,0 тыс..у.д.е. > 0, то проект не является убыточным.

Pассмотрим другой пример, когда инвестиция распределены во времени, доходи начинают поступать после окончания инвестиционного проекта, т.е. члены денежного потока имеют как отрицательное, так и положительное значение.

Пример 3.5. Имеются два инвестиционных проекта, в которых поток платежей на конец года характеризуется следующими данными (млн.д.у.е.):

| Годы | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Проект А | -200 | -300 | +100 | 300 | 400 | 400 | 350 | - |

| Проект Б | -400 | -100 | 100 | 200 | 200 | 400 | 400 | 350 |

Ставка сравнения (норматив рентабельности) принята в размере 10 %.

NPVА = (-200) * 1.1-1 + (-300) * 1.1-2 + (100) * 1,1-3 + (300) * 1.1-4 + (400) * 1.1-5 + 400* 1,1-6 + 350 * 1,1-7= -429,75 + 933,8 = 504,05 тыс..у.д.е.

NPVА = (-400) * 1.1-1 + (-100) * 1.1-2 + (100) * 1,1-3 + (200) * 1.1-4 + (200) * 1.1-5 + 400* 1,1-6 + 400 * 1,1-7+ 350 * 1,1-8= -446,28 + 930,97 = 483,97 тыс..у.д.е.

В рассматриваемых примерах капиталовложения (инвестиции) и отдача от них были представлены потоками платежей, в которых отсутствовала закономерность изменений во времени. Возвратимся теперь к рассмотрению случаев, когда инвестиции и отдача от них являются потоками платежей, представляющих определенные, изменяющиеся во времени закономерности. В этих случаях расчет можно произвести, используя формулы приведенных величин рент. Если вложения и поступления равномерные и дискретные, причем доходы начинают постапать сразу же после завершения вложений, то величина NPV находится как разность современных величин двух рент.

NPV = Pk * an2/i Vhi - ICfn1/i (3.3)

где Рк_ - доходы в периоды I, 2, ... n2;

С I - инвестиционные расходы в периоде 1, 2,…n1;

Vh1- коэффициент дисконтирования по ставке приведения -i ;

n1- продолжительность периода инвестиций;

n2- продолжительность получения отдачи (дохода) от инвестиций.

Пример 3.6. Инвестиции производится поквартально по 0,5 млн. у.д.е. на протяжении трех лет (n1 = 3 года; С I = 0,5 • 4 = 2,0 млн.у.д.е. в год; Р1 = 4). Доходы начинают поступать сразу же после завершения вложений. Ожидаемая отдача оценена в размере 1,3 млн.у.д.е. в год. Поступления ежемесячные в течение восьми лет, т.е. параметры второй ренты: С I = 1,3; n2 = 8; Р2 = 12. Норматив рентабельности 10 %.

![]()

![]()

![]()

![]()

NPV = 1.3 * 5.5752 * 0.7513 – 0.5 * 4 * 2.5784 = 5.4452 – 5.1568 = 0.2884 млн.у.д.е.

Графически этот период изображен на рис. 3.1.

![]()

![]()

![]()

![]() Период отдачи

Период отдачи

![]()

0 1 2 3 4 5 6 7 8 9 10 11

![]()

период инвестиций

Рис. 3.1.

Период oт начала инвестиций до конца срока поступления доходов 11 лет (3 + 8). Величина А = Р * а128;10показывает, какая сумма доходов должна быть после окончания инвестиций, т.е. после третьего года. Эта сумма обеспечивает наращение к концу срока получения доходов - А (I + i)n = S . Чтобы устранить влияние фактора времени (трех лет), ее необходимо дисконтировать с использованием множителем V3. Иначе говоря, из современной величины отсроченной ренты (дохода) вычитается современная величина немедленной ренты. Если же отдача (доходы) от инвестиций будут получены не сразу после их окончания, а например, через год, то чистый приведенным эффект (доход) будет значительно ниже.

![]() *

*![]() =

=

= 1.3 * 5.5752 * 0.6830 – 2 * 2.5784 =4,9503 – 5.1568 = -0,2065 млн.у.д.е.

Как видим, отсрочка в получении доходов на один год делает проект убыточный.

Рассмотренный варианты оценки инвестиционных проектов являются, но более чек частными случаями, которые можно встретить на практике. Зачастую инвестиционные вложения и отдача от них могут следовать различным закономерностям. Так, вложения по условиям финансирования могут носить периодический характер, в то же время отдача может быть непрерывной, благодаря отлаженному производству. Другой случай, когда поток платежей в различные периоды носит неоднозначный характер, т.е. в период освоения будет иметь одну величину, а в период выхода оборудования на полную мощность - другую и т.д.

Абсолютная величина чистого приведенного дохода зависит от двух видов параметров. Первые характеризуют инвестиционный процесс объективно. Они определяются производственным процессом (больше продукции - больше выручки; меньше затраты - больше прибыли и т.д.). Ко второму виду относится единственный параметр - ставка сравнения. Напомним, что величина этой ставки - результат выбора, результат субъективного суждения, т.е. величина условная, в силу чего целесообразно при анализе инвестиционных проектов определять NPV не для одной ставки, а для некоторого диапазона ставок.

Наши предыдущие рассуждения основывались на том, что величину NPV мы находили на начало реализации инвестиционного проекта. Однако имеется возможность определения этой величины на момент завершения процесса вложений или на иной момент времени. В этом случае чистый приведенный доход на момент t - определяется как

NPVt= NPVo (1+i)t,

где NPVo; NPVt - величины чистого приведенного дохода, рассчитанные на начало инвестиционного процесса и некоторый момент времени t после него.

Рассматривая свойства чистого приведенного дохода, необходимо обратить внимание еще на одну проблему. Дело в том, что при высоком уровне ставки отдаленные платежи оказывают малое влияние на величину NPV. В силу этого различные по продолжительности периодов отдачи варианты могут оказаться практически равноценными по конечному экономическому эффекту.

3.3. Определение срока окупаемости инвестиций.Срок окупаемости (payback period method - PP) - один из наиболее часто применяемых показателей для анализа инвестиционных проектов.

Если не учитывать фактор времени, т.е. когда разные суммы дохода, получаемые в разное время, рассматриваются как равноценные, то показатель срока окупаемости можно определить по формуле:

![]()

где ny - упрощенный показатель срока окупаемости;

С1 - размер инвестиций;

Рk - ежегодный чистый доход.

Иначе говоря, период окупаемости (payback period) продолжительность времени, в течение которого недисконтированные прогнозируемые поступления денежных средств превысят недисконтированную сумку инвестиций. Это число лет, необходимых для возмещения стартовых инвестиционных расходов.

Пример 3.7. Предположим, произведены разовые инвестиции в размере 38000 у.д.е. Годовой приток планируется равномерным в размере 10700 у.д.е.

![]()

Если годовые притоки наличности не равны, то расчет окупаемости усложняется.

Предположим, что годовые притоки наличности распределены по годам следуычиы образом;

Годы 1-й 2-й 3-й 4-й 5-й

Поступление 8000 12000 12000 6000 8000 наличности

Сумма поступлений за первые три года составит: 8000 + 12000 + + 12000 = 32000 у.д.е., т.е. из первоначальных инвестиций останутся невозмещенными 38000 - 32000 = 6000 у.д.е. Тогда при старом

объеме инвестиций в размере 38000 у.д.е. период окупаемости составит:

3года + (6000/8000) = 3,75 года.

Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет, отвергается. Если бы в

нашем примере - необходимый период окупаемости был 4 года, проект был бы принят.

Более обоснованным является другой метод определения срока окупаемости. При использовании данного метода под сроком окупаемости – no(РР) понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

![]() (3.5.)

(3.5.)

где Pk - годовые доходы;

∑ IC - сумма всех инвестиций;

t - срок завершения инвестиций.

Пример 3.8. Инвестиционный проект характеризуется следующими членами потока платежей, которые относятся к концу года. Ставка процентов для дисконтирования принята i = 10 %.

| Годы | 1-й | 2-й | 5-й | 4-й | 5-й | 6-й |

| Инвестиции | 200 | 250 | - | - | - | - |

| Отдача | - | - | 150 | 250 | 300 | 300 |

Порядок решения.

1 этап. Для определения упрощенного срока окупаемости (ny ) суммируем годовые доходы и решаем уравнение

200 + 250 = 150 + 250 + 300X

50 = 300X

X = 0,167

Из условия видно, что окупаемость наступит в период между 4-м и 5-м годами, т.е. через 2 года после начала отдачи. Величина Х = 0,167 характеризует часть года, в котором состоится окупаемость. Следовательно, ny = 2 + 0,167 = 2,167 года (2 года 61 день).

2 этап. Для оценки nок найдем сумму инвестиций с процентами по ставке i= 10 %.

∑ IС = 200 • 1,1 + 250 = 470

Похожие работы

... продолжительность которого называется горизонтом расчета. Горизонт расчета измеряется количеством шагов расчета. 2. Затратный (имущественный) подход. Его сущность, область применения и этапы Подход к оценке имущества предприятия с точки зрения затрат - это определение его текущей стоимости на основе расчета восстановительной стоимости оцениваемого объекта (или стоимости замещения) и ...

... профессиональным оценщиком заказчику, в котором обосновывается проведенная оценка стоимости заказанного объекта. Глава 2. Основные подходы и методы, используемые при оценке имущества и их применение 2.1 Сущность и особенности подходов и методов оценки имущества Подход к оценке представляет собой совокупность методов оценки, объединенных общей методологией. Методом оценки является ...

... от характера финансовых вложений, порядка их приобретения и использования единицей финансовых вложений может быть серия, партия, однородная совокупность финансовых вложений. 2. Правила оценки имущества, обязательств и хозяйственных операций на примере ЗАО “Проммаш” 2.1. Краткая характеристика ЗАО “Проммаш” ЗАО “Проммаш” создано в соответствии с Указом Президента РФ от 30 декабря2005 года. ...

... , и когда оно разработано самой компанией. Поэтому, признавая нематериальные активы – активами, возникает нелегкая задача — дать по возможности наиболее обобщающие рекомендации по стоимостной оценке нематериальных активов, которые сами по себе весьма значительно отличаются друг от друга. Конечно можно выделить наиболее общие факторы, общие критерии эффективности и некоторые другие наиболее ...

0 комментариев