Навигация

Банковский кредит. Кредитно-финансовые организации на основе лицензии передают в ссуду непосредственно денежные средства

1. Банковский кредит. Кредитно-финансовые организации на основе лицензии передают в ссуду непосредственно денежные средства.

По сроку погашения различают:

онкольные ссуды. Ссуды, не имеющие строго оговоренного срока и подлежащие возврату в фиксированный срок после официального уведомления от кредитора о необходимости возврата.

краткосрочные ссуды (до 3-6 месяцев). Применяют в основном в сфере торговли, на фондовом рынке, на межбанковском рынке денежных средств.

среднесрочные (от 3-6 месяцев до года).

долгосрочные (> 1 года). Обслуживают в основном движение основных средств.

По способу погашения:

ссуда, погашаемая единовременным платежом.

ссуда, погашаемая в рассрочку.

По способу взимания ссудного процента:

ссуды, по которым при выдаче % взимается при выдаче, при ее погашении или равномерно в течение срока ссуды.

По наличию обеспечения:

доверительные ссуды.

обеспеченные ссуды, когда в роли обеспечения (залога) может выступать любое имущество, принадлежащее заемщику на правах собственности (недвижимость, ценные бумаги).

ссуды под финансовые гарантии третьих лиц.

По категории потенциальных заемщиков:

аграрные ссуды (для с/х предприятий).

коммерческие (сфера торговли, услуг).

ссуды посредникам на фондовой бирже, обеспечивающие спекулятивные операции на фондовом рынке.

ипотечные ссуды владельцам недвижимости.

межбанковские ссуды.

По целевому назначению различают ссуды общего характера и целевые ссуды.

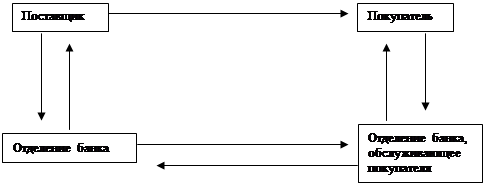

2. Коммерческий кредит- это финансово-хозяйственные отношения между юридическими лицами при реализации продукции или услуг с отсрочкой платежа.

Инструментами коммерческого кредита являются в основном вексель (простой и переводной). Различают:

кредит с фиксированным сроком погашения;

кредит с возвратом лишь после фактической реализации поставленных в рассрочку товаров;

кредитование по открытому счету (следующая поставка не ожидая погашения предыдущей).

3. Потребительский кредит -это целевая форма кредитования физических лиц. В денежной форме — банковская ссуда под залог, в товарной — продажа товаров с отсрочкой платежа.

4. Государственный кредит- это участие государства (в лице органов исполнительной власти) выступающего в виде кредитора, заемщика.

5. Международный кредит — совокупность кредитных отношений на международном уровне. Классифицируют:

по характеру кредитов — межгосударственный и частный;

по форме — государственный, банковский, коммерческий;

по месту в системе внешней торговли — кредитование экспорта и кредитование импорта.

6. Ростовщический кредит. Выдача ссуд физическими лицами и предприятиями без лицензии.

6.4. Кредитная система.Кредитная система — это совокупность банковских и иных кредитных учреждений, правовые формы организации и подходы к осуществлению кредитных операций.

В зависимости от строгости регламентации и лицензирования

банковской деятельности выделяют 2 типа организации кредитного дела:

Специализированное кредитное дело, когда существует жесткая грань между операциями банков и парабанков, вводятся запреты и лимиты для банков по осуществлению квазибанковских операций и не разрешается осуществление классических банковских функций СКФИ, т.е. привлечение средств на расчетные счета и срочные вклады, предоставление ссуд на условиях платности, срочности и возвратности.

Универсальное кредитное дело.

В зависимости от соподчиненности кредитных институтов выделяют 2 основных типа построения банковской системы:

одноуровневая;

двухуровневая.

Одноуровневая — преобладание горизонтальных связей между банками, унификация их операций и функций.

Двухуровневая БС — взаимоотношения в 2х плоскостях: по горизонтали и по вертикали. По вертикали — ЦБ как руководящий, управляющий центр и остальные как низовые звенья. По горизонтали — отношения равноправного партнерства между различными низовыми звеньями. Происходит разделение административных функций и операционных, связанных с обслуживанием предприятий. ЦБ остается банком в полном смысле слова этого слова только для двух категорий клиентов — коммерческих и специализированных банков и правительственных структур и для него преобладающими становятся функции "банка банков" и управление деятельностью банковских учреждений в целях регулирования контроля за функционированием рынка кредитно-финансовых услуг. Понятие "банка банков" на практике означает, что все кассовые резервы концентрируются в ЦБ и их поступление в хозяйственный оборот происходит посредством пополнения кассы коммерческих банков через учреждения ЦБ. Все банки осуществляют безналичные расчеты через посредство ЦБ, а в случае необходимости — получают кредиты ЦБ. В итоге и наличный, и безналичный обороты денежных средств концентрируются в ЦБ и его учреждениях. В СССР преобладал одноуровневый принцип построения банковской системы с концентрацией кредитных операций в едином центре — Госбанке СССР, его учреждениях и нескольких государственных специализированных . банках, осуществляющих по его поручению отдельные виды операций (Стройбанк, Внешторгбанк). При этом Госбанк осуществлял краткосрочное кредитование, Стройбанк- долгосрочное, Внешторгбанк- обслуживание внешнеторговых операций.

6.5.Иерархичность структуры

Иерархичность структуры составляющих кредитную систему элементов заключается в выделении центрального управляющего звена и низовых (функциональных) звеньев.

1 уровень

Центральный банк:

-центральный аппарат

-региональные учреждения

-центральный институт

-сектора

Функции:

1.Организация денежного обращения и безналичных расчетов

2.Кредитно-расчетное обслуживание

3.Управление золото -валютными резервами

4.Денежно-кредитное регулирование

5.Реализация политики ЦБ среди институтов данного сектора

2 уровень

Коммерческие банки (комплексное кредитно-расчетное обслуживание):

-центральный аппарат

-отделения

-представительства

-филиалы

-дочерние фирмы

Специализированные банки (отд. виды банк.услуг):

-центральный аппарат

-отделения

-представительства

-филиалы

-дочерние фирмы

3 уровень

Парабанковская система (предоставление специализированных видов кредитно-расчетных финанс.услуг)

Специализированные кредитно -финансовые институты (СКФИ)

-центральный аппарат

-филиалы

-представительства

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев