Навигация

Подходы к созданию стратегических альянсов в банковском секторе

2.1. Подходы к созданию стратегических альянсов в банковском секторе.

Интернациональное срастание капитала часто принимает форму непосредственного участия транснациональных банков (ТНБ) в капитале иностранной промышленно-торговой компании, не входящей в структуру соответствующих национальных для банка корпораций.

Разработка новых продуктов (прежде всего деривативов на ценные бумаги и валюту) и образование разветвленной сети торговли ценными бумагами позволяет ТНБ размещать эмиссии ценных бумаг по всему миру. Это способствует продвижению банка к вершинам своего бизнеса. Так поступали Merrill Lynch, E. F. Hutton, Dean Witter, Prudential Securities, Paine Webber и другие компании, однако конкурентная борьба в этом сегменте мирового рынка капитала очень высока, поэтому места ведущих компаний постоянно меняются.

В 80-е годы на первое место вышел банк Salomon Brothers, разработавший технологию гарантирования новых эмиссий финансовых инструментов с фиксированным доходом. Банк Morgan Stanley специализировался на финансировании слияний и поглощений, а когда в США в ноябре 1999 г. был отменен закон Гласса-Стигалла, запрещавший банкам торговать ценными бумагами, возможности банков значительно возросли, чем сразу же воспользовались крупнейшие банковские объединения J. P. Morgan, Bankers Trust, Citicorp, Chase Manhattan и др.

Поэтому сегодня ТНБ предлагают огромное количество услуг, сочетают различные виды деятельности и представляют собой огромные финансовые холдинги, такие как Citicorp, Credit Swiss Group, UBS Warburg, Lloyds, HSBC Holdings, Deutsche Bank, J. P. Morgan Chase & Co., Goldman Sachs, Morgan Stanley Dean Witter и др.

Крупнейшей сделкой поглощения в 1998 г. стала операция покупки Chase Manhattan Bank американской корпорации J. P. Morgan, в результате которой сформировался универсальный конгломерат J. P. Morgan Chase & Co. c активами более 660 млрд долл.

По числу и размеру слияний и поглощений Европа не уступала США: Phillips & Drew перешел к Schweizerische Bankgesellschaft, Morgan Grenfell - к Deutsche Bank, Hoare Govett - к ABN AMRO, Barings - к ING, Warburg - к Schweizerischer Bankverein, Kleinworth Benson - к Dresdner Bank, Panmure Gordon - к Westdeutsche Landesbank и т.д.

Отечественные банки, несмотря на их быстрый рост, малы по сравнению с размерами экономики. Для них слияния и поглощения могут стать эффективными, особенно с учетом регионов работы.

Однако в 2000 г. большинство банковских слияний представляли собой присоединения региональных банков к более крупным и преобразование поглощенных банков в филиалы. Исключением стал стратегический альянс «Росбанка» с «Онэксимбанком» и «Международного московского банка» с «Банк Австрия Кредитанштальт».

Рост международной (трансграничной) активности по слиянию и приобретению отражает продолжение быстрого роста сферы слияний и поглощений в Европе и в Северной Америке, а также постепенный выход азиатско-тихоокеанского региона из периода рецессии и реструктуризации.

В 1999 г. (как и в предыдущие годы) подавляющее большинство сделок мировых слияний и приобретений было заключено среди компаний стран ОЭСР.

В 2001 году Западная Европа лидировала в мире по числу заграничных слияний и поглощений. Активность в регионе увеличилась в стоимостном выражении на 78%, что составило около 73% мировых заграничных сделок. Регион проявился как покупатель. Вплотную за ним по числу слияний и поглощений внутри страны шла Северная Америка, демонстрируя продолжающееся превалирование кросс-атлантических сделок в форме европейских поглощений в США.

Соединенное Королевство, подпитанное такими сделками, как Vodofone - Airtouch и Zeneca - Astra, было самой поглощающей страной в мире (в отношении зарубежных слияний и поглощений). На его долю приходилось 30% мировых сделок в этой области.

Лидером по числу внутренних сделок стали США, на долю которых пришлось 37% их общей стоимости. Основными сделками стали Vodofone - Airtouch и Scottish Power - Pacificorp.

По данным международного агентства «Блумберг», средний размер операции составил 73971 млн долл. Крупнейшие слияния/приобретения 90-х годов представлены Приложении 2 к курсовой работе.

Поскольку в настоящее время сделки слияний и поглощений являются наиболее важным движущим фактором, стоящим за общими потоками иностранных инвестиций большинства развитых стран, динамика слияний и поглощений 1999 г. такая же, как и у прямых иностранных инвестиций.

После США и Англии наиболее важными странами-реципиентами внутренних слияний и поглощений стали Германия, Франция и Швеция.

По утечке капитала (через сделки слияний и поглощений) все еще лидируют Англия и США. В качестве наиболее значимых стран-покупателей выступают Германия, Франция и Нидерланды.

Соответственно список десяти крупнейших мировых слияний и поглощений включает компании этих стран, а наиболее крупными операциями 1999 г., помимо уже упоминавшиеся, стали слияния и поглощения British Petroleum Amoco - Arco Atlantic Richfield, Mannesman - Orange, Hoechst - Aventis, Deutsche Telecom - One-2-One, Walmart - Asda.

В 2000 г. Азия активно включилась в мировую практику слияний и поглощений. Ключевой покупатель среди азиатских стран - Япония, за которой следуют Сингапур, Гонконг и Китай.

В отношении внутренних слияний и поглощений в Азии ряд инвесторов возглавляют США (со сделками стоимостью 20 млрд. долл.).

Центральная и Восточная Европа пока что остаются вне общемировых заграничных слияний и поглощений. Из стран региона наиболее популярной была Польша, привлекшая 6 млрд долл. Латинская Америка в 1999 г. привлекла больше внутренних инвестиций - 43 млрд долл. (для сравнения в 1998 г. - 41 млрд долл.). Лидером по сделкам слияний и поглощений среди стран Латинской Америки стала Аргентина, привлекшая в страну благодаря этим операциям 21 млрд долл. - почти половину суммы всего региона.

В целом в течение прошедших 10 лет заграничная активность слияний и поглощений возросла в пять раз. Рост числа крупных и даже гигантских сделок демонстрирует усредненная стоимость сделки, поднявшаяся с 29 млн долл. в 1990 г. до 157 млн долл. в 1999 г., т.е. почти на 50% (в эквивалентных величинах).

При этом усредненная стоимость заграничной сделки слияния/поглощения в 1998 г. составила уже 106 млн.долл., что иллюстрирует растущее влияние крупных фирм в отношении заключения сделок на международном рынке слияний и поглощений. Покупательная способность большей частью базируется на высокой стоимости акций, на повышательной тенденции рынка акционерного капитала, оставляя многие некотируемые корпорации с проблемой финансирования стратегических приобретений.

Похожие работы

... барьеры, упрощается получение информации о партнерах и конкурентах. Отраслевые альянсы (том числе сетевые) способствуют инновационным прорывам и выработке новых международных стандартов. Стратегические альянсы опираются и на национальные конкурентные преимущества компаний-партнеров: американских - в технологических нововведениях, азиатских - в эффективной организации производства, европейских - в ...

... или наборам телекоммуникационных услуг, экономия времени и ресурсов при работе в информационной сфере. Автомобилестроение. Консолидация автомобилестроительных компаний посредством образования стратегических альянсов является важнейшим источником повышения их конкурентоспособности. Высокая активность в этой области связана с особенностями современных масштабов и концентрации производства, ...

... целей получения знаний. Это позволит улучшить результаты деятельности организации в условиях динамичной, неопределенной глобальной внешней среды.8 Механизмы организации Организации, которые вступают в международные стратегические альянсы, имеют на это определенные цели и мотивы. Этими мотивами являются: достижение экономии на масштабах производства; совместное использование ...

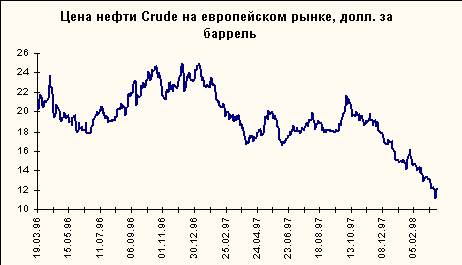

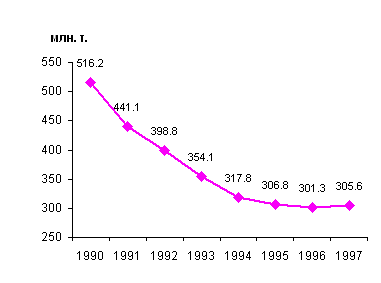

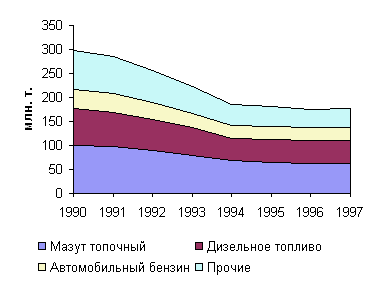

... образом, чем в основном и объясняются происходящие в настоящее время политические игры, включая и правительственный кризис. 3. Основные направления развития экспорта нефти и газа из России. 3.1. Внешнеэкономическое сотрудничество в нефтегазовой области. По прогнозам экспертов в начале 21 века предложение нефтепродуктов на мировом рынке увеличится. Ряд промышленно развитых стран ...

0 комментариев